跌一跌,是好事儿

最近银行板块,因为持续的上涨,涌进来很多“投机客”。

![]()

虽然大家都赚到了钱,但赚钱和赚钱,还是有本质区别的。

就像不同的人去坐电梯。

有的人是看到了电梯的长期上升趋势,无论电梯短期上下窜动,他们都坚信这部电梯终将登顶,并且甘于承受这些波动。

而有的人是看到电梯正在上升,看到里面挤满了人,所以来凑热闹的,他们对电梯终将去往何处,对自己最终赚到钱的“来源”,并没有自己的认识。

其实投资其他行业也是一样的,赚钱的底层原理都是类似的。

我们关注的点,会决定我们最终取得的成就。

前一类人关注的是大趋势,是努力找到那些能一直上升的电梯,找到了,就坚定地坐进去,真正地做到“站稳坐好,抓好扶手”。

![]()

后一类人关注的是短期价格的上下起伏,一点点波动就会让他们浑身难受。

就会持续地发出“银行见顶了吗?”“我的银行绿了,我亏10个点了,怎么办?救救我”这种,让人答也不是,不答也不是的尴尬问题。

后一类人真的应该好好学学前一类人。

多翻翻他们三年以前的发言和动态,看看他们在行业最低谷的时候,在所有人,包括鸡狗、散户都在厌弃这个行业的时候,在这个行业面临空前巨大压力的时候,他们是怎么想的,怎么做的。

这是最真实的股市学习素材,是离大家最近的,逆向投资、价值投资、低估值投资的经典案例。

这个时候,跌一跌,是好事儿。

![]()

跌一跌,可以甩掉很多不坚定的人,可以甩掉很多只是来凑热闹的人,让银行板块以后的整体估值修复,走得更稳,更坚实。

这对于愿意长期待在板块里的人,分享经济增长的果实,长期跟着国家收息收税的人,是好事。

等所有银行都涨破1PB的时候,大家可能很难再找到一个这么便宜,确定性这么强的板块了。

到时候前一类人可能就要从一种相对舒服的,永远不需要关注价格的状态,切换到有点儿焦虑的状态了。

而后一类人如果能把握住机会,仔细品味这种市场的波动,借着这波赚钱的机会赶快学一点儿真东西,学习一下重仓后还能承受市场波动的能力,真正地扭转投机的心态,对他们以后的投资生涯,绝对有利的。

有的人就是炒了一辈子股,亏了一辈子,最后扔下一句“A股垃圾”的论断,永远不从自己身上找问题。

投机了一辈子,没有做过一天的投资。

![]()

要远离这样的人。

投机客也可以买银行,这没问题,至少比买那些明显是割韭菜的板块强得多,你至少买到的是一个整体破净的板块,整体低估的板块,最后即使不赚钱,也不会让你大亏,可以让你全身而退。

所以投机客们,因为投机来买银行,无论盈亏,都是一种幸运。

以投机的心态买银行,最后亏了,套住了,不要怪银行,因为你这个心态去买别的板块,只会亏得更多。

指望一个股票,买了就马上能涨,并且还是一路上涨,只涨不跌,这是不现实的。

抱有这种心态的朋友,不应该买股票,应该去买债券。

不对,债券也会跌的,债券也有风险。

![]()

极端情况,银行从现在的估值水平,再跌个20%,所有最近冲进来的投机客,都套住了,怎么办?

这是好事儿呀,朋友们。

低估值,是真的能增厚你的长期持股收益的。

这绝不是一句自我安慰的话。

如果您很理解股票估值的原理,认真看过我写的《极简估值模型2.0》,

并且认真推演过,就会深刻理解这样一个道理:

对于破净股,分红复投,是投资收益的重要来源。

我们举个例子。

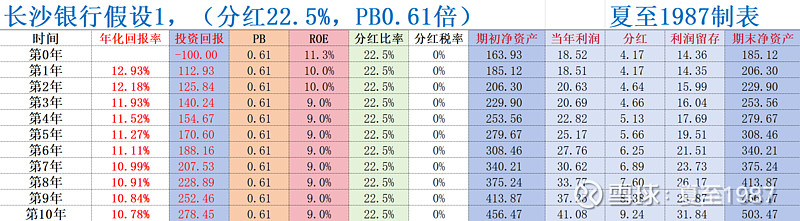

长沙银行现在的PB是0.61倍,分红比率是22.5%,报表ROE去年是11.8%,今年预计11.3%左右。

好的,通过计算,我们认为未来五年,长沙银行的报表ROE是这样一个结构:11.3%、10%、10%、9%、9%,逐年下降,比较符合客观现实。

不要纠结于我预测的报表ROE是否精确,不影响我们最终的结论。

此时计算持有长沙银行可以获得的最终回报。

使用我给出的“极简估值模型2.0”进行计算。

假设1:

PB保持0.61倍不变。

此时有:

你会发现,到第五年末的时候,你可以拿到11.27%的预期年化投资回报率。

这个成绩,很优秀了。

五年后报表ROE已经降低到9%,但实际拿到手的投资收益率却远高于9%,因为过程中有分红复投。

长沙银行的低PB,永久0.61倍的PB,因为分红复投的过程可以每年都收获一笔远高于分红的净资产。

此时,你会认为这个投资收益率太诱人了。

如果你对11.3%、10%、10%、9%、9%这一系列报表ROE的假设很确信,那么一定会萌生一个念头。

我要加杠杆。

![]()

这里先打住,我知道大多数人是不会加的,也不敢加,杠杆是进阶状态,只适合那些有悟性人使用。

我知道确实有很多人已经看到了机会,在加了。

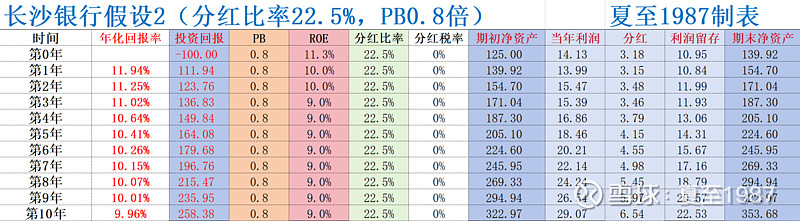

假设2:

如果长沙银行不是卖0.61倍PB,而是已经卖到了0.8倍PB呢?

此时新加入长沙银行的股民,只能以0.8倍PB的价格一直持有,有结果:

我们发现,持有5年,拿不到11.27%的年化投资回报率了,实际回报率萎缩到10.41%,少了快一个百分点。

通过这样的反复推演计算,细心的股民会发现,如果你计算长期持有一个股票,比如说持有五年不动,那么它在这五年中每一个时间点的估值状态,都会真实地影响你最终的投资收益。

即使我们最终卖出的估值是确定的,是一致的。

比如说,第一种情况,我从0.61倍开始买长沙银行,第一到第五年的估值是,0.61倍、0.61倍、0.61倍、0.61倍、0.8倍,最终以0.8倍的价格卖出。

而第二种情况,我也是从0.61倍开始买,第一到第五年的估值是,0.7倍、0.7倍、0.75倍、0.75倍、0.8倍,最终依然以0.8倍的价格卖出。

你会发现,后一种情况的最终收益,一定不如前一种。

这是一种很反直觉的现象。

股票不涨,对于长期持有这个股票的人,反而是好事儿。

有意思吧。

![]()

这个东西,只有你真的算过,才能真正理解,其他人给你讲一万遍,都是没用的。

所以我在雪球上分享“极简估值模型2.0”这个帖子,我看到已经有1172个收藏了,即使收藏的朋友这么多,我估计真正使用了这个模型,真正把这套模型里蕴藏的巨大价值全部挖掘出来的。

十不足一。

不会超过100个人。

买入一个低估值的股票,希望他能马上涨,猛涨,快涨,希望能赶快套现离场,完成价值发现的过程,这叫速胜论。

买入一个低估值的股票,遭遇了一点损失和下跌就想着赶紧卖掉,就开始怀疑自己,怀疑股票的价值,心态崩溃的,这叫投降派。

伟人教育我们,速胜论和投降派,都不可取。

要论持久战!

杭州银行的半年报快报出了,正在抓紧时间分析。

关注一手吧,朋友们。