达哥投资记录2025年投资总结:业绩速览、典型案例、经验教训及2026年策略改进 2026年1月8日

一、2025 年投资业绩总览

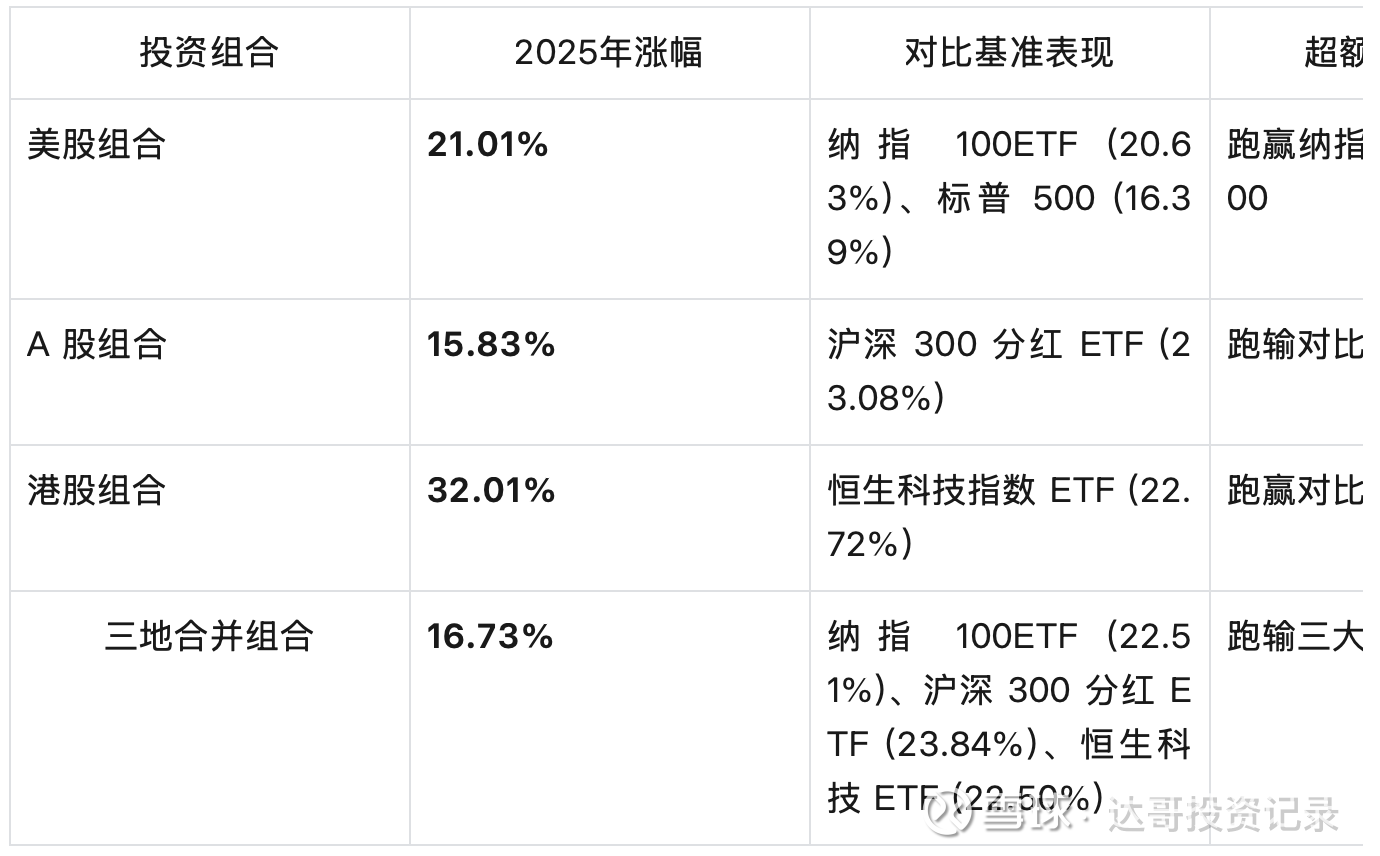

核心组合业绩数据(截至2025年12月31日)

美股组合占比 74%,A股组合占比 18%,港股组合占比 8%,美股为主要收益来源。

美股组合自2023年12月29日以来,两年时间累计涨幅达 116%,表现强劲。

A股组合在过去两年的收益率只有27%,在三个组合里面表现最差。

二、成功案例分析

成功点:

重仓英伟达 (30%)、特斯拉 (28%)、谷歌 (12%)、Meta (7%)、甲骨文 (11%) 等科技龙头,精准把握AI与科技成长主线。

美股组合全年跑赢纳指100和标普500,展现不错的选股能力。

谷歌表现最好,年度涨幅幅超过60%,受益于最新发表的大模型Gemini3,在很多评测中超越ChatGPT,TPU获得很多公司的认可,开始逐步扩大市场份额。

上半年美股调整阶段,在相对低位区域加仓谷歌、Meta及甲骨文,对美股组合收益贡献较大。

成功点:

年初2月份在50多港币减仓直至清仓小米,锁定利润。

25年初新建仓中海油H股,分四次买入,成本价是17港币,持仓比例达到18%,中海油在2025年涨幅超过40%,与腾讯的年度涨幅差不多,是组合里面表现最好的品种。

港股组合全年涨幅32%,大幅跑赢恒生科技指数ETF(22.72%),腾讯控股 和中海油贡献了组合的主要收益。

3. A股组合场内纳指ETF及纳指科技ETF

成功点:

年初2月份加仓159941纳指ETF,然后在美股大跌阶段分5批买进159509纳指科技ETF,159509的成本价1.3元,成为A股组合表现最好的品种,为A股组合贡献了很大部分收益。

4. 纳指基金定投

成功点:

在3月底4月初大跌期间,定投纳指基金的金额力度加大很多,从周定投1000元加到日定投1500元,在纳指低位区域买入较多纳指基金份额,为定投纳指的账户贡献最大收益。

截至2025年12月31日,四个基金账户合计投入本金64680元,盈利 15719.60元,收益率24.30%,定投时间从2024年7月25日开始,时间有526天,总计75周,持有一年多23周时间。

践行纳指"不怕跌,怕不跌" 的价值投资理念,在市场波动中持续积累纳指基金筹码。

三、失败投资案例分析

1. A股贵州茅台投资

失败点:

25年初持有茅台20%仓位,但全年表现不佳,年度跌幅有6%,与A股沪深300ETF超过20%的涨幅差距很大。达哥计划反弹到1600元附近清仓茅台,过去几年 A 股组合收益率有限,年化不到10%,承认自己在A股个股能力圈缺乏,计划在A股组合放弃个股,全部持有ETF,主要以纳指ETF及红利低波ETF为主。

2. 特斯拉重仓拖累组合表现

失败点:

特斯拉是美股组合里的第二大重仓股 (28%),但在2025年表现一般,上半年因为马斯克在政府部门工作,后面与特朗普出现分裂,加上马斯克的右翼言论,特斯拉在欧美的销量出现严重下滑,股价上半年下跌超过50%,下半年在马斯克重新回归特斯拉工作后,Robotaxi开始在奥斯汀运营,中国推出新车型model YL扩大销量,下半年特斯拉回升幅度不小,但年度涨幅只有11%,成为美股组合中表现最差的品种,拖累了整体收益。

期待2026年特斯拉无人出租车大规模部署、人形机器人小批量生产和 cybercab 量产能改善业绩,带动特斯拉市值上升到2.5万亿美元。

3. 甲骨文下半年加仓是风险考虑不周

失败点:

达哥9月份对甲骨文的业绩发展比较乐观,没有考虑到公司需要大量借债,建设AI数据中心需要甲骨文先期投入较大资金,然后才能履行合同获得收入,财务杠杆较高,公司的债券被主要评级公司下调较大,引发市场担心,股价回调幅度比较大(超过35%的回撤),达哥在285、265美元两次分别加仓3%甲骨文,实属操作过于激进,对债务风险忽略了,主要原因是重点关注公司的成长性,对财务健康度的重视不够,以后需要改进,补足弱点,除了继续关注公司的未来发展趋势,也需要对公司近期的财务健康特别是债务风险重点考察。

未来一年时间需要重点观察甲骨文的PRO转化能不能达到1000亿美元?公司现金流什么时候可以恢复为正?达哥美股组合目前甲骨文持仓比例有12%,正股会继续持有不动,在反弹到200美元上方,计划买入短中期put对冲正股,预防再大幅下跌的损失。

4. 小鹏汽车高位没有减仓

失败点:

小鹏汽车是25年新建仓的港股品种,买入逻辑是小鹏25年新车型发布带动销量大幅上升,全年交付42.9万台,比24年的19万台同比增长126%,加上小鹏人形机器人的技术进步很大,上半年分三次建仓小鹏的成本价是68港币,下半年8月份董事长李小鹏以自有资金2.5亿港币在81港币增持自家公司股份,认为何小鹏对自己公司的未来很看好,才会大额资金增持,也跟随在89港币加仓5%,仓位比例达到15%。后面小鹏汽车走势也不错,11月初创下25年股价新高110港币,但后面转跌非常快速,7个交易日就跌回80港币下方,到11月下旬看周销量回落较多,从10月的4.2万台回到11月的3.6万台,股价坐了一次过山车。港股波动性很大,高位短线走弱还是需要及时减仓,保住利润的。

2026年小鹏的自动驾驶系统XNGP能不能率先达到L3水平,人形机器人的量产进度,飞行汽车的交付,以及超级增程技术在各个车型的全面配置,能不能带动小鹏汽车稳步上升到月交付5-6万,是市值上涨的主要催化剂。

四、经验教训总结

1. 能力圈认知:承认不足,及时调整

教训:认识到自己在 A 股个股投资上能力有限,年化收益率不到 10%,决定放弃A股个股,转向纳指ETF和红利低波ETF,目标年化12%。

启示:投资应明确自己的能力边界,在不擅长的领域及时止损,转向更适合自己的投资标的。

2. 仓位管理:优化持仓结构,保持适度现金

教训:美股组合正股仓位高达94%,现金比例仅6%,应对市场波动能力有限。

启示:保持合理现金比例,既能把握投资机会,又能应对市场风险,避免满仓操作,适当机会计划使用期权与美股正股进行对冲操作。

3. 标的选择:指数基金优于个股(在能力不足时)

教训:A股个股投资表现不及指数基金,达哥决定以后A股组合只持有纳指 ETF和红利低波ETF。

启示:对于普通投资者,尤其是在不擅长个股选择的市场,指数基金是更稳妥的选择,能获得市场平均收益,降低个股风险。

4. 耐心与坚持:长期投资与定投策略的重要性

教训:纳指基金定投策略取得良好收益,证明长期坚持定投、践行价值投资理念的有效性。

启示:投资应避免频繁交易,坚持长期投资和定投策略,在市场波动中保持纪律性。

五、2026年投资策略改进

1. A股策略调整:放弃个股,拥抱指数

改进措施:

计划1600元清仓A股个股茅台,A股组合仅保留纳指 ETF和红利低波ETF。

目标年化收益率12%,23%现金比例,等待合适的投资机会,比如纳指调整大于15%,会继续加仓159509纳指科技ETF。

2. 美股策略优化:稳定持仓,精准加仓

改进措施:

维持美股持仓品种及比例基本稳定,重点关注英伟达、特斯拉、谷歌、Meta等科技龙头的走势。

计划在250美元下方(市值3万亿美元)加仓谷歌3%,在600美元下方(市值1.5万亿美元)加仓Meta3%,如果谷歌Q1财报继续靓眼,计划美股剩余6%现金仓位择机都加仓到谷歌上面。

如果纳指26年上半年指数大幅上涨20%以上,计划使用期权与正股做对冲,控制回撤幅度。

3. 港股策略保持稳定:聚焦龙头,等待价值回归

改进措施:

保持腾讯控股 (43%)、中海油 (19%) 等核心持仓,择机加仓阿里巴巴仓位从5%到15%。

关注港股市场反弹力度,根据市场情况调整持仓结构。

4. 强化定投策略:坚持周定投1000元

改进措施:

因为场外纳指基金限额原因,计划维持日定投金额200元(周定投1000 元),分配给5只纳指相关基金。

践行 "不怕跌,怕不跌" 的纳指投资理念,在市场下跌时持续加大力度积累筹码。

总之,2025年的投资业绩整体尚可,三地合并组合涨幅 16.73%,美股和港股组合表现优于基准,A 股组合表现不佳。25年下半年人民币显著升值,美元贬值幅度达到4%,也影响了以人民币计价的三地合并组合的收益率。期望2026年的投资收益率可以跟上纳指100的涨幅就好了,要求不用太高,降低期望,说不定年底会有惊喜。

另外希望2026年雪球ID达哥投资记录的粉丝突破1万大关,目前有7500粉丝,增加2500粉丝的概率比较大,2025年雪球粉丝增加了3000多。希望朋友们多多转发推荐,谢谢各位!