凯美特气、华软科技的价值对比分析

一、获利逻辑对比

1.凯美特气

核心模式:工业气体回收(食品级二氧化碳市占率30%)+电子特种气体(光刻气通过ASML认证),2024年前三季度营收4.29亿元(同比+2.44%),亏损3418万元主因股权激励费用及稀有气体价格下跌 。

盈利弹性:电子特气业务毛利率超50%,氢能项目(海南充装站)产能2万吨/年,2025年有望贡献收入增量 。

2.华软科技

核心模式:金融科技(供应链金融系统)+化工新材料(光刻胶单体),2024年前三季度营收4.28亿元(同比+7.41%),亏损9600万元因研发投入高企及业务转型成本 。

盈利壁垒:光刻胶单体通过长电科技认证,但半导体材料业务占比不足10%,尚未形成规模效应。

差异:凯美特气聚焦高附加值气体赛道,技术壁垒明确;华软科技业务分散,转型期盈利承压。

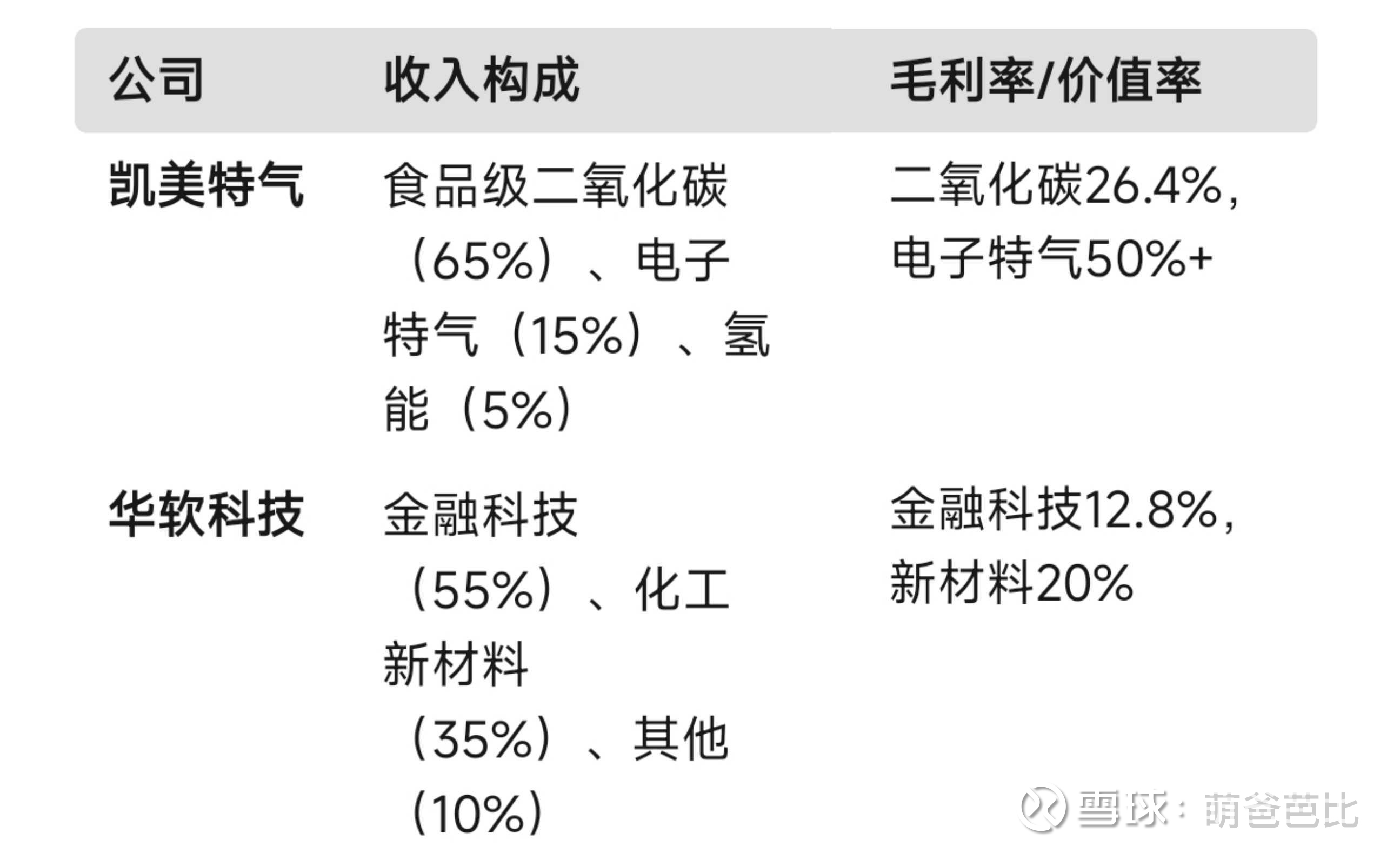

二、收入结构对比

关键点:

凯美特气收入集中于气体业务,高毛利产品占比提升;华软科技金融科技毛利率低且依赖传统业务。

凯美特气2024年市值70.3亿元(动态PB 3.5倍),华软科技45.7亿元(动态PB 3.7倍),估值溢价源于技术稀缺性。

三、增长逻辑对比

1.凯美特气

技术突破:光刻气获ASML子公司Cymer认证,切入全球半导体供应链,2025年产能达1.2万立方米/年 。

政策红利:氢能项目受益海南自贸港政策,目标2025年绿氢制备占比提升至30%。

2.华软科技

业务聚焦:剥离低效资产(如2024年出售传统化工子公司),集中资源发展半导体材料。

客户拓展:与长电科技、中芯国际签订光刻胶单体供应协议,2025年订单额预计超2亿元。

差异:凯美特气通过技术认证打开第二曲线,华软科技依赖资产重组与客户突破。

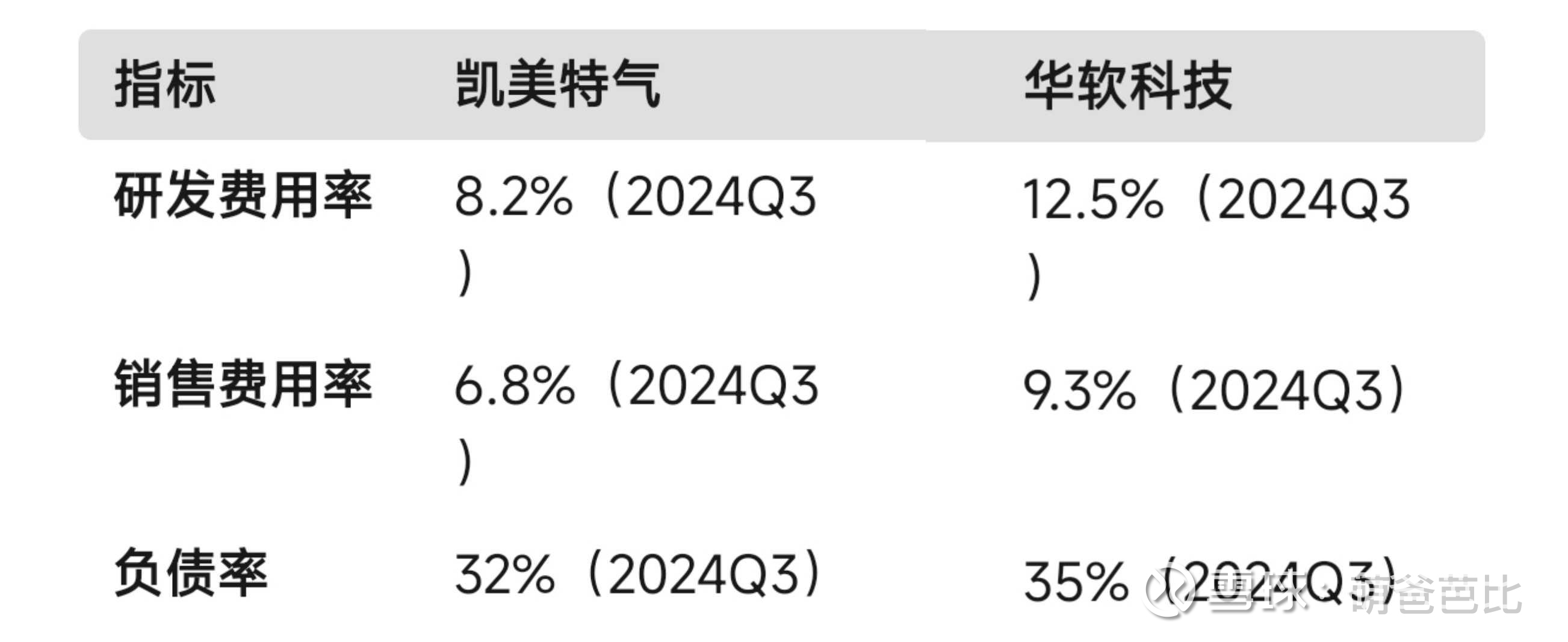

四、成本差异对比

关键点:

华软科技研发投入更高但转化效率低(2024年研发资本化率仅15%);凯美特气费用控制更优,但资本开支压力大(氢能项目投入超5亿元)。

凯美特气经营性现金流净额0.96亿元(2024Q3),华软科技为-0.23亿元,显示运营质量差异。

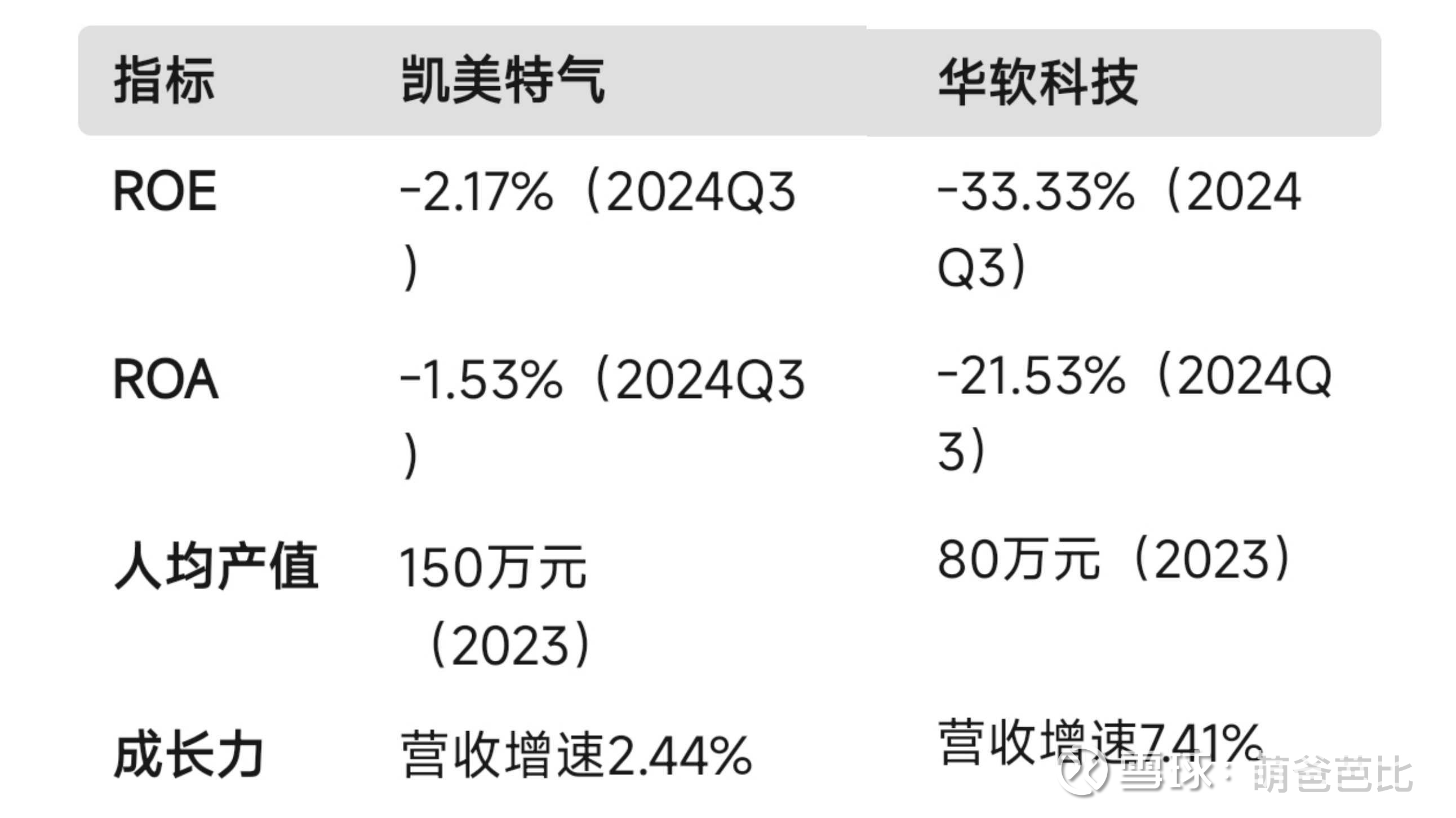

五、财务五力分析

结论:凯美特气在人均产值与成长性上占优,华软科技因转型投入导致盈利恶化。

六、投资建议

1.凯美特气:

短期:关注光刻气订单放量及氢能项目商业化进展。

长期:若电子特气市占率突破20%,估值或上修至200亿元。

2.华软科技:

短期:半导体材料订单落地及资产重组进展。

长期:需验证技术转化能力,关注光刻胶单体市占率。

七、风险预警

1.政策风险:

凯美特气受半导体行业周期波动影响,华软科技需应对环保政策趋严(化工新材料业务)。

2.财务风险:

凯美特气负债率32%但资本开支压力大(2025年计划投资10亿元);华软科技流动比率1.65,短期偿债能力弱。

3.模型局限性:

DCF估值对凯美特气技术认证进度、华软科技订单交付假设敏感,需动态跟踪。

数据来源:Wind、同花顺、公司公告及行业研报,截止2025年4月2日。

(本分析基于公开信息,不构成投资建议,投资需谨慎。)