投研笔记之纳思达2025年、2026年业绩预测和估值:20260107(求打赏&求关注)

找北京基金经理、北京行研工作(求介绍)

找北京基金经理、北京行研工作(求介绍)

找北京基金经理、北京行研工作(求介绍)

#雪球ETF星推官# #2024滚雪球之旅# #2024雪球嘉年华#

第一份重点:纳思达2025-2026年财务和估值&一场"甩包袱"后的价值重估大戏

开篇:一场财报"大洗澡"后的逆袭故事

说白了,这家公司过去几年就像个背着200斤沙袋跑马拉松的选手——那个叫"利盟"的海外资产就是个大沙袋,年年亏钱,把财报拖到吐血。但从2025年开始,他们终于把沙袋扔了,露出了真正的肌肉。这篇就是要算清楚:扔沙袋的过程中会溅起多少泥水(一次性亏损),以及泥水干了之后,到底能跑多快、值多少钱。

一、先亮结论:2025年别被报表吓跑,2026年才是真家伙

核心观点一句话:2025年看山是山看水是水,报表可能丑到哭,但实际业务已经支棱起来了;2026年报表干净了,业绩会亮瞎眼。

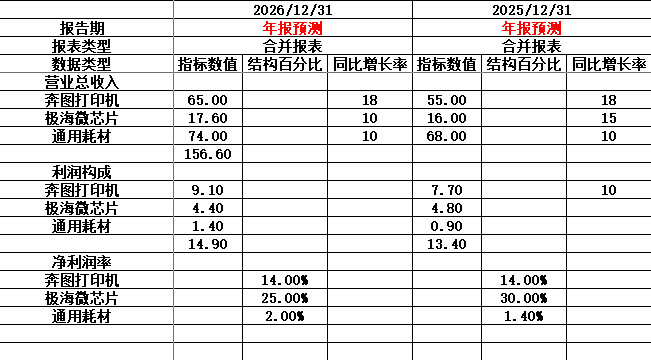

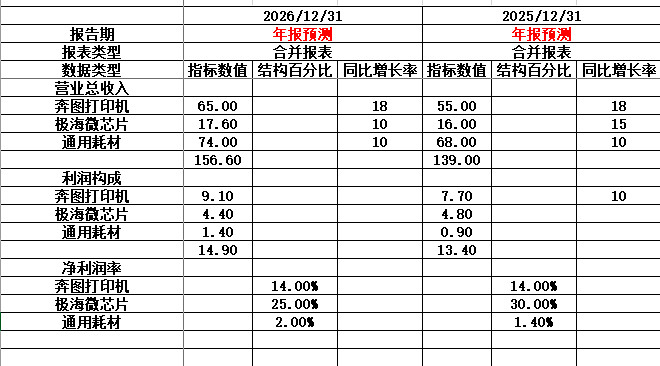

具体数字是这样的:

【2025年利润】

报表口径:归母净利润可能在4-12亿元之间晃荡(为啥差距这么大?因为甩卖利盟这个"

烫手山芋"会产生一次性损失,会计上叫"资产处置损益",可能一次性亏个几亿到十几亿

)

真实经营口径:如果把这些"分手费"去掉,实际经营利润应该在9-18亿元这个区间,对应每股收益(EPS)约0.83-1.22元

【2026年利润】

利盟彻底滚蛋后,报表干净了,归母净利润直接冲到13-23亿元,EPS约1.02-1.56元

【估值水平】

机构普遍认为,2025年按真实利润算,给个25-30倍市盈率(PE)比较合理

2026年业绩更稳了,可以给20-25倍PE

按这个算,公司合理市值应该在500-600亿左右,相比现在有明显空间

大白话总结:2025年是"卸妆"年份,可能卸妆的时候吓你一跳,但素颜其实很能打;2026年是"化妆后亮相",到时候你就知道什么叫美女真容了。

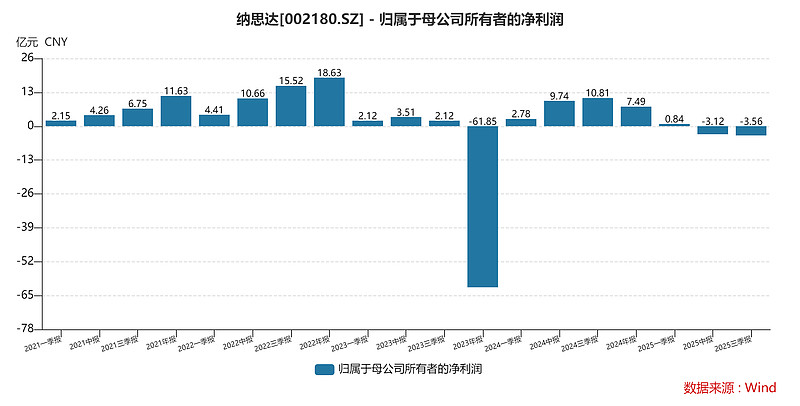

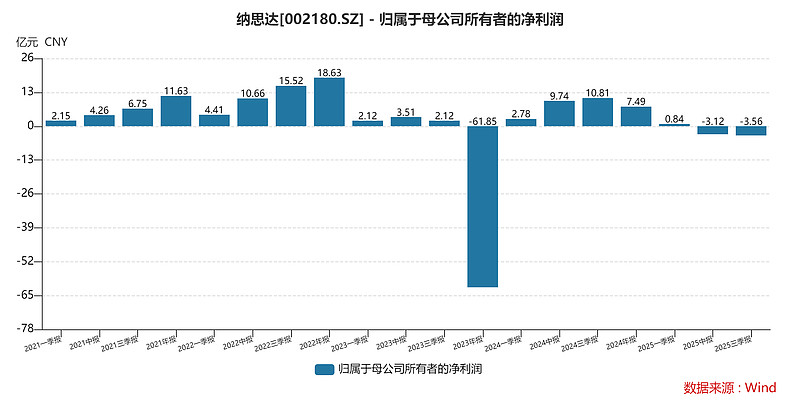

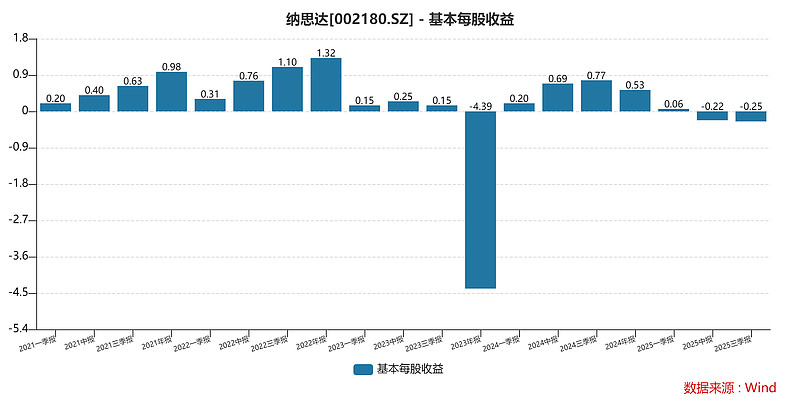

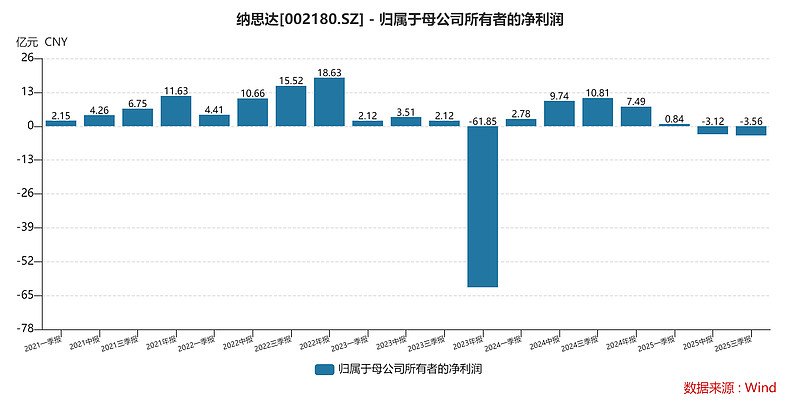

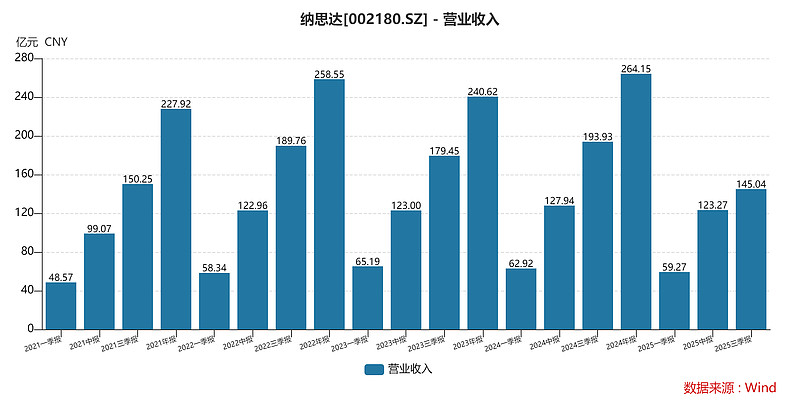

二、历史回顾:从"巨亏61亿"到"恢复元气",到底发生了什么?

2.1 那些年我们一起踩过的雷:利盟这个"吞金兽"

纳思达的历史就是一部"并购一时爽,整合火葬场"的典型教材:

2016年:花了大价钱(39亿美元!)收购美国利盟(Lexmark),想一举成为全球打印巨头

2019-2022年:利盟就像个无底洞,偶尔盈亏平衡,大部分时间都在亏钱

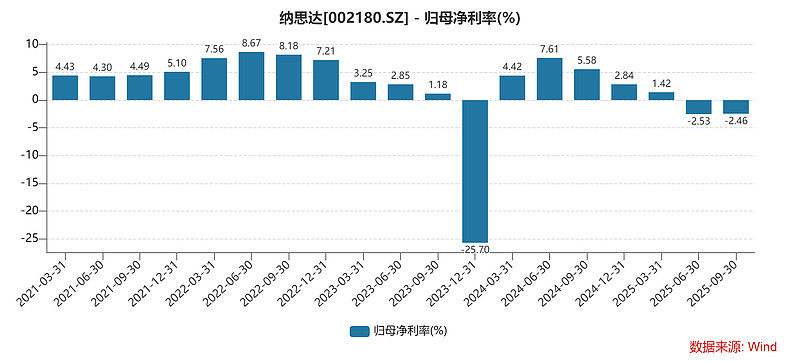

2023年:爆发了!利盟商誉减值78.84亿元,直接导致纳思达当年巨亏61.85亿元,股价跌到姥姥家

2024年:继续减值5.57亿,但主业已经开始恢复,全年盈利7.49亿

2025年7月1日:终于!以15亿美元把利盟卖了!虽然贱卖,但总算甩掉包袱

形象比喻:这就像你花天价娶了个花枝招展的洋媳妇,结果发现她不仅不干活,还天天逛奢侈品店、赌博欠债。忍了8年,终于咬牙离婚了,虽然分财产时亏了一大笔,但离婚后才发现——原来自己本就是个钻石王老五!

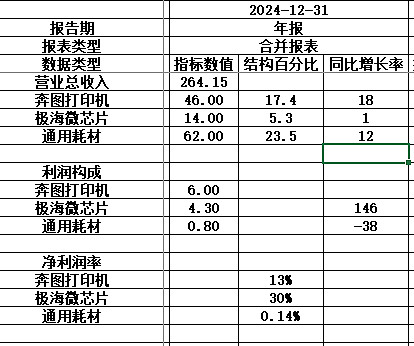

2.2 2024年的真实家底:三大金刚撑场面

卖掉利盟后,纳思达露出了真正的核心业务,可以概括为"一机一芯一耗材" :

【奔图打印机——国产替代的扛把子】

2024年收入46亿元,同比增长18%

净利润6亿元,净利率约13%

最亮眼的是A3打印机销量暴增132%,Q4环比更是暴涨400%!

信创市场(政府国企采购国产设备)出货量暴增50%

海外销量占比近50%,说明不仅国内卖得动,老外也认账

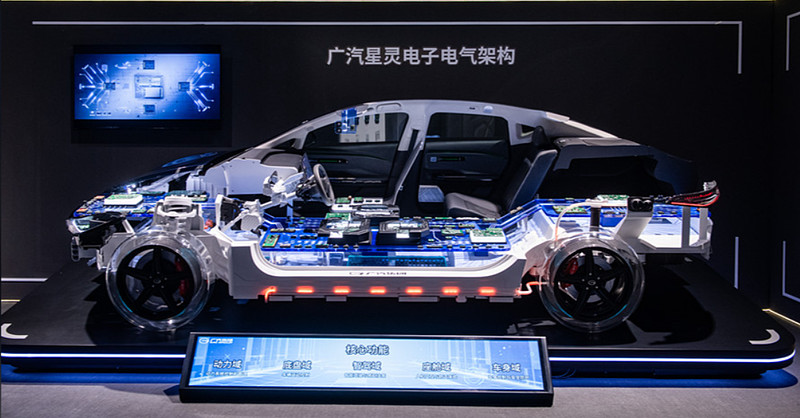

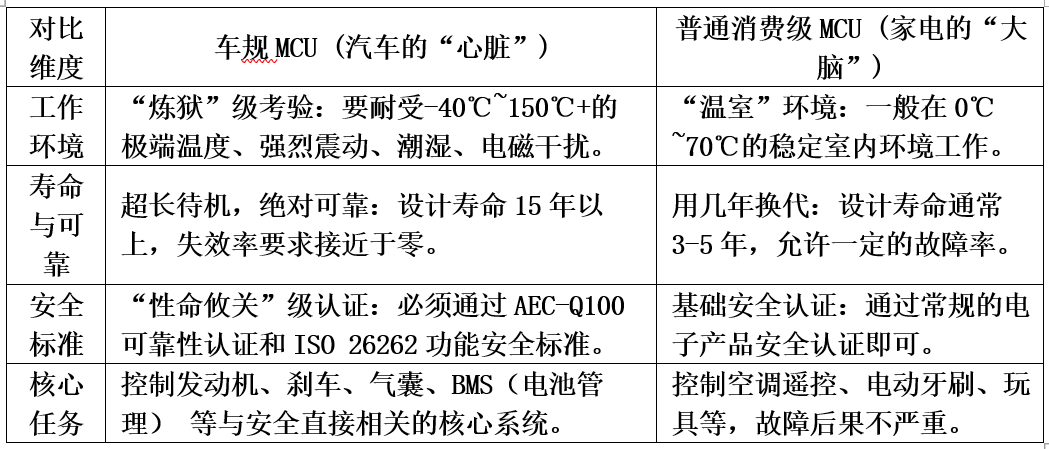

【极海微芯片——闷声发大财的隐形冠军】

2024年收入14亿元,基本持平

但净利润4.3亿元,暴增146%!说明产品毛利率大幅改善

芯片总销量5.6亿颗,其中非打印芯片(汽车、工业控制、机器人用)销量增长20%,这才是未来

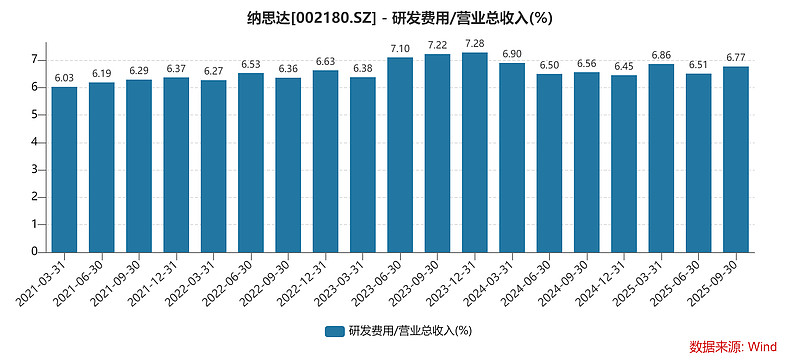

研发投入占比超30%,典型的技术男风格

【通用耗材——稳定现金流的老黄牛】

2024年收入62亿元,增长12%

但净利润只有0.8亿,下滑38%(被成本压力拖累了)

销量还是增长的,说明市场需求没问题,就是利润薄了点

总结:这三个业务就像三个兄弟,老大奔图负责冲锋陷阵抢市场,老二极海微负责技术攻坚赚高利润,老三通用耗材负责稳定后方提供现金流。三兄弟齐心,其利断金!

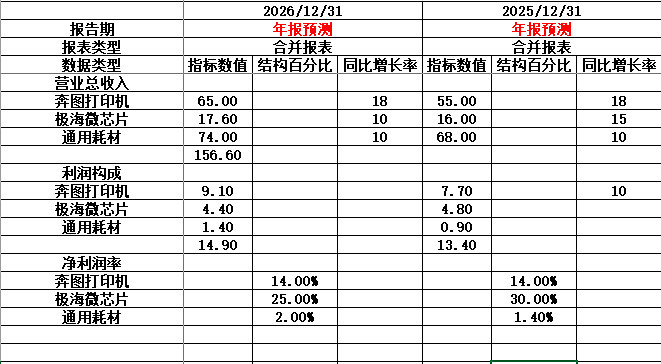

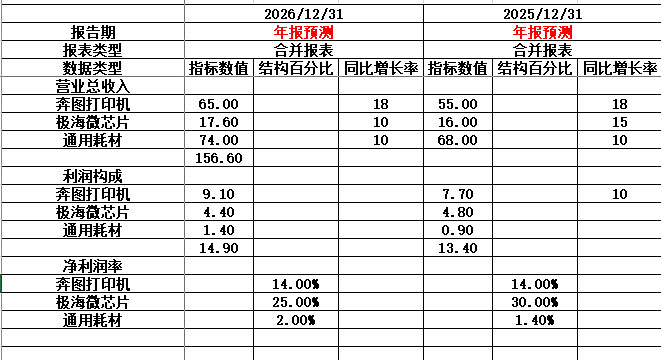

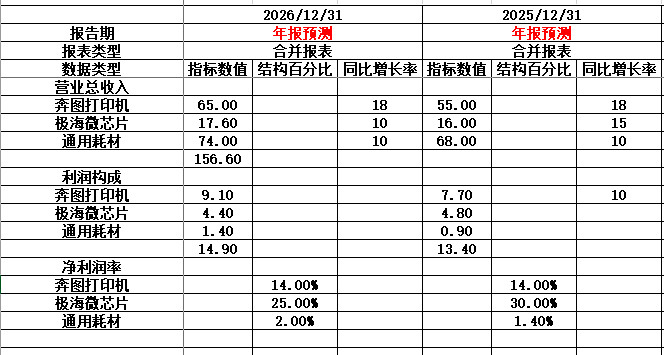

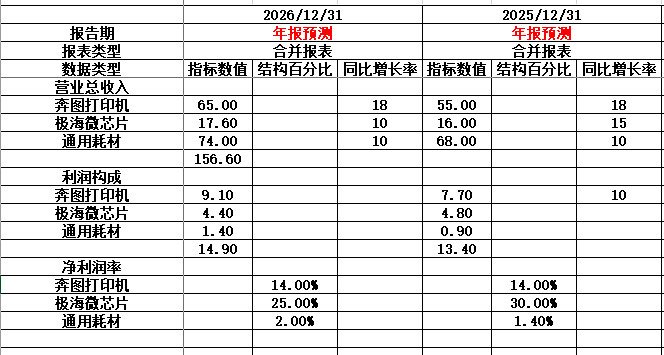

三、2025-2026业绩预测:数字背后的玄机

3.1 顶层视角:营收是涨是跌?看你怎么算

这里有个核心问题:利盟剥离后,报表怎么算?

情景A:如果还并表利盟(虽然已不现实)

2025年营收预计290-300亿元

2026年营收323-349亿元

增速约10-13%,看着还行

情景B:真实口径(利盟已卖,2025下半年开始不并表)

2025年营收骤降至156.76亿元(因为少了利盟半年收入)

2026年恢复增长到193.94亿元,增速23.7%

注意:这不是业务萎缩,是统计口径变化!就像你辞职了,下个月工资条上数字少了,不代表你能力下降了

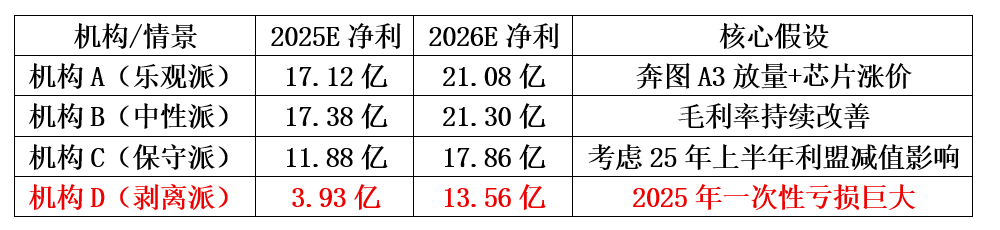

利润预测大乱斗:不同机构的"神仙打架"

重点解读机构D的3.93亿:这数字看着吓人,但机构自己都说了——"这3.93亿是账面上的,如果剔除利盟剥离的一次性影响,可比利润是9.38亿" 。就像你卖房亏了100万,当月账本上是亏的,但你平时工资还是照发,生活继续。

综合判断(划重点):

2025年:报表利润 4-12亿(看一次性损失有多大),真实经营利润9-18亿

2026年:利润13-23亿,这是最干净的数字,没有幺蛾子了

EPS(每股收益):2025年0.83-1.22元,2026年1.02-1.56元

3.2 利润表拆解:钱是怎么赚出来的?

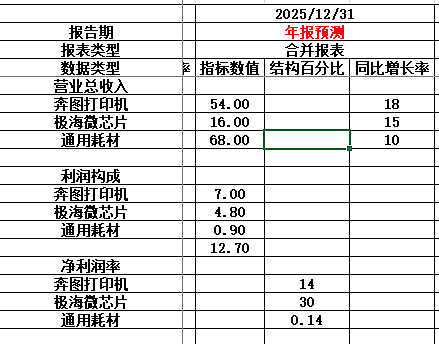

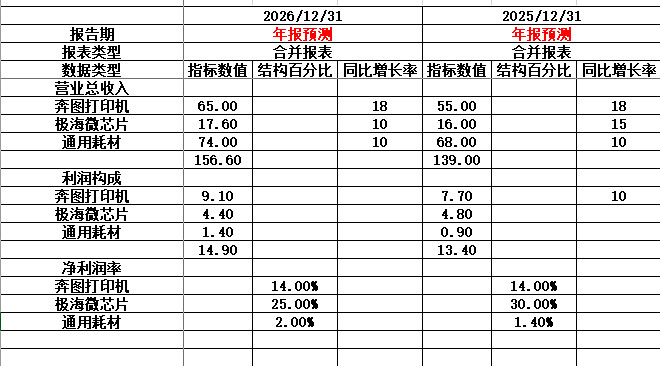

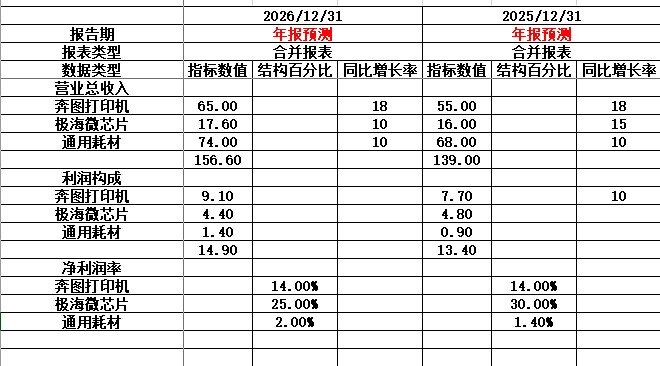

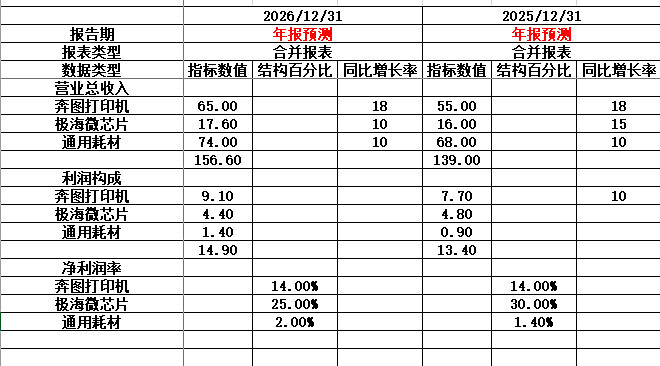

咱们拿机构预测的典型利润表来看(单位:亿元):没有剔除利盟的业务

2025年预测:

营收:292.19亿(增长10.6%)

营业成本:196.96亿

毛利:95.23亿(毛利率32.6%)

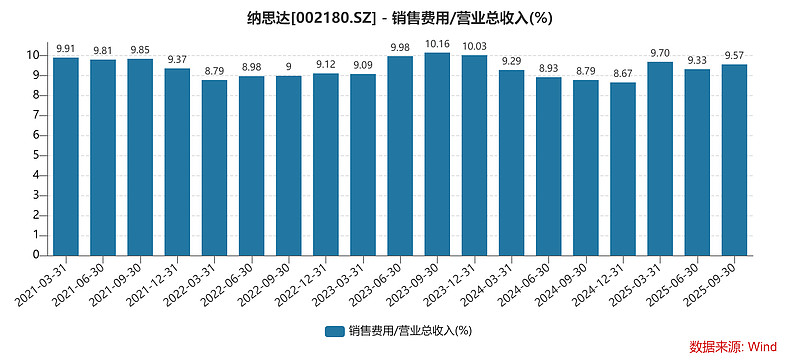

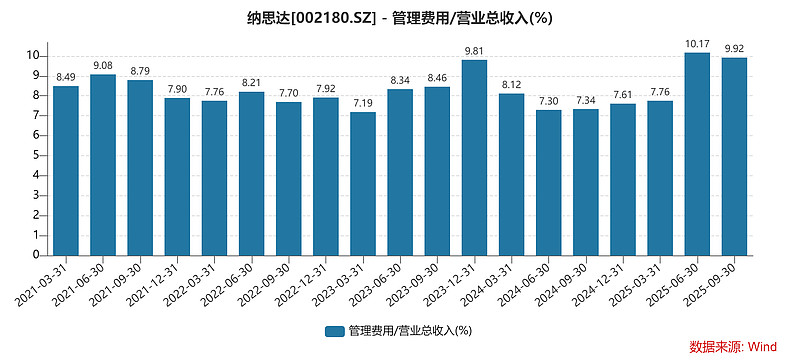

三费(销售+管理+研发):合计约70亿(占营收26%)

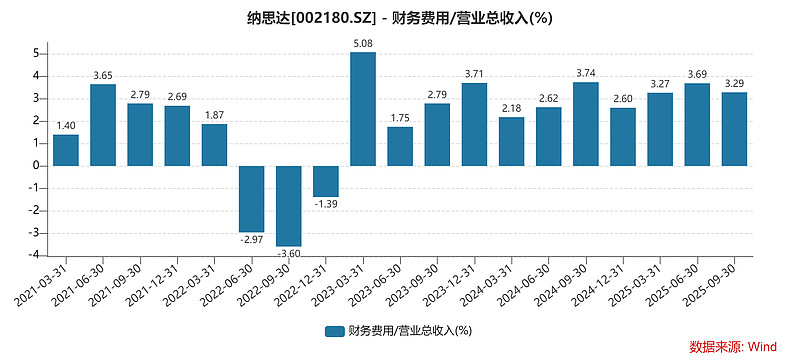

财务费用:5亿(利息支出)

资产减值:0.67亿(已经少得多了)

归母净利润:12.83亿(净利率4.4%)

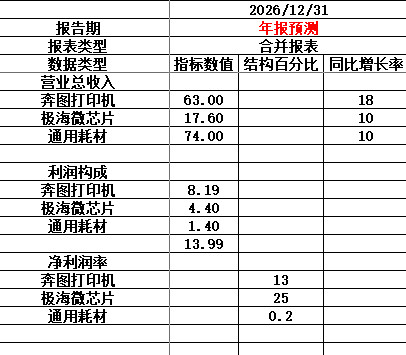

2026年预测:没有剔除利盟

营收:328.53亿(增长12.4%)

归母净利润:14.49亿(净利率4.4%)

核心观察:

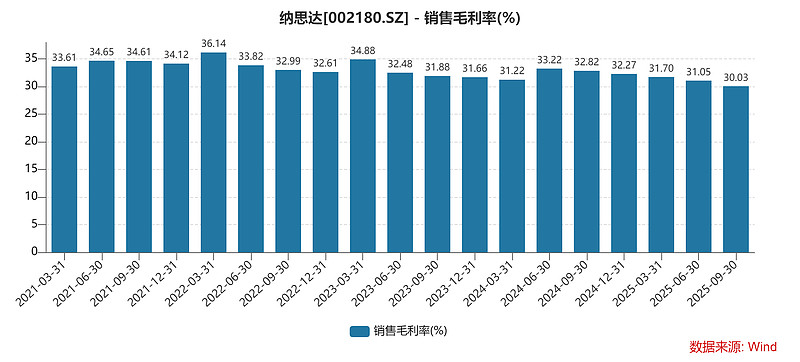

1. 毛利率稳定在32-33%:这是个不错的数字,说明产品不是价格战打出来的

2. 三费率23-24%:销售和管理费用控制得不错,研发费用占6-7%说明还在持续投入

3. 净利率只有4-5%:这是关键!说明利润弹性很大,如果费用控制再好一点,或者高毛利的芯片业务占比提升,净利率很容易提到6-8%,那利润就炸了!

大白话总结:这公司就像个健身房,器械(营收)越买越多,会员费(收入)水涨船高,但请教练(费用)也花了不少钱。现在把不赚钱的瑜伽课(利盟)砍了,专心搞私教(奔图+芯片),未来利润率自然会往上走。

四、分业务详细拆解:三个儿子的前途

4.1 奔图打印机:国产替代的头号功臣

奔图是纳思达的"长子",扛着国产激光打印机的大旗,在信创市场(政府国企必须买国产设备)混得风生水起。

2024年成绩单:

收入46亿(+18%),净利润6亿(+10%)

A3复印机销量暴增132%:这玩意儿单价高、毛利厚,是未来的现金奶牛

信创市场增长50%:政策铁饭碗,订单接到手软

海外占比50%:不仅靠爱国饭吃,老外也买账

2025-2026年预期:

净利率从13%提升到15-17%(规模效应+高端产品占比提升)

收入2025年到50-60亿,2026年到60-70亿

净利润2025年7.5-10亿,2026年10-12亿

大白话解读:奔图就像个从农村考上211的大学生,以前只能打零工(做低端打印机),现在进了国企(信创市场),还学会了高端技术(A3复印机),工资蹭蹭往上涨。关键是,这个国企还很缺人,未来三五年都是晋升窗口期!

4.2 利盟打印机:终于送走的"洋累赘"

利盟这8年就像个无底洞,2019-2022年勉强盈亏平衡,2023年直接亏掉底裤。2025年7月正式卖掉后, 2026年开始报表上完全消失。

对利润的影响:

2025年:上半年还并表,可能亏个1-2亿,加上一次性处置损失,总共拖累6-7亿

2026年:彻底拜拜,以后再也不用为它计提减值了

形象比喻:终于把赌鬼老公送进了戒赌所,虽然分手费花了不少,但以后再也不用帮他还债了,爽!

4.3 通用耗材:稳如老狗的现金牛

这部分就是墨盒、硒鼓这些消耗品,2024年卖了62亿,但只赚了0.8亿,利润率1.3%。

特点:

需求稳定,打印机卖了就得买耗材

竞争激烈,利润薄如纸

未来靠规模效应和回收模式慢慢提升利润率

预期:

2025-2027年收入每年增长10%,毛利率31%

净利润维持在1-1.3亿之间

大白话:这业务就像开小超市,每天人来人往,流水挺大,但赚的是辛苦钱。好在稳定,能养活团队,给核心业务输血。

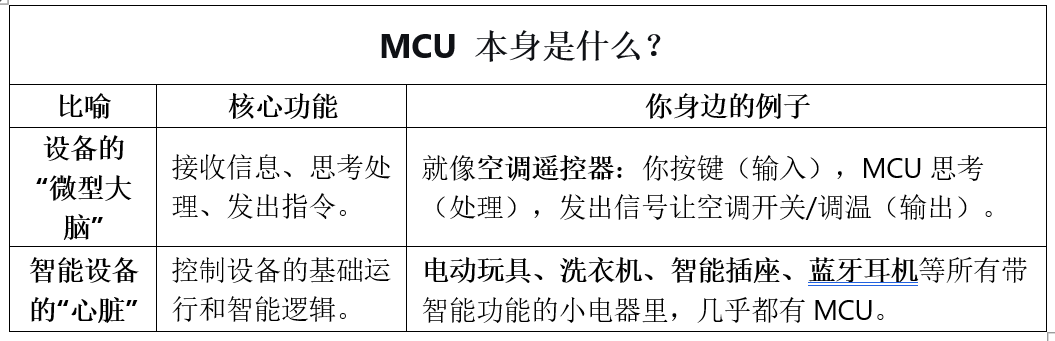

4.4 极海微芯片:全村人的希望!

这是纳思达最性感、最有想象力的业务。2024年净利润暴增146%,2025上半年非打印芯片收入增长52%,说明啥?说明它正在从"打印机配件供应商"转型为"通用芯片设计公司"!

业务结构变化:

以前:90%收入靠打印耗材芯片,天花板低

现在:非打印芯片(汽车电子、工业控制、机器人)收入占比已超45%,2025年预计达到50%

以后:彻底变成国产MCU龙头之一

财务表现:

2024年营收14亿,净利4.3亿,净利率超30%!

毛利率高达57-59%,研发投入占30%

2025-2026年预计收入15.4亿/18.5亿,净利3.8-5.5亿

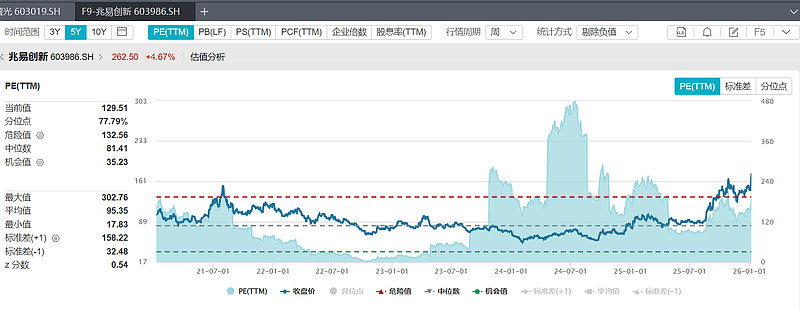

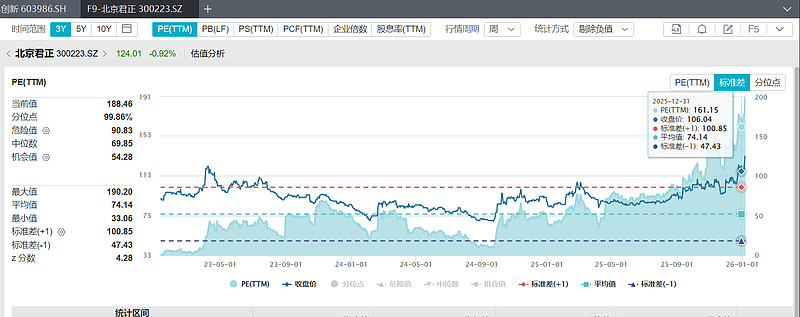

估值逻辑:

这些MCU公司PE高达50-70倍,因为市场看好国产替代+AIoT+汽车电子

极海微如果顺利转型,估值应该从传统硬件的20倍PE向芯片公司的50倍PE靠拢

形象比喻:极海微就像纳思达这个传统家庭中突然考上了清华计算机系的孩子,全村都指着它光宗耀祖呢!打印业务是基本盘,芯片业务是星辰大海。

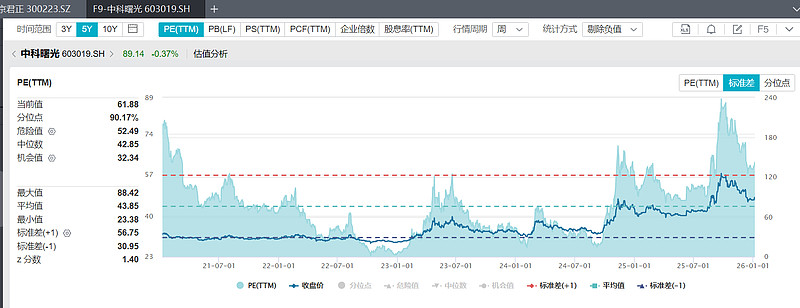

五、估值分析:到底值多少钱?

5.1 PE估值法:看利润,更看利润质量

机构给出了五花八门的PE数字,咱们得看门道:

2025年PE:

按报表利润(3.93亿)算:PE高达85倍(这是虚高,因为利润被一次性费用压低了)

按真实经营利润(12.83亿)算:PE约26倍

按乐观预测(17亿)算:PE约20倍

2026年PE:

利润13.56-23亿,按当前股价算,PE在16-25倍之间

国际对比:

惠普、佳能这些传统打印巨头PE只有10-15倍(因为它们不增长)

纳思达作为国产替代龙头,增长率20-30%,理应享受溢价25-30倍PE是合理区间

大白话总结:就像相亲,不能只看对方现在工资(报表利润),要看他有没有房贷(一次性费用)、学历有没有含金量(业务结构)、未来升职空间(增长率)。纳思达现在就是刚还清房贷、准备升职的黄金单身汉!

5.2 分部估值(SOTP):拆开来算更清楚

专业机构喜欢用"拆零件"的方式估值,就像把一辆二手车按发动机、变速箱、车身分别估价。

【奔图打印机业务】

这些家伙2025年平均PE 34倍

奔图2025年预计净利7-10亿,估值=10亿×34倍=340亿

【极海微芯片业务】

这些芯片股2025年平均PE 51倍,PS 21倍

极海微2025年营收15.4亿,估值=15.4亿×21倍PS=323亿(用PS因为芯片公司前期投入大,利润不稳定)

【通用耗材业务】

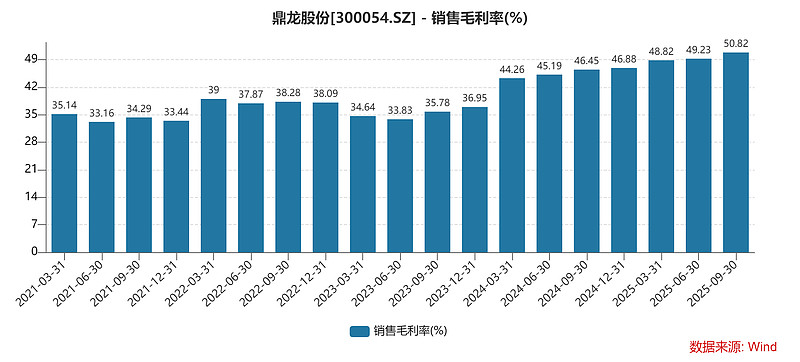

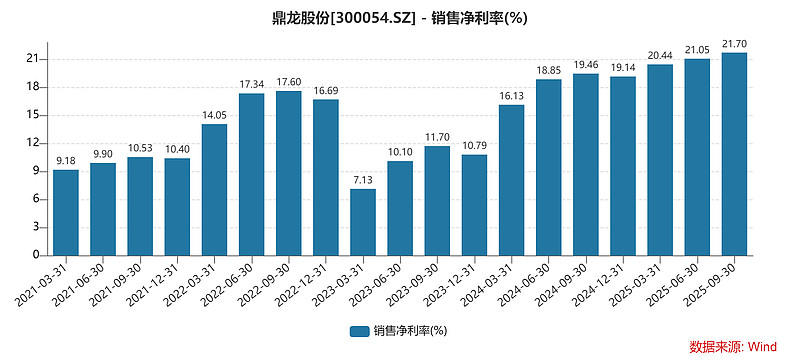

可比公司:鼎龙股份

鼎龙PE 37倍,但鼎龙利润率更高

纳思达耗材利润薄,打个折,估值=1亿×25倍=25亿

三者相加:340+323+25=688亿

再打个折:考虑到集团有费用、有协同效应折扣,合理市值500-600亿是机构共识。

大白话解读:这就像你家拆迁,房子(奔图)值300万,古董(极海微)值300万,家具(通用耗材)值20万,但打包一起卖可能只能卖580万,因为买家要算总账。不过580万已经比现在的市场价(假设450万)高了不少。

六、综合判断:投资策略与关键节点

6.1 2025年:黑暗前的黎明?不,是黎明前的卸妆!

为什么说2025年是"洗澡年"?

利盟剥离产生的会计损失会在2025年报中集中体现

可能看到"营收下降40%"(因为不并表利盟了)

可能看到"净利润只有4亿"(因为一次性亏了10亿)

散户一看可能吓尿,直接割肉

但聪明人看啥?

看奔图:A3复印机卖得好不好?信创订单拿了多少?

看极海:非打印芯片占比到没到50%?车规MCU有没有新突破?

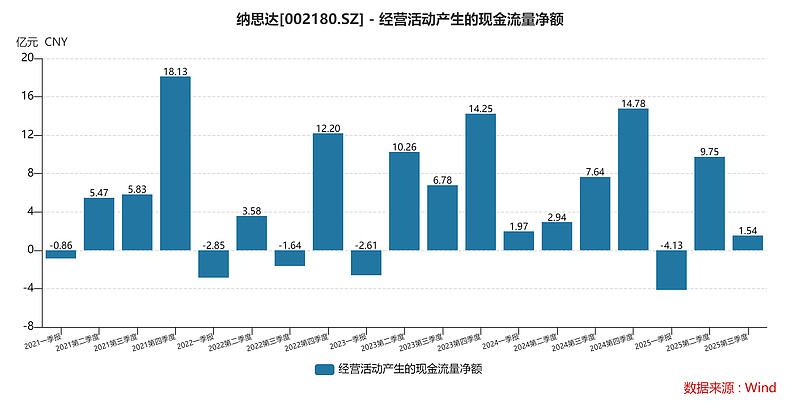

看现金流:经营现金流是不是持续改善?

2025H1已经验证:营收123亿,如果剔除利盟影响,真实经营净利3-4亿,说明主业杠杠的!

6.2 2026年:轻装上阵,业绩爆发

2026年的纳思达将是这样的:

报表干净:没有利盟的任何数字,收入150亿

利润清晰:13-23亿实打实的经营利润,净利率提升到6-10%

故事性感:极海微可能成为国产MCU前三,奔图在信创市场份额超50%

估值切换:2025年你买的是"转型期故事",2026年你买的是"成长股业绩"。PE从25倍往20倍走,但利润增长30-50%,股价涨。

6.3 关键锚点:买卖决策的"红绿灯"

【买入信号】

1. 2025Q3-Q4:如果奔图A3复印机季度销量环比继续增长50%以上

2. 2025年报:如果剔除利盟影响后的"持续经营利润"超过15亿

3. 2026Q1:如果极海微非打印芯片收入占比超过55%,且毛利率稳定在58%以上

4. 政策信号:信创二期、三期政策明确,奔图中标金额超预期

【卖出信号】

1. 2025年报:如果真实经营利润低于9亿,说明主业增长不及预期

2.极海微:如果非打印芯片增长停滞,还是靠打印机芯片吃饭

3. 奔图:如果A3复印机销量突然下滑,被外资品牌反超

【持有观察】

2025年股价可能剧烈波动,因为财报数字会很难看

但只要奔图和极海的基本面没坏,就是"黄金坑"

适合定投或逢低加仓,不适合追高

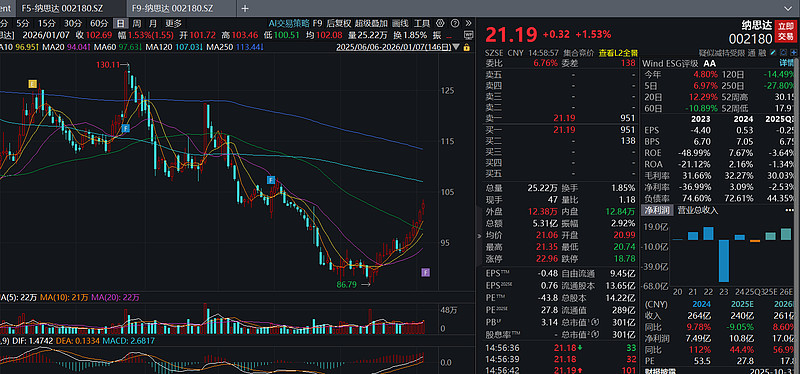

6.4 最终结论:一个500亿市值的"打印+芯片"双料选手

现在的纳思达就像:

左边口袋是奔图:国产激光打印机老大,信创政策铁饭碗,年赚8亿稳如狗

右边口袋是极海微:国产MCU黑马,汽车、工业、机器人三翼齐飞,年赚5亿且增速50%

背后背个包是通用耗材:一年60亿流水,赚1亿辛苦钱但稳定

脚下踩的是已经甩掉的利盟:2025年还会溅一身泥,但2026年就彻底干净了

合理估值:

保守:500亿市值(2025年15亿利润×30倍PE)

中性:550亿市值(2026年20亿利润×25倍PE)

乐观:700亿+市值(如果芯片业务估值对标纯MCU公司,能给到40倍PE)

对应股价:

现在市值约400亿,股价约28元

第一目标价:35-40元(市值500-560亿)

第二目标价:45-50元(市值650-700亿,需要2026年业绩超预期+芯片故事兑现)

风险点提醒:

1. 信创政策不及预期:如果政府削减国产设备采购,奔图会受影响

2. 芯片竞争加剧:MCU领域兆易创新、华大半导体都很强,极海微可能打价格战

3. A3复印机技术瓶颈:高端产品如果稳定性和外资有差距,可能扩份额受阻

4. 海外制裁风险:打印机芯片和MCU如果被列入制裁清单,业务会受冲击

七、总结:给不同投资者的"操作手册"

如果你是价值投资者:

买点:2025年财报公布前后,如果市场因一次性亏损砸出黄金坑(比如股价跌破25元)

持有期:至少看到2026年中报,验证利盟剥离后的真实盈利能力

卖点:市值达到600亿以上,PE超过30倍,考虑分批减仓

如果你是成长投资者:

核心看点:极海微的非打印芯片占比和增速

跟踪指标:每季度关注极海微营收结构,如果非打印芯片保持50%+增长,就值得长期持有

对标公司:兆易创新现在PE 50倍,如果极海微能达到其收入规模,纳思达估值还有翻倍空间

如果你是主题投资者:

信创主题:奔图是信创打印设备最纯标的,政策吹风时就该炒一波

芯片主题:MCU+汽车电子+机器人,风口来了猪都能飞

操作:事件驱动型,风来了加仓,风过了减仓

如果你是散户小白:

简单策略:别折腾,2025年任何一次因财报不及预期导致的暴跌(比如单日跌7%+),都是分批建仓机会

持仓心态:想清楚你是买"打印机国产替代"还是"芯片第二增长曲线",最好两个故事都信,才能拿得住

止损点:如果2025年持续经营利润低于8亿,或者极海微非打印芯片收入占比不升反降,说明故事讲不下去了,果断走人

尾声:一场值得期待的"价值重生"

纳思达的故事,本质上是中国制造业升级的缩影:从做低端耗材(贴牌代工)→ 收购海外品牌(消化不良)→ 自主研发品牌(奔图崛起)→ 跨界高科技芯片(极海微爆发)。

2025-2026年,正是这个故事从"低谷反转"走向"高光时刻"的关键转折期。利盟的剥离是"刮骨疗毒",短期很痛,长期很爽。奔图和极海微的双轮驱动,既是国产替代的“政治正确”,也是实打实的“业绩增长”。

最后用一句话总结:2025年别被报表上的"分手费"吓跑,2026年的纳思达,值得一个比现在贵50%的身价。