华润三九

分析一篇华润三九。

一.知识学习

什么是CHC:

CHC 健康消费品(Consumer Healthcare)指的是消费者无需医生处方即可自行购买和使用的健康相关产品,主要用于预防、缓解或治疗常见轻微疾病,以及日常健康管理。这类产品通常包括:

非处方药(OTC):如感冒药、止咳药、胃肠药、皮肤用药等;

营养保健品:如维生素、矿物质、蛋白粉、益生菌等;

个人护理与健康用品:如护肤品、口腔护理产品、家用检测工具等;

草本或天然健康产品:如中药饮片、植物提取物、功能性食品等。

什么是处方药:

处方药(Prescription Drug)是指必须凭执业医师或执业助理医师开具的处方才可购买、调配和使用的药品

总结一下:CHC就是平时自己去药店可以买到的药,处方药就是只能医院给你开的药,不能随便买、随便吃。

什么是集采:

集中带量采购

翻译一下:政府把全国(或省、联盟)公立医院的用药需求打包成一个超级大订单,公开招投标,价低者(+质量合规者)得大单,以量换价,逼药企降价。

1. 集采的流程

① 组织方:国家医保局(国家集采)或省际联盟。

② 报量:所有公立医院填报未来 1~2 年预计用量 → 医保局汇总成“采购量”,承诺 70%~80% 必须使用中选品种。

③ 招标:通过“一致性评价”的仿制药+原研药同台竞价,报价最低的几家(通常 1~3 家)中标。

④ 结果:中标价往往被“腰斩”甚至“膝斩”,未中标品种医院几乎停用。

⑤ 执行:合同期 1~3 年,医院必须优先使用中选品种,医保基金预付 30% 货款,保证回款。

2. 集采的方式

价格:中标价即全国最高限价,医保支付标准同步下调,医院不得二次议价。

市场:中标企业独享 70%~80% 公立医院市场,未中标品种出局。

成本:药企必须保证供应,违约即被纳入“失信名单”,全国禁售 2~5 年。

3. 从“4+7”到“常态化”

2018 年 11 月:“4+7”试点(11 城市),25 品种平均降 52%。

2019 年起:每半年滚动一次,目前已完成第 9 批(国家组织),+ 50 余批省际联盟集采。

2025 年:公立医疗机构全部药品中,集采(含国采+联盟)品种金额占比 ≥ 80%,实现“应采尽采”。

总结一下:政府用“团购”方式,把医院用药需求集中成一张“超级订单”,用“量”换“价”,让药企降价换市场,最终达到患者省钱、医保省钱、倒逼产业升级的三重目的。

集采对CHC的影响:

华润三九CHC以OTC为主,尚未大规模纳入集采。

如感冒灵、皮炎平、胃泰等,目前大多数品种未被纳入国家集采目录,因此整体影响仍可控。

部分中成药OTC试点集采,2024年安徽等地试点将感冒灵颗粒、小儿肺热咳喘颗粒等OTC中成药纳入集采目录,虽未最终落地,但已引发市场对CHC核心品种未来价格承压的担忧。

血塞通软胶囊入选集采,如血塞通软胶囊虽纳入广东等地方集采,但由于其在零售市场占比已超过50%,集采价格下降对整体收入影响相对可控。

风险:OTC集采扩面,价格压力上升

政策趋势:中成药集采逐步扩面,国家正推动中成药集采常态化,OTC品种未来可能被纳入更多地方或联盟集采,一旦核心品种如感冒灵被集采,将面临价格大幅下降+市场竞争加剧的双重压力。

为对冲潜在集采风险,华润三九已小幅提价部分OTC产品,并计划通过优化推广活动、控制营销费用来缓解未来可能的利润压缩

总结一下:目前集采对华润三九CHC业务影响有限但风险上升,一旦OTC中成药大规模纳入集采,CHC业务将面临价格下滑、竞争加剧、利润压缩等挑战,企业需提前布局品牌、渠道与创新产品以应对政策变化。

继续学习:

中国即将面临人口老龄化

未来30年老年人口将呈“规模超大、增速快、高龄化”:

2025年:60岁及以上约3.1亿,占比22%;65岁及以上约2.2亿,占比15.6%。

2035年:60岁及以上突破4亿,占比30%,进入“重度老龄化”;65岁及以上超过3亿,占比22.8%。

2050年:60岁及以上接近5亿,占比37%–40%;65岁及以上约3.5–3.8亿,占比30%;

2054年:60岁+峰值5.2亿,占比42%。

以后大街上都会挤满60多岁的小伙子。

2022–2035年为“第二婴儿潮”退休高峰,平均每年净增60岁+人口约1000–1100万,2030年前后年增量仍高达1200万。

2036–2050年增速略降,但年均仍增500–700万,远高于2000–2020年的年均800万水平。

80岁及以上高龄老人2025年约4000万,2035年7000万,2050年1.3–1.4亿,年均增速>4%,在老年人口中占比由12%升至26%。

60–69岁“低龄老人”占比由2020年的58%降至2050年的41%,养老需求从“健康活力”转向“慢病+照护”。

乡村老龄化率2022年已达19.3%,高于城市的12%,差距继续拉大;

东北、川渝地区65岁+占比已超20%,全国最早进入重度老龄化。

中国从“中度”到“重度”老龄化(20%→30%)仅用11年(2024–2035),而法国用了126年,日本24年。

总结一下:2025–2035年是老年人口“增量最快、结构最轻”的窗口期,2035–2050年转为“存量巨大、高龄主导”的深度期,全社会需在两波高峰内完成养老、医疗、劳动力和财富制度的全面重塑。

未来30年中国婴幼儿人口将呈“持续收缩、城市占比升高、托育需求总量下降但结构升级”:

2025年:0-3岁人口约4200-4400万(出生800-850万,对应2022-2025年队列);

2030年:跌至3600万左右(出生600万);

2040年:再降至2600-2800万(出生400万);

2050年:仅剩2100-2300万(出生300万);

2025年起多地推行“3岁以下每年3600元育儿补贴”,并试点“刷脸申领”降低门槛;

教育部门已启动“托幼一体”改革,规划2030年后通过“小学位富余”转办托育,以应对生源减少。

总结一下:婴幼儿2025-2035年是“减量但高消费”的窗口期,2040年后进入“超低总量”时代,相关行业需提前布局高端化、差异化、城乡分层化产品。

未来应该投资哪些行业,应该比较清晰了吧。

二:华润三九业务介绍

这里先说一下华润三九的并购故事:

根据公开信息,自2012年以来,华润三九持续推进外延式并购战略,围绕CHC健康消费品、慢病管理、创新中药、儿童维矿等领域,完成了10余项重要并购交易:

自2012年以来的并购路径,呈现出从OTC品类扩张 → 慢病管理布局 → 中药产业链整合 → 创新研发补强的清晰战略演进。通过持续并购,公司已构建起覆盖健康消费品、处方药、中药资源、儿童健康等多维度的产业版图,正朝着“行业头部企业”目标加速迈进。

我来鹅城只干三件事:并购、并购还是XXX并购。

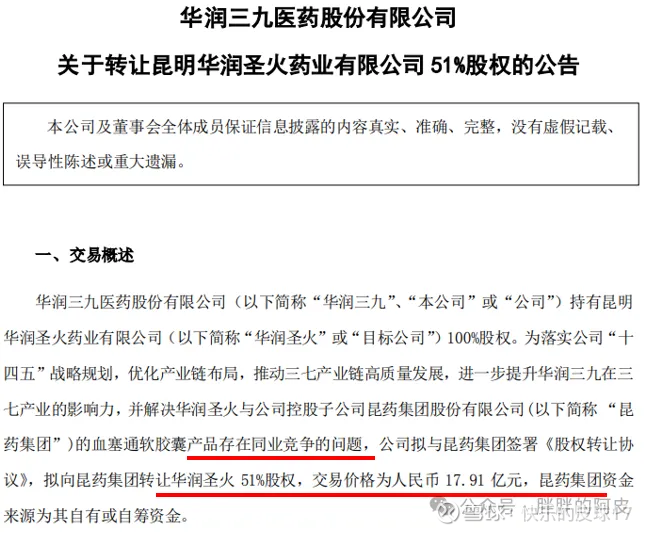

2024.06,转让华润圣火:

主动出手,锁定“三七龙头”

昆药集团并非因经营困境被迫出售,而是华润三九主动看上了它在三七产业链中的龙头地位。昆药拥有600多年历史,是国家中药老号之一,核心产品如血塞通系列、昆中药1381等,在心脑血管领域具有强大市场基础。

2022年5月,昆药集团首次公告华润三九即将入主,12月,交易方案正式披露:华润三九拟以29.02亿元收购昆药集团28%的股份,成为控股股东。

并购完成后,华润三九面临的首要问题是同业竞争。

昆药集团与华润三九旗下的华润圣火都生产“血塞通软胶囊”,形成直接竞争。

为此,2024年昆药集团以17.91亿元收购华润圣火51%股权,实现资源整合,强化了三七产业链的协同效应。

同时,华润三九推动昆药集团剥离非核心业务(如医药流通),聚焦“银发经济”和“精品国药”战略,打造三七产业链龙头。

打造“银发健康产业第一股”

华润三九明确表示,将通过昆药集团承接云南省三七产业发展规划,将其打造为三七产业链的国家级平台,聚焦老龄健康、慢病管理等领域。

未来昆药能否真正成为“三七之王”,还需看华润三九如何持续赋能与整合。

进入正题,业务介绍:

愿景:“成为大众医药健康产业的引领者”,创新运用中西医科学技术,专注高质量医药健康产品创新研发和智能制造,服务中国家庭每一位成员,致力于成为中国医药健康第一品牌。

主要业务:

1.CHC健康消费品(感冒、胃肠、皮肤、肝胆、儿科、骨科、妇科、心脑等品类),“999”为主品牌,相继推出“三九今维多”“9 YOUNG BASIC”“桃白白”等品牌;

2.处方药(心脑血管、抗肿瘤、消化系统、骨科、儿科、抗感染等治疗领域),在医院端享有较高声誉;

3.昆药(慢病领域及三七产业链),“777”品牌。

翻译一下:卖药的,卖各种药,主要就是3个9和3个7,覆盖全国超过 60 万家药店,处方药业务覆盖全国数千家等级医院,数万家基层医疗机构,京东大药房、阿里健康大药房、平安好医生等行业巨头建立了紧密的战略伙伴关系。

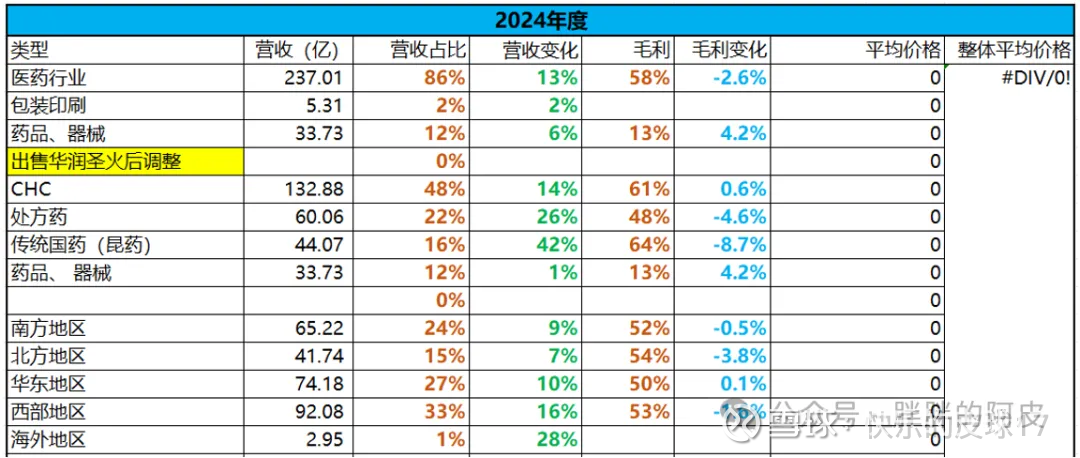

2024年业务构成:

CHC、处方药、昆药合计占比86%,2025年并购了天士力,营收保持2位数增长。

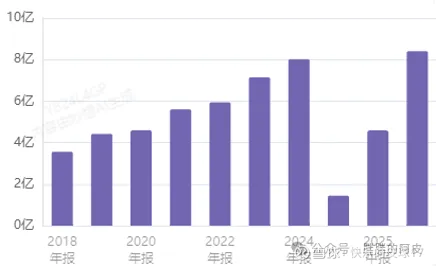

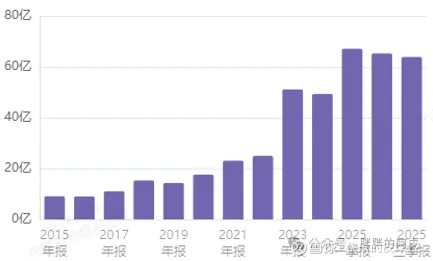

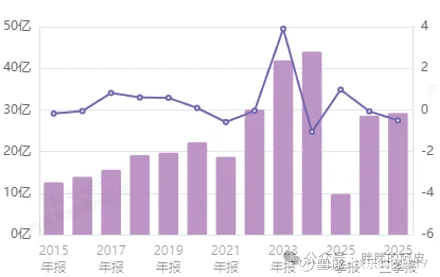

营收情况:

没有并购的年份保持10%左右增长。

零售渠道竞争日趋激烈,零售市场增速放缓,门诊共济、药店统筹、药价治理等政策对医药零售市场格局持续施加影响,医药零售市场整体进入弱增长时代。

根据中康 CMH 数据,2024 年中国医药零售市场的药品销售规模达到 5019 亿元,同比小幅增长 0.8%;其中,实体药店(含 O2O)的药品销售规模达到 4374 亿元,同比微幅增长 0.3%;电商渠道药品销售 645 亿元,同比增速放缓至 4.6%,增长领先实体药店,渠道重要性提升 0.5%,达到 12.9%。

医院渠道变革加剧,用药结构调整仍在继续,中康开思数据显示,2024 年 1-9 月等级医院药品市场规模 7510亿,增速同比下降至-3.3%。医院用药结构优化调整仍在推进,加之国家政策支持差异化创新,市场对创新药需求的逐步增加,米内网数据显示,预计到 2029 年,创新药市场规模将突破 8000 亿元,占据院内市场的半壁江山。创新成为驱动整个行业持续前行的新引擎。

总结一下:未来是创新药的天下。

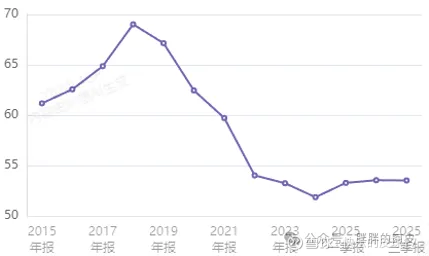

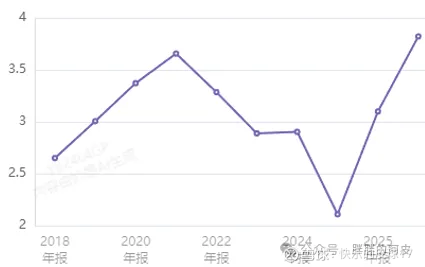

毛利情况:

毛利持续下降,2025年保持53%左右,随着集采的扩容,毛利不容乐观。

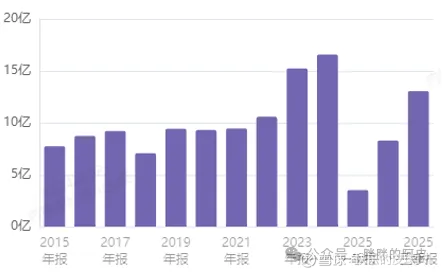

净利情况:

保持14%左右。

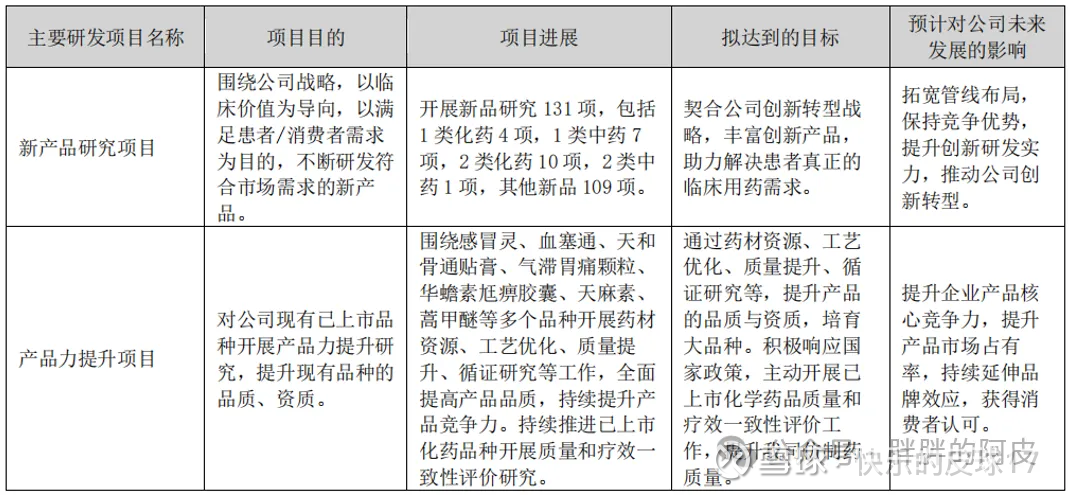

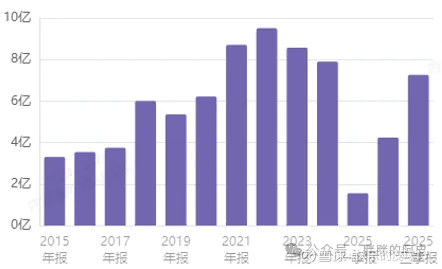

研发费情况:

研发费占比3%左右。

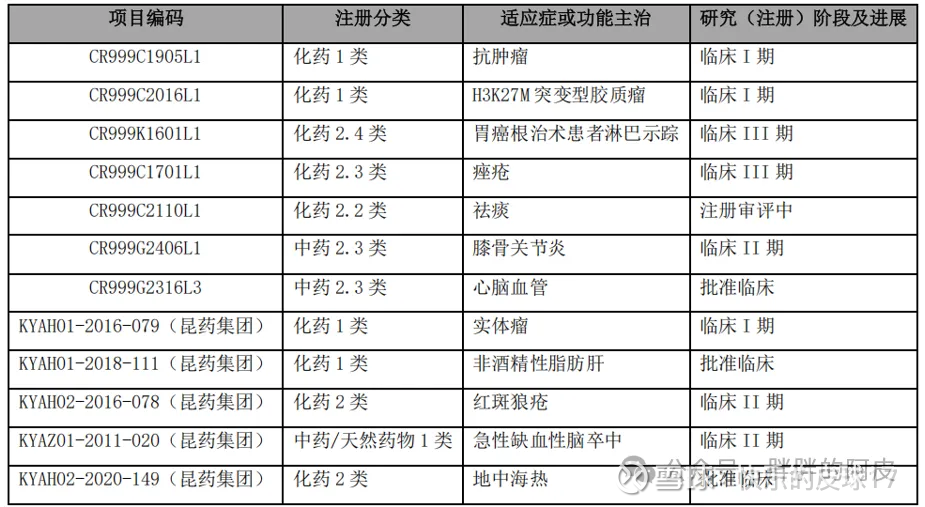

围绕抗肿瘤、骨科、皮肤、呼吸、抗感染等治疗领域,都还在临床期。

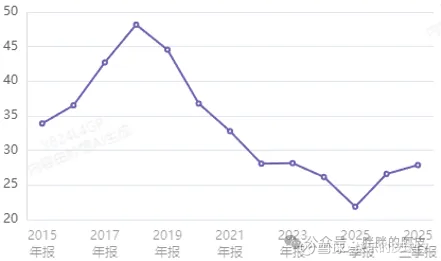

销售费情况:

近几年保持27%左右。

管理费情况:

管理费保持6%左右。

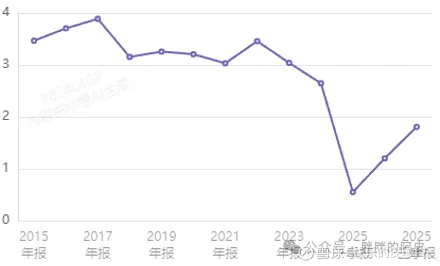

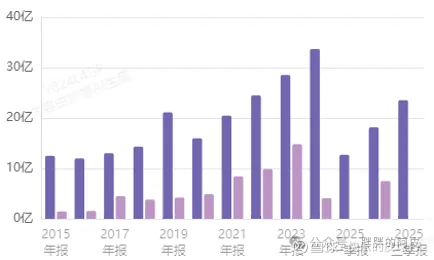

存货情况:

随着并购,存货越来越多,保持3左右周转率。

现金流情况:

资本开支情况:

现金流入情况还是可以的,目前账面有30来个亿,还能继续买。

市盈率情况:

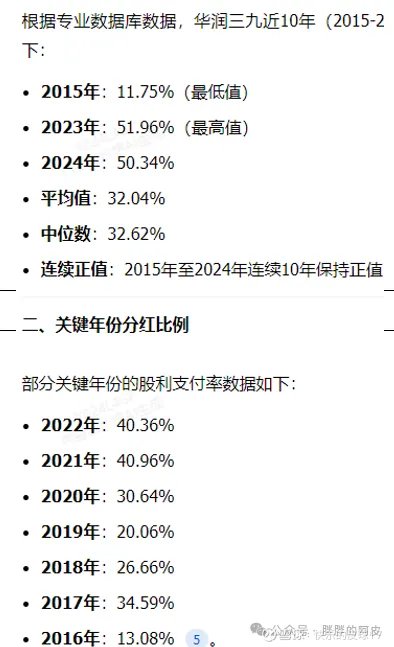

分红情况:

分红比例这几年都有50%左右,也是还可以的。

总结一下:分红还可以,未来增速一般,喜欢医药看好银发经济的兄弟可以跟一下,稳健的红利股,还带点想象力。

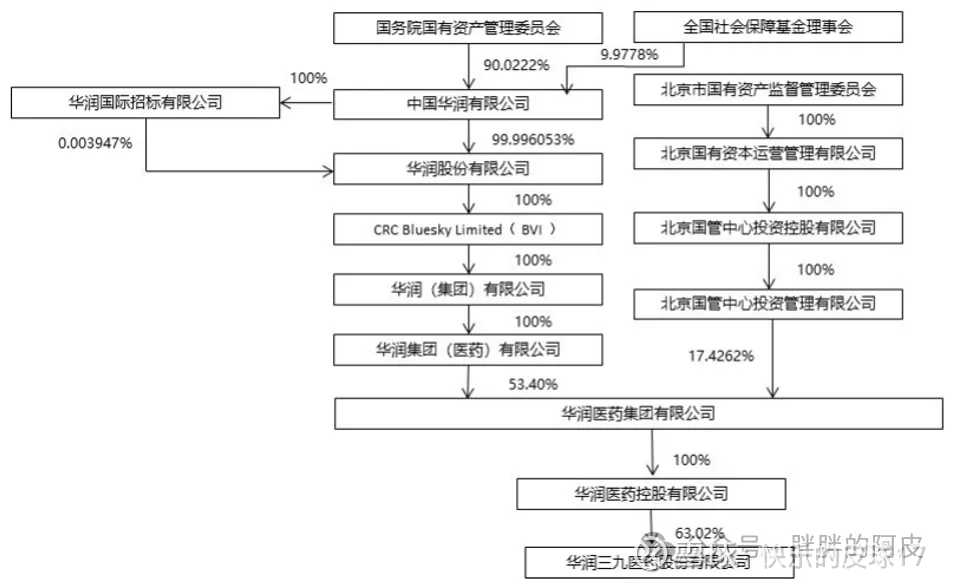

三:股权结构

华润占股63%,从未减持,也没增持。

族谱:

董事长:邱华伟

男,1967 年 5 月出生,中共党员,复旦大学遗传与遗传工程专业本科,高级工程师。

现任华润三九医药股份有限公司董事长;

昆药集团股份有限公司董事长;

并兼任中国非处方药物协会轮值会长;

中国农村卫生协会副会长;

世界中医药学会联合会中药新药创制专业委员会常务理事;

国家中药材标准化与质量评估创新联盟副理事长等职。

他长期深耕医药健康产业,曾任深圳市三九医药贸易有限公司董事长、华润三九高级副总裁及总裁、华润江中制药集团董事,

在 OTC、处方药、中药资源等领域具有丰富的管理经验。

总结一下:股东强,背景硬。

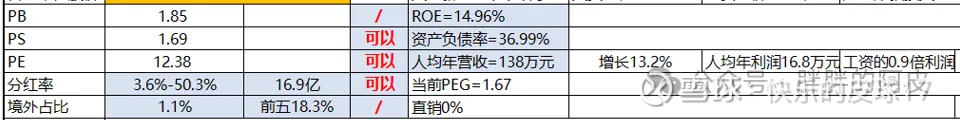

四:分析一下2024年财报

股东可以,应收、应付、存货都还行,马马虎虎。

固定资产偏重,商誉很高有51亿,账面有钱每年研发费还搞点资本化,看来利润覆盖不掉,现金还凑合也不算太多,毕竟是大户,现金流都还行。

存货跌价-1.4亿,应收损失-0.8亿,正常范围之内。

分红还可以,资产负债率不高,人均收入也还行。

除去10大股东,目前人均持股14万元,看来大户都看不上。

2024年综合评分67.2分。

五:投资建议

(2025.11.30记录)

2025年并购了天士力,预测306亿营收,归母利润36.2亿,PE13,分红率3.8%。

考虑到当下经济情况和集采的不确定性,未来分红率按5%才能有保底。

买入价格21元349亿,卖出价格35元582亿。

当前28.1元467.6亿。

以上仅个人建议。