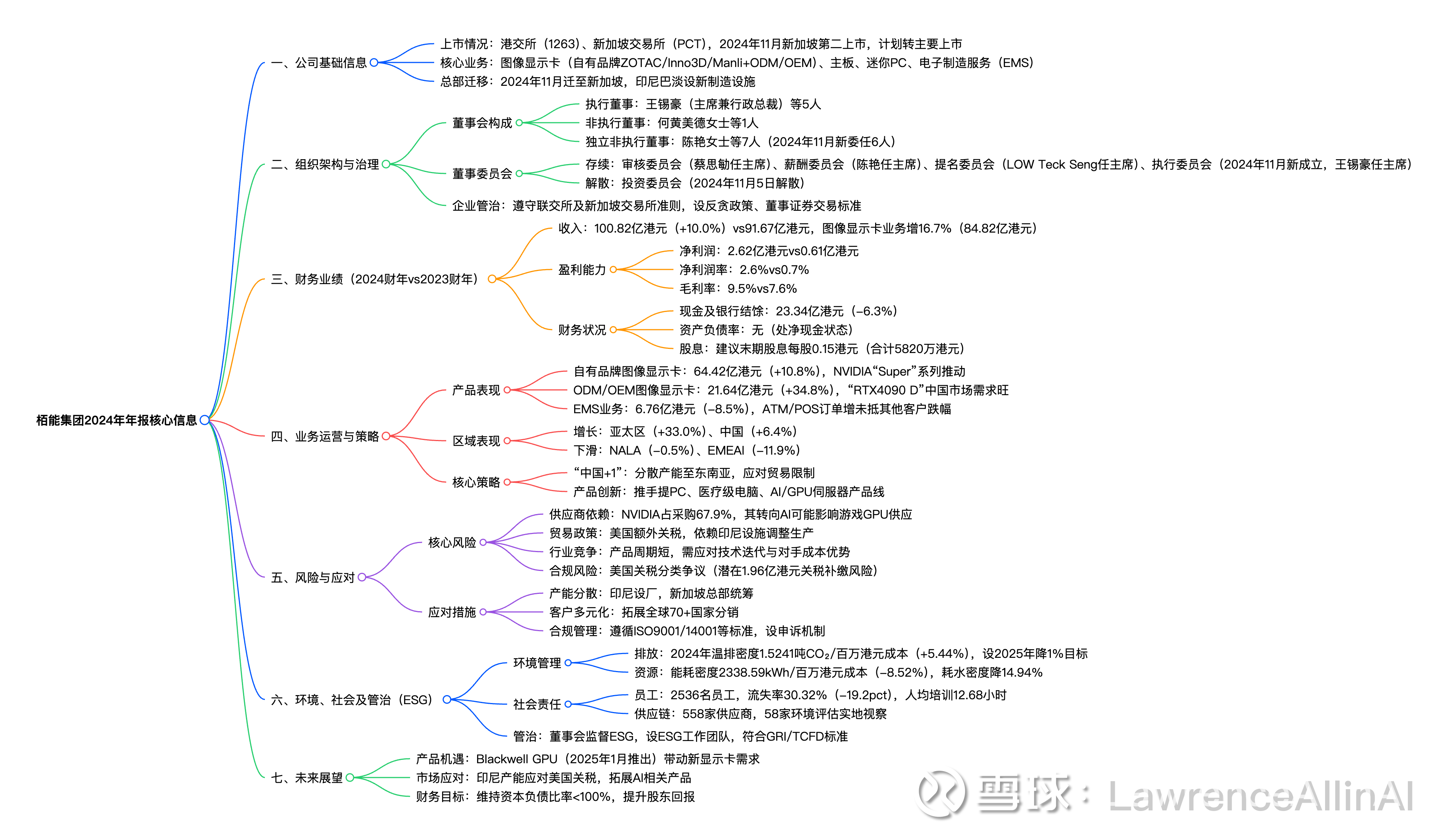

栢能集团2025年中期报告分析解读

Lawrence星流智选

· 广东

创作声明:本文包含AI生成内容

一、 公司简介

栢能集团是全球领先的高性能显卡及计算机硬件制造商,旗下拥有ZOTAC、Inno3D等自有品牌,主营业务涵盖图形处理器设计、电子制造服务及计算机组件生产。作为NVIDIA核心AIC合作伙伴,公司构建了覆盖亚太、北美、欧洲等全球主要市场的分销网络,并在印尼巴淡岛建立先进制造基地,具备从研发到量产的垂直整合能力。

概图

二、分析目的

本报告旨在系统评估栢能集团经营质量与财务健康度,重点解析品牌业务转型成效、供应链优化对盈利能力的传导效应,以及全球地缘政治变动对其业务布局的潜在影响,为判断企业中长期竞争力提供多维度依据。

三、数据说明

• 本报告中所有财务数据除非特别标注外,币别均为港元。

四、核心结论 - 显卡驱动营收高增,供应链隐患压制利润弹性

核心亮点

1.收入利润双位数增长:营收同比+28.5%达63.55亿港元,净利润+29.0%至2.50亿港元,创近三年最高增速

2.品牌业务强势突破:自

点击查看全文