6大逻辑重新认识潜力补涨龙——广立微

1. 广立微是软硬结合的领先企业,市场认知不足,存在巨大预期差

佐证:市场普遍将广立微视为单纯的EDA软件公司,但实际其业务是“EDA软件+测试设备+数据分析”的软硬一体化解决方案。

公司官网显示,公司是“领先的集成电路EDA软件与晶圆级电性测试设备供应商”,形成从设计到量产的成品率提升全流程方案。

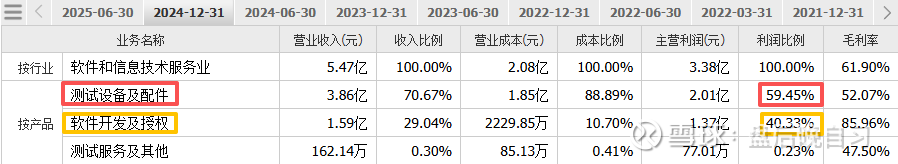

收入构成进一步显示,2024年公司硬件业务(测试设备及配件)收入占比达70%(3.86亿元),软件业务仅占29%(1.59亿元),例如占比为6:4,证明硬件是核心支柱。

2. 电性测试设备空间虽小,但对良率提升作用关键,下游需求井喷

佐证:广立微的晶圆级电性测试设备(WAT)虽属细分领域,但直接关乎芯片良率这一产业瓶颈。

AI浪潮推动高端芯片需求爆发,工艺复杂度提升使良率成为核心瓶颈,公司WAT设备是包括头部12寸晶圆厂的重要合作伙伴。

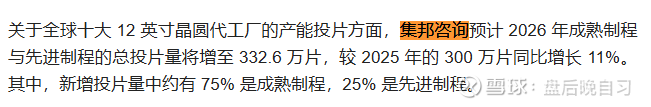

2025年Q3设备订单交付增长主要来自晶圆厂资本开支扩张,尤其是AI服务器和端侧芯片需求拉动先进制程扩产。下游客户扩产计划明确(2026年全球12寸晶圆投片量同比增11%),直接驱动设备需求放量。

3. 并购LUCEDA布局硅光,切入高增长赛道,市场尚未计价

佐证:

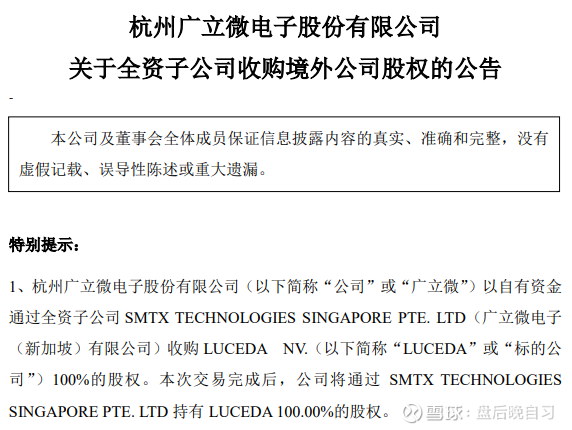

公司2025年8月收购硅光芯片设计自动化领军企业LUCEDA,正式切入硅光领域,但市场对此未充分定价。收购后公司将从传统EDA拓展至PDA(光子设计自动化),构建硅光全生命周期方案。

引用Yole数据,全球硅光模块市场规模将从2023年14亿美元飙升至2029年103亿美元,CAGR达45%,LUCEDA的核心产品IPKISS平台是全球领先工具。

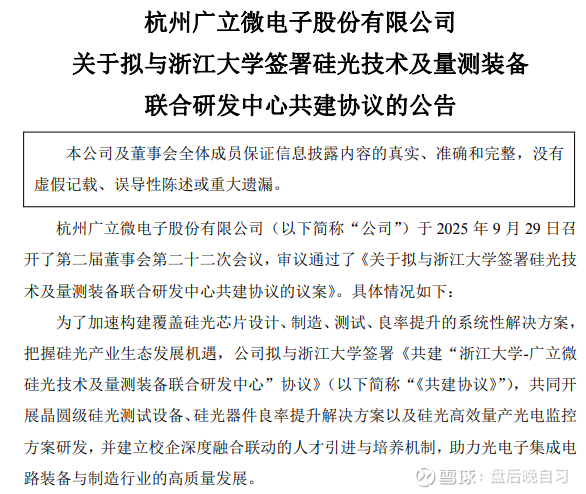

公司与浙江大学共建硅光研发中心,投入1500万元攻坚测试设备和良率提升,进一步强化布局。硅光领域欧美企业主导,广立微通过收购直接抢占先机,未来增长潜力巨大。

4. 业绩高增长确定,营收持续超预期,估值应聚焦营收而非短期利润

佐证:

2025年前三季度公司营收4.28亿元(同比+48.86%),归母净利润3701.72万元(同比+380.14%),虽然净利润绝对值低,但从行业角度估值更应关注营收高增长。

其中Q3营收1.82亿元(同比+57.31%),软件业务占比提升带动毛利率升至65.16%,这是超出预期的,设备交付和软件项目加速是主因。

多家券商研报预计公司2025年全年营收指引6.7至7.5亿元,但前三季度已达成4.28亿元,结合LUCEDA并表,实际营收可能超8亿元。没有业绩预告,因为支出费用增加主要源于人员扩张(研发投入占营收53.68%),这正是软件项目“堆人”进入收获期的体现,长期利好。

5. 大宗交易显示机构拿手价高于现价,性价比凸显

佐证:

从2025年9月23日至2026年2月9日,共大宗交易362.05万股,成交总金额27408.48万元,平均成交价75.7元,与现价十分接近。减持数据显示机构通过大宗交易买入均价可能高于市场价,反映专业资金认可价值。

尤其是根据公司公告,博时、富国、易方达等96家机构密集调研,显示机构关注度高。当前股价未充分反映基本面,性价比突出。

6. 晶圆厂扩产持续,2025-2026年需求强劲,公司直接受益

佐证:下游晶圆厂扩产是公司增长的核心驱动力。2025年国内晶圆厂和IDM厂因AI需求加速先进制程扩产。

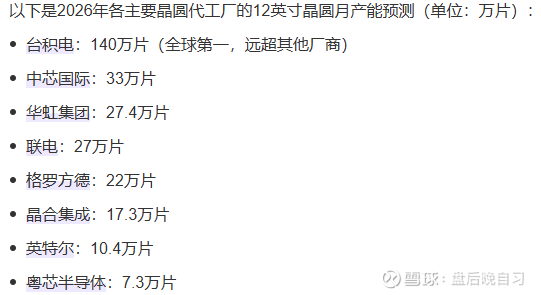

2026年全球前十大12寸晶圆代工厂产能投片量预计332.6万片/月(同比+11%),其中75%为成熟制程,中国大陆占主导。

中芯国际、华虹、长鑫等扩产计划明确(如中芯2025-2027年新增产能4.0/5.0/5.5万片),每万片产能需8-10台WAT设备,广立微作为国产龙头优先受益。

结论:广立微是当前半导体板块中最具补涨潜力的标的,公司软硬结合业务模式(EDA+测试设备)被市场低估,硅光布局尚未计价,业绩高增长确定(营收CAGR超40%),且下游扩产浪潮持续。机构大宗交易拿手价高于现价,凸显安全边际。随着2026年硅光设备验证、软件项目收获期到来,股价有望迎来重估。

基于以上佐证,广立微当前价位具备极高投资价值,现在不买可能错失半导体国产替代和硅光爆发的双重红利,建议积极布局。

@大徐子 兄涨,您给把把关,说的是这个理不![]()

@路遇2025 兄涨,您没少跟踪,再给说说呗![]()

@佰味屋 兄涨,请您再给分析分析![]()