稀土也疯狂-权威深度-看1年3倍!

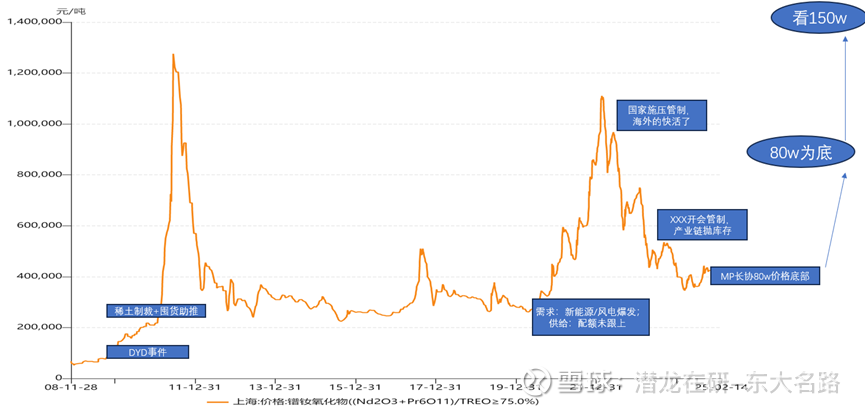

看#稀土# 价格1年3倍的暴涨!

上周五美国给MP的10年长协底价110美元/kg(税后80w/t,税前89w/t)

存在巨大预期差!

核心观点

1、 除非某细分需求大爆发,不然供需平衡表无意义!价格由天定!

2、 本轮演绎:2025稀土管制-美国扶持本土的MP-抬高价格到80w的底-国内跟价-恢复出口-价格继续抬高!

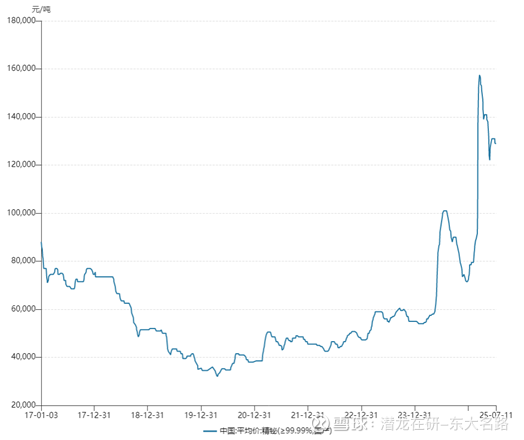

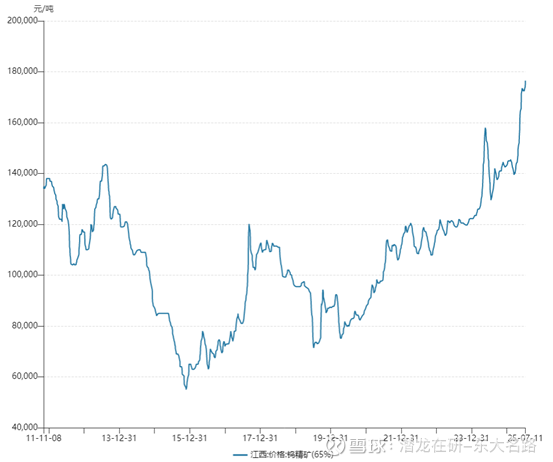

3、 空间看法:有望复刻2011年管制后的暴涨(20倍),国内金属镨钕价格从54w一波拔到80w-150w(看3倍)

相关标的

1、稀土企业:$北方稀土(SH600111)$ /$包钢股份(SH600010)$ ,至少有一倍的空间。

2、磁材企业:跟着瞎炒,可能有连板20cm的5-10倍股。(比如中科磁业、英思特)

一、价格决定因素

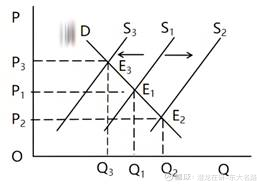

供需:需求D一定,供给S完全配额定,供需曲线DS的S线随便画,所以价格P是政策定的。

历史价格:博弈而纠结#稀土永磁#

谁想控价:想打这张牌,就必须让美澳在亏损边缘,东南亚巴西的矿难开出来

谁想涨价:北方稀土和包钢利润直接兑现、中国稀土集团那些亏损的稀土矿才能注入

二、供需关系

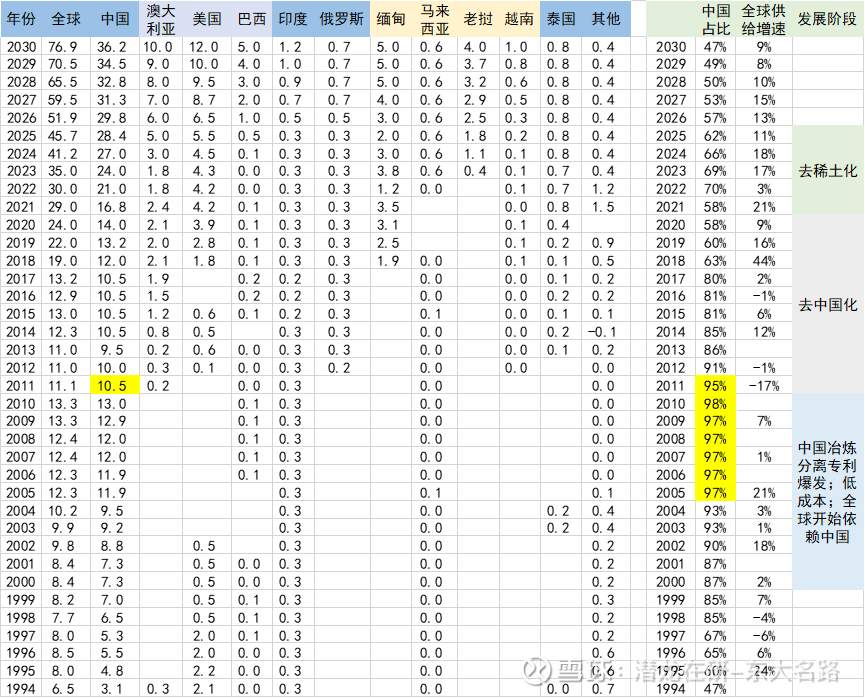

资源禀赋:全球并不缺;

开采指标:目前国内占全球的近70%,国内完全配额制,供给严格控制;

海外供给:爆发势头,不容小觑;

中国依赖度:到2030年左右,全球对中国稀土的依赖将降低到50%以内!

表1:供给格局表

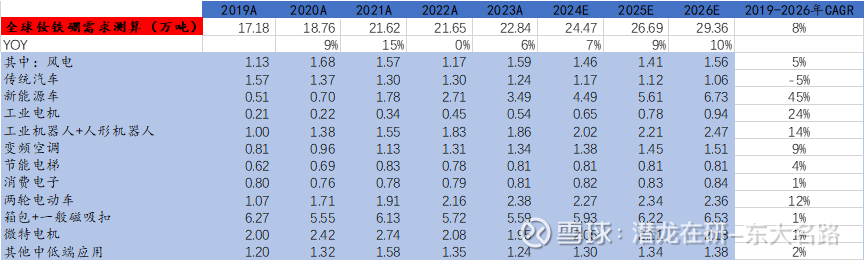

表2:需求拆分表

所有需求3年维度均无爆发潜力!(等人形机器人有量,还是算了吧)

同时全行业都在去稀土化!

1、重稀土:过去2%的镝现在基本为0;0.6%的铽现在0.2%

2、汽车:一台电机轻稀土2kg到1kg

3、风电:某风机厂曾经8kt/年,现在1kt-2kt

三、稀土过去25年复盘

2000年-2010年:中国加入WTO,冶炼分离专利爆发,低成本,中国市占率几乎接近100%,全球对中国稀土的依赖接近100%!

2011年:XX事件,第一次用稀土反制,减20%配额/严控出口(氧化镨钕6w涨到120w,20倍)

副作用:2011-2020年迅速去中国稀土化!

2017年:缅甸,美国,澳大利亚迅速崛起,要想控制对方崛起,稀土价格就不能涨,澳美最大的稀土商持续亏损!

2021年:供需错配,配额未跟上新汽车/风电增速,价格从25w-110w,4倍;继续演绎去稀土化+去中国化。

2025年:前半年缅甸扰动一直炒作,并非主要矛盾,因为缅甸大部分会进中国,而中国的指标是严格控制的,如果真的出现短缺和过剩,调整供给指标就可以调整价格!

2025年7月11号:美国给MP的10年长协底价110美元/kg存在巨大的预期差!

2030年:美/澳/巴西/东南亚持续爆发后,中国的供给占比小于50%。

附录1:2011年制裁后稀土的复盘

附录2:中国优势品种,锗锑铋钨,管制后价格复盘

铋3w多到15w

锗8k到2w

锑3w到24w

钨5w到17w

中国优势的管制品种,无一例外在管制后,价格都迎来了暴涨

附录3:美国和澳大利亚稀土2巨头,过去因为稀土价格低,日子艰难

$XD盛和资(SH600392)$ :2017年通过子公司持有MP Materials约8%的股份,初始入股成本仅100美元,并获得独家包销权。今天MP最新已经达到520亿元市值!(盛和的100美金,如今赚了520*8%=42亿元)

四、简单说一下磁材企业的观点

1、 目前产能已过剩-且未来5年,会加剧过剩到一倍!

2、 全产业链基本没有长期投资价值

3、 如果氧化镨钕价格从40w涨到80w再到150w,磁材企业有库存收益,就算没有,涨幅也会很猛!

结论:看涨北方稀土/包钢股份,一定也要配300XXX和688XXX的磁材企业,不排除连续20cm板!

未来产能过剩是铁定的事实!

某稀土磁材企业:1-4wt-10wt(2029)

某养猪企业跨界做磁材:0-2wt-10wt(2030)

某磁材企业1: 4wt-6wt(2027)

某磁材企业2:2.1-3.6wt(2026)

某磁材企业3:2.4-3.6wt(2026)

某磁材企业4:2.6-3.2(2026)

下一个反内卷打脸的就是你们,在扩产前,快刹车吧,行业真被你们玩废了

不要低估稀土的爆发力

过去要么不启动,要么

启动就是11倍(2011年),4倍(2021年),这次让我们拭目以待!