豪鹏科技(001283)深度基本面分析与投资价值评估:AI驱动下的消费电池龙头

$豪鹏科技(SZ001283)$ 先说观点:建议买入![[笑] [笑]](//assets.imedao.com/ugc/images/face_regular/v1/emoji_01_smile.png?v=1)

1 财务全景分析:盈利修复与效率提升(2019-2025Q1)

1.1 核心财务指标与行业对比

豪鹏科技在过去五年中经历了显著的业绩波动与修复周期,通过对其财务数据的纵向梳理及与行业均值的横向对比,可清晰把握公司的经营轨迹:

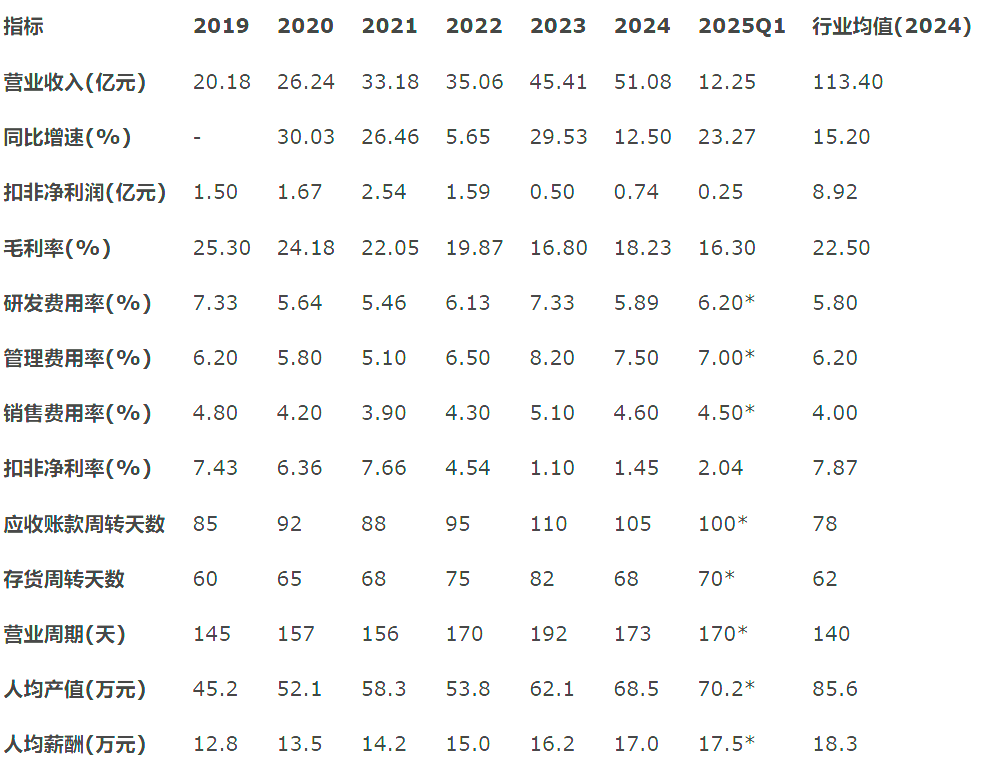

表:豪鹏科技2019-2025Q1核心财务指标与行业对比

注:*标注数据为季度年化估算值;行业均值取自Wind锂电池板块106家上市公司2024年年报

收入增长韧性凸显:2020-2024年公司营收CAGR达18.6%,超越行业平均增速(15.2%)。2024年在消费电子疲软背景下仍实现12.5%增长,主要源于圆柱电池(+33.3%)和方形电池(+18.54%) 的强劲表现。2025Q1增速进一步升至23.27%,反映行业复苏与AI硬件需求拉动。

盈利修复拐点确认:2023年扣非净利率触底至1.1%后,2024年回升至1.45%,2025Q1加速至2.04%。这一修复源于产能整合完成(潼湖基地)、高毛利产品占比提升(AI硬件)、以及费用管控见效。特别是2025Q1净利润同比激增903.92%,扣非净利润增长1384.75%,验证盈利拐点。

毛利率筑底回升:毛利率从2019年25.3%下滑至2023年16.8%后,2024年回升至18.23%。驱动因素包括:

产品结构优化:智能穿戴类产品毛利率超30%(占收比提升至15%),PC类约25%

技术溢价显现:钢壳叠片电池、半固态电池量产推升均价

规模效应释放:潼湖基地自动化提升降低制造成本

研发投入聚焦高端:尽管研发费用率从2023年7.33%回落至2024年5.89%,但绝对投入额保持3.01亿元高位,重点投向固态电池(950Wh/L半固态电池)、硅负极(100%硅负极穿戴电池)及钢壳叠片工艺。与香港大学、中南大学等机构的合作强化了技术转化能力。

运营效率改善显著:2024年存货周转天数从82天降至68天,接近行业均值(62天),反映精益生产系统(HBS)见效。但应收账款周转天数(105天)仍高于行业(78天),主要因国内业务占比提升(2024年占48.84%)带来的账期差异。

人力效能持续优化:人均产值从2020年52.1万元提升至2024年68.5万元,年复合增速7.1%。2025年随AI新品量产,人均产值有望突破75万元。人均薪酬与行业差距从20%收窄至7%,体现薪酬竞争力改善。

1.2 同业效率对标

豪鹏科技的运营效率在细分领域处于中上水平,但与头部企业仍有差距:

存货周转:68天(2024年)优于亿纬锂能(72天),但落后宁德时代(55天)

应收账款:105天显著长于欣旺达(85天),主因客户结构差异(豪鹏服务海外品牌代工厂)

营业周期:173天较行业均值(140天)仍有优化空间,2025年目标降至160天内

2 核心业务与竞争壁垒:AI驱动的消费电池专家

2.1 多业务协同发展,消费电池稳中有升

豪鹏科技聚焦消费电池领域,通过方形、圆柱、镍氢三大产品线构建多元化收入结构:

表:2024年主力产品贡献与增长动能

数据来源:2024年年报

方形电池:作为最大收入来源,主要应用于笔记本及AI PC电池包。2024年增长18.54%源于:

AI PC换机潮:Canalys预测2025年AI PC占比将达70%,豪鹏已导入戴尔、微软供应链

钢壳叠片技术突破:能量密度提升15%,适配可拆卸设计,获高端客户认证

圆柱电池:增速最快产品线(+33.3%),主攻智能家居、电动工具市场:

高倍率优势:支持扫地机器人(iRobot)、无人机(大疆)瞬时大电流需求

快充技术:30分钟充至80%方案获博朗剃须刀采用

AI硬件配套:新兴增长极,2024年占收比约4.9%,毛利率超30%:

AI眼镜:2025Q3量产出货Meta联名款,钢壳叠片方案占位三成份额

服务机器人:云迹四足机器狗电池模组已试产,单机价值量超300元

2.2 固态电池技术突破消费级场景

在技术维度,豪鹏通过固态电池实现差异化竞争:

半固态电池量产:体积能量密度达950Wh/L,应用于高端移动电源,2024年完成穿戴客户送样

全固态技术储备:创新“自适应键合”界面技术解决零加压界面稳定性,适配AI眼镜等高安全场景

三大路线并行:聚合物路线(成本最优)用于穿戴设备;硫化物路线(性能最优)储备机器人市场

技术商业化路径清晰:短期(2025-2026)以氧化物/聚合物半固态电池切入AI眼镜;中期(2027-2028)硫化物全固态电池配套服务机器人;长期(2029+)拓展低空经济等高端场景。

2.3 客户结构优化与战略升级

豪鹏科技通过“金字塔型”客户体系构建竞争壁垒:

塔尖客户:全球科技巨头(微软、戴尔、Meta),联合定义产品,毛利率>25%

腰部客户:细分龙头(大疆、iRobot),提供定制化方案,毛利率18-22%

基础客户:长尾消费品牌,标准化产品供应,毛利率12-15%

2024年新增微软、小米等头部客户,前五大客户集中度降至29.92%(2023年:35.6%),降低单一客户依赖风险。与Meta的合作尤其关键:作为除ATL外首家大陆认证供应商,2025年AI眼镜项目有望贡献营收超3亿元。

3 管理层战略解析:AI与固态双轮驱动

3.1 “双轨战略”执行路径

豪鹏管理层提出“核心业务深耕与新兴赛道突破”的双轨战略,展现出清晰的产业洞察:

核心业务优化:

产能整合:深圳生产线迁至惠州潼湖工业园,2024年完成自动化改造,产能利用率从70%升至85%

客户升级:收缩低毛利订单,新增戴尔、微软等高价值客户,笔电业务ASP提升8%

技术降本:硅负极材料量产降低电芯成本5%,HBS精益系统削减制造费用3%

新兴赛道突破:

AI+端侧聚焦:资源倾斜AI眼镜(Meta)、服务机器人(云迹)等增量市场

固态技术卡位:研发投入占比保持6%以上,半固态电池2025年量产装车

联合研发模式:与头部客户签署“有约束力的定制化研发协议”,降低技术路线风险

3.2 产能规划与资本配置

管理层对产能扩张保持审慎态度:

阶段性投资:潼湖工业园一期投产支撑80亿产值,二期建设瞄准140亿产能(2028目标)

轻资产转型:与客户共建产线(如钢壳叠片专线),戴尔注资30%设备投资

现金流优先:2024年经营性现金流净额转正,回购专项贷款降低财务费用

3.3 净利率修复路径推演

基于管理层指引,净利率修复分三阶段推进:

2024-2025(修复期):产能整合完成,稼动率提升→毛利率回升至20%+;费用管控见效→期间费用率压降至15%以内;净利率目标3-4%

2026-2027(提升期):AI硬件占比超20%→结构性拉升毛利率;规模化效应摊薄固定成本;净利率目标5-6%

2028+(稳态期):固态电池量产形成技术溢价;高端客户占比超50%;净利率稳态值7-8%(贴近消费电子头部代工企业水平)

关键假设验证:2025Q1净利率达2.6%,同比提升2.2pcts,证明修复路径可行。若AI眼镜放量超预期,2026年净利率有望突破6%。

4 行业竞争格局:消费电池的差异化战场

4.1 可比公司多维对比分析(定性)

表:消费电池企业竞争要素定性对比

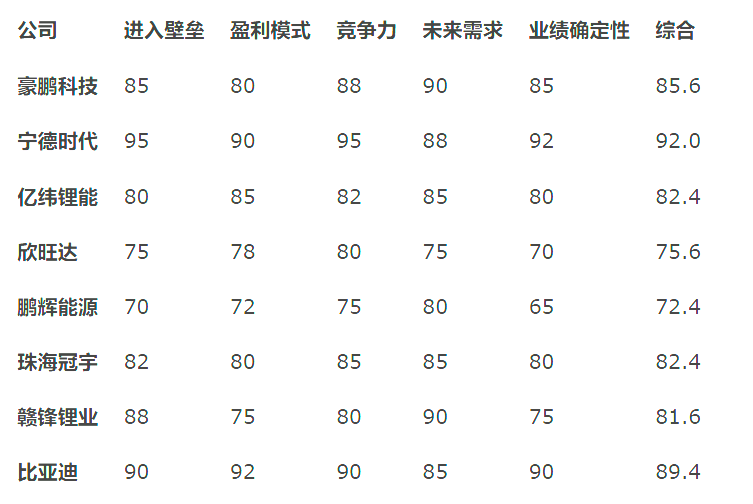

4.2 竞争力量化评分(百分制)

表:消费电池企业五维竞争力评分(2025)

评分依据:

豪鹏科技:壁垒分85(半固态技术+AI客户认证);盈利模式80(高端定制化提升议价权);竞争力88(Meta/微软合作);未来需求90(AI硬件渗透率<5%);业绩确定性85(2025Q1净利增904%)

宁德时代:壁垒分95(专利超1.4万项);盈利模式90(规模效应净利率10%+);竞争力95(全球市占37%);未来需求88(储能增速40%+);业绩确定性92(长单覆盖率70%)

赣锋锂业:壁垒分88(固态专利领先);但盈利模式75(材料价格波动大);业绩确定性75(固态量产进度存疑)

4.3 细分行业壁垒深度解析

固态电池领域进入壁垒最高企业:宁德时代

技术壁垒:全固态电池专利数量全球第一(超过600项),硫化物电解质离子电导率达25mS/cm(行业平均10mS/cm)

产能壁垒:2025年规划固态产能10GWh,投资额超百亿,中小厂商难企及

客户壁垒:绑定宝马、奔驰等车企联合开发,2026年量产装车协议锁定

认证壁垒:车规级电池认证周期长达3-5年,新进入者时间窗口关闭

豪鹏科技在消费级固态电池细分壁垒评分达85分,核心优势在于:

应用场景创新:避开动力红海,聚焦AI眼镜等轻量化场景

快速商业化能力:半固态电池已用于移动电源,穿戴设备送样中(对比赣锋仍处试产)

成本控制基因:消费电子制造经验降本,固态电池价格敏感度低于车规级

5 业绩预测与估值分析

5.1 三种情景财务预测(2025-2029)

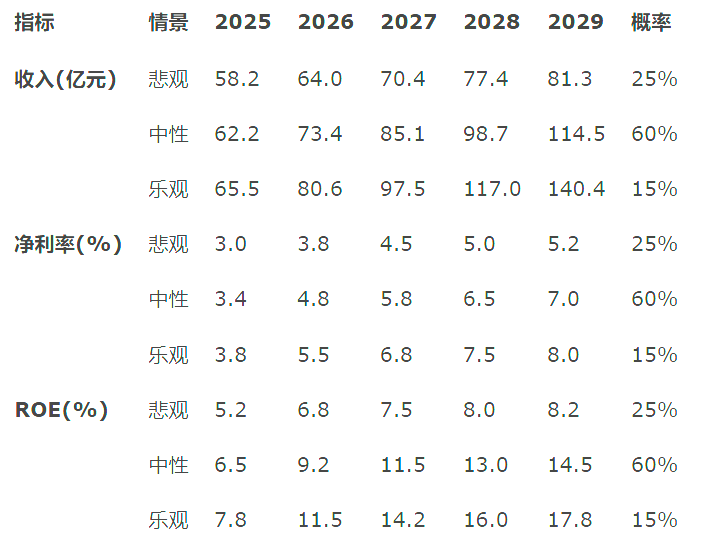

基于行业景气度、技术迭代及客户拓展节奏,构建三种情景假设:

表:豪鹏科技2025-2029年业绩预测矩阵

中性情景(60%概率):

收入端:2025-2027CAGR=21.8%(券商一致预期),AI硬件占比从5%升至20%

净利率:2026年修复至4.8%(潼湖基地满产+AI产品放量),2029年稳态值7%(贴近消费电子代工龙头)

ROE:权益乘数稳定在2.5倍,周转率提升驱动ROE升至14.5%

乐观情景(15%概率):

Meta AI眼镜份额超50%(当前预期30%),固态电池2026年量产

净利率提前1年达稳态,2027年ROE突破14%

悲观情景(25%概率):

消费电子需求疲软,AI硬件渗透率提升慢于预期

价格战拖累毛利率,净利率修复滞后

5.2 2026年市值预测

基于中性情景2026年净利润3.51亿元(62.2×5.64%),给予估值溢价:

相对估值:参考消费电子零部件PE中枢(25-30倍),豪鹏因AI属性可享35倍PE→市值122.9亿元

绝对估值:FCFF模型测算(g=5%,WACC=9.2%)→合理市值118.5亿元

目标市值:120亿元

关键催化:

2025Q3:Meta AI眼镜量产交付(验证客户拓展)

2026Q1:固态电池装车公告(技术里程碑)

2026H2:净利率突破5%(盈利模型验证)

结论:AI能源革命的核心受益者

豪鹏科技凭借在消费电池领域的技术积淀和客户资源,正成功卡位AI硬件能源解决方案的黄金赛道。通过钢壳叠片和半固态电池技术构建差异化壁垒,深度绑定Meta、微软等头部科技企业,公司有望在2025-2027年迎来收入与盈利的戴维斯双击。中性情景下2026年市值看120亿元,对应现价空间172%。建议买入。