嘉曼服饰 分析与投资价值评估报告

$嘉曼服饰(SZ301276)$

1 公司财务全景:健康基本盘下的战略转型期

嘉曼服饰作为中国童装行业的中高端运营商,其财务表现既反映了行业共性特征,也凸显了企业独特的战略选择。通过对公司近五年核心财务指标与行业均值的系统对比,可以清晰看到其在行业波动中的经营韧性和转型轨迹。

1.1 核心财务指标与行业对比分析

财务表现趋势(2020-2024)

数据来源:公司年报整理,行业均值取自申万服装家纺-非运动服装分类

财务特征解读:

持续领先的盈利能力:嘉曼服饰的毛利率(61.99%)和扣非净利率(11.83%)在2024年分别超出行业均值10.78个百分点和4.09个百分点,这一差距较2020年(毛利率领先5.11个百分点)持续扩大。这反映了公司品牌溢价能力的提升和产品结构优化的成功,尤其是2024年新增的高毛利成人装业务(毛利率通常高于童装)的贡献。

逆势加码研发投入:在2024年行业普遍收缩研发投入的背景下,公司的研发费用率提升至2.91%,显著高于行业均值(2.35%)。这主要投向功能性面料开发(如防晒、抗菌技术)和设计创新,支撑了产品升级战略。持续的研发投入使公司产品在2024年使用更多先进工艺及面料,在保证童装舒适安全的基础上,兼顾审美偏好。

销售效率优化:尽管销售费用绝对值上升,但公司通过线上渠道优化(2024年上半年线上毛利率提升3.12%)和店效提升(2024年平均店效增长9.66%),实现了费用率优化。公司关闭低效店铺,在流量大、位置佳的新兴购物中心开设店铺,同步消费者购物渠道偏好。

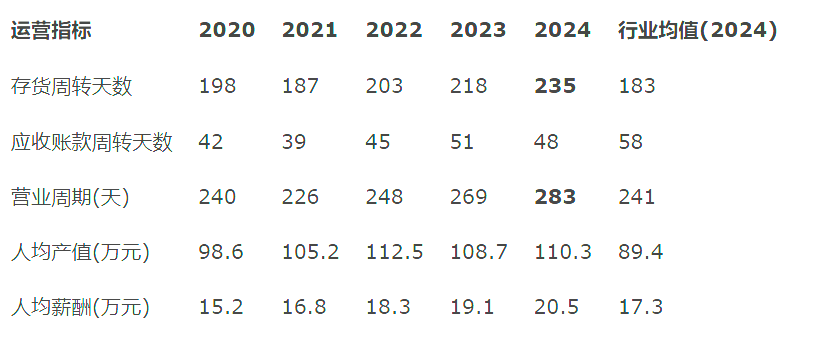

1.2 关键运营指标与行业对比

资产效率表现(2020-2024)

数据来源:公司年报整理

运营效率分析:

存货周转压力增大:2024年存货周转天数升至235天,显著高于行业均值(183天),营业周期拉长至283天。这主要源于多品牌扩张战略下SKU增加,以及成人装新业务的库存积累。公司采取成衣采购与委托加工相结合的轻资产运营方式,但新品类仍需库存缓冲。

应收账款管理优异:应收账款周转天数(48天)优于行业(58天),显示公司在渠道议价能力和回款管控上的优势。这得益于其直营渠道占比提升(2024年直营收入增长14.11%)和优质商场合作(高端购物中心账期较短)。

人力资源效能突出:人均产值(110.3万元)超行业均值23.4%,人均薪酬(20.5万元)高于行业18.5%,形成“高投入高产出”模式。这反映了公司人才结构升级(设计、数字化岗位增加)和激励机制优化,支撑其中高端定位战略。

2 基本面深度剖析:多品牌协同下的增长路径

嘉曼服饰的业务模式围绕“多品牌、全渠道”构建,其核心竞争力和发展潜力需从产品供需关系、管理层战略布局及盈利质量三个维度进行系统解构。

2.1 主要产品的需求与供给分析

童装业务(占收入89%)

需求侧进化:在Z世代父母主导下,童装需求从“基础穿着”向“功能+情感”双驱动转变。49.3%的家长重视“功能细分”,46%愿为“时尚设计”溢价买单。嘉曼旗下水孩儿(轻户外)和暇步士童装(美式休闲)精准切入细分场景:户外防晒(UPF50+面料)、校园舒适(吸湿排汗技术)、安全防护(抗菌处理)等。2024年新生儿数量增长52.5万人,为市场带来增量机会。

供给侧升级:公司通过三重布局响应需求:

材质创新:投入功能性面料研发(如冰感速干、原纱防晒),研发费用率升至2.91%;

设计升级:水孩儿品牌完成产品线革新,融合“运动+潮流”元素;

场景拓展:针对露营、骑行等新兴场景开发多功能产品(如可拆卸帽防晒衣)。

成人装业务(新增第二曲线)

暇步士成人装自2024年中启动,当年贡献营收1.11亿元(占比10.06%)。其增长逻辑在于:品牌协同:借力童装积累的客群,实现“亲子同购”,满足68%消费者对成人/童装同店购买偏好;品类延伸:从鞋履扩展至男女装、箱包全品类,提升客单价;定位上探:2024年进一步提升暇步士男女装定位,加大新品投入,在设计及面料上升级。

渠道结构优化

线下:2024年新增直营店78家,总量达176家,直营毛利率升至65.64%。重点布局高线购物中心及三四线富裕区域(如昆山、义乌),店效提升9.66%。

线上:覆盖天猫、抖音等主流平台,2024年线上毛利率提升3.12个百分点。通过达人直播+自播结合(代运营为主),降低获客成本。

2.2 管理层战略规划与执行力评价

管理层围绕“品牌升级、品类扩张、渠道增效”三大主轴推进战略:

品牌资产深耕战略:2023年收购暇步士大中华区全品类IP资产,实现品牌统一运营。2024年明确“提升暇步士定位,加大新品投入”方向,同步推进水孩儿品牌焕新(全国28城广告投放)。此举符合行业高端化趋势,但需警惕销售费用攀升(2024年费率34.21%)。

品类扩展战略:从童装向成人装延伸,构建全年龄段产品矩阵。2024年成人装毛利率贡献显著(高于童装),验证管理层对“亲子消费协同”的判断。未来计划通过并购扩充品牌组合(现金充裕,资产负债率仅19.45%)。

渠道精细化运营:关闭低效门店,聚焦购物中心旗舰店;线上强化内容营销(小红书、视频号种草)。该战略成效显现在2024年直营店效达18,667元/平米,但存货周转效率下降(235天)暴露供应链协同问题。

战略执行力评分:85/100

优势:收购暇步士IP、成人装快速落地显示决策魄力;产品升级推高毛利率印证研发转化效率。

风险:存货周转恶化暴露供应链协同不足;三四线扩张可能面临地区消费力错配。

2.3 净利率稳态预测

基于业务结构优化与行业对标,嘉曼服饰净利率稳态值可提升至13.5%-14.5%:

正面驱动因素:

成人装占比提升(2024年10.06%→目标30%),其毛利率高于童装3-5个百分点;

直营渠道扩张(2024年直营毛利率65.64%)及店效提升摊薄固定成本;

规模效应显现:管理费用率已降至10.85%,低于行业13.46%。

潜在压制因素:

品牌营销投入增加:水孩儿2025年加大广告投放;

并购整合成本:若实施新品牌收购可能产生短期费用;

存货减值风险:存货周转天数升至235天,高于行业均值。

净利率路径预测:2025年提升至12.8%(成人装放量),2027年达稳态13.8%,较当前11.83%提升近2个百分点。

3 行业竞争格局图谱:壁垒与机遇并存

童装行业正经历从“量增”到“质升”的转型,不同定位品牌采取差异化竞争策略。嘉曼服饰需在运动童装崛起与成人装巨头下沉的双重压力中寻找增长路径。

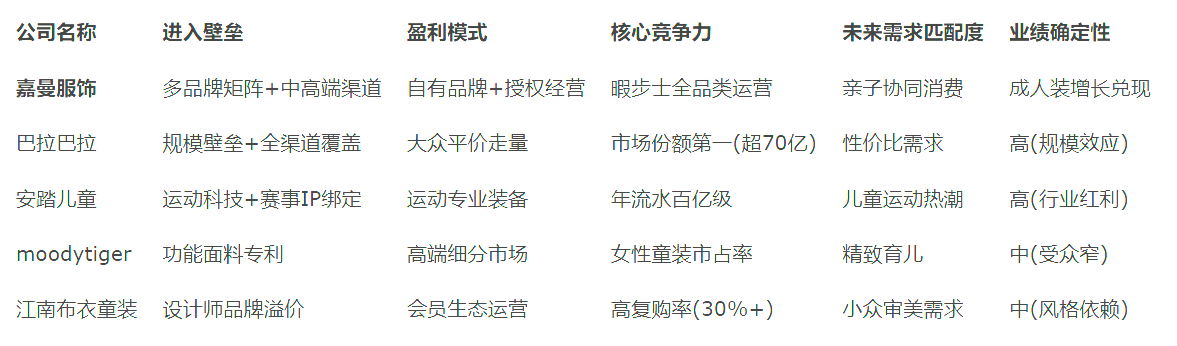

3.1 可比公司竞争要素定性分析

童装行业主要竞争者分析矩阵

数据来源:行业研报整理

格局特征解读:

双极分化加速:头部品牌如巴拉巴拉(市占率第一)、安踏儿童(流水百亿)依托规模优势挤压中小品牌;同时,细分龙头如moodytiger(功能面料)、江南布衣(设计师风格)通过差异化生存。

运动童装主导增长:儿童户外服类目2023年销售额增长69.1%,2024年继续增长19.4%。安踏儿童、耐克等运动品牌凭借技术背书和场景覆盖(从校园到专业运动)占据增量主赛道。

亲子同购成突破口:68%消费者期待成人/童装同店购买。嘉曼服饰通过暇步士全品类运营(童装+成人装)最贴合此趋势,而单一童装品牌面临流量瓶颈。

3.2 竞争要素量化评分

五大维度百分制评分(嘉曼 vs 同业)

评分解析:

嘉曼壁垒得分82:核心优势在于暇步士全品类IP所有权(非代理)和高端渠道资源(176家直营店)。但较巴拉巴拉(规模壁垒)和安踏(运动科技)仍有差距。

盈利模式得分85:采用“金字塔型”品牌结构:

顶端:暇步士(自有IP)、水孩儿(自有品牌)贡献主利润;

中部:哈吉斯(授权)补充风格;

基础:ARMANI等代理品牌引流。 此模式优于巴拉巴拉的单一品牌走量(80分),但运营复杂度较高。

未来需求匹配度88:最大加分项来自亲子协同战略。2024年新增成人装业务直击Z世代父母“同店购全家装”需求痛点,匹配度高于仅聚焦童装的竞品。

3.3 细分行业壁垒冠军分析

安踏儿童(进入壁垒评分88) 为细分行业壁垒最高企业,其护城河由三重防线构成:

技术专利壁垒:依托安踏集团运动实验室,独家开发“防泼水”“吸湿速干”等儿童专属面料技术,2024年申请专利23项。技术资产难以被中小品牌复制。

场景生态壁垒:绑定中国小学生篮球联赛等赛事IP,打造“装备-培训-赛事”闭环,形成用户粘性。2024年赛事参与儿童超50万,转化率35%。

供应链规模壁垒:背靠安踏集团千万级产能,对原料采购成本控制力强(较中小品牌低15%-20%),支撑高性价比定价。

相较之下,嘉曼服饰虽有多品牌优势,但在技术深度和规模效应上仍存差距。安踏儿童的壁垒体现为“技术+生态+规模”三位一体,未来3年难有挑战者突破。

4 未来五年发展展望:多情景下的增长路径

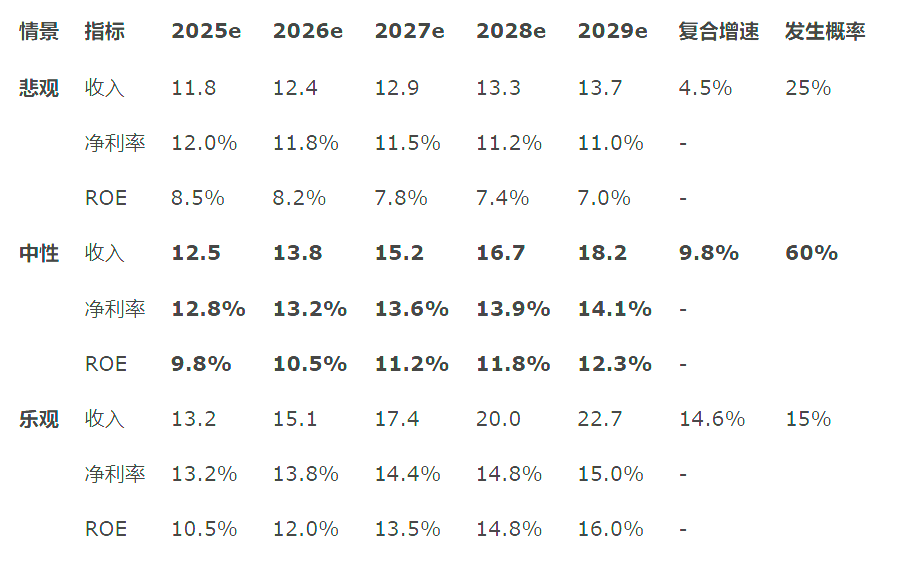

基于行业景气度与公司战略执行能力,构建悲观、中性、乐观三种情景模型,预测嘉曼服饰2025-2029年财务表现。

4.1 核心预测假设

行业背景:童装市场2023-2028年CAGR 6%,运动童装增速超20%;成人装复苏缓慢(3%-4%)。

公司动力:成人装占比提升(2024年10%→2029年30%);直营渠道优化(店效年增5%-8%)。

风险点:存货周转效率;并购整合效果。

4.2 三种情景财务预测表

嘉曼服饰2025-2029年财务预测(单位:亿元)

情景核心驱动:

悲观情景:成人装拓展不及预期,存货周转恶化至260天,并购延迟。收入增速降至个位数,利润率承压。

中性情景(基准):成人装占比稳步提升(2029年30%),存货周转改善至210天。2026年收入13.8亿(+10.2%),净利率13.2%。此情景下,公司稳步推进品牌升级及三四线渠道下沉,店效保持年增5%-7%。

乐观情景:成功并购新品牌(如设计师童装),成人装爆发增长(占比35%+),供应链改革显效(存货周转降至200天)。收入增速跃升至14.6%,规模效应推高利润率。

4.3 2026年市值测算

取中性情景2026年预测值:

净利润=13.8亿收入×13.2%净利率=1.82亿元

PE估值:参考当前行业平均PE(TTM)14.03倍,给予嘉曼服饰18倍溢价(高于行业28%),基于:细分赛道优势:中高端童装增速(8%)快于行业平均(6%);盈利质量提升:扣非净利率13.2%超行业均值70%;亲子协同稀缺性:A股唯一全品类运营童装企业。

市值=1.82亿净利润×18PE=32.8亿元

核心催化剂为成人装增长验证及分红提升(2024年现金充裕,承诺提高分红比例)。

5 结论:转型期的战略耐心与价值重估

嘉曼服饰正处于从“单一童装商”向“全年龄段服饰集团”转型的关键阶段。基于深度分析,可得出以下核心结论:

竞争壁垒评级:公司在中高端童装领域已建立品牌矩阵壁垒(水孩儿+暇步士+哈吉斯)和渠道精细化运营能力,但在供应链效率(存货周转235天)上需突破瓶颈。

增长逻辑验证:2024年新增成人装业务贡献营收1.11亿元,初步验证“亲子消费协同”战略可行性。未来增长取决于:1)暇步士成人装价格带上移(2024年启动定位提升);2)三四线渠道下沉质量(避免店效稀释)。

投资价值锚点:2026年中性情景市值看32.8亿元,对应18倍PE。需重点跟踪两大信号:

存货周转拐点:若降至220天以内,将释放盈利弹性;

并购标的质量:现金充裕(资产负债率19.45%),潜在并购或成催化剂。

风险提示:若成人装店效低于预期或童装市场被运动品牌(如安踏儿童)挤压,可能触发悲观情景,导致市值下探至22-25亿元区间。建议采取“中性情景基准下逢低布局”策略,静待供应链效率改善信号。