罕见,一上市公司因可转债利息税会差异补税超4000万,规避此类风险需系统性优化以下五方面

孚日股份自己查账发现,过去几年(2021-2023年)在处理“可转债”(一种借钱方式)的利息费用时,会计做账的方法和税务局算税的方法有点不一样。这个差异导致公司少交了一些企业所得税。

查出来要补多少钱?

少交的税款: 2920万7320.6元人民币。

滞纳金:因为这笔税款拖到现在才交,税务局要收“罚款利息”(滞纳金),一共是1261万5239.48元人民币。

总共要交: 上面两项加起来,4182万2560.08元人民币。

现在啥情况?

钱已经交了:公司发公告的时候(2025年7月2日),已经把这4182万多块钱全部缴清了。

对公司有啥影响?

不是做假账: 公司强调,这不是以前做错账了,不需要回去改以前的财务报表数字。

影响今年利润: 这笔补缴的税款和滞纳金,会计上要算在2025年的成本里。简单说,就是公司2025年赚的钱(净利润)会减少大约4182万元。

最终数字看审计: 具体影响多大,最终要看2025年结束后的正式审计报告。

总结一下就是:

孚日股份因为几年前“可转债”利息算税的问题,自己查出来少交了约2920万的税,加上1261万的滞纳金,一共补了4182万多给税务局。这个钱已经交完了,但会直接减少公司2025年的利润(少赚4182万),对过去的账目没影响。股东们注意一下这个情况。

一图看懂:

起因: 可转债利息的会计处理 vs 税务处理差异(2021-2023年)

行动: 自查发现 → 补税2920万 + 滞纳金1261万 = 总共交4182万(已交清)

影响: 2025年公司利润减少约4182万(不影响以前年份的报表)。

简单来说:公司为过去几年算税的一个小疏忽买单了,花了4182万,这笔开销算在今年头上,会拉低今年的盈利。

(注:根据孚日股份2024年年度报告,其2024年归属于上市公司股东的净利润约为6.46亿元人民币。本次补缴金额约占其2024年净利润的6.5%。)

股票代码:002083股票简称:孚日股份公告编号:临2025-034

孚日集团股份有限公司

关于缴纳税款的公告

孚日集团股份有限公司(以下简称“公司”)近期对纳税义务履行情况开展了自查,现将有关情况公告如下:

一、基本情况

公司在日常税务合规自查过程中,对2021年度—2023年度可转债相关财税处理进行了专项复核。经全面自查确认,因可转债利息费用的税会处理差异,需补缴企业所得税29,207,320.60元,企业所得税滞纳金12,615,239.48元。

截至本公告披露日,公司已按要求补缴企业所得税29,207,320.60元,缴纳企业所得税滞纳金12,615,239.48元,合计41,822,560.08元。

二、对公司的影响

根据《企业会计准则第 28 号——会计政策、会计估计变更和差错更正》相关规定,上述事项不属于前期会计差错,不涉及前期财务数据追溯调整。公司补缴上述税款及滞纳金将计入2025年当期损益,预计将影响公司2025年度归属于上市公司股东的净利润41,822,560.08元,最终财务数据以2025年度经审计的财务报表为准。

敬请广大投资者注意投资风险。

特此公告。

孚日集团股份有限公司董事会

2025年7月2日

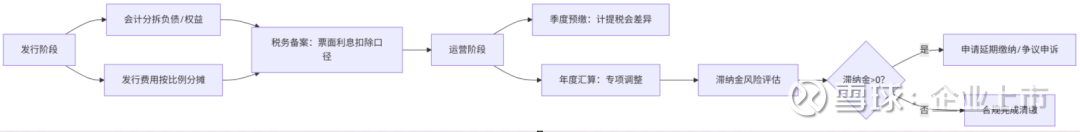

上市公司因可转债利息的税会差异导致的补税及滞纳金问题(如孚日股份补缴4182万元)本质上是因会计处理与税务政策对利息的认定标准不同所引发的合规风险。结合税务规则和典型案例,规避此类风险需系统性优化以下五方面:

一、税务处理合规:明确利息扣除口径

以票面利息为税前扣除依据

会计上按实际利率法计提利息(含溢折价摊销),但税务仅认可票面利率计算的应付利息作为扣除项。差额部分被认定为“股权融资成本”,不可税前扣除。

操作建议:

在汇算清缴时,将实际利率法下的利息费用与票面利息的差异进行纳税调增;

建立“税会差异台账”,定期复核可转债利息的调整金额(如孚日股份因未及时调整导致三年累积差异)。

滞纳金触发机制与规避

自查补税仍需缴纳滞纳金(如孚日股份缴纳1261万元滞纳金)。

规避关键:

通过季度预缴税款时预估差异,避免汇算清缴时集中补税;

若预缴阶段因政策理解偏差少缴,可援引《企业所得税法》第五十四条争取免滞纳金9。

二、会计处理优化:分拆负债与权益成分

可转债发行时需分拆负债成分(按普通债券现值计量)和权益成分(发行价减负债公允价值),发行费用按比例分摊。

风险点:

费用分摊错误:权益部分对应的发行费用若误摊入负债,将导致利息虚高,引发后续税务调整(如英联股份补税案例);

转股后的处理:若持有人转股,原权益成分对应的发行费用需转入资本公积,不得税前抵扣。

操作建议:

发行时通过专业评估确定负债公允值,留存分拆计算文档备查;

年度审计中专项复核可转债的利息分摊与税务调整匹配性。

三、预缴机制完善:动态监控税会差异

建立差异预提机制

按季度测算可转债利息的税会差异,在预缴申报时同步调整应纳税额,避免汇算清缴时滞纳金累积。

案例参考:土地增值税清算补税若在期限内完成可免滞纳金,同理可争取税务机关对主动调整的宽容处理。

利用“延期缴纳”政策

若税款支付困难,及时申请省级税务机关延期缴纳(最长3个月),避免滞纳金产生9。

四、专业团队支持:税务审计与政策解读

前置税务裁定

发行可转债前,向主管税务机关申请税收事先裁定,明确利息扣除口径及发行费用处理方式(如:负债部分费用是否可当期扣除)。

案例:英联股份因未及时响应税务提示,被动补缴滞纳金。

引入第三方税务复核

定期聘请税务师事务所专项审计可转债处理,重点检查:

利息计提是否符合国税总局2021年第17号公告;

滞纳金计算起点是否准确(应自税款法定缴纳期限次日起算)。

五、政策跟踪与沟通:动态响应规则变化

关注政策更新

例如《企业所得税若干政策征管口径公告》(2021年第17号)明确可转债利息扣除规则,若公司沿用旧准则可能引发风险28。

税务机关协同

对政策模糊领域(如实际利率超贷款基准利率是否影响扣除),主动提交书面咨询;

参与税务培训,获取地方性执行口径(如部分地区允许以证券登记结算凭证作为扣除凭证)8。

系统性解决方案:可转债税务风险管理框架

表:可转债利息税会差异关键点及应对

结论

规避可转债税务风险的核心在于:

会计税务差异主动管理——以票面利息为扣除基准,建立动态调整机制;

滞纳金前置防控——通过预缴调整、延期申请降低资金成本;

政策合规性闭环:发行前裁定 → 中期复核 → 清缴调整 → 文档留存。

孚日股份案例表明,仅“自查补缴”仍导致利润减少6.5%(参照其2024年净利润)。建议上市公司将可转债税务处理纳入内控重点,结合专业团队与税务机关协同,实现合规降本。