被冷落的冷成形装备龙头,能否跑出第二增长曲线?

声明:本文仅为个人快速熟悉一家企业(6~15小时)的结果整理记录,纯为个人积累企业池目的,并不代表持仓或推荐,由于所花时间不多,很多地方比如财报和企业知识都是浅尝辄止,错误和轻率的地方肯定不少,请有深入研究的专家和大拿不吝指出,感谢!

摘要:冷成形装备制造龙头,关注温热镦成形装备第二战场

思进智能最近两年几乎无券商研报覆盖,是个人比较喜欢的冷门类型,不过也给研究企业带来了一定难度。

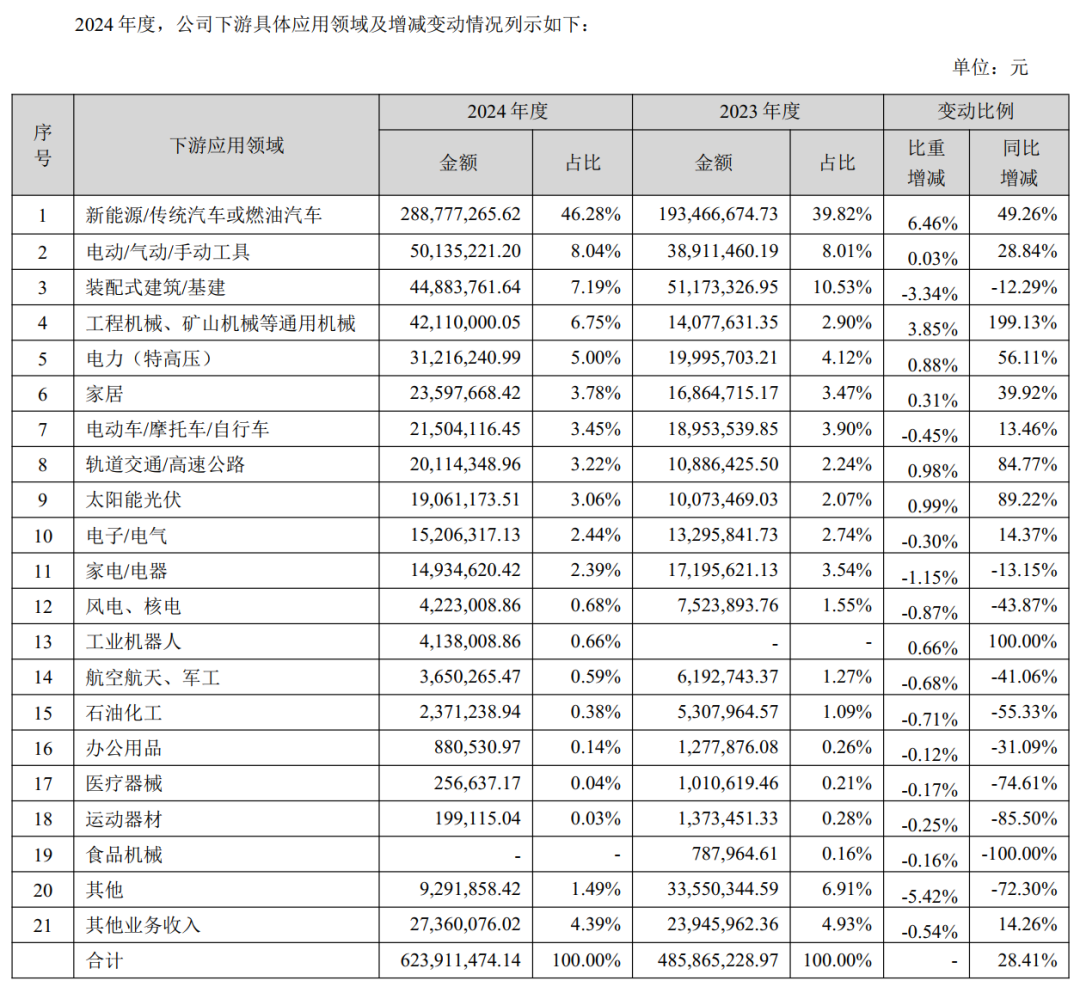

好在公司年报信息披露很详尽与坦诚,许多可说不可说的信息(比如下图产品各下游领域的分布与变动)都如实呈现,至少看起来没有许多企业年报那种油滑敷衍的坏毛病,这个值得称赞,企业年报风格一定程度上也反映了对待资本市场与投资者的态度是否端正。

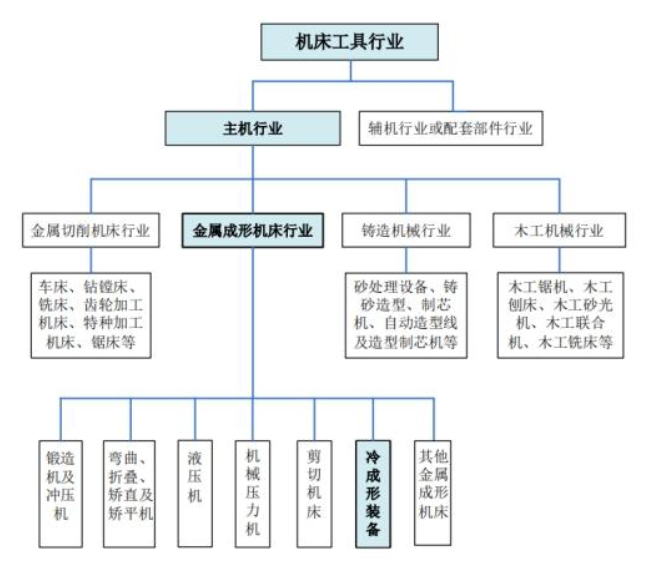

Part 1 行业定位

行业定位比较清晰,属于机床行业中金属成形行业下的“冷成形装备”领域。

值得多提一句的是,公司正在研发“热镦成形装备”并已有一台样机交付客户进入试运行试验及可靠性评价阶段,可以观察在多年冷成形主业之外是否能形成第二增长。

Part 2 财务快照及排雷

2-1 财务快照

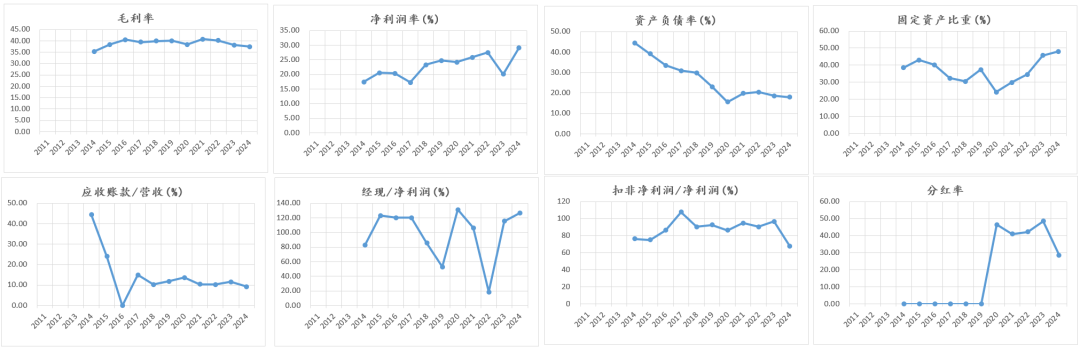

亮点及快速印象:

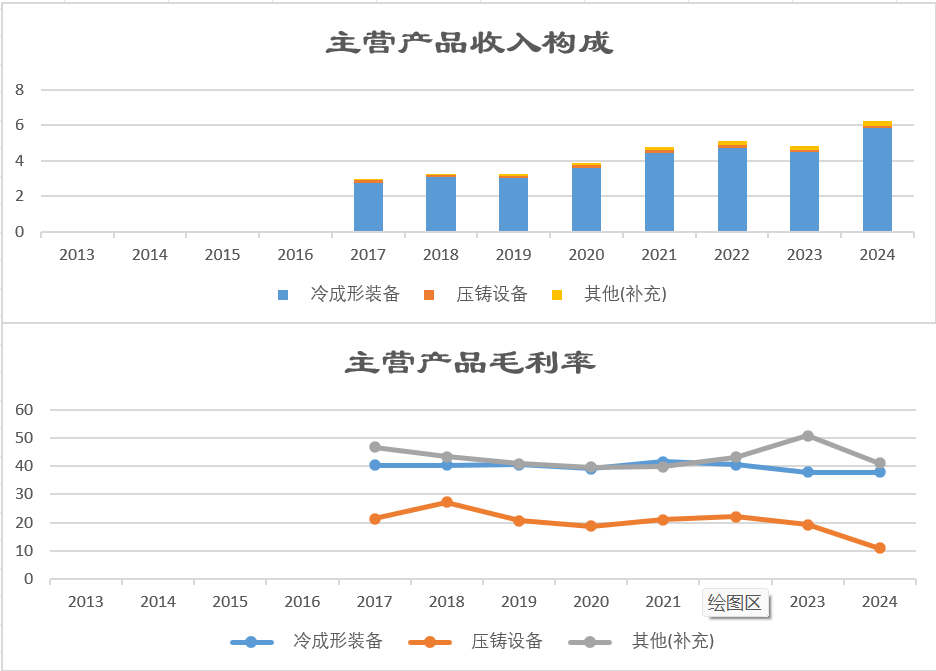

1. 毛利率相对稳定,资产负债率较低。

2. 净利润率攀升,但固定资产比重提升

3. 经现能覆盖净利润,应收账款占比较低

4. PE不高,20出头

5. 无商誉,无借款,难得

6. 存货占比较高

7. 24年非经常性损益较高,6500万元,与公司卖掉一块工业仓储用地有关

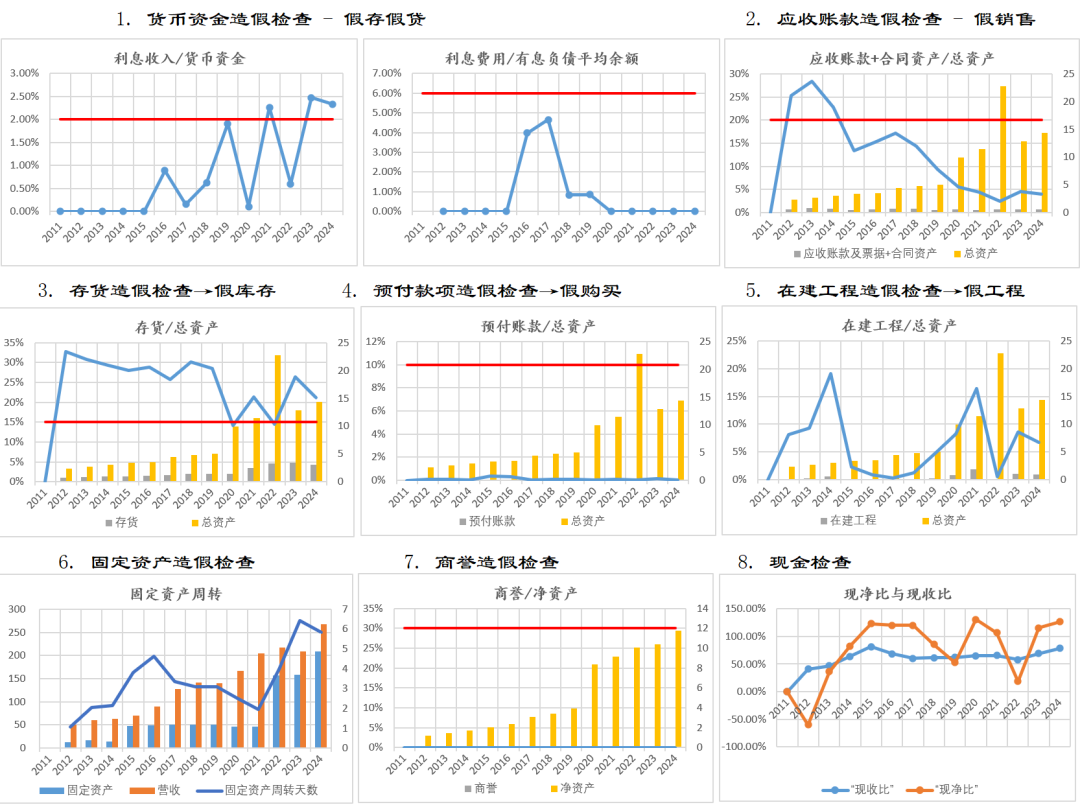

2-2 财务排雷

这里主要借用了马靖昊老师的7大预警指标(《审计的行业“隐语”,一句话识别财务造假!》 ),其它指标容以后逐步添加。

1. 借款和商誉都为零,因此利息费用为零,预付也几乎没有,看起来是一个比较干净的财务状况。

2. 现净比不错,但现收比一直不太高,有点奇怪。

3. 存货占比有点高,相当于总资产的2成,营收的3成,是机床行业特性么?

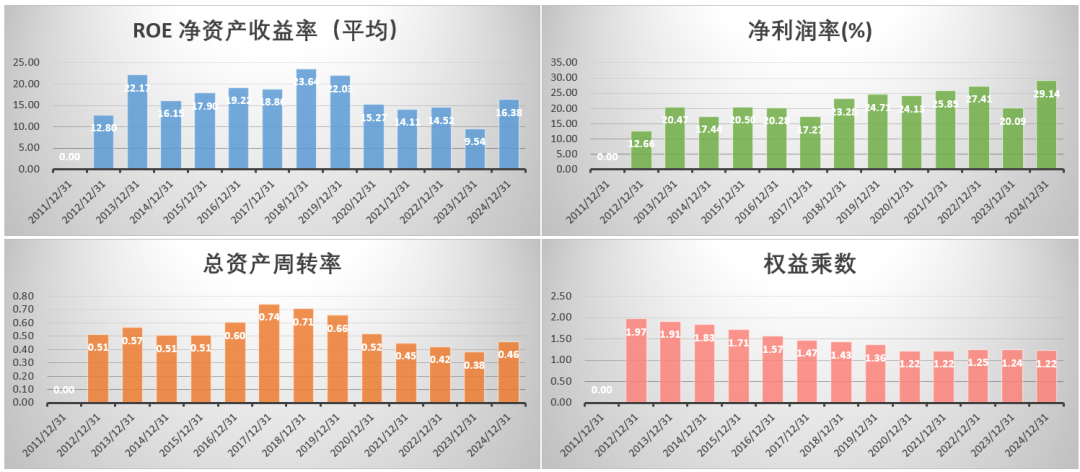

2-3 ROE拆解

ROE2023年见底反弹,2024年创近五年新高。净利润率历史新高,周转率扭转下滑趋势,负债率也微降。

总体来看,2024年是最近五年中最好的一年,但还没回到2017年的水平(2020年上市),当然营收和净利润一直在创新高。

Part 3 企业自身相关信息

3-1 高管速览

高管团队都深耕机械行业多年,就是年龄看起来都稍偏大一点,50~60岁区间。

有一位非独立董事李梦思,看起来像是董事长的女儿,中国国籍,拥有美国永居权,不知道有没有接班计划。

3-2 分红圈钱比

公司2020年上市募资3.79亿,累计分红2.52亿,占募集资金的66%。

Part 4 主营业务

公司产品结构不复杂,就是多工位高速自动冷成形装备和压铸设备。近年来在研发制造多工位智能精密温热镦成形装备,取得不错的进展。虽未形成一定体量的营收,但值得关注。

Part 5 上下家

4-1 上游及成本端

公司上游主要是以下三个行业

1. 钢铁及金属材料行业:

提供生产设备所需的钢材、合金等原材料,原材料价格波动会影响生产成本。

2. 机械零部件供应商:

提供液压系统、电气控制系统、传动部件等核心零部件。

3. 模具材料供应商:

提供高硬度合金等模具制造所需材料。

4-2 下游及客户端

公司的下游客户分布较广,如文章开头所述,分布在近20个行业,相对而言不容易受单独行业周期影响。

4-3 客户及供应商分布

前五大供应商占比共25.86%,前五大客户合计9%左右。相对而言,供应商集中一点。

Part 6 竞争态势

仅从国内冷成形装备市场来说,美日韩企业处于第一梯队,占据高端市场。台资企业与思进智能等为第二梯队,占据中端及部分高端,其它小民营企业处于低端市场。

就国内上市企业而言,冷成形装备企业仅此一家。

Part 7 股权结构及市场表现

十大股东

董事长李思明及关联企业占比50%以上,未见有基金公司入驻十大。

股东人数

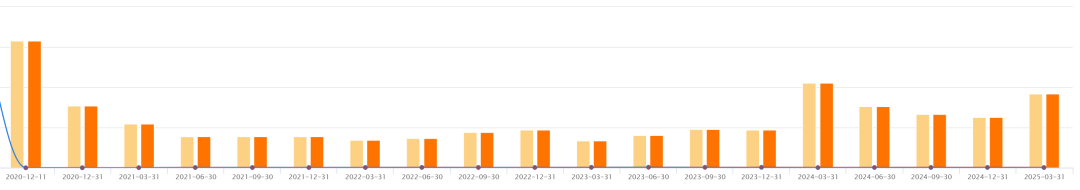

今年一季度股东数增加了50%,也许与前三个月近50%的一波涨幅有关。

Part 8 观察

观察1:冷成型基本盘成长速度

公司25年1季度营收与扣非净利润增长速度降至10%,而24年各季度同比基本在30%,有所放缓。公司最新接受调研声称在手订单充足排产紧凑,需要观察二季度情况。

观察2:热镦成形第二曲线能否贡献业绩

公司正在研发“热镦成形装备”并已有一台样机交付客户进入试运行试验及可靠性评价阶段。

需要观察是否能在2、3季度形成实打实的营收和利润业绩。

--- the End ---

同名公号同步发布