楚天高速:湖北三资改革最大受益方—湖北交投,国有资产总额排名第一

$武汉控股(SH600168)$ $楚天高速(SH600035)$ $东湖高新(SH600133)$

核心受益逻辑:

从“三化”的操作难度和效率出发,将现有非上市优质资产吸收并入现有平台的方式要好于IPO,受益标的主要是湖北省国资平台,或资本运作比较积极的标的。

简单理解,国有资源多的最受益,国有资产多的最受益,国有资金多的最受益。

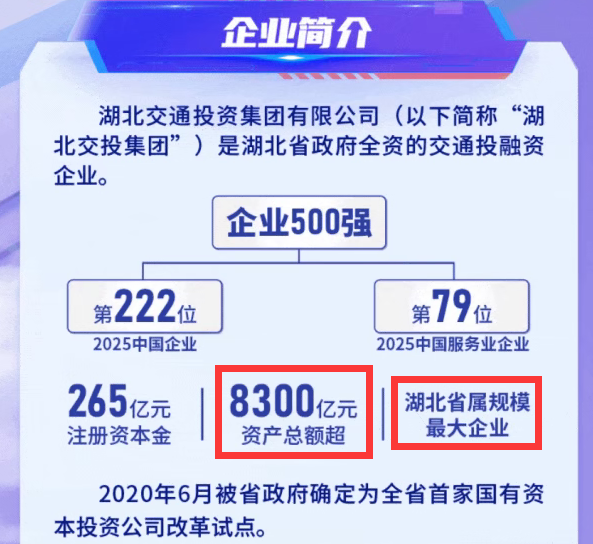

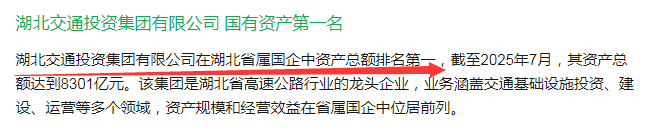

湖北交投:

湖北省属国有资源第一!

湖北省属国有资产第一!

湖北交投 旗下上市公司:

楚天高速(600035):湖北交通投资集团有限公司持有楚天高速 37.64%的股份,为公司控股股东。楚天高速是湖北省高速公路行业的龙头企业,主营业务涵盖路桥运营、智能科技、交通能源三大板块。

微创光电(430198):微创光电是北交所首批上市企业,湖北交投集团全资子公司湖北交投科技发展有限公司通过集合竞价、大宗交易等方式增持公司股份,并与湖北交投资本投资有限公司签署了一致行动人协议,实现对微创光电的控制。

资本运作方面:

【东财策略】主题策略——湖北“三化”简评

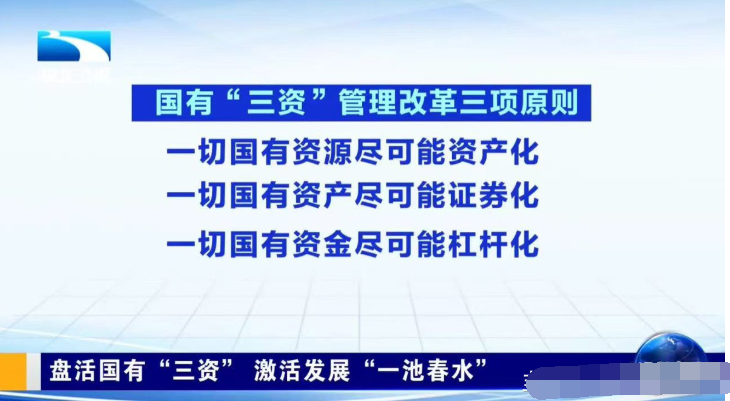

事件:10月16日湖北省省长李殿勋提出【深化国有“三资”管理改革、加快建设大财政体系……“一切国有资源尽可能资产化、一切国有资产尽可能证券化、一切国有资金尽可能杠杆化”……“能用则用、不用则售、不售则租、能融则融”四种方式】。

一、发言背后可能意味什么?

背后还是湖北财政问题。从省一级收入看,24年湖北省一般公共预算收入约4000亿元,过去7年CAGR约2.53%;23年中央对湖北的税收返还和转移支付约4370亿元,相比22年已经同比下降(24年未公布),中央转移支付的力度在边际下行;而24年湖北省一般公共预算支出接近一万亿,在高基数情况下过去7年CAGR约4.65%,财政缺口压力巨大。另外,从政府性基金收入看,过去7年逐年下滑,土地财政的压力也越来越严峻。

二、为什么从“三资”改革出发?

从收入结构拆,湖北一般公共预算收入以税收收入为主,非税收入为辅。税收中,占比合计超50%的两个大头增值税和企业所得税过去7年增速缓慢;非税中,国有资本有偿使用收入这一项目表现出了相当大的弹性,在过去7年增长2.5倍还多,已经成为最大的非税收入环节,占比超过非税总额的一半,这可能为本次“三化”的提法提供了一定线索。事实上早在今年四月,当地就印发了《湖北省深化国有“三资”管理改革推动大财政体系建设走深走实总体工作方案》的通知,其中已经有【持续推进国有“三资”分散变集中、资源变资产、资产变资本】的表述,只是不及本次省长发言激进。

三、是否可能在其他省份推广?

有一定可能。省长发言节点恰好在四中全会举办前夕,说明中央可能允许地方在应对财政问题上具备一定的自由度。如果后续中央认可湖北方案,一些满足条件、财政压力情况与湖北相似的省份可能进行类似的改革。但要注意,湖北自20年疫情以来疤痕效应比较显著,可能已经享受了一定的宽松政策,并且本身属于中部经济大省,国有资产禀赋充沛,因此具备一定特殊性,其他省份未必能够大范围照搬。另外,国有资金杠杆化存在一定的系统性风险,从这个角度看能否大规模推广有待观察。

四、利好哪些方向?

从“三化”的操作难度和效率出发,将现有非上市优质资产吸收并入现有平台的方式要好于IPO,受益标的主要是湖北省国资平台,或资本运作比较积极的标的:武汉控股,东湖高新、楚天高速、中百集团、兴发集团、武商集团等。后续建议持续关注优质资产注入情况。

详细解读:

上游:国有资产持有方:此环节是改革的源头,主要包括湖北省及各地市国资委下属的各类国有企业。这些企业持有大量未被充分利用的资源和资产,涵盖“土地、矿产、林业、水利、能源、数据”六类资源,以及“实物、债权、股权、特许经营权、未来收益权”五类资产[RAR-000006712056]。改革的目标是运用“能用则用、不用则售、不售则租、能融则融”的四种方式,将这些沉睡的“家底”进行资产化和价值发现。

投资逻辑在于,这些资产一旦通过证券化或注入上市平台,其内在价值将被市场重新评估,为相关企业带来显著的价值提升。例如:武汉控股在水务环保、楚天高速在交通基建、湖北能源在能源电力等领域均拥有大量优质存量资产,是资产证券化的重要标的池。