==避雷针系列== 中国联塑 存在关联交易问题以及资产高估问题.

港股收破烂-000

· 澳大利亚

开场白闲聊(可跳过):

本人原来就是在国外干工地的.我深知水管这个行业,基本上占领了工人和装修队的心智之后.很难替换.

水管这东西最终在一个区域最后只会剩下1-2家企业去竞争.小品牌根本不可能有任何机会.

水管的稳定性非常重要.你一个管子可能没多少钱.但是一旦装下去,不稳定坏了.

这修起来可是要你命的.

你认为大一点的装修公司或者有良心的装修队 会去担这个风险去买小公司的管子么?

当然管道这个行业还有很多优点.我就不说了

总之就是一个很赚钱的行业.

而当我一开始看到联塑的时候,眼睛是发光的.直接上头就买入了.

毫不意外的大额亏损

错了就要知道为什么

1公司存在厂房和设备虚增问题

2关联方交易肯定存在问题

3企业各类房地产投资我暂时不讨论了.公司也有用房产抵款项的问题.这个无法判断

1 公司存在厂房和设备虚增问题

我这里截取2个时间点

大家做参考

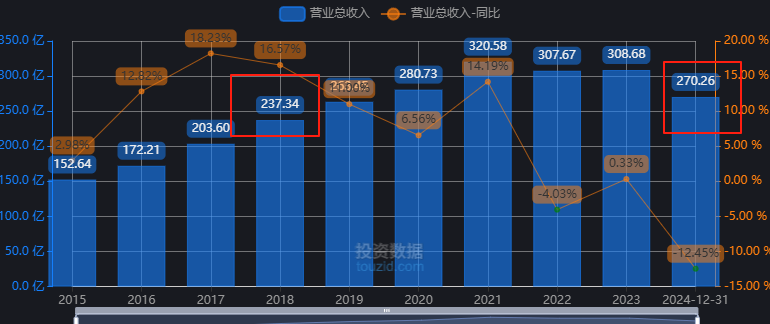

公司18年收入237亿 而如今是270

中间有

点击查看全文