古茗奶茶:奶茶界里的顺丰冷运?

古茗和蜜雪冰城的对比,有点像全国性乳企和区域龙头的对比。

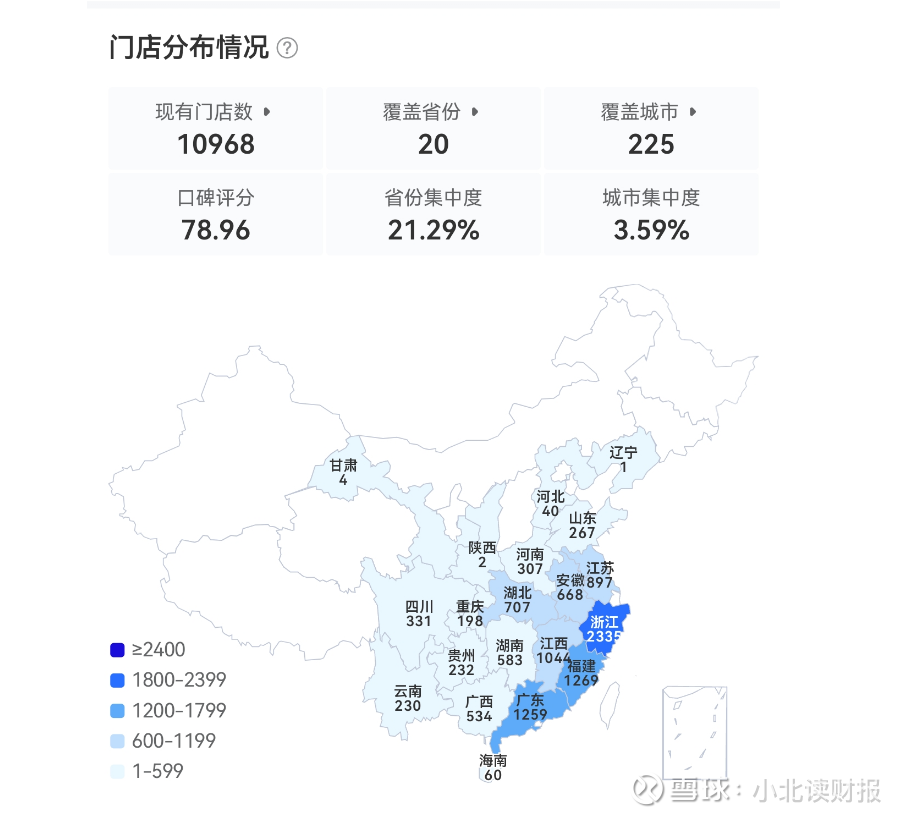

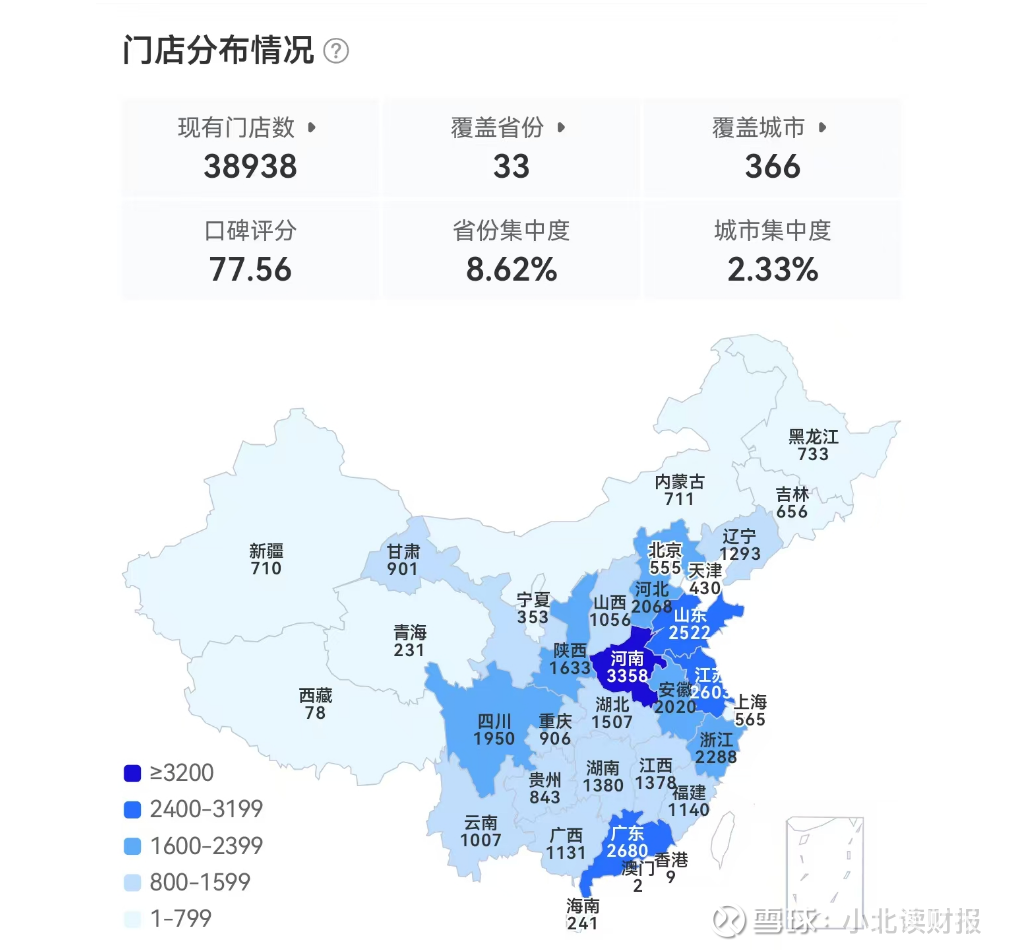

如下图所示,目前古茗覆盖的省份只有20个,其中浙江是古茗的大本营,其次是福建、广东和江西;而蜜雪冰城已经覆盖了33个省份和366个城市。

蜜雪冰城像是全国性的乳企伊利和蒙牛,在全国范围内攻城掠地;古茗像是区域性乳企,深耕区域进行差异化竞争,再到其他省份复制已成功的模式。

此外,古茗的冷链运输很像布局低温奶的乳企。

2024年12月31日,古茗运营了22个仓库,其中20个为自第三方租赁或承包,其余两个则为自有物业;该等仓库的总建筑面积约22万平方米,包括能支持各种温度范围的超过6万立方米的冷库库容。

全程冷链运输。

从果园到门店、运输、配送全程精准温控,最大限度保证原材料新鲜和品质稳定。

但是冷链运输在保证产品品质的同时也存在弊端。

一是增加企业的销售成本。

运输新鲜食材是靠钱堆出来的,可参考顺丰运输荔枝;而冷链运输成本要计入销售成本,这可能是古茗的毛利率低于同行的原因之一。

根据招股书里的说法:

2023年,本集团完成价值超过人民币40亿元的原材料冷链配送,公司通过冷链基础设施储存和配送的原材料价值在业内位居榜首;同业大部分原材料在室温下而非通过冷链储存及配送。

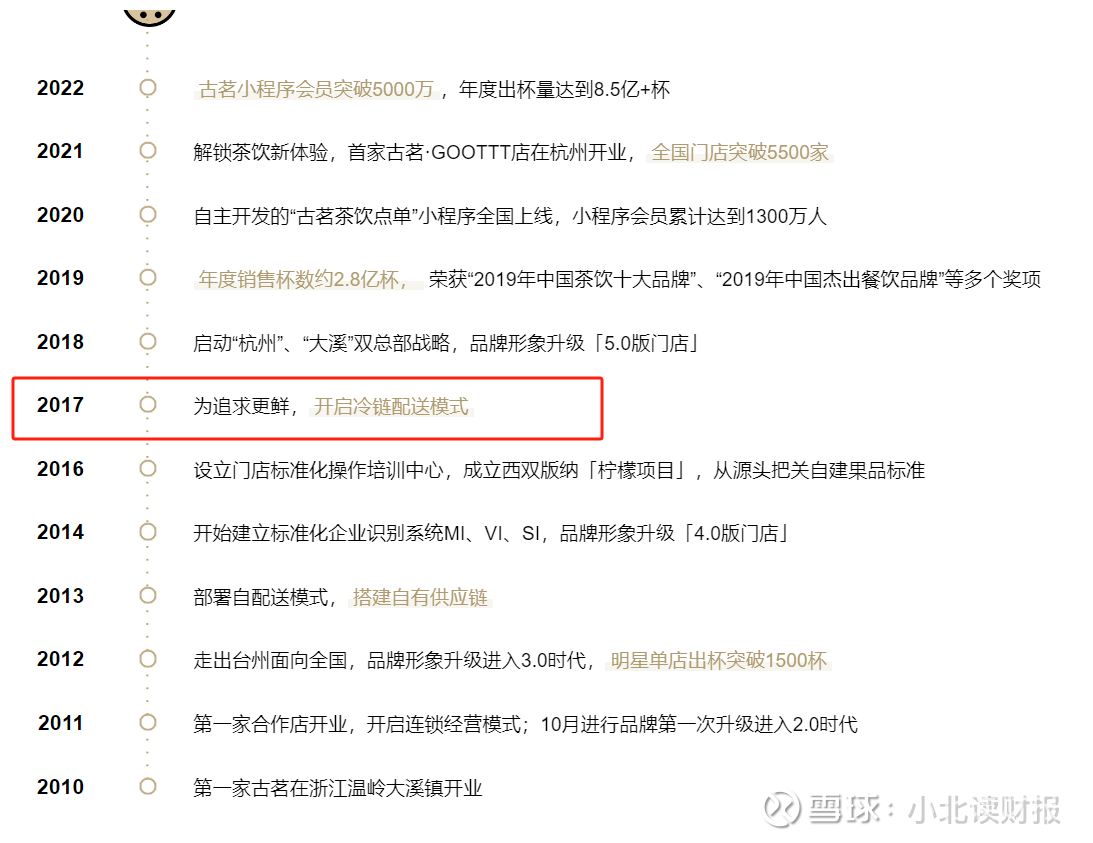

从公司发展历程看,公司从2017年开始冷链配送模式。

冷链运输的第二个弊端是,冷链运输会限制公司的销售半径,限制公司向全国范围内的扩张,这跟阳光乳业的低温奶业务集中在南昌一样。

截至2024年12月31日,古茗约75%的门店位于距离公司某一仓库150公里范围内,公司按要求向约97%的门店提供两日一配的冷链配送。

如果门店150公里的范围内没有仓库,那么古茗通过冷链物流运送短保质期食材来制作现制茶饮的模式就不再成立;而高品质现制茶饮是古茗区别于同行的最大标签。

公司还提到目前22个仓库中,只有仓库自有2个,剩下的仓库是第三方租赁或者承包的;不知道非自建仓库能否形成公司的进入壁垒。

这跟顺丰不一样。

顺丰自建仓库除了硬件是自己的,仓库管理水平也是自己的,比如无人车配送、AI分拣、温控冷库等等,这样才会形成进入壁垒。

因此,古茗相比于同行的冷链运输环节主要在货运车辆上,在于300辆左右的货运车,而不是仓储环节。

供应链是否能够构成古茗的核心优势,这一点还有待考量。

古茗在冷运方面比同行做得好,这就代表冷运就是它的优势吗?真正的优势应该首先考虑市场需要什么,而不是我能提供什么。

换言之,古茗领先于同行的冷运运输,真的是市场所需要的吗?

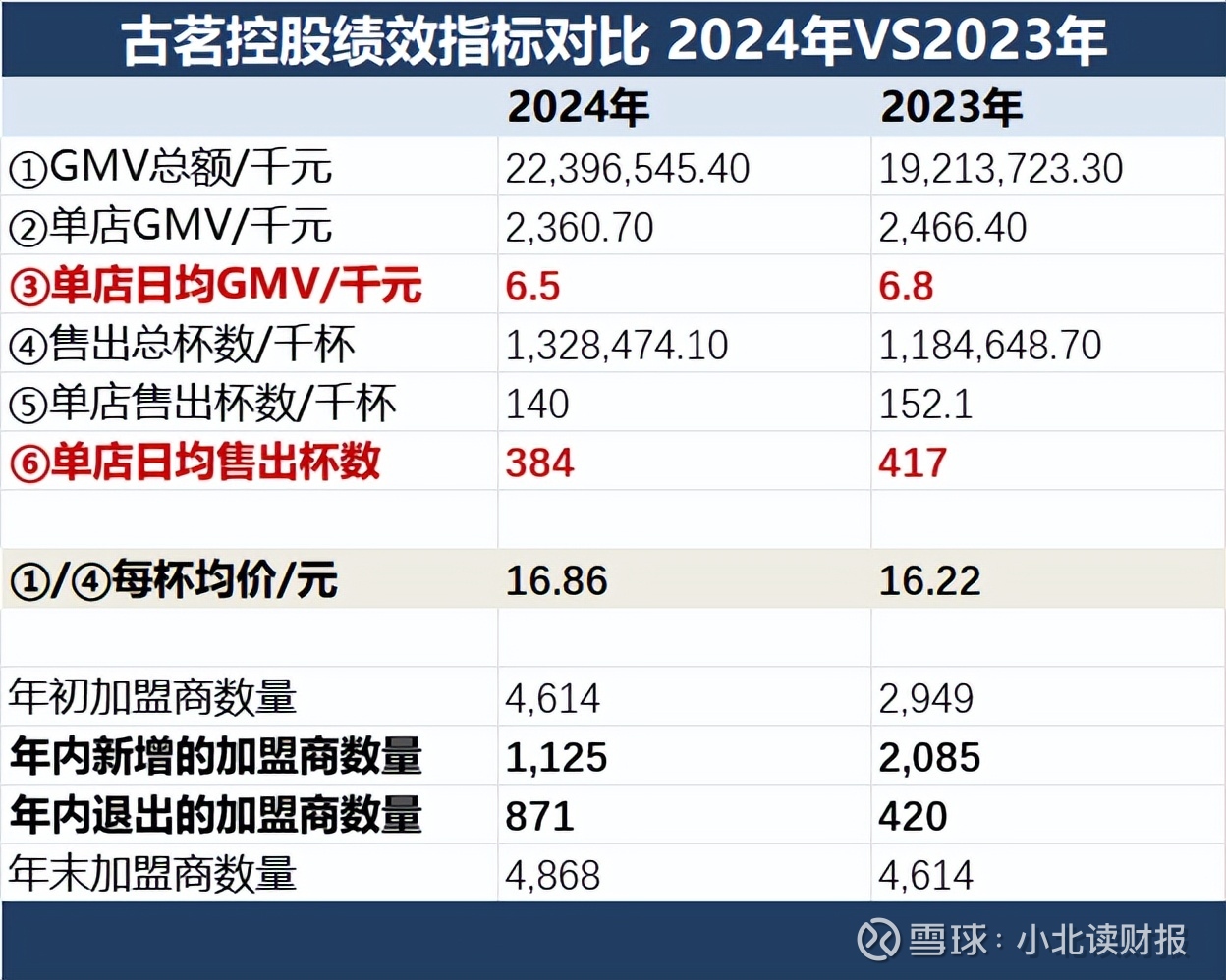

如下表所示,2024年古茗单店日均GMV下滑了,单店日均售出杯数也下滑了;这反映出虽然门店数量扩张,但是单店的绩效是下滑的,而且这还是在古茗放缓门店扩张速度的基础上。

古茗一杯茶饮单价约为16元,曾经受益于消费升级的古茗,面对当下以及未来可能继续的消费降级的趋势,它原来主打的现制茶饮模式,还能继续成立吗?

关于古茗业绩增长还有一个悖论。

在仓库和物流配送成本相对固定的情况下,古茗需要在仓库150公里的半径以内实现销量最大化,这样才能分摊成本。

但是如前所述,古茗单店GMV下滑,单店日均售出杯数下降;并没有更快的销量增长来分摊固定成本。

最近的外卖大战更让人感觉到了什么叫内卷式竞争,虽然今年文件里强调过“综合整治内卷式竞争”,但是餐饮茶饮依旧一卷不复还。

淘宝闪购几块钱就能买一杯奶茶,让人梦回十年前美团饿了么开启外卖大战的时候;有人把冰箱里塞满了蜜雪冰城,趁着补贴囤了一周的货。

一代人有一代人的鸡蛋要领。

阿姨们囤的是真鸡蛋,我们这一代囤的是蜜雪冰城。

价格战会让本就竞争激烈的奶茶行业更加雪上加霜。

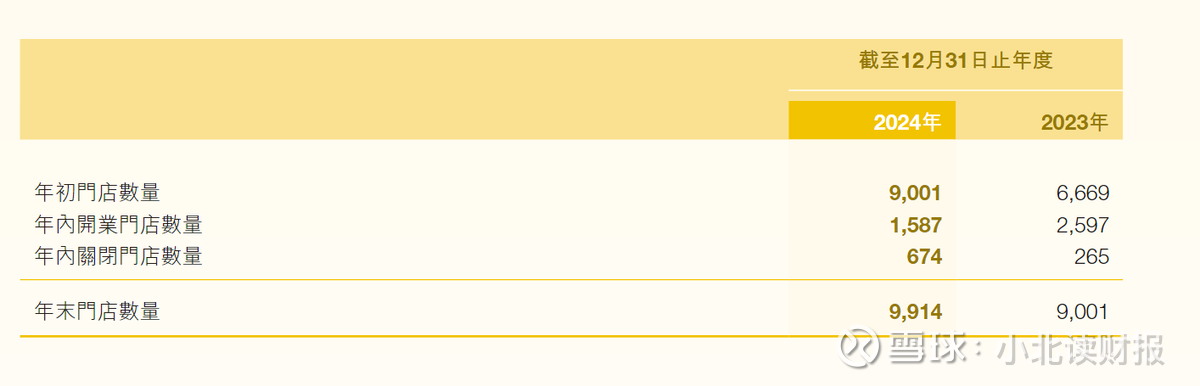

如下表所示,2024年古茗的门店扩张明显放缓;相比于2023年,2024年不仅新开业门店数量减少了1000家,年内关闭门店的数量也增加到了674家。

古茗2024年年报里提到:

行业内的竞争加剧,部分参与者推出低价产品。

为了应对该等变化,公司调整业务策略,专注于提高现有门店的经营效率及业务表现,同时放缓开设新门店的速度。

从目前看,2025年不会比2024年更好。

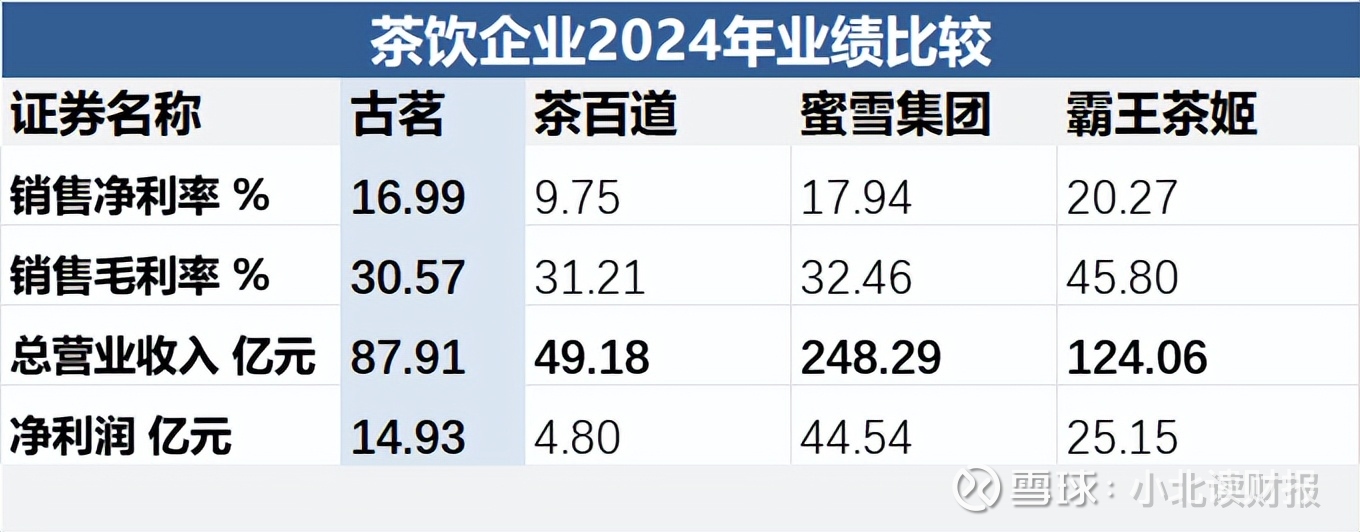

论规模,蜜雪冰城和霸王茶姬比古茗都大;

论利润率,蜜雪冰城和霸王茶姬也比古茗高。

古茗的业绩排名和生活里买奶茶的体验很像。

选便宜的,当然是蜜雪冰城;

选贵一点的,有喜茶和奈雪的茶。

当然,我们也可以理解为古茗的定位是中端市场;

但是这种不上不下的位置有点尴尬,即便是产品价格带下移,可是公司的冷运成本摆在那里,降价幅度不能太大。

如果不用冷运,选用普通食材,那么古茗高品质现制茶饮的优势就不存在,原有的商业模式就不再成立。

不得不说,主打低价格带的雪王,才是有远见的战略专家。