巴菲特失算卡夫亨氏

巴菲特收购卡夫亨氏(Kraft Heinz)被视为其投资生涯中的败笔,而3G资本的管理策略被广泛认为是导致公司陷入困境的核心原因。

以下从投资逻辑、管理失误、行业变革等多角度综合分析:

一、投资决策与战略误判:巴菲特的三大失误

1. 高溢价收购,忽视安全边际

2015年,巴菲特与3G资本以525亿美元收购卡夫食品,合并后卡夫亨氏的估值市盈率(PE)高达26.5倍,远超食品行业平均17倍的水平。

商誉占总市值比例达70%(约1070亿美元),但核心品牌的实际盈利能力无法支撑高估值。巴菲特后来承认:“好公司因价格过高而变成糟糕投资”。

2. 护城河误判:品牌壁垒被时代瓦解

巴菲特曾认为亨氏番茄酱、卡夫奶酪等百年品牌具备“不可替代的渠道垄断力”,但低估了以下冲击:

零售商自有品牌崛起:Costco(Kirkland)、沃尔玛等自有品牌价格低30%以上,分流传统品牌市场份额。

健康饮食浪潮:消费者转向低糖、有机食品,卡夫亨氏的高加工产品被视为“不健康”代名词,年轻客群流失严重。

3. 行业误读:低估结构性变革

食品行业正经历渠道权力转移(零售商主导)和消费偏好变迁,但巴菲特过度依赖3G资本的“成本削减魔法”,未预见创新停滞的长期风险。

二、3G资本的管理困局:效率至上摧毁长期竞争力

3G资本以“零基预算”(Zero-Based Budgeting, ZBB)和激进成本削减闻名,但其策略在卡夫亨氏适得其反:

1.成本削减的恶性循环

研发与营销投入骤降:2015-2018年,研发费用削减超10%,营销支出压缩导致品牌老化,新品推出滞后。

员工士气崩坏:裁员数千人、关闭工厂(如百年老厂Oscar Mayer)、取消员工福利(如免费零食),内部创新动力枯竭。

2. 财务驱动牺牲品牌创新

3G资本的目标是短期利润最大化,但过度压缩成本导致:

产品线停滞,未能推出健康化新品(如植物肉、清洁标签食品);

2023年试图提价11%应对通胀,却导致销量暴跌7%,市场份额被自有品牌抢占20%。

3. 高杠杆埋下债务危机

合并后负债率超44%,利息支出占现金流15%以上。2020年债务评级降至“垃圾级”,资本配置效率低下(每1美元投资对应的销售额从3.5美元降至2.5美元)。

三、系统性溃败:从商誉减值到战略崩塌

1. 商誉减值风暴

2018年因品牌价值萎缩(卡夫奶酪、Oscar Mayer),一次性计提154亿美元商誉减值,股价单日暴跌27.5%。

2025年伯克希尔再次减记38亿美元,持股账面价值缩水至84亿美元(较成本价98亿美元亏损)。

2. 退出信号明确

3G资本悄然撤离:2023年清仓所持16.1%股份,彻底退出管理层。

伯克希尔切割:2025年5月,伯克希尔高管退出卡夫亨氏董事会,释放抛售信号。

3. 资本回报惨淡

股价自2015年合并至2025年下跌62%(同期标普500上涨200%)。

伯克希尔累计收益依赖股息支撑(63亿美元),但普通股年化回报仅1.6%,远低于机会成本。

四、结论:谁该为失败负责?

3G资本是核心推手:其“收购-挤压-重复”模式在食品行业失效,财务导向的管理扼杀了品牌创新,导致公司丧失增长引擎。

巴菲特的责任在于误判:高溢价收购、过度信任3G模式、忽视行业动态变迁,违背了自身强调的“安全边际”原则。

案例启示

护城河需动态评估:品牌壁垒非永久,需随消费趋势迭代(如可口可乐推零糖系列成功转型)。

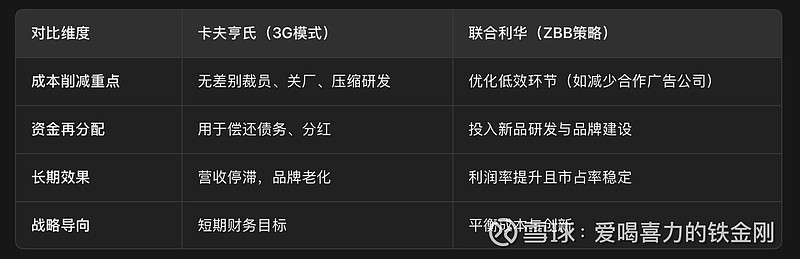

成本削减的平衡艺术:对比联合利华ZBB策略(节约资金再投入创新),卡夫亨氏是“杀鸡取卵”的反例。

资本逻辑需适配行业本质:食品行业依赖品牌活力与创新,财务工程无法替代产品竞争力。

巴菲特曾反思:“再好的公司,买贵了就是坏投资”。卡夫亨氏案印证了价值投资的核心——价格的安全边际与行业的动态洞察,缺一不可。

卡夫亨氏关键数据变化(2015-2025)

股价表现:累计下跌62% vs 标普500上涨200%

品牌价值:商誉减值累计超190亿美元

市场份额:被自有品牌抢占超20%

财务杠杆:资产负债率长期超40%

3G 模式与联合利华的对比