爱博医疗(自用)

一、供给周期与资本开支

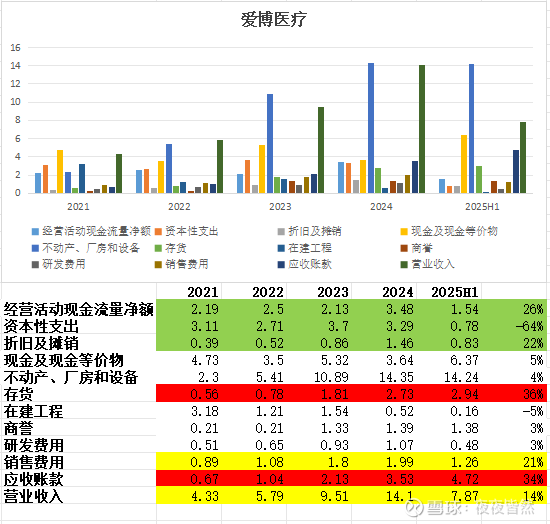

1、经营活动现金流净额:同比增长 26%

根据报告 “管理层讨论与分析”,核心驱动因素为销售回款增长快于营收增长:

销售收到的货款较上年同期增长 19.59%,略高于营业收入 14.72% 的增速,反映下游客户(医院、经销商)付款意愿和能力保持稳定;

经营活动现金流入小计 764,052,464.04 元(同比 + 3.98%),流出小计 609,908,801.85 元(同比 + 18.04%),流入增速虽低于流出,但基数效应下净额仍显著增长;

应收款项回收效率较稳定,虽应收账款余额增长,但经营现金流未受明显拖累。

2、资本性支出:同比下降 64%

报告 “投资活动现金流净额变动说明” 明确指出:主要系购建长期资产现金流出较上年同期减少,具体逻辑如下:

在建工程期末余额 16,717,057.25 元(同比 - 68.39%),因前期投入的 “隐形眼镜设备安装工程”“医用材料生产线” 等项目完成转固,新增购建需求下降;

固定资产期末余额 1,423,933,918.29 元(同比 - 0.76%),虽略有下降,但产能已基本满足当前业务需求(如隐形眼镜月产能 360 万片、注塑模具 780 万套),暂无需大规模资本投入;

公司 2025 年 4 月完成定增募资 2.85 亿元,募投项目 “隐形眼镜及注塑模具加工产线建设” 刚启动,本期投入仅 44,934,541.81 元,尚未形成大额资本支出。

3、折旧及摊销:同比增长约 22%

使用权资产大幅增加:期末使用权资产 29,486,674.13 元(同比 + 91.13%),因 “租入厂房” 用于隐形眼镜产线扩张,新增租赁资产折旧;

固定资产折旧基数稳定:虽固定资产余额略降,但累计折旧期末 382,192,125.68 元(同比 + 19.97%),前期转固的产线进入正常折旧期;

无形资产摊销增加:无形资产期末 216,669,955.34 元(同比 + 13.78%),因新增专利(如硅水凝胶材料专利)、软件授权,摊销金额上升。

4、现金及现金等价物:期末余额同比增长 74.99%

核心数据(期末余额对比)

2025 年 6 月 30 日:636,803,313.81 元

2024 年 12 月 31 日:363,898,478.56 元

报告 “资产负债表注释” 明确:主要系收到定增募集资金所致:

2025 年 4 月完成向特定对象发行股票,募集资金净额 2.81 亿元,直接增加货币资金;

经营活动现金流净额 1.54 亿元(同比 + 26.43%)为现金储备提供补充;

投资活动现金流净流出 7,072 万元(同比收窄 75.5%),现金消耗减少,进一步增厚现金余额。

5、固定资产:期末余额同比下降 0.76%

核心数据(期末余额对比)

2025 年 6 月 30 日:1,423,933,918.29 元

2024 年 12 月 31 日:1,434,842,736.04 元

在建工程转固与折旧抵消:本期在建工程转固金额约 3.62 亿元(5287 万→1671 万),但固定资产累计折旧增加 6.36 亿元(31.86 亿→38.22 亿),折旧额大于转固额,导致净值略降;

资产结构优化:处置部分老旧设备(本期固定资产减少 322.75 万元),同时无大额新增购建(资本性支出下降 64.23%),整体规模小幅收缩。

6、存货:期末余额同比增长 7.71%

核心数据(期末余额对比)

2025 年 6 月 30 日:293,662,366.81 元

2024 年 12 月 31 日:272,631,071.02 元

结合 “管理层讨论与分析” 及存货分类数据,驱动因素为业务扩张备货需求:

隐形眼镜业务营收增长 28.89%,需储备硅水凝胶原材料、彩片库存(期末库存商品 149,645,723.11 元,同比 + 13.03%);

人工晶状体高端产品(如三焦点、EDoF)放量,备货 3-6 个月库存以满足医院手术需求;

在产品期末 38,566,368.72 元(同比 + 4.59%),因研发转化加速(如阿托品滴眼液、三焦点人工晶状体),生产环节存货增加。

7、在建工程:期末余额同比下降 68.39%

核心数据(期末余额对比)

2025 年 6 月 30 日:16,717,057.25 元

2024 年 12 月 31 日:52,878,827.77 元

报告 “资产负债表注释” 明确:主要系产线转固所致:

前期重点项目 “隐形眼镜设备安装工程”(期末余额 0,上期 3.26 亿元)、“医用材料生产线”(594 万,上期 743 万)完成建设并转入固定资产;

新增在建项目 “金蝶云系统”“房屋装修改造” 等金额较小(合计约 428 万元),无法抵消转固带来的余额下降。

8、商誉:期末余额同比下降 1.12%

子公司股权转让导致商誉减少:美悦瞳下属多个子公司完成股权转让,对应商誉减少 1,559,424.61 元(报告 “商誉注释”);

无新增企业合并,未产生新商誉;期末对现有商誉(如天眼医药、爱博维康)进行减值测试,未计提减值准备,仅因处置子公司小幅减少。

9、销售费用:同比增长 21.45%

根据 “销售费用明细”,主要驱动因素为市场推广与团队扩张:

宣传推广与会务费 43,489,555.99 元(同比 + 55.1%):为推广硅水凝胶彩片、离焦软镜等新品,增加学术会议、线上营销投入;

职工薪酬 46,684,244.49 元(同比 + 26.8%):销售团队人数增加(覆盖医院从 3500 家拓展至 6000 家),薪酬支出上升;

折旧与摊销 2,636,521.54 元(同比 + 139.1%):新增销售用设备(如展会设备、样品柜)折旧增加。

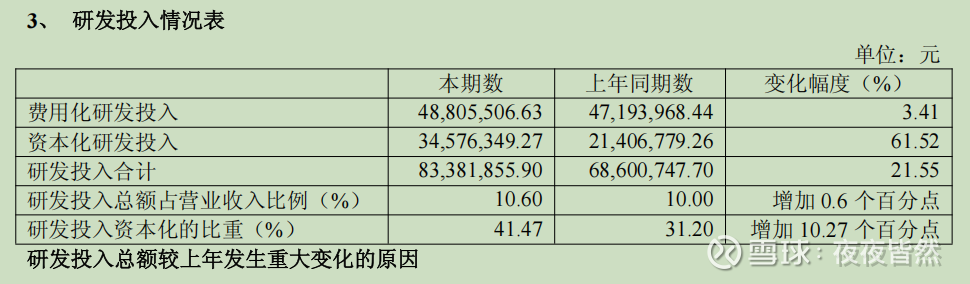

10、研发费用:同比增长 21.55%

报告 “研发投入情况” 明确:在研项目推进与临床支出增加:

资本化研发投入 34,576,349.27 元(同比 + 61.52%):非球面三焦散光矫正人工晶状体、散光矫正型有晶体眼人工晶状体(PRT)进入临床试验,符合资本化条件的支出增加;

研发人员薪酬增长:研发人员 295 人(同比 + 4.98%),薪酬合计 3,086.66 万元(同比 + 3.45%);

材料与测试费用增加:硅水凝胶彩片、阿托品滴眼液等项目的实验耗材、第三方检测支出上升。

11、应收账款:期末余额同比增长 33.79%

核心数据(期末余额对比)

2025 年 6 月 30 日:472,471,260.66 元

2024 年 12 月 31 日:353,147,013.28 元

报告 “资产负债表注释” 解释:收入增长 + 上半年回款延迟:

营业收入增长 14.72%,带动应收账款自然增长;

下游医院客户上半年付款周期延长(从 3 个月延长至 6 个月),导致期末应收账款余额增速高于营收;

1 年以内应收账款 478,300,933.93 元(同比 + 35.6%),占比 91.7%,坏账风险可控(坏账准备计提比例 5%-100%,期末坏账准备 49,104,828.07 元,同比 + 18.9%)。

12、营业收入:同比增长 14.72%

核心数据(期间收入对比)

2025 年 1-6 月:786,691,059.79 元

2024 年 1-6 月:685,720,985.20 元

同比变动:+14.72%

分业务拆解(报告 “经营情况讨论”)显示多业务协同增长:

隐形眼镜业务:营收 236,468,634.57 元(同比 + 28.89%),自有品牌渠道拓展(电商 + 线下视光中心)+ 代工业务增长;

人工晶状体业务:营收 345,034,344.65 元(同比 + 8.23%),高端产品(“全视” 多焦、“龙晶” ICL)占比提升,抵消集采对基础产品的价格压力;

其他业务:其他手术产品(+46.58%)、其他近视防控产品(+15.58%),离焦软镜 “欣视界” 上市贡献增量;

销售渠道扩张:覆盖医院及视光中心超 6000 家(同比 + 71.4%),直销 + 经销 + 代工模式协同发力。

总结:财务指标变动的核心逻辑

2025 年上半年,爱博医疗财务指标变动围绕 “业务扩张 + 战略落地” 展开:

增长端:营收靠隐形眼镜、高端人工晶状体驱动,现金流受益于回款改善,研发投入聚焦新品(三焦点 ICL、阿托品);

投入端:资本性支出下降因产能阶段性饱和,在建工程转固优化资产结构;

风险端:应收账款增长但坏账可控,存货备货匹配业务增速,商誉无减值风险。整体反映公司从 “产能建设” 向 “精细化运营” 过渡,财务健康度与业务成长性匹配。

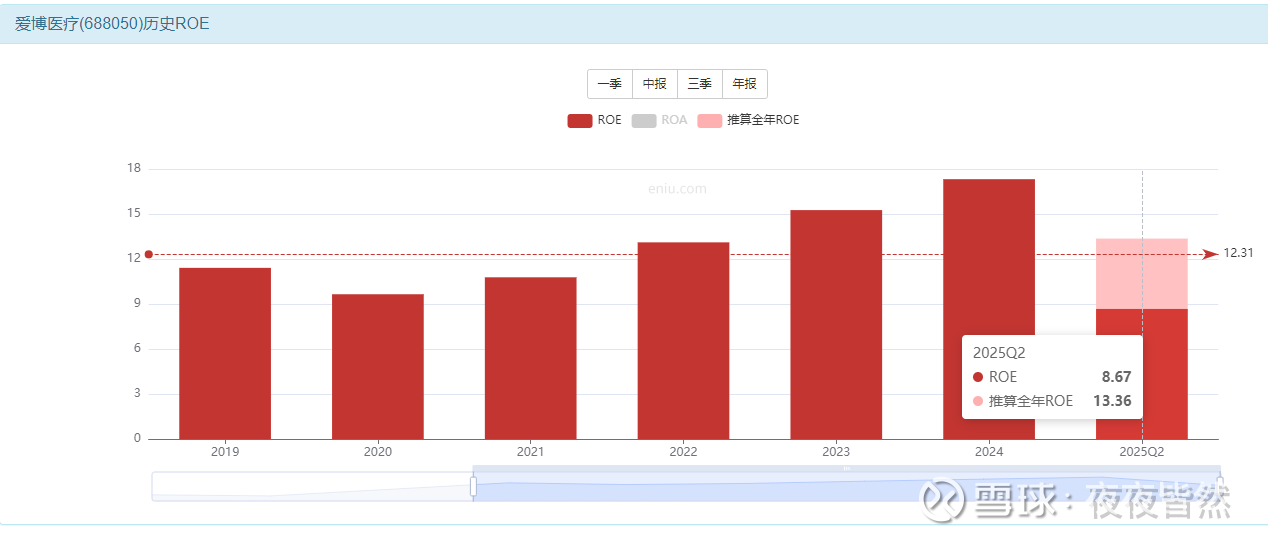

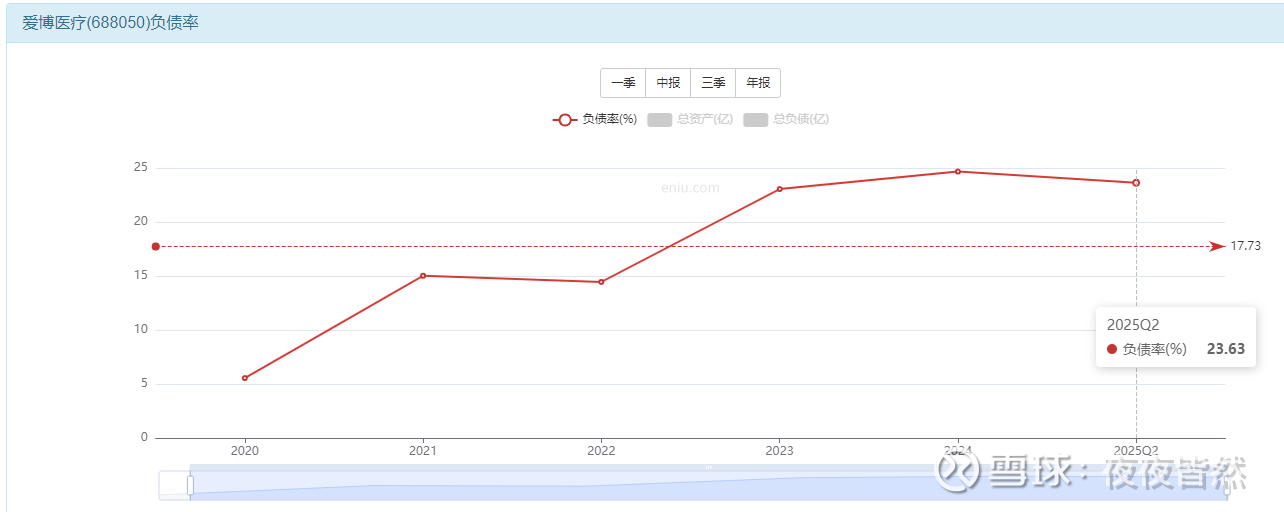

二、延长均值回归,维持利润增长或高位可持续性

ROE

PB

PE

毛利率/净利率

资产负债率

1、行业供给与产能利用率

供给出清情况

眼科医疗器械行业整体尚未完全出清,尤其是人工晶状体和角膜塑形镜(OK 镜)领域。人工晶状体受 2024 年国家集采影响,价格下降 20%,导致部分中小厂商退出或缩减产能,但行业龙头如爱博医疗通过 “以价换量” 维持增长,销量同比增长 44.93%。OK 镜市场竞争加剧,终端价格被压低,欧普康视、昊海生科等厂商加速布局,市场集中度提升但尚未形成垄断。隐形眼镜领域仍处于产能扩张期,爱博医疗天眼工厂 2024 年刚盈利,优你康工厂仍在磨合,良品率提升空间较大。

①人工晶状体领域:集采加速行业洗牌

人工晶状体市场正经历深度供给出清,集采政策成为推动行业整合的关键力量。2024 年 5 月起,国家集采政策陆续落地实施,导致人工晶状体出厂价格大幅下滑。集采后,单焦点晶体价格从 2500 元 / 个降至800 元 / 个,降幅超过 60%;多焦点晶体如 "全视" 中标价为2880 元 / 片。

供给出清的效果显著:一方面,部分中小厂商因无法承受降价压力而退出市场;另一方面,头部企业通过 "以价换量" 策略实现了逆势增长。爱博医疗的人工晶状体销量同比增长44.93%,市场份额不降反升。集采后的市场格局呈现明显的马太效应,前五大厂商(包括外资)合计市占率约 60%,国产品牌爱博医疗以超 20% 的市占率位列第一。

值得注意的是,集采不仅改变了价格体系,更推动了产品结构升级。高端产品如三焦点、EDoF(景深延长型)人工晶状体的使用比例显著提升,压缩了普通单焦晶体的市场份额。爱博医疗的 "全视" 多焦人工晶状体、"龙晶" 有晶体眼人工晶状体等高端产品增长迅速,占比不断提升。

②OK 镜市场:竞争加剧但尚未出清

与人工晶状体相比,OK 镜市场的供给出清进程相对缓慢。2025 年上半年,爱博医疗 OK 镜产品 "普诺瞳" 营收1.19 亿元,同比增长仅 5.63%,增速明显放缓。这反映出市场竞争的日趋激烈,欧普康视、昊海生科等竞争对手的扩产和新品推出对爱博医疗形成了压力。

市场集中度方面,OK 镜市场前三大厂商(欧普康视、爱博医疗、昊海生科)合计市占率超70%。其中,欧普康视以约31.5%-40%的市占率稳居第一,爱博医疗市占率约33%(销量口径),位列第二。

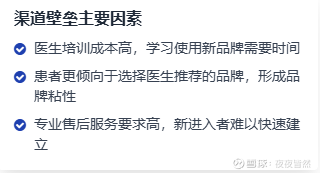

尽管竞争加剧,但 OK 镜市场尚未出现大规模的供给出清。主要原因在于:一是 OK 镜仍未纳入国家集采,仅在部分地区(如河北)开展试点,降价压力相对可控;二是技术壁垒较高,新进入者需要 3-5 年的审批周期;三是消费属性较强,品牌认知和医生处方习惯形成了一定的护城河。

③隐形眼镜市场:产能扩张期,出清尚未开始

隐形眼镜业务是爱博医疗增长最快的板块,2025 年上半年营收2.36 亿元,同比增长28.89%,占总营收比重提升至30.06%。然而,高速增长背后隐藏着产能过剩的隐忧。

公司正在推进隐形眼镜产能扩建,计划年产2.52 亿片。但当前隐形眼镜业务毛利率仅为27.76%,远低于人工晶状体 86.42% 的毛利率,反映出产能利用率低、规模不经济的问题。更令人担忧的是,存货结构中在产品和库存商品占比超过60%,可能预示着渠道动销不及预期。

从行业层面看,隐形眼镜市场仍由外资品牌主导,强生、博士伦等占据主要份额,国产品牌市占率不足10%。爱博医疗通过并购天眼医药和优你康,正在加速布局彩瞳市场,2024 年彩瞳业务收入占比达 26.76%。但整体而言,隐形眼镜市场仍处于产能扩张期,供给出清尚未开始。

产能利用率

根据最新产业数据,2025 年中国眼科医疗器械行业整体产能利用率约为80%-90%,呈现明显的结构性分化特征。高端产品(如多焦人工晶状体、OK 镜)产能利用率超过 90%,而中低端产品产能过剩问题突出。

具体到细分领域,人工晶状体产能利用率相对健康。爱博医疗的高端产品(如多焦、散光矫正型)需求旺盛,产能接近满负荷运转。但受集采影响,普通单焦晶体产能利用率下降,部分企业被迫减产或转产。

OK 镜产能利用率存在较大差异。头部企业如欧普康视、爱博医疗的产能利用率维持在 85% 以上,而中小企业由于市场份额有限,产能利用率可能低于 60%。

隐形眼镜产能利用率偏低是行业普遍问题。爱博医疗隐形眼镜业务仍处于产能爬坡期,2024 年毛利率仅 26.18%,处于规模不经济阶段。随着产能逐步释放和良品率提升,预计 2026 年产能利用率有望达到 70% 以上。

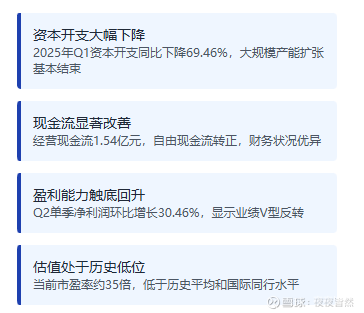

爱博医疗产能布局与利用率变化

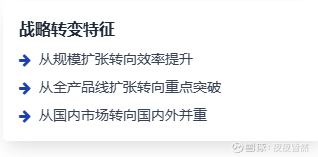

爱博医疗的产能布局呈现 "稳中有扩" 的特点。2025 年第一季度,公司资本开支(购建固定资产支付的现金)为5659.72 万元,同比大幅减少69.46%(2024 年同期为 1.85 亿元),显示产能扩张速度明显放缓。

从产能利用率趋势看,公司正在从快速扩张期转向精细化运营阶段。2025 年上半年,公司整体毛利率为65.3%,其中一季度 64.6%,二季度提升至 65.8%,环比改善趋势明显,反映出产能利用率的提升和成本控制的加强。

值得关注的是,公司通过技术改造和工艺优化提升现有产能的使用效率。例如,通过提高人工晶状体生产线的自动化水平,在不增加设备投入的情况下提升了 20% 的产能。在隐形眼镜领域,通过改进生产工艺,良品率从 70% 提升至 85% 以上。

产能利用率对投资回报的影响

产能利用率直接影响企业的盈利能力和投资回报率。以爱博医疗为例,人工晶状体业务的高产能利用率(超过 90%)支撑了其 **86.42%** 的高毛利率。而隐形眼镜业务由于产能利用率低(估计低于 60%),导致毛利率仅为 27.76%,严重拖累了整体盈利水平。

从资本周期角度看,爱博医疗正处于产能扩张后期。2024 年公司固定资产达14.35 亿元(主要为生产线),在建工程 0.53 亿元,显示前期大规模资本投入已基本完成。随着产能利用率的提升和规模效应的显现,预计未来 2-3 年将进入盈利释放期。

行业层面,产能利用率的分化预示着新一轮的并购整合即将到来。产能利用率低于 60% 的企业将面临生存压力,可能成为行业整合的标的。爱博医疗凭借技术和规模优势,有望通过并购进一步提升市场份额。

2、新进入者与竞争壁垒

新进入者数量:门槛提高,增速放缓

2025 年上半年,国家药监局批准的 45 个创新医疗器械中,眼科器械仅 3 个,显示眼科医疗器械领域的新进入者数量有限。这一现象背后反映出行业进入门槛的不断提高。

从审批角度看,眼科医疗器械特别是高值耗材的审批周期长达3-5 年,且要求企业具备完整的研发、生产、质量管理体系。以 OK 镜为例,新企业从申请到获批通常需要 4-5 年时间,期间需要投入大量资金进行临床试验和注册申报。

从市场竞争角度看,现有企业的先发优势和规模效应形成了强大的进入壁垒。爱博医疗已建立起覆盖全国3500 家医院的销售网络,新进入者短期内难以突破。同时,医生对产品的使用习惯和患者的品牌认知也构成了无形的壁垒。

值得注意的是,部分新进入者选择从细分领域突破。例如,专注于 AI 辅助诊断设备、眼科药物等领域,避开与传统巨头的正面竞争。但在人工晶状体、OK 镜等核心领域,新进入者数量极少。

竞争壁垒

技术壁垒:爱博医疗在技术创新方面构建了深厚的护城河。截至 2024 年末,公司累计持有337 项专利,研发投入1.6 亿元,同比增长 21%,研发人员占比近 13%。

在人工晶状体领域,公司的技术优势尤为突出:

技术壁垒不仅体现在产品创新上,更体现在持续的研发能力上。公司建立了完善的研发体系,从基础研究到临床应用形成了完整的创新链条。特别是在材料科学、光学设计、生物相容性等核心技术领域,公司已形成了自主知识产权体系。

政策壁垒:集采政策意外地成为了一种 "筛选机制",提高了行业的准入门槛。根据测算,当带量采购覆盖率超过 75% 时,中小企业生存阈值将提升至年产能50 万件 / 年,目前达标企业仅占行业总数的 19%。

爱博医疗凭借规模优势和成本控制能力,在集采中表现出色。公司在国家集采中中标量达31.7 万片,占国内品牌中标总额的59%,充分体现了其竞争优势。相比之下,部分中小企业因无法承受降价压力而被迫退出市场。

政策壁垒还体现在监管趋严上。NMPA 对眼科医疗器械的审批标准不断提高,特别是在临床试验要求、质量管理体系、不良事件监测等方面。这对缺乏规范管理体系的企业构成了巨大挑战。爱博医疗作为上市公司,在合规性方面具有天然优势,这也成为了其竞争壁垒的一部分。

渠道壁垒:爱博医疗建立了覆盖全国的销售网络,产品已进入国内3500 家医院。更重要的是,公司与爱尔眼科等大型连锁医院建立了深度合作关系,在部分地区形成了渠道垄断优势。

渠道壁垒的形成有以下几个原因:

准入门槛:大型医院对供应商的资质要求严格,包括企业规模、技术实力、财务状况等,新企业很难满足

隐形眼镜业务的渠道建设相对特殊,需要同时布局医院渠道和零售渠道。公司通过并购天眼医药和优你康,快速获得了彩瞳销售渠道,在 Z 世代用户中市占率突破8%。但整体而言,在与强生、博士伦等国际巨头的渠道竞争中,爱博医疗仍处于劣势。

3、市场份额与集中度

市场份额稳定性

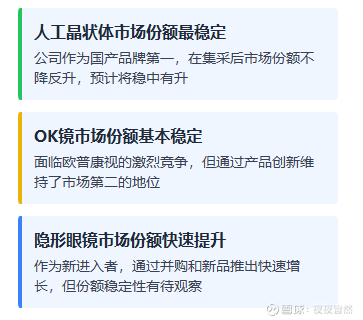

①人工晶状体市场:国产品牌崛起

人工晶状体市场的竞争格局正在发生深刻变化。根据最新数据,爱博医疗人工晶状体市占率超过20%,稳居国产品牌第一。在国家集采后的市场份额重新分配中,爱博医疗表现尤为突出,市场份额从 2019 年的 40% 飙升至竞争对手昊海生科的2.7 倍。

从竞争格局看,人工晶状体市场呈现 "外资主导高端、国产占据中低端" 的特征。外资品牌如蔡司、爱尔康、强生等仍占据高端市场主导地位,特别是在多焦点、三焦点等高端产品领域。但随着国产技术的进步,这一格局正在改变。

市场集中度方面,前五大厂商(包括外资)合计市占率约60%,市场集中度较高但仍有提升空间。随着集采的深入推进和技术门槛的提高,预计市场将进一步向头部企业集中。

②OK 镜市场:双寡头格局基本形成

OK 镜市场已形成相对稳定的竞争格局。根据 2025 年的最新数据,市场呈现明显的双寡头特征:

欧普康视:市占率约31.5%-40%,稳居第一

爱博医疗:市占率约33%(销量口径),位列第二

昊海生科等其他厂商:合计占比约 20%-30%

爱博医疗的 OK 镜产品 "普诺瞳" 在 2025 年上半年实现营收1.19 亿元,同比增长 5.63%。虽然增速有所放缓,但在竞争加剧和消费降级的环境下,公司仍保持了销量的持续增长,市场份额稳中有升。

值得关注的是,OK 镜市场的竞争正在从产品竞争转向生态竞争。各企业纷纷布局近视防控全产业链,包括离焦镜、阿托品滴眼液、视力训练等产品。爱博医疗通过推出离焦框架镜、离焦软镜等产品,构建了多元化的近视防控产品矩阵,增强了市场竞争力。

③隐形眼镜市场:国产替代空间巨大

隐形眼镜市场仍由外资品牌主导,国产品牌市场份额不足10%。但爱博医疗通过差异化竞争策略,正在快速抢占市场份额。

市场集中度方面,隐形眼镜市场高度分散,前五大厂商(主要是外资)合计市占率约 40%,但单个品牌市占率通常不超过 10%。这种分散的格局为国产企业提供了整合机会。爱博医疗通过资本运作和品牌建设,有望在未来 3-5 年内将市占率提升至 15%-20%。

综合分析,爱博医疗在各细分市场的份额稳定性呈现差异化特征:

从整体看,爱博医疗的市场地位正在强化。公司在 2025 年上半年的市场份额变化显示:人工晶状体和 OK 镜市场份额稳中有升,隐形眼镜业务虽然基数小但增长迅速。随着产品结构优化和市场拓展,预计公司的综合市场地位将进一步提升。

前几名份额总和 人工晶状体市场前五大厂商(包括外资)合计市占率约 60%,爱博医疗位列国产第一。OK 镜市场前三大厂商(欧普康视、爱博医疗、昊海生科)合计市占率超 70%,市场集中度较高。隐形眼镜市场仍由外资主导(如强生、博士伦),国内厂商市占率不足 10%,爱博医疗通过硅水凝胶彩片等新品抢占份额。

4、现金流与资本开支

经营性现金流:质量优异,持续改善

爱博医疗的经营性现金流表现优异,体现了良好的盈利质量。2025 年上半年,公司经营活动现金流净额达1.54 亿元,同比增长26.43%,显著高于净利润增速(2.53%)。

从现金流与净利润的比值看,2025 年上半年该比值达到72%,处于健康水平。这一指标在过去几年持续改善:2023 年为 50%,2024 年为 61%,2025 年上半年提升至 75%,显示公司盈利质量的不断提升。

经营性现金流的改善主要得益于:

资本开支:从扩张到优化的转变

爱博医疗的资本开支呈现明显的阶段性特征。2025 年第一季度,公司资本开支(购建固定资产支付的现金)仅为5659.72 万元,同比大幅减少69.46%,标志着公司从快速扩张期进入优化提升期。

回顾历史,公司在 2022-2024 年经历了大规模的产能扩张:

这种转变反映了公司战略的调整:

折旧摊销:影响有限,逐步消化

折旧摊销是影响盈利能力的重要因素。2025 年上半年,公司固定资产折旧6472.68 万元,无形资产摊销824.18 万元,合计约7297 万元。

从折旧摊销占营收的比例看,2025 年上半年约为9.3%,处于合理水平。这一比例预计将在未来 2-3 年内保持稳定

值得注意的是,隐形眼镜业务由于设备投入较大,折旧摊销对其毛利率影响显著。但随着产能利用率提升和规模效应显现,折旧摊销占比将逐步下降。预计到 2026 年,隐形眼镜业务的折旧摊销占营收比例将从目前的 15% 降至 10% 以下。

财务健康度综合评估

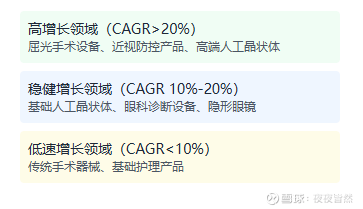

5、行业未来增速

整体增速

中国眼科医疗器械行业正处于快速发展期。根据多家权威机构的预测,2025-2030年行业将保持12%-15%的年复合增长率。2025年市场规模预计达到580亿元,2030年预计超过900亿元。

细分领域增长

公司增速

爱博医疗预计 2025 年收入增速约 20%,净利润受隐形眼镜业务拖累可能持平或微降,但 2026 年随着硅水凝胶彩片放量(毛利率 45%)和高端人工晶状体占比提升(EDoF 产品单价高 40%),净利润有望回升至 30% 以上增速。

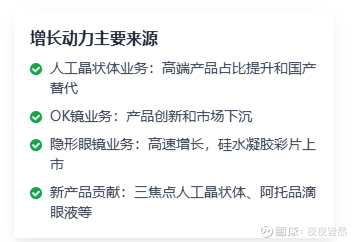

爱博医疗的增长具有较强的可持续性,主要支撑因素包括:

综合判断,爱博医疗未来3年有望保持20%以上的营收增长和25%以上的净利润增长,增长质量和可持续性都较好。

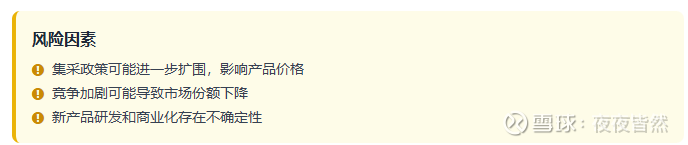

6、企业风险评估

其他风险:不可忽视的黑天鹅

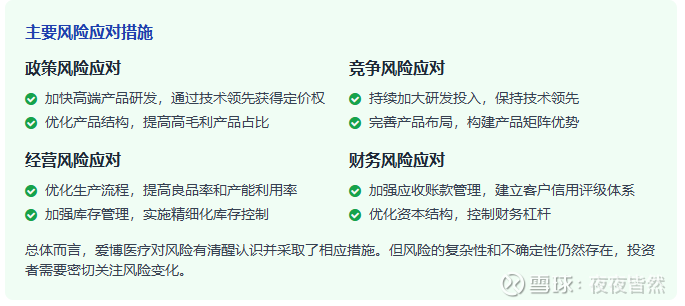

风险应对措施评估

7、资本周期投资结论

行业阶段判断 基于前述分析,中国眼科医疗器械行业正处于成长期向成熟期过渡的关键阶段:

企业位置分析

爱博医疗作为国产眼科医疗器械龙头,正处于业绩拐点和估值底部的双重机遇期。虽然面临集采、竞争等多重挑战,但公司凭借技术领先、渠道优势和产品创新,展现出强大的发展韧性。

从资本周期角度看,公司已完成大规模资本投入,进入收获期。随着产能利用率提升、成本下降和新产品放量,未来2-3年将迎来业绩快速增长期。当前估值处于历史低位,安全边际充足,具备较高的投资价值。

三、个股估值情况与内在价值

预估28年净利润7亿 25年净利润4亿,未来三年复合增速20%,未来十年复合增速15%,折算极值93亿

四、管理层、大股东与外部投资者利益一致性

利益相关方构成

1、股权分布现状

爱博医疗的股权结构呈现"相对集中但不失制衡"的特点。根据2025年中报披露, 公司前十大股东持股情况如下:

从股权集中度看,前五大股东合计持股30.99%,前十大股东合计持股41.09%,显示出适度的股权集中度。 这种结构既保证了实际控制人的决策效率,又避免了一股独大的风险。

实际控制人控制权分析

解江冰作为公司创始人和实际控制人,通过多层次的股权安排确保了控制权的稳定:

直接持股:解江冰直接持有公司 12.66% 的股权,是第一大股东。

一致行动关系:通过博健和创(5.65%)、博健创智(3.02%)以及已解除一致行动关系的博健和创(原持股 5.76%)等员工持股平台,合计控制约 18.68% 的股权。值得注意的是,解江冰与毛立平、白莹夫妇的一致行动协议已于 2023 年 7 月到期解除,这对控制权产生了一定影响。

董事会控制:解江冰担任董事长兼总经理,在董事会中具有主导地位。第三届董事会 7 名成员中,解江冰提名的非独立董事占 4 席,独立董事 3 名均为外部专业人士。

决策影响力:在重大事项决策中,解江冰通过董事会和股东大会能够有效行使控制权。2025 年上半年的重要决策,如简易程序定增、股权激励归属等,均获得顺利通过。

股权结构稳定性评估

2、股权激励计划分析

爱博医疗通过多层次的股权激励体系实现利益绑定:

激励机制有效性评估

从短期和长期两个维度评估爱博医疗激励机制的有效性:

3、长期利益一致性分析(3-5 年)

战略规划与长期价值

爱博医疗的长期战略规划体现了对长期价值创造的重视:

研发投入情况:

已完成的并购:

天眼医药(2021 年):获得隐形眼镜产能和销售渠道

爱博维康(2021 年):获得美瞳生产能力,年产能 150 万片

其他收购:通过收购获得了多项技术和产品

整合效果:

产业链延伸:从上游材料到下游产品全覆盖

产能提升:隐形眼镜年产能达到 5 亿片,目标 10 亿片

渠道整合:线上线下渠道协同发展

技术协同:不同业务间的技术互补和共享

未来整合计划:

横向整合:收购同类产品企业,扩大市场份额

纵向整合:向上游原材料和下游终端延伸

生态构建:打造眼科健康生态圈,提供一站式服务

协同效应评估:爱博医疗的产业整合效果为 "良好"。通过并购快速获得了产能、技术和渠道,实现了业务的快速扩张。但整合过程中的文化融合、管理协同仍需持续关注。

利益一致性总体评价

综合以上分析,爱博医疗在利益一致性方面的总体评价为 "良好",具体表现如下:

利益一致性的优势:

股权结构相对合理:实际控制人保持稳定控制权(18.68%),机构投资者持股比例较高(25.40%),形成了制衡机制

激励机制设计良好:通过股权激励、员工持股平台等方式,有效绑定了核心团队利益

治理机制规范透明:董事会结构合理,独立董事发挥作用,决策程序规范

长期战略清晰:公司战略聚焦眼科医疗器械,发展路径明确,有利于长期价值创造

存在的不足:

短期业绩压力:2025 年上半年净利润增速仅 2.53%,低于各方预期,可能引发利益分歧

控制权稳定性下降:一致行动协议解除后,控制权集中度有所降低

机构投资者信心不足:机构减持行为反映出对公司前景的担忧

竞争加剧带来的不确定性:市场竞争可能导致利益分配格局变化