直觉上,拉链行业并不性感,但对回归主业的昔日拉链之王浔兴股份而言,最佳击球点才刚刚到来:

1) 行业三强 (YKK、伟星、浔兴股份)格局,各有特点,可谓友好。

2)浔兴股份股份是若干快速成长的大众品牌(安踏、361、优衣库、ZARA等)的主导供应商,最能受益于低端出清和行业整合。笔者认为这是最大的阿尔法, 正如美的和格力后来的强大不是主要因为行业蛋糕的扩容,而是后进品牌和低端产能的出清。

3)通过SBS PRO 子品牌试水高端市场,如有作为,当可高看一线。

4)由于浔兴股份拥有自主品牌,不排除可以部分外包产能,因此有更大的产能弹性。

4)施氏家族回归与前安踏高管丁朝泉出任董事长,治理和战略可望上大台阶。

--------------------------------------------

* 来自 DeepSeek:

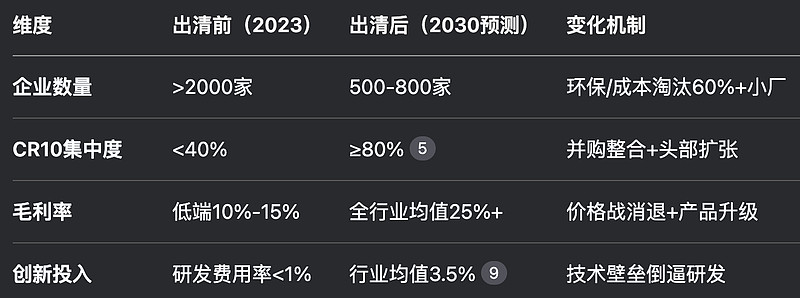

拉链行业的“低端出清”是指技术落后、成本控制弱、同质化严重的中小企业在政策、市场和产业链升级等多重压力下逐步被淘汰或整合的过程。这一现象是行业从粗放增长转向高质量发展的必然结果,其核心逻辑、驱动因素及影响可拆解如下:

📉 一、低端市场现状:分散竞争与生存危机

企业数量庞大但竞争力弱

中国拉链行业有超2000家本土企业,其中80%以上聚焦低端市场,产品同质化严重,依赖价格战(单价可低至0.5元/米),毛利率普遍低于15%14。

产能过剩:低端市场长期供过于求,导致部分企业产能利用率不足60%8。

技术短板:多数企业仍采用传统设备,缺乏自动化与研发投入,产品不良率高达0.5%-1%(头部企业仅0.003%)3。

市场格局碎片化

集中度极低:低端市场CR10(前10大企业份额)不足40%,而中高端市场CR5(伟星、浔兴、YKK等)超60%9。

区域集群困境:如福建晋江曾聚集大量中小拉链厂,但缺乏差异化能力,在成本上升时首当其冲8。

⚙️ 二、低端出清的三大核心驱动因素

(1)政策倒逼:环保与合规成本攀升

环保硬约束:中国“双碳”政策要求拉链企业升级废水处理(如电镀环节)及采用再生材料,中小厂改造成本超百万元,无力承担59。

技术标准升级:2024年工信部修订《拉链行业规范条件》,要求自动化率≥30%,淘汰落后产能5。

反倾销风险:欧盟对低价拉链(尤其金属类)加征关税(预计20%-35%),依赖出口的低端企业首当其冲39。

(2)需求端升级:品牌商供应链重塑

快反与定制化需求:优衣库、ZARA等品牌要求交货周期≤15天,而低端企业平均周期超25天,无法匹配9。

品质门槛提升:安踏、李宁等国产运动品牌推行“辅料零缺陷”标准,优先选择伟星(SAB)、浔兴(SBS)等合规供应商7。

ESG供应链压力:耐克、阿迪达斯将碳足迹纳入采购指标,低端企业缺乏绿色认证(如再生尼龙应用)3。

(3)成本挤压与产能外迁

原材料波动:锌合金、尼龙价格2023年上涨30%,低端企业无议价能力,利润空间被压缩11。

东南亚替代:服装产业链向越南、孟加拉转移,浔兴、伟星等头部企业跟随建厂,而中小厂缺乏出海能力,订单流失39。

人力成本上升:中国制造业平均工资年均增8%,自动化程度低的拉链厂人力成本占比超40%8。

🛤️ 三、出清路径:淘汰、并购与转型

被动退出

2024年福建、浙江等地超300家小型拉链厂关停,多因现金流断裂或环保处罚89。

案例:晋江某家庭作坊因未达标排放被罚没设备,最终破产8。

并购整合

头部企业通过收购产能扩张:伟星股份2024年并购两家浙江拉链厂,整合其客户资源7。

资本介入:产业基金收购中小厂土地设备,改造为标准化园区(如义乌拉链产业园)5。

技术升级求生

部分企业转型细分领域:如温州长城拉链专注箱包防水拉链,毛利率提升至25%11。

政策扶持:申请“专精特新”认证,获取技改补贴(如广东华圣达获200万元智能检测设备补助)10。

📊 四、行业影响:集中度提升与生态重构

供应链重塑:品牌商采购清单向头部集中(如安踏拉链供应商从30家减至5家)7。

价格体系修复:低端产能出清后,拉链均价回升5%-10%,行业利润池扩容3。

🔮 五、未来趋势:智能化与全球化定格局

智能化成为生存门槛

AI质检(浔兴)、柔性产线(伟星)普及,人力成本占比降至20%以下,中小厂技术代差进一步扩大911。

绿色制造绑定国际订单

欧盟CBAM碳关税2026年覆盖纺织品,生物基拉链(如浔兴可降解专利)将成为出口标配59。

东南亚成竞争焦点

低端订单加速流向越南(人力成本为中国1/3),而技术落后的国内企业彻底失去市场39。

💎 结论:阵痛后的高质量发展

拉链行业低端出清本质是“政策+市场”双轮驱动的供给侧改革:

短期阵痛:2025-2027年为集中出清期,预计30%企业退出,但行业利润率触底回升;

长期红利:CR10升至80%后,头部企业(伟星、浔兴等)将主导创新与定价,行业迈入技术驱动的高附加值阶段59。

企业破局关键:要么通过技术绑定头部供应链(如成为浔兴代工厂),要么在细分场景(户外、医疗)打造不可替代性,否则难逃出清命运。