山东黄金投资价值分析

公司概况与背景

山东黄金作为中国境内矿产金产量最高的上市公司,截至2024年底保有黄金资源储量2058.46吨(按权益比例计算)。2024年公司实现营业收入825.18亿元,同比增长39.21%;归母净利润29.52亿元,同比增长26.80%;矿产金产量46.17吨,同比增长10.51%。

2025年上半年,在国际金价高位震荡的背景下,公司业绩继续保持强劲增长,实现营业收入567.66亿元,同比增长24.01%;归母净利润28.08亿元,同比大增102.98%;矿产金产量24.71吨,其中海外矿山贡献5.67吨。

本文将深入分析山东黄金及其所有子公司的资源储量、产量、税收情况和发展前景,重点关注2023-2025年期间的重大收购项目。

一、山东黄金资源储量及产量分析

1.1 整体资源储量情况

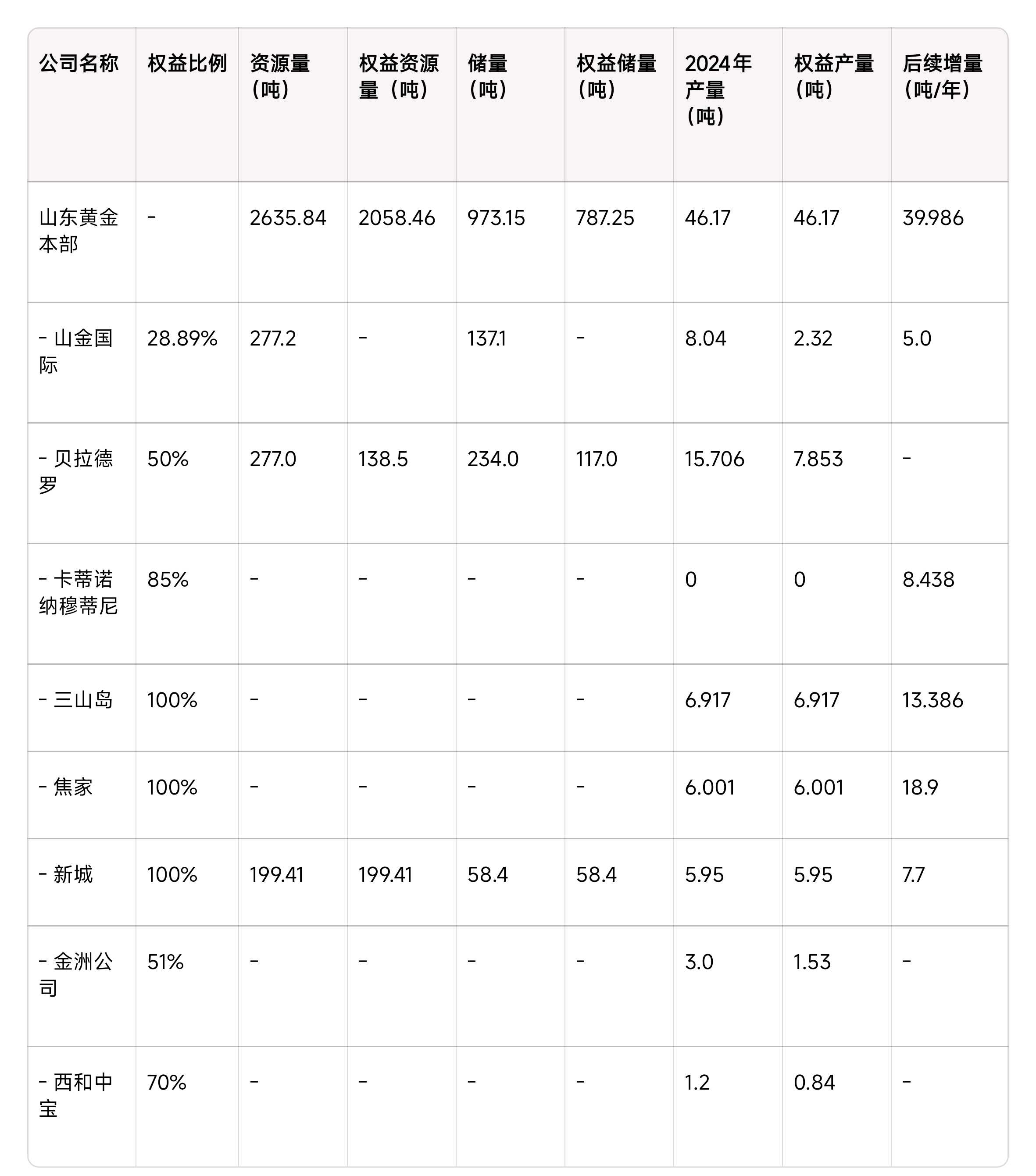

根据最新披露的2024年年报数据,山东黄金的资源储量呈现以下特征:

从数据可以看出,公司权益资源量占总量的78.1%,显示出较强的资源控制力。值得注意的是,若包含山金国际28.89%的权益,公司权益黄金资源量达到2058吨。

2024年公司矿产金产量达到46.17吨,同比增加4.39吨,增幅10.51%。其中境内矿山合计产金38.32吨,同比增长8.43%;境外矿山合计产金7.85吨,同比增长21.89%。年产黄金1吨以上的矿山达到12家,6家矿山产量增幅超过10%。

1.2 探矿增储成果显著

公司持续加大探矿投入,2024年累计完成探矿投入5.9亿元,完成探矿工程量57万米,实现探矿新增金资源量58.8吨。各主要矿山的探矿增储情况如下:

探矿增储的重点主要集中在现有生产矿山的深部和外围,通过"以矿找矿"的策略,有效延长了矿山服务年限。

二、主要子公司详细分析

2.1 山金国际(持股28.89%)

山金国际是山东黄金的重要子公司,2024年实现营业收入135.85亿元,同比增长67.60%;归母净利润21.73亿元,同比增长52.57%;经营现金流净额38.71亿元,同比增长77.59%。

资源储量情况:

截至2024年底,山金国际的资源储量呈现快速增长态势:

山金国际的黄金资源量从2023年底的146.7吨增长到2024年底的277.2吨,几乎实现翻倍增长,主要得益于对Osino Resources Corp.的100%股权收购。

产量表现:

2024年山金国际矿产金产量8.04吨,同比增长14.69%。其中三大主力矿山的产量分别为:

黑河洛克:2.21吨(同比增长2.31%)

吉林板庙子:2.32吨(同比增长28.89%)

青海大柴旦:3.51吨(同比增长15.08%)

2025年公司对现有在产矿山的黄金产量计划为不低于8吨。

海外扩张成果:

2024年山金国际完成了对加拿大矿企Osino的100%股权收购,这是公司海外并购的重要突破。Osino在纳米比亚拥有Twin Hills黄金项目,该项目的主要参数如下:

资源量:127.2吨黄金

储量:66.9吨黄金

设计产能:500万吨/年

预计年产量:5吨黄金(矿山寿命期内平均年产16.2万盎司)

矿山寿命:13年

探矿权面积:约5638平方公里

Twin Hills项目采用露天开采方式,通过重选+炭浸+干排工艺,具有良好的经济效益和环保优势。

2.2 贝拉德罗金矿(持股50%)

贝拉德罗金矿是山东黄金2017年与巴里克黄金公司合作收购的项目,收购价格为9.6亿美元,是阿根廷最大的金矿和南美洲第二大金矿。

资源储量情况:

根据2015年合资格人士报告,贝拉德罗金矿的资源储量为:

总资源量:矿石量3.577亿吨,金金属量891万盎司(约277吨),平均金品位0.78克/吨

储量:矿石量2.769亿吨,金金属量754万盎司(约234吨),平均金品位0.85克/吨

山东黄金持有50%权益,因此对应的权益资源量约为138.5吨,权益储量约为117吨。

产量表现:

贝拉德罗金矿近年来产量稳定增长:

2022年:6.055吨(按50%权益)

2023年:6.44吨(按50%权益)

2024年:7.853吨(按50%权益)

2024年产量大幅增长1.4吨,主要得益于采剥总量增加和入堆品位提高27.71%。

税收影响:

阿根廷的矿业税收政策对贝拉德罗金矿影响较大。根据最新规定,矿业企业可以享受30年税收稳定期,企业所得税率为25%(普通企业为35%)。但2023年阿根廷政府暂停了矿业企业的出口增值税和所得税免代扣证明资格,导致贝矿额外支出税负约1500万美元。

2.3 卡蒂诺纳穆蒂尼金矿(持股85%)

卡蒂诺纳穆蒂尼金矿是山东黄金在加纳的重要项目,2021年3月完成收购,收购价格为15.65亿元(约合2.21亿美元)。

项目概况:

项目总投资:超过10亿美元

选厂处理能力:950万吨/年

矿山寿命:15年

总产金量:超过125吨

预计年均产金:8.438吨(达产后)

建设进展:

项目于2024年11月初启动选厂带料试车,目前处于试生产阶段。作为加纳北部第一座也是唯一的大型露天矿山,该项目具有重要的战略意义。

资源增储:

通过积极的探矿工作,2023-2024年间项目新增金资源量较往年同期有显著提升,2025年的新增资源量预计也将实现大幅增长。2024年探矿新增金资源量11.2吨,是公司探矿增储的重要贡献者。

2.4 三山岛金矿(持股100%)

三山岛金矿是山东黄金的核心矿山之一,2024年矿产金产量6.917吨,产量同比增长1.14吨。

资源整合成果:

2024年5月,三山岛金矿完成了与西岭金矿的矿权整合,取得了495万吨/年的整合采矿许可证。整合后的生产能力分配如下:

西岭矿段:10000吨/日(地采)

新立矿段:4000吨/日(地采)

三山岛矿段:1000吨/日(地采)

待三山岛矿段和新立矿段回采结束后,三山岛金矿总规模将达到10000吨/日(330万吨/年)。

深部开采突破:

三山岛金矿在深部开采方面取得重大突破,副井井筒掘进突破-1750米,刷新了亚洲最深竖井纪录。这为深部资源的开发奠定了坚实基础。

2.5 焦家金矿(持股100%)

焦家金矿是山东黄金的主力矿山,但2024年产量因扩大再生产项目建设有所下滑,产量为6.001吨,较去年下降3.38吨。

资源整合项目进展:

焦家金矿资源整合项目是公司的重点工程,项目设计5条主控性竖井,目前已有4条顺利掘砌到底,正在推进配套工程施工。项目建设周期为6年建设期+3年达产期,预计2030年完全达产,届时年产黄金将达到18.85-18.9吨,较整合前产量翻倍。

深部资源开发:

焦家矿区深部拥有105吨黄金资源,通过深部资源开发项目,将有效延长矿山服务年限,为公司长期发展提供资源保障。

2.6 新城金矿(持股100%)

新城金矿是山东黄金的第三大金矿,截至2023年底拥有黄金资源量199.41吨、储量58.4吨,平均储量品位3.34克/吨。

资源整合情况:

新城金矿正在进行资源整合,整合范围包括2个采矿权和3个探矿权,整合后的资源量为:

矿石量:5322.54万吨

金金属量:175.25吨

平均品位:3.29克/吨

可采储量:矿石量3493.61万吨,金金属量115.91吨,平均品位3.32克/吨

项目建设进展:

新城金矿整合工程规划总投资39.5亿元,截至2024年底累计完成投资6.72亿元。项目主控性工程Ⅰ区主井、Ⅱ区副井、回风井等均已掘砌到底,正在进行配套工程施工。达产后预计年均产金7.7吨(7771千克)。

2.7 其他重要子公司

金洲公司(持股51%):

金洲公司2024年矿产金产量实现正增长,产量同比增加0.15吨。公司拥有宋家庄矿区和金青顶矿区等采矿权,其中金青顶矿区新增资源储量金矿石量124.84万吨,金金属量2.41吨,平均品位1.93克/吨。此外,公司还拥有乳山市130多平方公里的探矿权,在探矿增储方面有很大发展空间。

西和中宝(持股70%):

西和中宝位于甘肃省陇南市西和县,山东黄金于2012年并购重组该公司。经过12年发展,已成长为"吨金"矿山。2024年预计产金1.2吨,年纳税约8000万元。公司拥有1家在产矿山、3宗采矿权、5宗探矿权,是山东黄金在甘肃的重要生产基地。

昶泰矿业(持股70%):

昶泰矿业是山东黄金2024年3月收购的公司,收购价格4.71亿元。该公司核心资产为陶勒盖金矿采矿权及探矿权,收购后新增黄金资源量16吨,预计到2024年底保有黄金资源量增至20余吨。昶泰矿业实现了当年并购、当年复产、当年盈利的良好业绩。

大桥金矿:

山东黄金于2024年7月以13.47亿元竞得大桥金矿详查探矿权,该探矿权位于甘肃省陇南市西和县,与公司已有的大桥金矿采矿权相邻。未来将与现有采矿权整合开发,进一步扩大在甘肃的资源储备。

三、所得税情况分析

山东黄金及其子公司的所得税情况较为复杂,不同地区和不同类型的企业适用不同的税率政策。

3.1 国内子公司所得税情况

根据公司披露的信息,国内子公司的所得税政策如下:

高新技术企业:公司及7家境内子公司被认定为高新技术企业,执行15%的优惠税率

普通企业:其他境内子公司执行25%的标准税率

共同经营企业:执行30%的企业所得税税率

值得注意的是,山东黄金的主要矿山和业务集中在山东省,该地区不属于西部大开发政策覆盖范围,因此一般适用25%的标准税率。

3.2 海外子公司所得税情况

海外子公司的所得税情况因所在国家而异:

阿根廷(贝拉德罗金矿):

标准税率:35%

矿业优惠税率:25%(享受30年税收稳定期)

特殊政策:矿业企业可享受免征进口设备关税等优惠

加纳(卡蒂诺纳穆蒂尼金矿):

基准税率:35%

金矿开采附加税:3%(增长和可持续性税,2025年从1%提高至3%)

资源税:6%

增值税: 0%

其他海外业务:

部分境外子公司的收入被认定为离岸收入,不征收企业所得税。

3.3 综合税负水平

根据行业对比数据,各黄金企业的综合所得税率存在显著差异:

山东黄金:接近30%

山金国际:24%多

中金黄金:16%多

赤峰黄金:31%多

紫金矿业国内:16%多

紫金国际(海外):约34.5%

山东黄金的综合税负较高主要有以下原因:

山东省内矿山多为25%标准税率,享受15%优惠税率的子公司数量有限

海外矿山所在国税率普遍较高,如加纳、阿根廷等

不同法人单位之间的盈利和亏损不能相互抵扣,影响了整体税负水平

3.4 其他税费

除企业所得税外,公司还需缴纳以下税费:

资源税:山东省为4.2%,其他地区按当地规定执行

印花税:按销售额的万分之三计算

环境保护税:2023年实缴55.21万元

增值税:根据规定,黄金生产企业销售非标准黄金免征增值税;标准黄金通过黄金交易所销售未发生实物交割的免征增值税

四、资源增量潜力分析

山东黄金在资源增量方面具有巨大潜力,主要体现在以下几个方面:

4.1 重大项目建设带来的产量增长

西岭金矿开发:

西岭金矿是目前国内探明的最大单体金矿床,资源量592.186吨,平均品位4.02克/吨。该矿与三山岛金矿整合后,已取得495万吨/年采矿许可证,预计投产后年产金13.386吨。

西岭金矿的成本优势显著,按照矿石量计算,吨矿采选总成本约460元/吨,折合到金金属量计算,黄金的克金总成本仅为113元/克,克金经营成本仅为96元/克。

焦家金矿扩建:

焦家金矿资源整合项目预计2030年达产后年产金18.9吨,较目前6吨左右的产量将实现翻倍增长。

新城金矿整合:

新城金矿整合项目达产后预计年产金7.7吨,将成为公司的重要产量增长点。

4.2 探矿增储持续推进

公司坚持"以矿找矿"的策略,通过持续的探矿投入不断增加资源储备:

2024年完成探矿投入5.9亿元,新增金资源量58.8吨

山金国际通过探矿新增金资源量12.686吨

各主要矿山均在进行深部和外围探矿工作

特别值得关注的是,山金国际在纳米比亚拥有约5638平方公里探矿权,找矿前景广阔。

4.3 并购整合机会

公司通过并购不断扩大资源版图:

2024年收购昶泰矿业70%股权,新增资源量16吨

竞得大桥金矿详查探矿权,预计新增资源量可观

山金国际完成对Osino的收购,新增资源量127.2吨

通过上述并购,2024年新增金资源量共计765吨。

4.4 海外扩张潜力

公司正在积极推进国际化战略:

山金国际Twin Hills金矿(纳米比亚)预计投产后年产金5吨

卡蒂诺纳穆蒂尼金矿达产后年产金8.438吨

山金国际正在推进香港上市,将进一步增强海外融资能力和资源获取能力

五、运营质量综合评估

5.1 成本控制能力

山东黄金在成本控制方面表现出色,2024年自产金成本为293元/克,虽然同比上升63元/克,但仍低于主要竞争对手。与紫金矿业2023年273.82元/克的成本相比,山东黄金具有明显优势。

成本上升的主要原因包括:

矿井开采深度不断增加,深部作业成本相应增加

在金价较高时期,为充分利用资源,开采了部分低品位矿石

安全、环保投入加大

5.2 安全环保管理

公司高度重视安全生产和环境保护:

2024年安全环保投入超过14亿元

投入环保费用1.47亿元,深入开展矿山生态环境修复治理

获得"2024年度绿色矿山突出贡献奖"荣誉称号

建立了完善的安全管理制度体系,制定了22项管理制度

在技术创新方面,公司取得多项突破:

尾砂利用率提升15%,年减排尾砂超5万吨,2024年创效1500余万元

13家矿山应用人工智能技术,16家权属企业广泛使用巡检机器人

昶泰矿业自主研发井下安全管理系统,采用人脸识别等智能技术

5.3 盈利能力分析

2024年公司实现了量价齐升的良好局面:

营业收入825.18亿元,同比增长39.21%

归母净利润29.52亿元,同比增长26.80%

经营活动现金流净额133.40亿元,同比大增94.78%

加权平均净资产收益率10.85%,同比增加3.01个百分点

2025年上半年业绩继续强劲增长,归母净利润28.08亿元,同比大增102.98%,主要受益于金价上涨和产量提升。

六、风险因素分析

6.1 资源风险

尽管公司资源储量丰富,但仍面临以下风险:

部分矿山开采深度不断增加,深部开采成本上升

矿石品位呈下降趋势,影响开采效益

资源勘探存在不确定性,新发现大型矿床的难度增大

6.2 运营风险

安全生产风险:地下开采面临冒顶、透水、火灾等风险

环保合规风险:环保要求日趋严格,环保投入持续增加

技术风险:深部开采技术难度大,需要持续的技术创新

6.3 市场风险

金价波动风险:黄金价格受国际政治、经济形势影响较大

汇率风险:海外业务面临汇率波动影响

通胀风险:设备、材料、人工成本上涨压力

6.4 海外经营风险

地缘政治风险:部分海外矿山所在国政治环境不稳定

政策风险:海外税收政策、环保政策变化

社区关系风险:需要处理好与当地社区的关系

七、总结与投资建议

7.1 核心优势总结

资源储量丰富:截至2024年底保有权益黄金资源量2058.46吨,位居国内前列,且资源品质优良,平均品位2.35克/吨。

产量规模领先:2024年矿产金产量46.17吨,连续多年保持中国境内黄金产量第一,拥有12家年产1吨以上的矿山。

成长性突出:通过内部挖潜和外部并购,资源储量和产量持续增长。2024年通过并购新增资源量765吨,多个重大项目即将投产。

成本控制能力强:自产金成本293元/克,在行业内具有竞争优势,且通过技术创新不断降低成本。

国际化布局完善:海外业务占比不断提升,在阿根廷、加纳、纳米比亚等地拥有优质资源。

财务状况良好:2024年经营现金流133.40亿元,资产负债率63.6%,财务稳健,具备持续扩张能力。

7.2 主要子公司资源储量产量汇总表