中金黄金投资价值分析

公司概况与背景

中金黄金作为中国黄金集团有限公司旗下的核心上市平台,是国内黄金矿业唯一一家央企控股的矿业上市公司。截至2025年10月,公司在黄金和有色金属资源开发领域拥有深厚的产业基础和显著的规模优势。本报告基于2025年最新披露的半年报数据,深入分析中金黄金及其所有子公司的资源禀赋、生产运营状况、成本结构以及税收政策。

根据最新财报显示,2025年上半年,中金黄金实现营业收入350.67亿元,同比增长22.90%;归母净利润26.95亿元,同比增长54.64%。公司总资产达到615.82亿元,归属于上市公司股东的净资产为282.78亿元。在全球金价持续上涨的背景下,公司通过资源增储、成本控制和产能扩张,展现出强劲的增长势头。

本文将重点关注以下几个方面:一是各子公司的资源储量和品位分布情况;二是2025年最新的生产运营数据和产能利用率;三是各子公司的成本构成和盈利能力;四是资源税和所得税的具体政策及实际税负水平;五是潜在收购标的的详细情况和未来增量分析。

一、中金黄金整体资源储量与生产运营分析

1.1 资源储量概况

截至2024年底,中金黄金保有黄金资源量894.55吨,铜金属量228.16万吨,钼金属量59.46万吨。从资源分布来看,公司拥有金资源量892吨,权益资源量约565吨;金储量351吨,权益储量约187吨。这一资源规模在国内黄金企业中位居前列,为公司的长期发展奠定了坚实基础。

值得注意的是,公司在资源增储方面取得了显著成效。2025年上半年,公司通过地质探矿累计投入资金1.33亿元,完成坑探工程3.22万米、钻探工程14.77万米,累计增储金金属量13.82吨。同时,公司在矿业权管理方面持续发力,上半年变更延续矿业权10宗(面积27.21平方千米)、整合采矿权1宗(面积6.71平方千米)、竞拍取得探矿权4宗(新增面积21.90平方千米),进一步拓宽了资源版图。

1.2 2025年生产运营情况

根据2025年半年报数据,中金黄金的主要产品产量保持稳定增长态势:

黄金产品方面,2025年上半年生产矿产金9.13吨,同比增长2.35%;生产冶炼金19.32吨,同比增长1.47%。其中,一季度矿产金产量4.51吨,二季度产量4.62吨,环比增长2.26%。冶炼金方面,二季度产量达到10.84吨,环比大幅增长27.81%,显示出强劲的增长势头。

铜产品方面,2025年上半年生产矿山铜3.81万吨,同比下降8.63%;生产电解铜20.39万吨,同比增长13.09%。矿山铜产量的下降主要受部分矿山品位降低和雨季影响,但电解铜产量的大幅增长反映了公司冶炼产能的有效释放。

从全年目标来看,2025年公司计划生产矿产金18.17吨、冶炼金35.30吨、矿山铜7.94万吨、电解铜39.62万吨。基于上半年的完成情况,公司有望顺利实现全年生产目标。

1.3 成本控制与盈利能力

2025年上半年,公司通过全过程成本管控、优化"五率"(损失率、贫化率、回收率、设备运转率、劳动生产率)、降低"五费"(工程费用、采掘单件费用、制造费用、管理费用、采购费用)等措施,累计实现降本增效1.53亿元。

从盈利能力来看,2025年上半年公司销售毛利率达到18.63%,同比增加2.10个百分点;销售净利率达到9.66%,同比增加2.19个百分点。矿山金和矿山铜业务的毛利率更是高达55.27%,充分体现了公司在高金价环境下的盈利能力。

二、主要子公司资源储量与生产运营分析

2.1 内蒙古矿业有限公司

内蒙古矿业是中金黄金的核心子公司,中金黄金持股90%。该公司拥有的乌努格吐山铜钼矿是国内已探明的第四大铜钼伴生矿床。

资源储量方面,截至2024年,内蒙古矿业拥有:

钼矿储量44,684吨,资源量54万吨

铜矿储量290,188吨,资源量300万吨

矿区面积9.8平方公里

生产运营情况,2024年内蒙古矿业生产钼6,100吨,铜63,200吨。该公司是中金黄金唯一在产钼的自有矿山,年产钼精矿11,900实物吨,约占中国钼精矿总产量的3.9%。2025年7月24日,因发生安全事故导致6名大学生死亡,内蒙古矿业全面停产。经过近2个月的停产整顿,于9月10日恢复生产。

技术指标方面,乌努格吐山铜钼矿采用先进的SAB选矿流程,铜平均品位0.16%,钼平均品位0.034%。选矿指标表现优异:

铜综合回收率:85%-89%

钼综合回收率:70%-71%

露天开采回采率:98.98%

贫化率:0.85%

成本情况,根据尾矿库加高扩容工程的财务数据,该项目估算年总成本费用79,037万元,其中年折旧费37,284万元,年摊销费4,519万元,单位尾矿量成本费用26.99元/吨。

西藏华泰龙矿业是中国黄金集团的控股子公司,隶属于中国黄金国际资源有限公司(港股02099)。该公司拥有的甲玛铜多金属矿是西藏地区的重点矿业项目。

资源储量方面,截至2023年底,甲玛矿拥有:

资源量:铜677万吨(品位0.38%)、黄金176吨(品位0.10克/吨)、银9,685吨(品位5.38克/吨)、钼60万吨(品位0.034%)、铅97万吨(品位0.05%)、锌57万吨(品位0.03%)

储量:铜207万吨(品位0.60%)、黄金56吨(品位0.16克/吨)、银3,564吨(品位10.25克/吨)、钼12万吨(品位0.040%)、铅42万吨(品位0.12%)、锌23万吨(品位0.07%)

生产运营情况,2025年甲玛矿预计产量为:

铜产量:6.3-6.7万吨

黄金产量:2.15-2.3吨

2024年前三季度,西藏华泰龙实现主营业务收入35.97亿元,净利润1.32亿元。选矿能力方面,目前日处理矿石34,000吨,计划恢复至50,000吨/日。

成本情况,甲玛矿的成本控制成效显著:

2024年AISC成本:2.14美元/磅,同比下降42%

2025年Q1单位铜成本:3.41美元/磅,Q2降至3.19美元/磅

副产品抵扣前现金成本:Q1为2.62美元/磅,Q2降至2.35美元/磅

副产品抵扣后现金成本:近乎为零

2.3 其他重要子公司

除上述两家核心子公司外,中金黄金还拥有多家重要的生产型子公司:

湖北三鑫金铜股份有限公司是公司的重要利润来源,2024年利润超过10亿元。该公司通过优化工艺参数、严控采场贫化率、提升选矿回收率等手段持续降低生产成本。2025年上半年,湖北三鑫顺利实现"双过半"目标。

中原黄金冶炼厂是公司重要的冶炼基地,年处理金铜精矿150万吨,年产黄金30吨、电解铜35万吨。通过技术创新,高效回收阳极泥中碲的技术取得重大突破,年可创效近2000万元;通过优化渣型及严控工艺操作,年可降低生产成本1500余万元。

江西金山金矿是公司在江西地区的重要资产,通过资源整合,保守预计可提升权益产能1.5吨。2025年上半年,江西金山精准施策破困局,实现了良好的经营业绩。

三、拟收购子公司详细分析

2025年5月,中金黄金公告拟收购中国黄金集团旗下四家公司的股权,以解决同业竞争问题。这四家公司的具体情况如下:

3.1 内蒙古金陶股份有限公司

基本情况,中金黄金拟收购内蒙古金陶49.33625%股权,收购后持股比例将从39%增至88%。

生产运营情况,2024年内蒙古金陶的产量数据为:

矿产金:1.37吨

矿山铜:654.350吨

矿山银:5,521.880千克

盈利能力分析,2024年内蒙古金陶实现净利润1.74亿元,根据测算:

单吨净利润:127元/克

完全成本:430元/克(按2024年金价557元/克计算)

3.2 河北大白阳金矿有限公司

基本情况,中金黄金拟收购河北大白阳80%股权。

生产运营情况,2024年河北大白阳的产量数据为:

矿产金:278.645千克(0.278吨)

矿山银:371.536千克

盈利能力分析,2024年河北大白阳实现净利润0.33亿元,根据测算:

单吨净利润:117元/克(折算至黄金)

完全成本:440元/克

3.3 辽宁天利金业有限责任公司

基本情况,中金黄金拟收购辽宁天利70%股权。

生产运营情况,2024年辽宁天利的产量数据为:

冶炼金:1,231.433千克(1.23吨)

电解银:813.030千克

盈利能力分析,2024年辽宁天利实现净利润1,000万元。

3.4 辽宁金凤黄金矿业有限责任公司

基本情况,中金黄金拟收购辽宁金凤70%股权。

生产运营情况,2024年辽宁金凤矿产金产量277.052千克(0.277吨)。

盈利能力分析,2024年辽宁金凤实现净利润0.25亿元,根据测算:

单吨净利润:90元/克

完全成本:467元/克

四、资源税与所得税政策分析

4.1 资源税政策

根据《资源税法》规定,中金黄金各子公司涉及的资源税税率如下:

具体执行情况:

金矿资源税一般按2%从价计征

部分地区如广西执行3%税率

钼矿统一执行8%的选矿税率

铜、铅锌等有色金属矿一般执行2%-4%税率

根据测算,综合税费率约为8%,其中资源税占比较小,主要包括资源税、矿业权出让收益、增值税等。

4.2 所得税优惠政策

中金黄金及其子公司享受多项所得税优惠政策,这是公司盈利能力突出的重要原因之一:

西部大开发政策(税率15%):

根据财政部、税务总局相关政策,自2021年1月1日至2030年12月31日,对设在西部地区的鼓励类产业企业减按15%的税率征收企业所得税。西部地区包括内蒙古自治区、西藏自治区、陕西省、甘肃省等12个省、自治区、直辖市。

西藏特殊优惠政策(税率9%):

西藏中金黄金冶炼有限公司:符合西藏自治区招商引资政策,吸纳当地就业达70%以上,企业所得税实际税率仅为9%

西藏华泰龙矿业:作为国家级高新技术企业,在西部大开发15%税率基础上,再免征40%,实际税率为9%

实际税负水平:

根据2025年半年报数据,中金黄金的实际税负水平显著低于同行:

中金黄金:综合所得税率16%-19%,其中半年报显示为17%左右

山东黄金:接近30%

赤峰黄金:31%多

山金国际:24%多

西部黄金:23%

中金黄金的低税负优势主要来源于:

大部分矿山位于西部地区,享受15%优惠税率

西藏地区子公司享受9%超低税率

部分子公司具备高新技术企业资质,可叠加享受税收优惠

五、未来增量资源分析

5.1 纱岭金矿项目

纱岭金矿是中金黄金未来最重要的增量资源,该项目位于山东省莱州市,是目前国内重要的大型金矿项目。

资源储量:

黄金资源量:372吨,平均品位2.77克/吨

可采储量:246.8吨(评估值)

同时伴生铜金属量228.16万吨,钼金属量59.46万吨

项目进展:

2025年上半年完成投资4.2亿元

工程进度已完成45%

井下一区、二区总掘进量达12,581立方米

地表主厂房、采区综合楼、尾矿库工程等有序推进

投产计划:

预计2025年底完成选矿设备安装并具备试车条件

2026年进入全面量产阶段

达产后年产量10吨,权益产能4.84吨/年

预计贡献归母净利润15-20亿元

5.2 甘肃天水金矿整合

甘肃天水金矿整合项目是公司在西北地区的重要布局:

计划将产能从1吨提升至3-5吨

目前正在推进周边区域矿山整合工作

5.3 探矿增储潜力

中金黄金在探矿增储方面持续发力,未来资源增长潜力巨大:

2025年上半年增储成果:

地质探矿投入1.33亿元

完成坑探3.22万米、钻探14.77万米

增储金金属量13.82吨

长期增储规划:

近5年年均增储黄金近30吨

2025年计划新增金金属量33.5吨

集团层面还有1000多吨资源可注入

5.4 产能扩张计划

根据公司规划,中金黄金的产能增长路径清晰:

2025年:通过现有项目复产实现20吨水平

2026年:随着技改项目达产进一步恢复至25吨左右

长期:纱岭金矿等重大项目将推动产量突破30吨

同时,通过收购内蒙古金陶、河北大白阳、辽宁天利和辽宁金凤四家公司,预计可新增矿产金产量约1.9吨(内蒙古金陶、河北大白阳和辽宁金凤),新增冶炼金1.2吨(辽宁天利)。

六、综合评价与投资建议

6.1 核心竞争优势

中金黄金作为国内黄金行业的央企龙头,具备以下核心竞争优势:

资源优势突出:公司保有黄金资源量894.55吨,在国内黄金企业中位居前列。通过持续的探矿增储和集团资产注入预期,资源储备有望进一步提升至2000-3000吨。

成本控制领先:2020年前克金成本控制在180元/克以下,处于行业较低水平,但近年来随电力、人工及环保成本增长较快,后续可望改善。通过技术创新和管理优化,2025年上半年实现降本增效1.53亿元。

税收优势明显:综合所得税率仅16%-19%,远低于同行25%-30%的水平。这主要得益于西部大开发15%优惠税率和西藏地区9%超低税率政策。

产业链完整:公司业务涵盖勘探、开采、冶炼等全产业链,拥有从矿山到冶炼的完整价值链,能够有效抵御单一环节的市场风险。

6.2 风险因素

投资者也需要关注以下风险因素:

金属价格波动风险:黄金和铜价的波动直接影响公司业绩。虽然当前金价处于历史高位,但未来走势存在不确定性。

安全生产风险:2025年7月内蒙古矿业发生的安全事故导致停产近2个月,提醒投资者关注矿山安全管理风险。

资源枯竭风险:部分老矿山面临资源枯竭问题,需要通过持续的探矿增储来维持产能。

环保政策风险:随着环保要求日益严格,矿山企业面临更高的环保成本和合规要求。

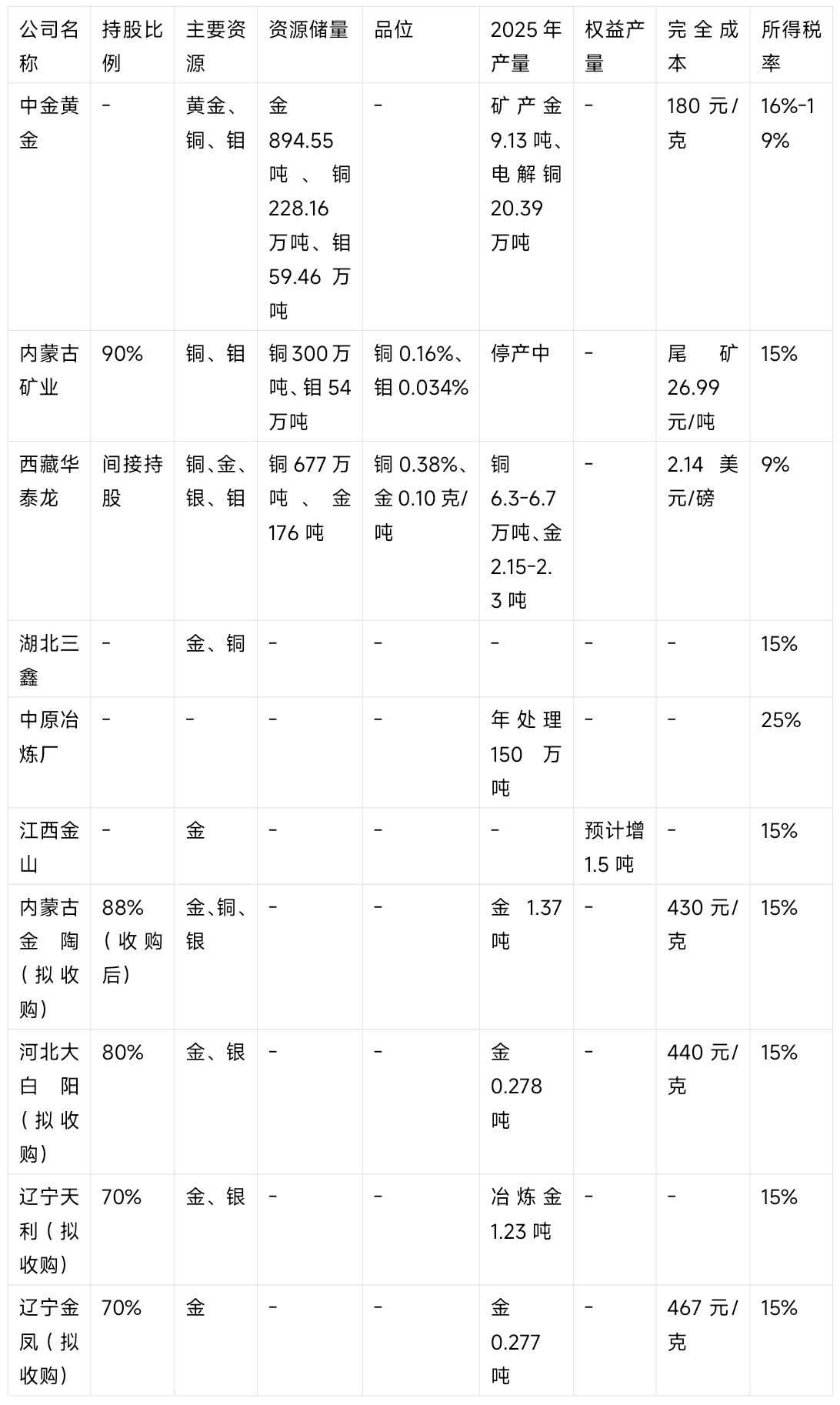

6.3 数据汇总表