南非哈莫尼黄金公司价值深度分析报告

1. 公司概况与研究背景

哈莫尼黄金矿业有限公司(Harmony Gold Mining Company Limited)是一家具有75年历史的世界级黄金和铜矿开采与开发公司,在南非、澳大利亚和巴布亚新几内亚三个国家开展业务。作为南非最大的黄金生产商和世界第五大黄金生产商,哈莫尼黄金运营着22个独立矿山和项目。

2025年10月24日,哈莫尼黄金完成了对MAC Copper Limited的重大收购,以12.25美元/股的价格收购其100%股份,总股权价值10.1亿美元(约184亿兰特),从而获得了位于澳大利亚新南威尔士州的高品位CSA铜矿。这标志着公司向全球黄金和铜生产商转型的重要里程碑。二、哈莫尼黄金公司整体概况

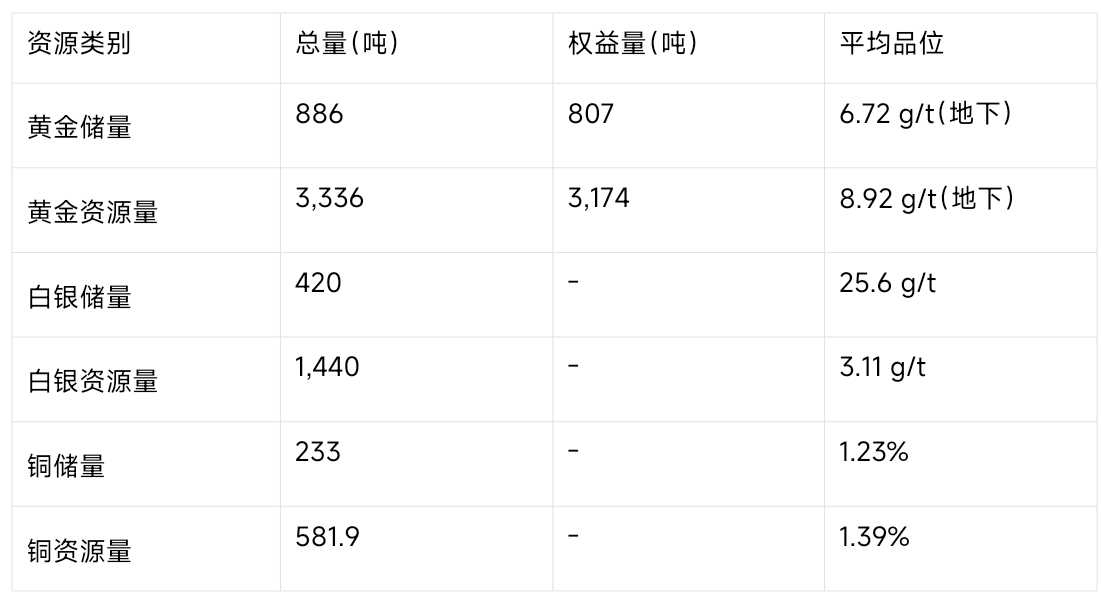

1.1 资源储量概况

根据2024年6月30日的最新矿产资源和储量声明,哈莫尼黄金的资源禀赋呈现以下特征:

从地理分布看,南非运营占公司总资源的66%,巴布亚新几内亚占28%,澳大利亚占6%。这一分布格局反映了公司以南非为基地、向国际市场扩张的战略布局。

1.2 生产运营概况

2024财年,哈莫尼黄金实现了强劲的生产业绩:

黄金总产量:48,578公斤(1,561,815盎司),同比增长6%

地下回收率:6.11 g/t,同比提升6%

全维持成本(AISC):1,500美元/盎司(901,550兰特/公斤),同比仅增长1%

平均金价:1,999美元/盎司(1,201,653兰特/公斤),同比上涨16%

公司将其运营资产划分为四大战略业务板块:

南非高品位地下运营:Moab Khotsong和Mponeng

南非地下优化运营:Tshepong North、Tshepong South、Doornkop、Joel、Target 1、Kusasalethu和Masimong

南非高利润地表资产:Mine Waste Solutions、Phoenix、Central Plant reclamation和dumps

国际资产:Hidden Valley、Wafi-Golpu铜金项目(巴布亚新几内亚)和Eva Copper项目(澳大利亚)

本报告旨在深入分析哈莫尼黄金旗下各主要子公司的运营状况,重点关注其黄金开采深度、品位及成本结构。通过对这些关键技术和经济指标的系统梳理,为投资者、行业分析师和其他利益相关者提供全面的决策参考。

2. 南非地下高品位运营子公司

2.1 Mponeng金矿

Mponeng金矿是世界上最深的矿井,深度达3,891米(基准面以下),海拔为海平面以下2,062米。该矿位于南非约翰内斯堡西南约90公里的Carletonville附近,于1986年开始生产,主要开采Ventersdorp接触礁(VCR),采用房柱式采矿方法。

从运营表现来看,Mponeng在2025年上半年取得了卓越成绩。黄金产量达到5,732公斤(184,288盎司),同比增长27%;地下回收品位达到11.44克/吨,同比提升11%(从10.34克/吨);矿石处理量同比增长15%。这种高品位、高产量的表现使Mponeng成为集团最大的黄金生产贡献者,占总产量的36%。

在成本控制方面,Mponeng的全维持成本(AISC)为859,321兰特/公斤(约1,485美元/盎司),同比增长9%。尽管成本有所上升,但考虑到其超深开采的技术难度和高昂的运营成本,这一成本水平仍处于相对合理范围。2025财年,该矿资本支出达44.71亿兰特,主要用于延长矿山寿命项目和可再生能源投资。

值得注意的是,Mponeng在2025年上半年创造了37.61亿兰特(2.1亿美元)的运营自由现金流,利润率高达35%。这充分体现了高品位矿石对盈利能力的重要支撑作用。

Mponeng金矿是世界上最深的金矿,位于南非豪登省Carletonville,是哈莫尼黄金最核心的资产之一。

资源储量(截至2024年6月30日):

黄金储量:140吨(约450万盎司)

黄金资源量:765吨(约2,460万盎司)

平均品位:储量6.72 g/t,资源量8.92 g/t

2024财年生产运营情况:

黄金产量:8,751公斤(281,350盎司),同比增长17%

地下回收率:9.94 g/t,同比提升18%(从8.43 g/t)

全维持成本(AISC):1,316美元/盎司(791,088兰特/公斤)

运营自由现金流:3.817亿兰特(2,040万美元),同比增长80%

成本结构分析:

现金运营成本:871,930兰特/公斤

全维持成本:952,470兰特/公斤

现金运营成本和资本:1,132,438兰特/公斤

Mponeng的优异表现主要得益于其超高品位矿石的开采和运营效率的提升。公司正在推进Mponeng的寿命延长和深化项目,预计将进一步增加资源储量。

2.2 Moab Khotsong金矿

Moab Khotsong金矿是南非最新的深井金矿之一,深度超过3,000米,拥有世界上最深的矿井竖井(3,000米)。该矿位于南非Free State省,靠近Odendaalsrus,于2018年3月1日从AngloGold Ashanti收购而来。

2025年上半年,Moab Khotsong的运营表现同样出色。地下回收品位达到8.56克/吨,同比提升7%(从8.00克/吨);但由于从安全角度出发的预防性停产(处理上部矿井的有毒气体和中部矿井的高地震活动),矿石处理量下降14%,导致产量为3,253公斤(104,587盎司),同比下降8%。预计下半年产量将恢复到计划水平。

成本方面,Moab Khotsong的全维持成本为798,045兰特/公斤(约1,384美元/盎司),同比增长6%。作为高品位运营资产的一部分,该矿与Mponeng共同实现了40%的运营自由现金流利润率,较上年的34%有所提升。

该矿正在实施一项重大扩建项目,已批准的项目资本支出为72亿兰特,预计将矿山寿命延长至至少20年,增加270万盎司的矿产储量,稳态年产量将超过20万盎司。同时,该矿还在建设100MW的可再生太阳能发电厂。

资源储量(截至2024年6月30日):

黄金储量:110吨(约350万盎司)

黄金资源量:289吨(约930万盎司)

平均品位:储量6.72 g/t,资源量8.92 g/t

2024财年生产运营情况:

黄金产量:约6,000公斤(193,120盎司)

地下回收率:7.95 g/t

全维持成本(AISC):1,316美元/盎司(791,088兰特/公斤)

特殊产品:

铀产量:267,667公斤(590,104磅),同比增长13%

铀收入:8.66亿兰特(4,600万美元),同比增长185%(得益于铀价上涨52%)

Moab Khotsong是南非少数生产铀作为副产品的金矿之一,铀的生产为公司带来了额外的收入来源。

2.3 其他高品位相关资产

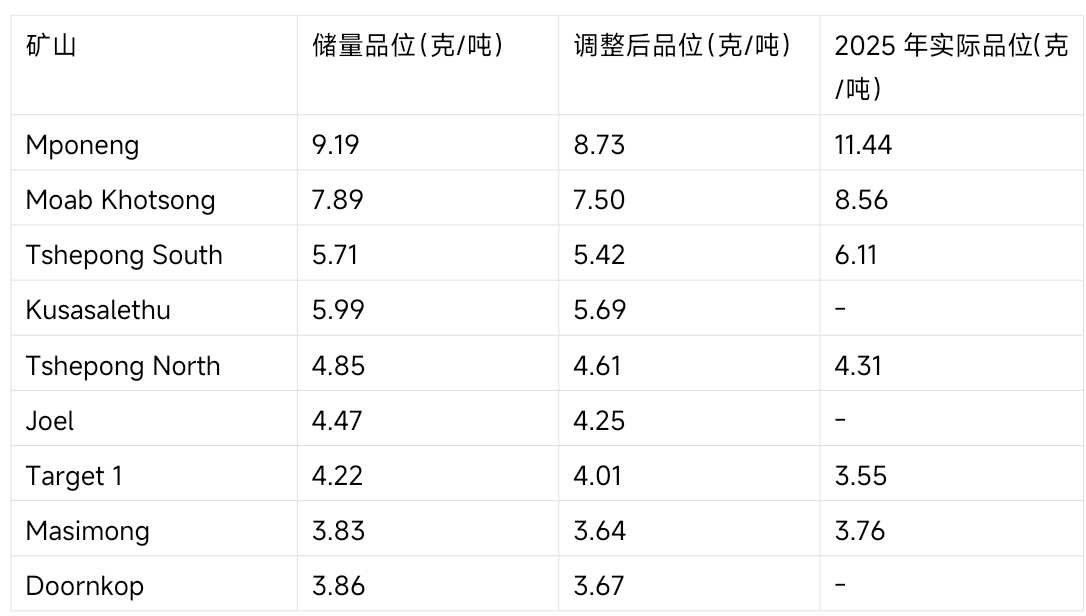

除了Mponeng和Moab Khotsong这两个核心高品位运营矿外,哈莫尼黄金还拥有其他一些具有高品位潜力的资产。根据2025年6月的数据,各运营矿的储量品位如下:

Mponeng:9.19克/吨(调整后8.73克/吨)

Moab Khotsong:7.89克/吨(调整后7.50克/吨)

Tshepong South:5.71克/吨(调整后5.42克/吨)

Kusasalethu:5.99克/吨(调整后5.69克/吨)

这些数据显示,Tshepong South和Kusasalethu也具有相对较高的储量品位,未来有望通过优化开采技术和提高回收率来提升整体运营表现。

3. 南非地下优化运营子公司

3.1 Tshepong North和Tshepong South

Tshepong矿区位于南非Free State省,靠近Welkom,距约翰内斯堡约250公里,是一个综合的深井地下采矿综合体。该矿区包括Tshepong和Phakisa两个地下矿山/区段,于2018财年合并为Tshepong运营。但在2022财年末,公司决定对Tshepong运营进行重组,将Tshepong区段称为Tshepong North,Phakisa区段称为Tshepong South,两者将作为独立业务单元分别报告。

Tshepong North是一个成熟的地下运营矿,采用传统的下切式采矿方法。主竖井深度达2,148米,有7个工作水平,其中66水平是底部采矿水平。该矿主要开采基底礁(Basal Reef),B礁作为高品位次要矿脉。采矿深度范围为1,500米至2,300米。

Tshepong South是较新的运营矿,采用传统的下切式和露天开采方法。矿石通过轨道输送机系统运输到Nyala竖井,然后提升到地表。该矿的主要矿脉同样是基底礁,B礁作为高品位次要矿脉。

根据2025年的运营数据,Tshepong North产量为93,237盎司,Tshepong South产量为88,061盎司。从品位来看,Tshepong North的储量品位为4.85克/吨(调整后4.61克/吨),2025年实际品位为4.31克/吨,2026年指导品位为4.63克/吨;Tshepong South的储量品位为5.71克/吨(调整后5.42克/吨),2025年实际品位为6.11克/吨,2026年指导品位为6.23克/吨。

资源储量(截至2024年6月30日):

- 黄金资源量:Tshepong North和South合计约400吨

2024财年生产运营情况 :

- 黄金产量:约10,000公斤(321,507盎司),同比下降约5%

- 地下回收率:4.42-6.65 g/t

- 全维持成本(AISC):1,848美元/盎司(1,110,814兰特/公斤)

3.2 Kusasalethu金矿

Kusasalethu金矿是哈莫尼黄金最深的矿井之一,深度达3,388米。该矿位于约翰内斯堡西北约90公里处,靠近豪登省和西北省的省界,位于西威特沃特斯兰德盆地,主要开采Ventersdorp接触礁。

该矿采用双垂直和双亚垂直竖井系统,使用传统的网格采矿方法进行顺序开采。矿石在Kusasalethu工厂进行处理。根据2017年的数据,该矿实现了100万个无死亡班次的安全记录。

从历史运营数据来看,Kusasalethu在2017财年表现出色。回收金品位提升25%至7.24克/吨(0.211盎司/吨),抵消了9%的矿石处理量减少(至60.7万吨),导致黄金产量增长14%至4,394公斤(141,270盎司)。然而,该矿的全维持成本相对较高,2017财年达到587,406兰特/公斤(1,596美元/盎司)。

值得注意的是,在2016财年末,公司决定将Kusasalethu的矿山寿命从25年缩短至5年,以优化现金流并开采矿山的高品位区域。这一战略调整使该矿在2017财年实现了盈利和自由现金流。

资源储量(截至2024年6月30日):

黄金资源量:约40吨

2024财年生产运营情况:

黄金产量:约1,300公斤(41,800盎司)

地下回收率:6.01 g/t

全维持成本(AISC):1,848美元/盎司(1,110,814兰特/公斤)

特殊效益:

自2021年第三季度将矿石加工转移到Mponeng工厂以来,Kusasalethu实现了显著的回收率提升,累计效益达555公斤(19,509盎司),相当于每季度约43公斤(1,382盎司)。

3.3 Doornkop金矿

Doornkop金矿位于南非豪登省约翰内斯堡以西30公里处,是一个单竖井运营矿,开采深度略低于2,000米。该矿开采Kimberley和South矿脉,采用窄矿脉常规采矿和机械化房柱式采矿方法。

从历史运营数据来看,Doornkop在2010财年的表现如下:

矿石处理量:54万吨(公制)

黄金产量:1,950公斤(62,694盎司)

平均品位:3.61克/吨

运营成本:200,324兰特/公斤(822美元/盎司)

运营利润:1.07亿兰特(1,400万美元)

该矿的South Reef项目正在建设中,该项目开采高品位的South Reef矿脉。2010年,South Reef矿脉的开采量占总开采量的50%(上年为30%),平均品位达到5.4克/吨。预计该项目将在2015财年第四季度达到全面生产,届时Doornkop将具备年处理160万吨矿石的能力。

资源储量(截至2024年6月30日):

- 黄金资源量:约60吨

2024财年生产运营情况 :

- 黄金产量:约1,500公斤(48,226盎司

- 地下回收率:4.37 g/t

- 全维持成本(AISC):1,848美元/盎司(1,110,814兰特/公斤)

3.4 Target 1金矿

Target 1金矿位于南非西北Free State省,靠近Allanridge,距约翰内斯堡约270公里。该矿拥有单一地表竖井系统,带有副竖井和斜坡道,矿石在竖井附近的Target工厂进行处理。

该矿开采地质复杂的Elsburg和Dreyerskraal矿脉,机械化采矿占86%,常规采矿占14%。采矿作业延伸至约2,350米的深度。根据2025年的数据,该矿的储量品位为4.22克/吨(调整后4.01克/吨),2025年实际品位为3.55克/吨,2026年指导品位为4.17克/吨。

从产量表现来看,Target 1在2025年的产量为44,593盎司,2026年指导产量为54,100-59,000盎司。该矿正在进行为期四年的综合优化项目,旨在将基础设施移近工作面,从而提高产量并降低生产成本。

2024财年生产运营情况:

黄金产量:约800公斤(25,690盎司)

地下回收率:4.39 g/t

全维持成本(AISC):1,848美元/盎司(1,110,814兰特/公斤)

3.5 Joel金矿

Joel金矿是一个双竖井采矿运营矿,位于南非Free State省,距约翰内斯堡西南约290公里,位于威特沃特斯兰德盆地的南部边缘。该矿采用预开发的分散采矿系统,允许在地质复杂区域进行选择性开采。

该矿主要开采的经济矿脉是狭窄的板状Beatrix Reef矿床,通过常规网格开发进行开采。目前的采矿深度为井口以下1,379米。由于Joel工厂在2019财年已退役,开采的矿石现在在Harmony One工厂进行处理。

根据2020财年的数据,Joel的运营表现如下:

黄金产量:1,391公斤(44,722盎司),同比下降11%

矿石处理量:34.9万吨,同比下降19%

回收品位:3.99克/吨,同比提升9%

全维持成本:826,970兰特/公斤(1,642美元/盎司)

该矿正在推进137号斜坡道项目,该项目已完成约90%,处于最后阶段。该项目旨在将Joel的矿山寿命延长约8-9年,目前的矿山寿命计划为10年。

Joel金矿位于南非西北省,是哈莫尼的一个中等规模地下金矿。

资源储量(截至2024年6月30日):

黄金资源量:约80吨

2024财年生产运营情况:

黄金产量:2,043公斤(65,684盎司),同比增长10%

地下回收率:4.09 g/t

全维持成本(AISC):1,848美元/盎司(1,110,814兰特/公斤)

3.6 Masimong金矿

Masimong金矿是位于南非Free State省靠近Welkom的一个深井矿,距约翰内斯堡约260公里。该矿综合体包括两个竖井——一个用于运营,另一个用于通风、抽水和逃生通道等服务。

Masimong开采基底礁和B礁,采用传统的板状窄矿脉回采方法。采矿深度在1,650米至2,010米之间。矿石在附近的Harmony One工厂进行处理。

根据2024财年的数据,Masimong的运营表现如下:

黄金产量:1,780公斤(57,229盎司),同比下降9%

平均品位:3.76克/吨,比2023财年的4.17克/吨低10%

矿石处理量:47.3万吨(与上年基本持平)

全维持成本:1,866美元/盎司

员工数量:2,093人

资源储量(截至2024年6月30日):

黄金资源量:约100吨

2024财年生产运营情况:

黄金产量:4,791公斤(154,034盎司),同比增长32%

地下回收率:3.6 g/t

全维持成本(AISC):1,848美元/盎司(1,110,814兰特/公斤)

该矿的低品位主要由于竖井回收率低,公司正通过各种清洁采矿措施积极解决这一问题,预计下一财年将有所改善。Masimong已接近矿山寿命末期,预计还有约18个月的采矿时间,矿山寿命为2年。

3.7 Bambanani金矿

Bambanani金矿位于南非西北省,是一个面临地质挑战的地下金矿。

资源储量(截至2024年6月30日):

黄金资源量:约120吨

2024财年生产运营情况:

黄金产量:3,780公斤(121,530盎司),同比下降22%

地下回收率:约5.5 g/t

全维持成本(AISC):1,848美元/盎司(1,110,814兰特/公斤)

由于高地震风险,Bambanani的运营重点是管理支护系统和修复地质条件复杂的区域。

3.8 其他优化运营资产

除上述主要优化运营矿外,哈莫尼黄金还拥有其他一些优化运营资产,包括West、Nyala、St Helena、Harmony、Merriespruit、Unisel和Brand等。这些资产共同构成了公司的优化运营组合。

从整体表现来看,南非地下优化运营资产在2025年上半年的表现如下:

总产量:9,085公斤(292,090盎司),同比下降12%

平均地下回收品位:4.67克/吨(2024年上半年为5.05克/吨)

全维持成本:1,274,057兰特/公斤(2,209美元/盎司),同比增长24%

运营自由现金流:1.487亿兰特(8,300万美元),同比增长9%

运营自由现金流利润率:11%(与上年持平)

这些数据显示,尽管产量和品位有所下降,成本有所上升,但优化运营资产仍保持了正的自由现金流,体现了公司在成本控制和运营效率方面的努力。

4. 南非地表运营子公司

4.1 Mine Waste Solutions (MWS)

Mine Waste Solutions (MWS)是哈莫尼黄金的核心地表运营资产,专注于旧尾矿设施的黄金回收。作为世界上最大的旧尾矿设施黄金回收生产商,MWS在集团运营中占据独特地位。

该业务的运营特点是处理历史遗留的尾矿和废石堆,从中回收黄金。由于处理的是已经开采和加工过的物料,其黄金品位相对较低,但运营成本也相应较低,因此能够产生稳定的现金流。

2025年上半年,MWS的运营表现如下:

产量:4,256公斤(136,834盎司),同比下降6%

回收品位:0.20克/吨(2024年上半年为0.21克/吨)

全维持成本:778,399兰特/公斤(1,350美元/盎司),同比增长9%

值得注意的是,MWS的流媒体合同于2024年10月到期,该业务现在100%的产量都获得与市场相关的金价。这一变化预计将提升该业务的盈利能力。

在资本支出方面,MWS在2025年上半年为Kareerand尾矿扩建项目部署了4.81亿兰特(2,700万美元)的主要资金,同比减少39%,主要由于Kareerand扩建第一阶段于2024年10月完成。

**Mine Waste Solutions (MWS)**是哈莫尼于2020年10月从AngloGold Ashanti收购的地表尾矿再处理业务。

资源储量(截至2024年6月30日):

黄金资源量:约150吨(包括West Wits Operations)

2024财年生产运营情况:

黄金产量:121,207盎司(3,767公斤),同比增长34%

回收率:0.166 g/t,同比提升36%(从0.122 g/t)

全维持成本(AISC):1,008美元/盎司(约62,500兰特/公斤)

运营特点:

主要通过再处理低品位历史尾矿回收黄金

拥有最先进的Kareerand尾矿储存设施

与Franco-Nevada签订流媒合同,Franco-Nevada有权以预定价格获得MWS生产的所有黄金的25%

该流媒合同于2024年10月完成最终交付,未来MWS将获得全额金价收益

4.2 Kalgold露天矿

Kalgold露天矿位于南非自由州省,是哈莫尼唯一的露天金矿。2025年产量为39,738盎司,2026年指导产量为39,100-40,700盎司,矿山寿命为12年。

资源储量(截至2024年6月30日):

黄金储量:20吨

黄金资源量:69吨

2024财年生产运营情况:

黄金产量:1,425公斤(45,815盎司),同比增长21%

平均品位:约1.5 g/t

全维持成本(AISC):约1,171美元/盎司(703,730兰特/公斤)

4.3 Phoenix项目

Phoenix项目位于南非,是一个地表黄金回收项目。

2024财年生产运营情况:

黄金产量:约800公斤(25,690盎司)

平均品位:约0.2 g/t

全维持成本(AISC):约1,171美元/盎司(703,730兰特/公斤)

4.4 其它地表运营

除以上资产,哈莫尼黄金的南非地表运营还包括Central Plant Reclamation、Waste Rock D等。这些运营共同构成了公司的地表运营组合。2024财年生产运营情况:

黄金产量:约3,000公斤(96,452盎司)

平均品位:约0.21 g/t

全维持成本(AISC):约1,171美元/盎司(703,730兰特/公斤)

根据2025年的整体数据,南非地表运营(包括尾矿和废石堆)的表现如下:

总产量:7,875公斤(213,449盎司),同比下降13%

平均回收品位:0.19克/吨(基本稳定)

全维持成本:852,764兰特/公斤(1,470美元/盎司),同比增长21%

资本支出:13.95亿兰特,主要用于MWS(包括Kareerand和Mispah泵站)

调整后自由现金流:4.303亿兰特,利润率为36%

从运营自由现金流的角度来看,南非地表运营在2025年上半年产生了9.28亿兰特(1.07亿美元)的运营自由现金流,而2024年上半年为8.02亿兰特(4,300万美元),运营自由现金流利润率从17%大幅提升至34%。

4.5 地表运营的战略价值

尽管地表运营的黄金品位较低(通常在0.19-0.21克/吨之间),但其战略价值不容忽视:

低风险、高利润率:地表运营的资本密集度低,运营风险小,能够产生稳定的高利润率现金流。2025年上半年34%的运营自由现金流利润率充分体现了这一优势。

资源循环利用:作为世界最大的旧尾矿黄金回收生产商,哈莫尼黄金通过MWS等业务实现了资源的循环利用,既创造了经济价值,又减少了环境影响。

现金流稳定器:地表运营不受深部开采的技术挑战和成本上升影响,能够在各种市场条件下提供稳定的现金流,是集团财务稳健性的重要支撑。

未来增长潜力:公司正在推进Free State Reclamation和West Wits Reclamation的可行性研究,这些项目可能每年增加超过5万盎司的产量,并将570万盎司的资源转化为储量。

5. 国际运营子公司

5.1 Hidden Valley金矿(巴布亚新几内亚)

Hidden Valley金矿位于巴布亚新几内亚Morobe省,距首都Port Moresby西北约210公里,海拔约2,000-2,800米。该矿是哈莫尼黄金在巴布亚新几内亚的唯一在生产国际资产,100%拥有并运营。

该矿包括两个露天矿坑——Hidden Valley-Kaveroi和Hamata,相距约6公里,以及一个矿石处理设施。主要开采的是位于Wau地堑的脉状-网状金-银矿床,矿石在Hidden Valley处理厂进行处理。

2025年上半年,Hidden Valley的运营表现如下:

黄金产量:2,490公斤(80,055盎司),同比下降17%

回收品位:1.32克/吨(2024年上半年为1.78克/吨),同比下降26%

全维持成本:831,260兰特/公斤(1,442美元/盎司),同比增长29%

资本支出:16.2亿兰特,主要用于资本化剥离、设备更换和开发

产量和品位下降的主要原因是在2024年上半年开采了高品位的"Big Red"矿段后,计划内的品位降低。尽管如此,该矿仍实现了8.12亿兰特(1.01亿美元)的运营自由现金流,运营自由现金流利润率稳定在50%的高水平。

从长期发展来看,Hidden Valley的矿山寿命已延长18个月至2030年,公司正在进行2030年后的矿山寿命延长研究。此外,该矿还生产白银,2025年上半年白银产量为53,880公斤(173,229盎司)。

Hidden Valley金矿位于巴布亚新几内亚Morobe省,是哈莫尼与Newcrest Mining Limited各持股50%的合资项目。

资源储量(截至2024年6月30日):

黄金储量:186吨(哈莫尼权益:107吨)

黄金资源量:507吨(哈莫尼权益:344吨)

白银储量:约200吨(哈莫尼权益:约100吨)

白银资源量:933吨(哈莫尼权益:467吨)

2024财年生产运营情况:

黄金产量:5,101公斤(164,000盎司),同比增长17%

白银产量:110,195公斤(3,542,852盎司),同比增长41%

地下回收率:1.52 g/t,同比提升33%(从1.14 g/t)

全维持成本(AISC):1,352美元/盎司(814,375兰特/公斤),同比下降20%

运营自由现金流:2.188亿兰特(1,170万美元),同比增长256%

运营特点:

2024年的优异表现主要得益于开采了高品位的"Big Red"矿脉

目前已进入第8阶段开采,预计2025年品位将有所下降

白银作为副产品,为项目提供了重要的收入来源

5.2 Wafi-Golpu铜金项目(巴布亚新几内亚)

Wafi-Golpu是哈莫尼黄金与Newmont公司(持股45%)合资的一个重要铜金项目,位于巴布亚新几内亚,被认为是一级资产。该项目是公司向铜业务转型的重要组成部分。

该项目具有巨大的资源潜力,预计第一阶段的矿山寿命为27年,2025年黄金年产量峰值为32万盎司,铜年产量为15万吨。项目的资本效率高,最大负现金流为7.85亿美元,将由哈莫尼黄金提供资金。

目前,该项目正在推进许可申请工作。根据公司规划,铜业务预计到2035年将贡献约40%的产量。

资源储量(截至2024年6月30日):

黄金储量:422吨(哈莫尼权益:211吨)

黄金资源量:326吨(哈莫尼权益:163吨)

铜储量:435万吨(哈莫尼权益:217.5万吨)

铜资源量:约300万吨(哈莫尼权益:约150万吨)

平均品位:黄金0.86 g/t,铜1.2%

项目进展与规划:

2018年完成可行性研究

预计矿山寿命:28年

首次生产计划:2031年

预计年产量:16.1万吨铜和8.27吨黄金

开发计划:

第一阶段:年产300万吨矿石,深度425米,持续5年

第二阶段:年产600万吨矿石,深度1,050米,持续23年

5.3 澳大利亚资产组合

哈莫尼黄金在澳大利亚的资产组合包括:

Eva Copper项目(澳大利亚)

Eva Copper项目位于澳大利亚昆士兰州西北部,是哈莫尼于2022年12月收购的100%权益项目。

资源储量(截至2024年6月30日):

铜资源量:147.2万吨(3.66亿吨矿石,品位0.4%)

黄金资源量:14吨(1.96亿吨矿石,品位0.07 g/t)

平均品位:铜0.4%,金0.07 g/t

项目进展与规划:

可行性研究更新已进入最后阶段

矿山寿命:预计15年

设计产能:选矿产量可达每年1,800万吨

预计年产量:

铜:5-6万吨(50,000-60,000吨)

黄金:0.44吨(14,000盎司)

成本预期:全维持成本(AISC)处于全球铜行业成本曲线的中间水平

政府支持:获得澳大利亚昆士兰州政府2,070万澳元的有条件拨款

位于昆士兰州西北部,100%拥有

正在进行可行性研究更新,预计2025年底前发布

预计2028年开始生产

预计产量:5.5-6万吨铜/年

公司在2022年收购了Eva铜矿项目,正式进入澳大利亚市场

CSA铜矿(2025年10月收购):

位于新南威尔士州,是澳大利亚顶级的地下铜矿之一

2023年铜精矿产量为4.1万吨

矿产储量:280万盎司黄金当量

高品位:3.4%铜

低成本:C1现金成本1.67美元/磅(含副产品 credits)

长寿命:12年以上

2026年目标产量:4万吨铜/年

MAC Copper是哈莫尼于2025年5月27日宣布收购的公司,交易价值10.3亿美元。

资产概况:

主要资产:CSA铜矿(位于澳大利亚新南威尔士州Cobar地区)

持股比例:100%(收购完成后)

矿山类型:地下铜矿

资源储量(截至2024年12月31日):

铜储量:54.5万吨(平均品位3.4%)

矿山寿命:超过12年

2024年生产运营情况:

铜产量:41,000吨

C1现金成本(扣除副产品后):1.92美元/磅

全维持成本(AISC,扣除副产品后):2.92美元/磅

运营自由现金流利润率:36%

项目优势:

澳大利亚最高品位铜矿之一

正在开发Merrin矿,预计2025年12月季度产出首批矿石

2025年2月宣布首个锌资源

哈莫尼计划5年内将澳大利亚东海岸铜产量提升至约10万吨/年

这些资产共同构成了公司在澳大利亚的铜业务基础

6. 成本结构深度分析

6.1 成本构成要素

哈莫尼黄金的成本结构具有以下特点:

1. 劳动力成本

劳动力成本是成本结构的最大组成部分之一。2024年上半年,总劳动力成本增长9%,主要由于工资上涨和生产相关奖金增加。考虑到南非矿业的劳动密集型特点,以及公司拥有46,060名全职员工,劳动力成本的控制对整体成本管理至关重要。

2. 电力成本

电力成本是第二大成本组成部分。2024年上半年,电力成本增长21%,主要由于Eskom收取的年度电费增加。对于深井开采的矿山如Mponeng和Moab Khotsong,电力成本尤为重要,因为需要大量电力用于通风、抽水、提升和制冷系统。

3. 其他运营成本

包括:

采矿成本(炸药、钻头等耗材)

加工成本(氰化物、石灰等试剂)

维护成本(设备维护和更换)

特许权使用费(根据收入和利润计算)

承包商成本(外包服务)

4. 资本成本

包括:

维持性资本支出(设备更新、基础设施维护)

增长性资本支出(矿山扩建、新项目开发)

折旧和摊销

6.2 成本趋势分析(2022-2025年)

通过对历史数据的分析,哈莫尼黄金的成本呈现以下趋势:

2025财年成本水平:

全维持成本(AISC):1,806美元/盎司,同比增长20%

总投入成本(AIC):1,991美元/盎司,同比增长24%

2025年第二季度成本:

AISC:1,934美元/盎司,同比增长19%,环比下降2%

AIC:2,189美元/盎司,同比增长24%,环比下降2%

2025年第一季度成本:

AISC:1,667美元/盎司,同比增长14%(从2024年第一季度的1,404美元/盎司)

成本增长的主要驱动因素:

通胀压力:劳动力、承包商和电力成本的通胀性增长是成本上升的主要原因

产量下降:计划内的产量减少导致单位固定成本上升

深部开采:随着矿井深度增加,开采难度和成本显著上升

安全合规:不断提高的安全和环保要求增加了合规成本

资本支出:为维持和延长矿山寿命而增加的资本支出

6.3 成本效率对比分析

与行业平均水平对比:

根据2025年的数据,哈莫尼黄金的全维持成本为1,150美元/盎司,优于行业平均水平1,300美元/盎司。这一优势主要得益于:

高品位资产的贡献(Mponeng和Moab Khotsong)

地表运营的低资本密集度和高利润率

有效的成本控制措施

各业务板块成本对比(2025年上半年):

南非地下高品位运营:

AISC:798,045兰特/公斤(1,384美元/盎司),同比增长6%

运营自由现金流利润率:40%

南非地下优化运营:

AISC:1,274,057兰特/公斤(2,209美元/盎司),同比增长24%

运营自由现金流利润率:11%

南非地表运营:

AISC:778,399兰特/公斤(1,350美元/盎司),同比增长9%

运营自由现金流利润率:34%

国际运营(Hidden Valley):

AISC:831,260兰特/公斤(1,442美元/盎司),同比增长29%

运营自由现金流利润率:50%

这一对比显示,高品位地下运营和地表运营具有最佳的成本效率,而优化运营的成本相对较高,主要由于品位较低和产量下降的影响。

6.4 成本控制措施与未来展望

哈莫尼黄金采取了多项成本控制措施:

技术创新:

推进深部开采技术研发,提高开采效率

投资可再生能源(如Moab Khotsong的100MW太阳能项目)

实施自动化和数字化改造,提高生产效率

运营优化:

推进Target 1等矿山的优化项目,降低生产成本

提高矿石回收率,减少资源浪费

优化生产计划,平衡产量和成本

成本管理:

实施严格的成本预算和控制体系

加强供应链管理,降低采购成本

优化人员配置,提高劳动生产率

资产组合优化:

通过收购CSA铜矿等优质资产,改善成本结构

退出或优化高成本、低效率的资产

发展低成本的地表运营业务

根据公司指引,2026财年的成本预期如下:

全维持成本:1,150,000-1,220,000兰特/公斤

资本支出:129.5亿兰特(6.99亿美元)

公司预计,随着新收购的CSA铜矿投产、Eva铜矿项目推进以及现有矿山的持续优化,整体成本结构将得到改善,盈利能力将进一步提升。

7. 技术参数与地质条件分析

7.1 开采深度与技术挑战

哈莫尼黄金的南非地下矿山面临着世界上最极端的开采条件:

超深开采的技术挑战:

地压问题:随着深度增加,地压呈指数级增长。Mponeng(3,891米)和Kusasalethu(3,388米)等超深矿井必须采用特殊的支护技术和采矿方法来应对高地压。

地热问题:深度每增加100米,温度约升高3°C。在4,000米深度,岩石温度可达60-70°C,必须采用复杂的制冷系统来维持可工作环境。

提升系统:超深矿井的矿石提升需要多级提升系统,增加了运营复杂性和成本。

通风系统:深部开采需要大量新鲜空气来稀释爆破气体、冷却工作面和提供呼吸用氧,通风成本随深度增加而急剧上升。

排水系统:深部矿井涌水量大,需要大功率排水设备和复杂的排水系统。

7.2 矿石品位分布特征

根据2025年6月的数据,各主要运营矿的储量品位分布如下:

从上表可以看出:

品位分布呈现明显的层次:高品位矿(>8克/吨)、中等品位矿(5-8克/吨)和低品位矿(<5克/吨)

实际开采品位普遍高于储量品位,反映了选择性开采和品位控制的效果

高品位矿主要集中在Mponeng和Moab Khotsong,是集团盈利能力的主要支撑

7.3 地质条件对运营的影响

南非威特沃特斯兰德盆地的地质特征对哈莫尼黄金的运营产生了深远影响:

矿脉特征:主要矿脉(如VCR、基底礁、B礁)多为薄层状,厚度通常只有几厘米到几十厘米,需要采用特殊的窄矿脉开采技术。

矿石性质:黄金主要以自然金形式存在于砾岩中,嵌布粒度细,需要通过重选和氰化等工艺回收。

地质复杂性:

Target 1等矿山面临复杂的地质构造,有67个独立的砾岩带

矿脉的连续性和品位变化大,增加了开采难度

需要先进的地质勘探和建模技术来指导开采

围岩条件:深部围岩多为坚硬的石英岩,爆破难度大,且容易发生岩爆等地质灾害。

7.4 开采方法与技术创新

哈莫尼黄金采用多种开采方法以适应不同的地质条件:

常规采矿方法:

下切式采矿(用于基底礁等水平矿脉)

房柱式采矿(用于VCR等倾斜矿脉)

充填采矿(用于深部开采,控制地压)

机械化采矿:

机械化房柱式采矿(主要用于Doornkop的Kimberley礁)

连续采矿机(用于部分矿脉的高效开采)

选择性开采:

Joel采用预开发分散采矿系统,可跳过无矿和地质复杂区域

通过先进的地质建模和品位控制,实现高品位矿石的优先开采

技术创新方向:

自动化和智能化开采技术

深部开采的新材料和新工艺

绿色开采技术(减少环境影响)

8. 公司战略与财务表现

8.1 2025年战略规划与投资计划

哈莫尼黄金在2025年制定了雄心勃勃的战略规划,核心是"从黄金生产商向全球黄金和铜生产商转型":

1. 重大收购完成

2025年10月24日完成对MAC Copper的收购,获得CSA铜矿,标志着公司战略转型的重要里程碑

该交易通过12.5亿美元的过渡性贷款融资,收购后资产负债表保持稳健,杠杆率远低于目标范围

2. 资本支出计划(2026财年)

总资本支出:129.5亿兰特(6.99亿美元)

主要资本支出分配:

Mponeng扩建项目:持续投资,项目完成日期2036年12月

Moab Khotsong扩建项目:持续投资,项目完成日期2033年5月

Mine Waste Solutions:完成Kareerand尾矿扩建

CSA铜矿整合:10-12亿兰特用于整合和优化

Eva铜矿:推进可行性研究,为2028年投产做准备

3. 产能扩张计划

铜业务预计到2035年贡献约40%的产量

CSA铜矿2026年目标产量:4万吨铜/年

Eva铜矿预计2028年开始生产,年产量5.5-6万吨

4. 可持续发展战略

推进可再生能源项目(如Moab Khotsong的100MW太阳能)

实施严格的环保标准,确保运营许可

加强社区参与,实现共享价值创造

8.2 最新财务表现(2025年上半年)

哈莫尼黄金在2025年上半年取得了优异的财务业绩:

1. 收入与利润

黄金收入:354.47亿兰特(19.76亿美元),同比增长19%

平均金价:1,405,020兰特/公斤(2,437美元/盎司),同比增长23%

每股收益:1,270南非分(71美分),同比增长33%

2. 现金流表现

运营自由现金流:103.92亿兰特(5.79亿美元),同比增长46%,创半年期新高

净现金状况:28.3亿兰特(3.86亿美元),财务状况强劲

3. 股东回报

中期股息:每股227南非分(12美分)

创纪录的中期股息支付:4.41亿兰特(7,800万美元)

4. 生产表现

总黄金产量:24,816公斤(797,854盎司),同比下降4%(符合计划)

地下回收品位:6.40克/吨,同比提升2%(超过指引)

8.3 子公司运营对财务的贡献分析

各业务板块对集团财务表现的贡献呈现明显差异:

南非地下高品位运营(Mponeng + Moab Khotsong):

产量贡献:36%(2024年上半年为31%)

运营自由现金流:51.65亿兰特(2.88亿美元),同比增长62%

运营自由现金流利润率:40%(2024年上半年为34%)

贡献:高品位带来高利润率,是集团利润的主要来源

南非地下优化运营:

产量贡献:37%(2024年上半年为40%)

运营自由现金流:14.87亿兰特(8,300万美元),同比增长9%

运营自由现金流利润率:11%(与上年持平)

贡献:提供稳定产量,但利润率相对较低

南非地表运营:

产量贡献:17%

运营自由现金流:92.8亿兰特(1.07亿美元)

运营自由现金流利润率:34%(2024年上半年为17%)

贡献:低风险、高现金流,是财务稳健性的重要支撑

国际运营(Hidden Valley):

产量贡献:10%(2024年上半年为12%)

运营自由现金流:81.2亿兰特(1.01亿美元),同比增长2%

运营自由现金流利润率:50%

贡献:高利润率,国际业务的重要代表

8.4 未来发展前景

基于当前的运营表现和战略规划,哈莫尼黄金的未来发展前景积极:

短期展望(2025-2026年):

完成CSA铜矿整合,实现协同效应

推进Eva铜矿可行性研究,为2028年投产做准备

继续优化现有矿山,提高效率

预计2026财年生产140-150万盎司黄金

中期展望(2027-2030年):

Wafi-Golpu项目进入开发阶段

Eva铜矿投产,铜产量开始贡献

现有矿山通过扩建延长寿命

铜业务占比提升至20-30%

长期展望(2030年后):

铜业务占比达到40%

成为真正的全球黄金和铜生产商

实现可持续发展目标,成为行业标杆

公司CEO Beyers Nel表示:"我们很高兴欢迎CSA铜矿员工加入哈莫尼大家庭。此次收购的完成标志着我们向全球黄金和铜生产商转型战略的重要里程碑,强化了我们对可持续价值创造的承诺"。

9. 行业对比与竞争地位

9.1 与主要竞争对手对比

哈莫尼黄金作为南非最大的黄金生产商和世界第五大黄金生产商,在全球黄金行业占据重要地位。与主要竞争对手的对比如下:

1. 产量对比(2025年预估):

哈莫尼黄金:140-150万盎司

AngloGold Ashanti:约400万盎司

Gold Fields:约230万盎司

Newmont:约630万盎司

Barrick Gold:约570万盎司

虽然哈莫尼黄金的产量规模小于主要国际生产商,但其在南非市场的领导地位和高品位资产组合使其具有独特优势。

2. 成本对比:

根据2025年的数据,哈莫尼黄金的全维持成本为1,150美元/盎司,优于行业平均水平1,300美元/盎司。这一成本优势主要得益于:

高品位资产(Mponeng和Moab Khotsong)

低成本的地表运营业务

有效的成本控制措施

3. 业务组合对比:

哈莫尼黄金:传统黄金业务+新收购的铜业务

AngloGold Ashanti:多元化的全球黄金业务

Gold Fields:黄金为主,少量铜资产

Newmont:黄金+铜+其他金属

Barrick Gold:黄金为主,少量铜资产

哈莫尼黄金通过收购CSA铜矿,正在快速向铜业务转型,这使其在业务组合多元化方面具有后发优势。

9.2 南非黄金行业地位

在南非黄金行业中,哈莫尼黄金的地位如下:

市场份额:作为南非最大的黄金生产商,哈莫尼黄金在南非黄金产量中占据重要份额。

技术领先:拥有世界最深的矿井(Mponeng),在深井开采技术方面处于行业领先地位。

资源优势:

拥有南非最丰富的高品位黄金资源

地表运营业务规模全球最大

通过收购不断扩大资源基础

成本优势:在南非同行中具有相对较低的生产成本,这得益于其资产组合的优化。

9.3 竞争优势与劣势分析

竞争优势:

高品位资产:Mponeng(11.44克/吨)和Moab Khotsong(8.56克/吨)的品位远高于行业平均水平,提供了强大的成本缓冲。

地表运营优势:作为世界最大的旧尾矿黄金回收商,MWS等业务提供了稳定的低成本现金流。

地理位置:在南非这一传统黄金生产大国的主导地位,提供了规模经济和协同效应。

财务实力:2025年上半年创纪录的运营自由现金流(103.92亿兰特)和强劲的资产负债表,为未来发展提供了充足资金。

战略转型:通过收购CSA铜矿等举措,成功向铜业务转型,提升了长期增长潜力。

竞争劣势:

产量规模:相比国际巨头,产量规模较小,在规模经济方面存在劣势。

地理集中:主要资产集中在南非,面临单一市场风险。

深部开采挑战:随着矿井深度增加,开采成本和技术难度急剧上升。

成本上升压力:面临劳动力、电力等成本的持续上涨压力。

ESG挑战:需要在深部开采的环境影响和社区关系方面持续投入。

9.4 未来竞争格局展望

随着全球黄金行业的发展和哈莫尼黄金战略转型的推进,未来竞争格局可能出现以下变化:

铜业务崛起:随着CSA铜矿投产、Eva铜矿开发和Wafi-Golpu推进,铜业务将成为重要增长点,改变传统的纯黄金竞争格局。

技术竞争加剧:深部开采技术、自动化技术、环保技术等将成为关键竞争要素。

ESG要求提升:投资者和监管机构对环境、社会和治理的要求日益严格,ESG表现将影响企业竞争力。

并购机会:行业整合趋势可能为哈莫尼黄金提供更多收购机会,特别是在铜资产方面。

新进入者威胁:随着铜需求增长,可能有新的竞争者进入黄金-铜综合生产领域。

公司需要在保持黄金业务优势的同时,加快铜业务发展,提升技术创新能力,强化ESG表现,以在未来竞争中保持领先地位。

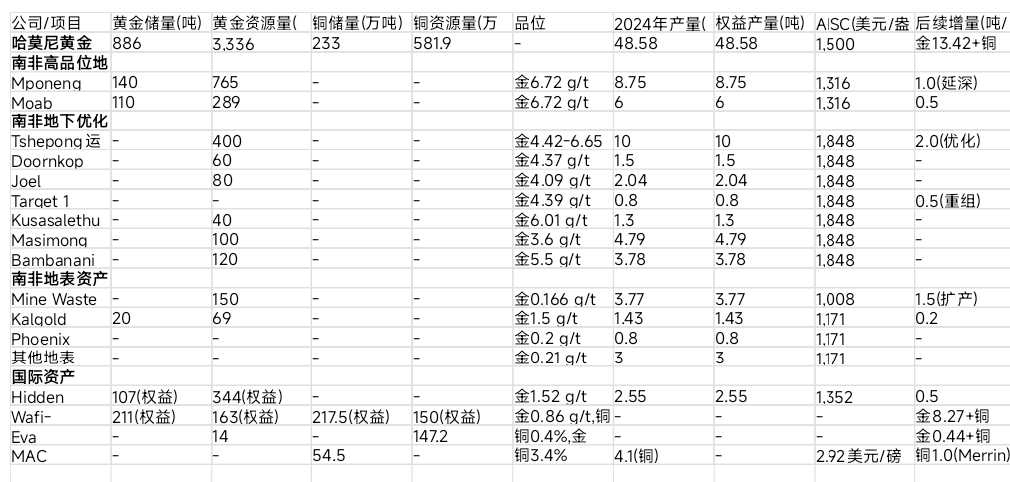

10 资源总结

储量和资源量数据截至2024年6月30日

产量数据为2024财年实际产量

AISC为全维持成本,单位为美元/盎司(除MAC Copper外)

后续增量为预计年增产量,基于当前项目规划

权益产量按持股比例计算,合资项目标注持股比例

11. 结论与投资建议

11.1 关键发现总结

通过对哈莫尼黄金旗下各子公司运营数据的深入分析,本报告得出以下关键发现:

资产组合结构清晰:

高品位地下运营(Mponeng、Moab Khotsong)贡献36%产量和40%的运营自由现金流利润率

优化运营(Tshepong North/South、Kusasalethu等)贡献37%产量但利润率较低(11%)

地表运营贡献17%产量但利润率高达34%

国际运营(Hidden Valley)贡献10%产量和50%的利润率

深度与品位的平衡:

超深开采带来巨大技术挑战:Mponeng(3,891米)、Kusasalethu(3,388米)等矿井面临地压、地热、通风等极端条件

高品位补偿高成本:Mponeng(11.44克/吨)和Moab Khotsong(8.56克/吨)的高品位使这些超深矿井仍具经济价值

品位分布呈现明显层次,为选择性开采提供空间

成本控制成效显著:

2025年AISC为1,150美元/盎司,优于行业平均1,300美元/盎司

各业务板块成本效率差异明显:地表运营(1,350美元/盎司)< 高品位运营(1,384美元/盎司)< 国际运营(1,442美元/盎司)< 优化运营(2,209美元/盎司)

成本上升主要由通胀、产量下降和深部开采驱动

战略转型初见成效:

成功收购CSA铜矿,进入铜业务领域

铜业务预计到2035年贡献40%产量

2025年上半年财务表现优异:收入增长19%,运营自由现金流增长46%

发展前景积极:

现有矿山通过扩建可延长寿命15-20年

新项目(Eva铜矿、Wafi-Golpu)提供长期增长动力

技术创新和成本控制措施持续推进

11.2 风险提示

投资者在考虑哈莫尼黄金时应关注以下风险因素:

深部开采风险:

超深矿井面临岩爆、地热、涌水等地质灾害风险

开采成本随深度增加呈指数级上升

技术故障可能导致生产中断

成本上升风险:

南非劳动力成本持续上涨

Eskom电力供应不稳定且价格上涨

安全和环保合规成本增加

地缘政治风险:

南非的政治和社会稳定性

矿业法规变化的不确定性

社区关系管理挑战

项目执行风险:

新收购资产(CSA铜矿)的整合风险

新项目(Eva、Wafi-Golpu)的开发风险

技术和资金风险

市场风险:

金价波动影响盈利能力

铜价波动影响新业务表现

汇率风险(主要成本为兰特,收入为美元)

11.3 投资建议

基于以上分析,本报告对不同类型投资者提出如下建议:

对长期价值投资者:

哈莫尼黄金具有独特的投资价值:高品位资产+低成本地表运营+铜业务转型

建议在金价回调时逢低买入,长期持有

目标价位:基于2026年预期业绩和行业平均估值,目标价较当前价格有20-30%上涨空间

对成长型投资者:

关注铜业务发展:CSA铜矿投产、Eva铜矿开发、Wafi-Golpu推进

技术创新和成本控制是关键催化剂

建议分批建仓,重点关注季度业绩超预期的机会

对收益型投资者:

公司具有稳定的分红政策,2025年上半年股息支付创纪录

强劲的现金流为持续分红提供保障

建议作为组合中的收益型资产配置

对风险厌恶型投资者:

谨慎考虑南非政治风险

可通过ETF等工具分散单一公司风险

关注公司ESG表现和风险管理能力

哈莫尼黄金正站在一个重要的战略转折点。作为南非最大的黄金生产商,公司通过75年的运营积累了丰富的经验和优质的资产。通过向铜业务的成功转型,公司有望在未来十年内成为全球领先的黄金-铜综合生产商。

关键成功因素包括:

成功整合CSA铜矿,实现协同效应

推进现有矿山扩建,延长资产寿命

加快新项目开发,特别是Wafi-Golpu

持续技术创新,控制成本上升

强化ESG表现,确保可持续发展

正如公司CEO所言,"通过有目的的采矿,我们能够为所有利益相关者创造持久价值"。哈莫尼黄金凭借其优质的资产组合、清晰的战略方向和强大的执行能力,有望在全球矿业版图中占据更加重要的地位。

对于投资者而言,哈莫尼黄金代表着一个独特的投资机会:既能分享传统黄金业务的稳定现金流,又能参与铜业务的高成长潜力。在全球能源转型和基础设施建设需求推动下,铜需求前景广阔,这为公司提供了难得的发展机遇。