5年ROCE数据说话:海康威视vs大华股份,谁是资本回报的真正王者?

在安防与智慧物联的万亿赛道上,海康威视与大华股份如同“双子星”,长期占据行业头部位置。

但当投资者试图穿透“营收规模”“市场份额”的表象,用ROCE(已动用资本回报率) 这把“照妖镜”审视二者的资本盈利能力时,差距便浮出水面——这个衡量企业动用实际资本(股权+债务)创造利润的核心指标,不仅剥离了财务杠杆干扰,更直接指向业务本身的“赚钱效率”。

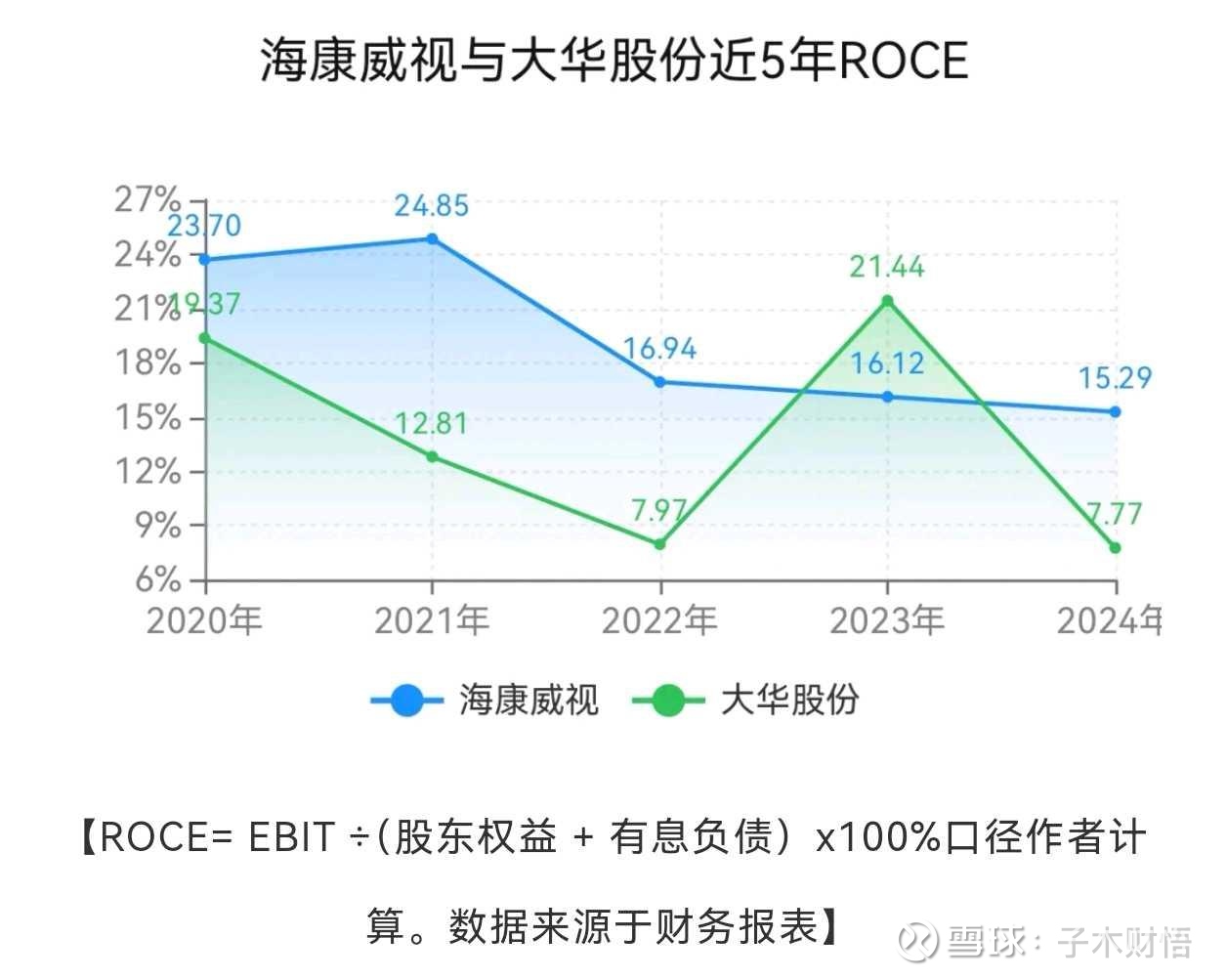

近5年数据显示,海康ROCE除2023年底于大华外,其余年份始终高于大华股份。且在2024年仍保持15.29%的水平,而大华同期仅为7.77%。

这场“资本回报之战”背后,藏着两家公司经营逻辑的深刻差异。

主营业务:安防视频监控产品研发、生产和销售,产品包括硬盘录像机(DVR)、视音频编解码卡等数据存储及处理设备,以及监控摄像机、监控球机、视频服务器(DVS)等视音频信息采集处理设备。

产品竞争力:覆盖“感知一传输一存储一分析一应用”全链路。核心产品包括智能摄像头(萤石系列)、AI算法平台(观澜大模型)、机器人(海康机器人)、汽车电子(毫米波雷达、摄像头)等。

主营业务:智慧物联产品的研发、生产和销售,提供以视频为核心的智慧物联解决方案及运营服务。

产品竞争力:聚焦“视频+AI”,构建覆盖“端一边一云”的全栈能力。核心产品包括智能摄像头(乐橙系列)、工业AI解决方案(如视觉质检系统)、AI一体机(搭载昇腾910B芯片)。

一、赚钱能力ROCE与ROE

1、ROCE衡量的是企业利用实际投入资本(包括债务和股权)的回报率,能更纯粹地反映业务本身的盈利能力。

海康威视2020年到2024年ROCE数据:23.70%→24.85%→16.94%→16.12%→15.29%。

大华股份2020年到2024年ROCE数据:19.37%→12.81%→7.97%→21.44%→7.77%。

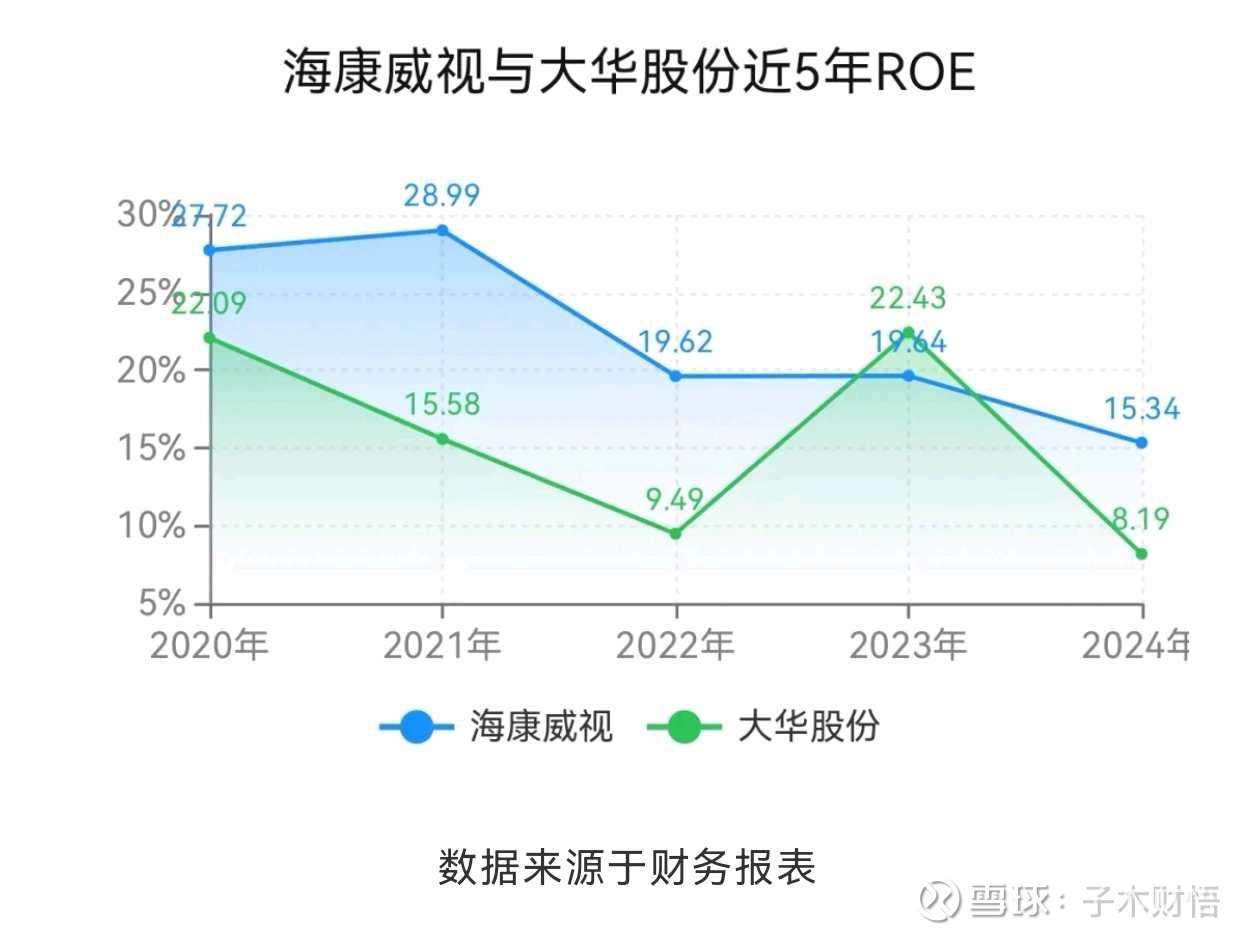

2、ROE(净资产收益率)衡量企业运用股东自有资本,获取净利润能力的核心财务指标,反映股东权益的投资回报水平。

海康威视2020年到2024年ROE数据:27.72%→28.99%→19.62%→19.64%→15.34%。

大华股份2020年到2024年ROE数据:22.09%→15.58%→9.49%→22.43%→8.19%。

二、数据看市场地位

1、营业收入——公司的业务规模和市场容量。

海康威视2020→2024年营业收入数据:635.0亿元→814.2亿元→831.7亿元→893.4亿元→925.0亿元。

大华股份2020→2024年营业收入数据:264.7亿元→328.4亿元→305.7亿元→322.2亿元→321.8亿元。

2. 毛利率——市场竞争力的表现!

海康威视2020年到2024年毛利率数据:46.53%→44.33%→42.29%→44.33%→43.83%。

大华股份2020年到2024年毛利率数据:42.70%→38.91%→37.87%→41.64%→38.84%。

3、下游购买方的关系

应收账款和存货占营业收入比。

海康威视2020年到2024年数据:52.69%→54.21%→58.81%→61.60%→61.64%。

(海康威视近五年应收账款与存货)

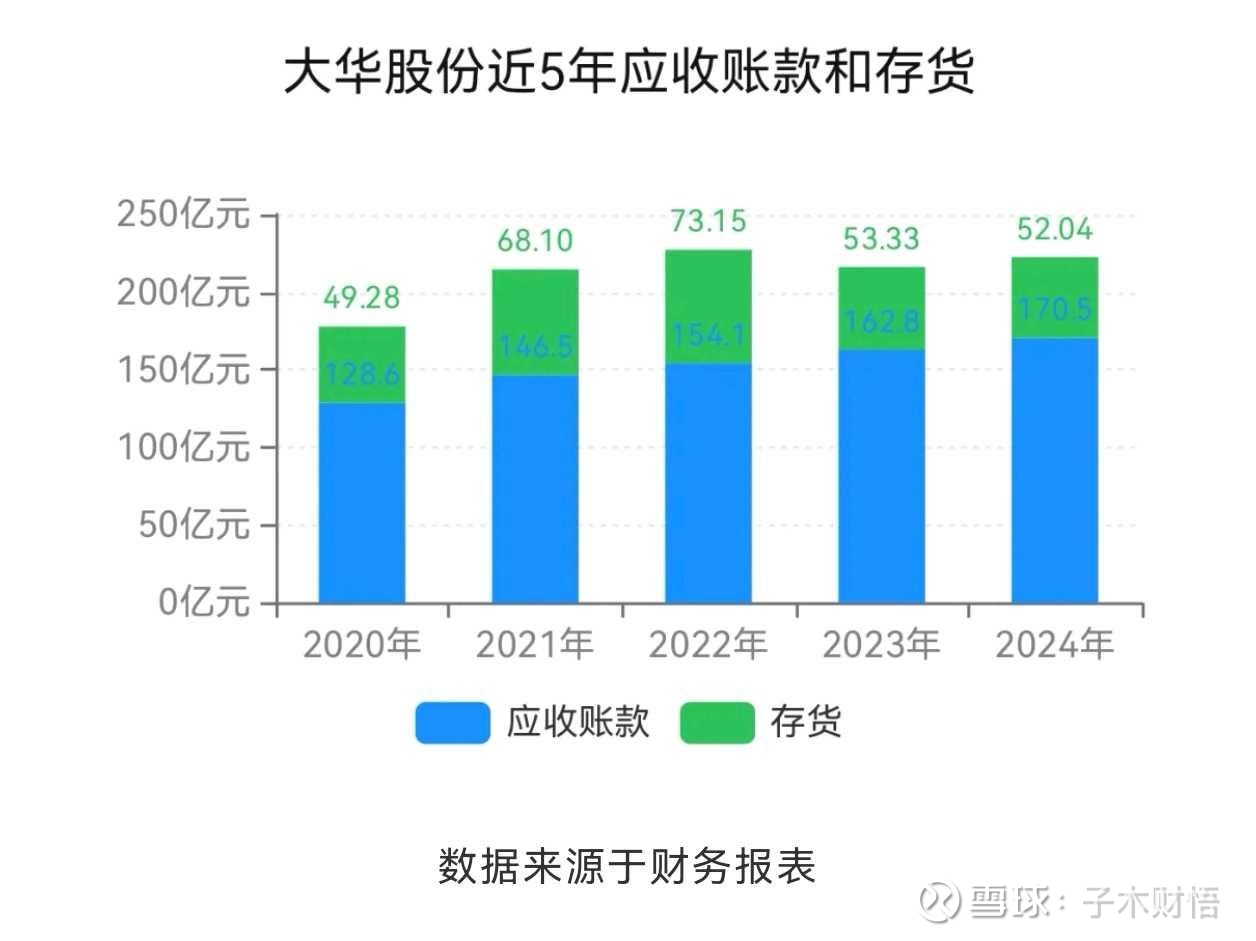

大华股份2020年到2024年数据:67.20%→65.35%→74.34%→67.08%→69.15%。

(大华股份近五年应收账款与存货)

4、上游供应商的谈判能力

应付账款占营业收入比。

海康威视2020年到2024年数据:21.40%→19.52%→19.27%→21.45%→21.83%。

大华股份2020年到2024年数据:24.35%→22.32%→24.01%→18.05%→18.27%。

三、管理效率

1、净利润——企业的“里子”。

海康威视2020年到2024年数据:136.8亿元→175.1亿元→ 135.6亿元→151.6亿元→131.4亿元。

大华股份2020年到2024年数据:39.35亿元→34.12亿元→22.62亿元→74.75亿元→29.19亿元。

2、净利率——衡量企业将收入转化为最终利润的“效率漏斗”。

海康威视2020年到2024年净利率数据:21.54%→21.51%→16.30%→16.96%→14.21%。

大华股份2020年到2024年净利率数据:14.87%→10.39%→7.40%→23.20%→9.07%。

3、总资产周转率——管理能力的体现: 在同行中,资产周转率更高的公司,通常意味着其库存管理更优(存货周转快),收款能力更强(应收账款周转快),资产利用更充分。

海康威视2020年到2024年数据:0.77→0.85→0.75→0.69→0.68(次)

大华股份2020年到2024年数据:0.80→0.81→0.68→0.65→0.61(次)

4、三费(销售、管理、财务费用)占营业收入比

海康威视2020年到2024年数据:15.06%→13.00%→13.74%→14.30%→16.25%。

(海康威视近五年三费构成)

大华股份2020年到2024年数据:20.31%→17.87%→18.80%→18.66%→18.39%。

(大华股份近五年三费构成)

四、盈利质量

1、可用于分配给股东、债权人或再投资的钱——自由现金流

海康威视2020年到2024年数据:140.86亿元→96.12亿元→64.04亿元→125.72亿元→85.94亿元。

大华股份2020年到2024年数据:37.603亿元→5.01亿元→-2.41亿元→31.53亿元→18.025亿元。

2、盈利的“含金量”——净现比

海康威视2020年到2024年数据:117.62%→72.59%→74.93%→109.63%→100.91%。

大华股份2020年到2024年数据:111.87%→50.64%→46.60%→61.53%→92.84%。

3、企业销售收入现金回收效率的核心财务指标——收现比

海康威视2020年到2024年数据:107.35%→102.55%→104.36%→104.76%→106.50%。

大华股份2020年到2024年数据:108.50%→101.64%→110.50%→106.89%→107.74%。

五、未来的增长“护城河”

1、研发费用——对未来的信心和投入力度。

海康威视2020年到2024年数据:63.79亿元→82.52亿元→98.14亿元→113.9亿元→118.6亿元。

大华股份2020年到2024年数据:29.98亿元→34.52亿元→38.83亿元→39.67亿元→42.13亿元。

2、帐上还有没有钱,是不是真有钱?看货币资金和期末现金余额。

海康威视2024年货币资金:362.7亿元。期末现金余额:360.5亿元。

大华股份2024年货币资金:111.8亿元。期末现金余额:110.6亿元。

3、更重要的事:财务风险和杠杆水平——负债率

海康威视2020年到2024年数据:38.58%→37.04%→38.80%→40.83%→33.72%。

大华股份2020年到2024年数据:44.79%→45.14%→43.32%→32.14%→29.51%。

六、2025年三季报ROCE和FCF

1、三季报ROCE(计算口径与年报计算相同)

海康威视2025年三季报ROCE:12.51%。

大华股份2025年三季报ROCE:9.90%。

2、三季报FCF(计算口径与年报计算相同)

海康威视2025年三季报FCF:106.15亿元。

大华股份2025年三季报FCF:9.944亿元。

透过ROCE这扇窗,我们看到的不只是数字的此消彼长,更是两家企业对“资本效率”的不同诠释。

海康凭借“感知一传输一存储一分析一应用”全链路产品力、持续加码的研发(近5年研发费用超470亿元)和较低的费用管控,让每一分投入的资本都更高效地转化为利润。

而大华股份,尽管在AI一体机等细分领域发力,但营收波动(2022年同比上年下滑6.9%)、三费占营收比偏高(近5年平均18.8%)等问题,导致资本回报起伏不定。

必须强调的是,ROCE仅是评估企业价值的维度之一,它揭示了“当下赚钱能力”,却无法完全覆盖未来增长的确定性(如研发转化效率、行业周期韧性)。

对投资者而言,读懂ROCE背后的“经营密码”——比如海康如何通过“技术+规模”构筑壁垒,大华如何在转型中平衡投入与产出——远比追逐短期涨跌更重要。唯有深度理解数字与业务的关联,方能在科技股的浪潮中行稳致远。

【本文观点仅代表作者基于公开信息的分析与解读,不构成任何形式的投资建议或买卖推荐。投资者据此操作,风险自担。市场有风险,决策需谨慎!版权声明:本文内容为子木财悟原创,未经授权不得转载。】