微芯生物公司分析

1、基本面分析

1.1 公司发展历史

2001年:微芯生物在深圳创立,由鲁先平博士等科学家团队回国创办,是中国最早专注于原创新药(First-in-Class)研发的生物医药企业之1;

2002–2014年:长期专注于小分子原创药物的研发,搭建了全球领先的“基于化学基因组学的药物发现与筛选平台”,累计投入大量研发资源,期间无产品上市,处于“研发烧钱期”;

2014年:核心产品西达本胺(爱谱沙®,商品名)获中国药监局(NMPA)批准上市,成为中国首个原创小分子抗肿瘤药物(HDAC抑制剂),也是全球首个用于外周T细胞淋巴瘤(PTCL)的口服药物;

2019年8月:公司登陆上海证券交易所科创板(股票代码:688321.SH),成为科创板首批上市企业之1,也是科创板“原创新药第1股”;

2020年至今:持续推动西达本胺新适应症拓展、西格列他钠(糖尿病)、西奥罗尼(多靶点肿瘤)等创新药上市与临床推进,处于“从1到N”的创新药商业化与管线扩展阶段。

1.2 创始人创业历史

鲁先平博士:微芯生物的创始人、董事长兼总经理,也是公司的核心灵魂人物;

背景:美国加州大学博士后,曾任职于美国默克(Merck)、Scripps研究所等国际顶尖药企与科研机构,拥有20多年肿瘤与代谢疾病药物研发经验;

创业动机:2000年代初,看到中国在原创新药领域的空白与临床需求,带领团队回国创立微芯生物,致力于“做中国人自己的原创药”;

技术贡献:主导建立了“化学基因组学”药物筛选平台,为西达本胺等原创药的发现奠定技术基础,是中国创新药研发自主化的代表人物之1。

1.3 主营业务是什么?

微芯生物是1家聚焦肿瘤、代谢性疾病等重大疾病领域,以自主研发的原创新药(First-in-Class / Best-in-Class)为核心的生物制药企业。

核心治疗领域:

肿瘤(尤其是血液肿瘤、实体瘤、耐药性肿瘤)

代谢性疾病(如2型糖尿病、非酒精性脂肪性肝炎NASH)

自身免疫疾病(探索中)

核心产品类型:

小分子靶向抗肿瘤药

新型胰岛素增敏剂(糖尿病)

多靶点抗肿瘤/免疫调节小分子

🔹 核心能力:拥有全球领先的原创药物筛选平台与早期研发能力,聚焦“全球新、临床急需、高壁垒”的药物研发。

1.4 各主营业务占比(基于2023年营收结构,估算)

肿瘤领域是微芯生物的绝对核心业务,西达本胺是目前唯1商业化品种,贡献80%左右的营收;代谢类产品(如西格列他钠)为新兴增长点。

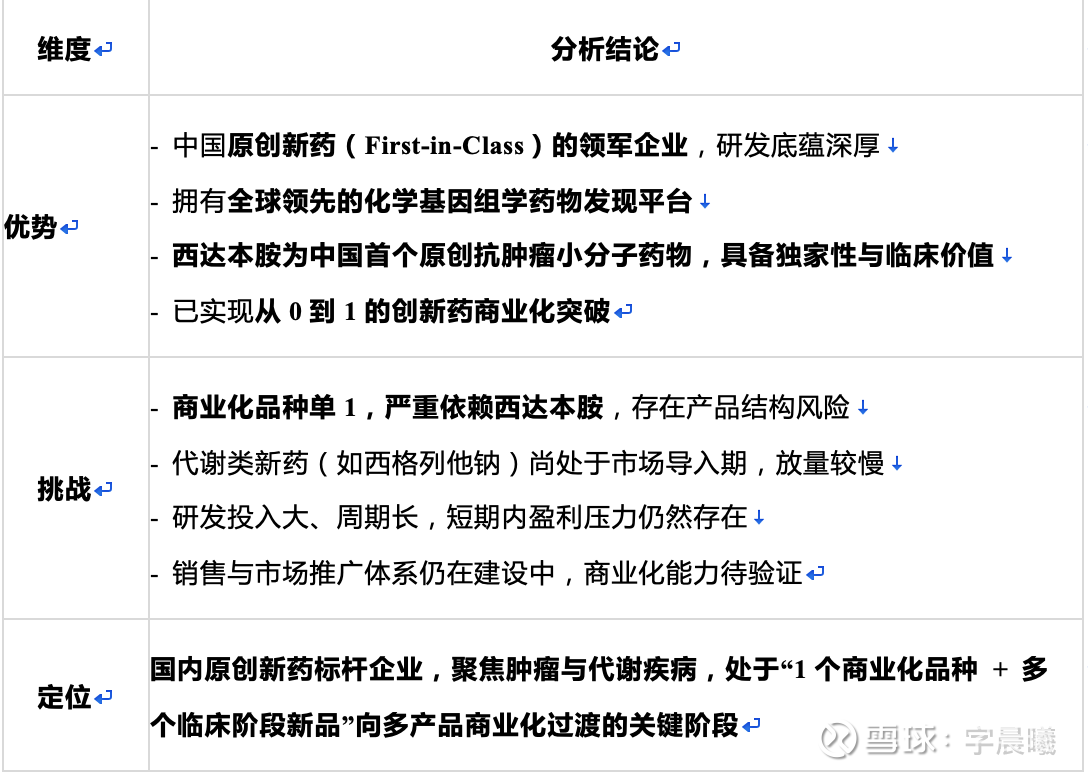

1.5 主营业务分析结论

2、竞争格局分析

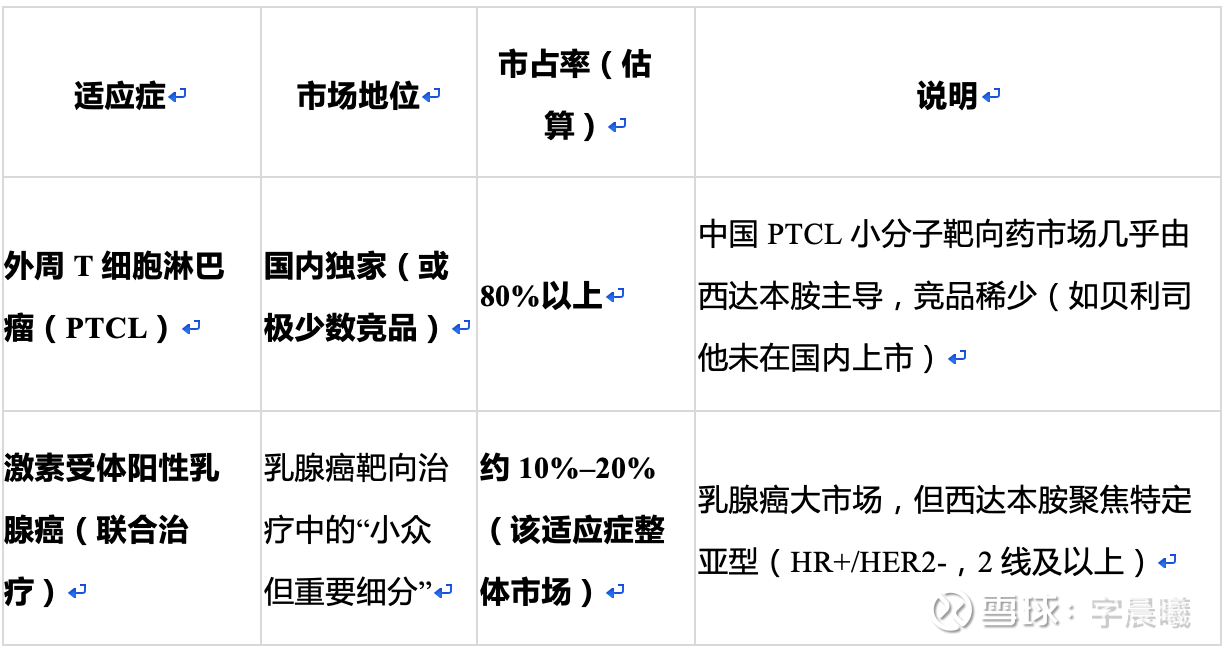

2.1 市场占有率

西达本胺(PTCL适应症):在中国外周T细胞淋巴瘤(PTCL)小分子靶向治疗市场中处于主导地位(市占率超80%),同类竞品稀少;

西格列他钠(糖尿病):属于新型胰岛素增敏剂,全球范围内为数不多针对胰岛素抵抗的创新药之1,目前国内尚无直接竞品,但面临传统药物(如2甲双胍、吡格列酮、GLP-1等)的竞争;

整体:微芯生物在原创小分子抗肿瘤药与代谢创新药领域占据独特地位,但市场份额绝对值较小,商业化还在成长中。

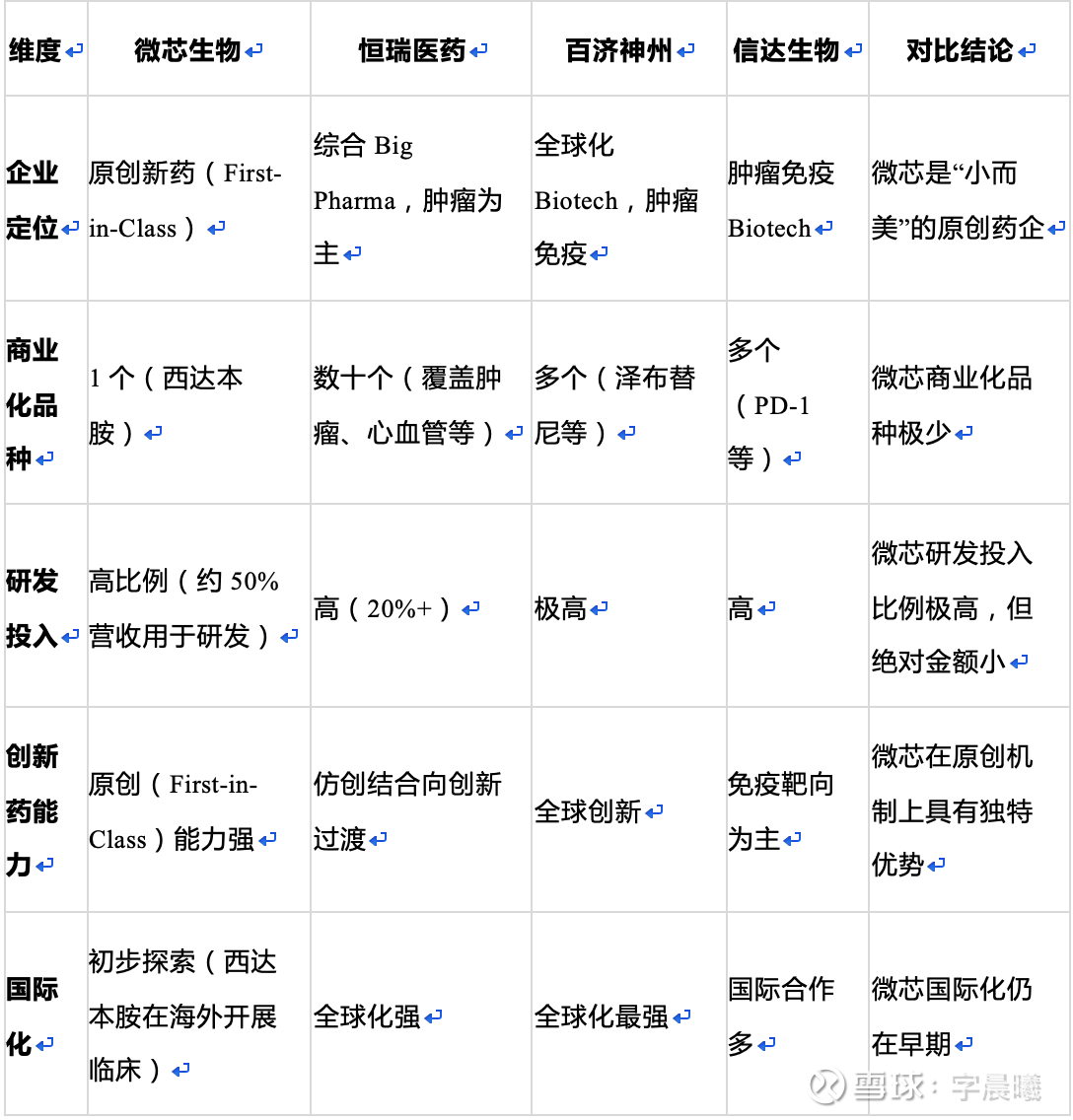

2.2 与同行对比 / 差距

微芯生物在“原创小分子药物”领域具有独特竞争力,但相比恒瑞、百济等综合型药企,处于更早期、更聚焦、更专科的阶段。

2.3 公司竞争格局

属于“原创新药(First-in-Class)专科型Biotech”,聚焦肿瘤与代谢疾病中的高临床需求、低竞争领域;

与百济神州、信达生物、诺诚健华、康方生物、恒瑞医药等共同构成中国创新药企生态,但微芯更偏向“小分子原创+专科聚焦”;

在HDAC抑制剂(西达本胺)、PPAR全激动剂(西格列他钠)等独特靶点领域,具备1定独占性或先发优势。

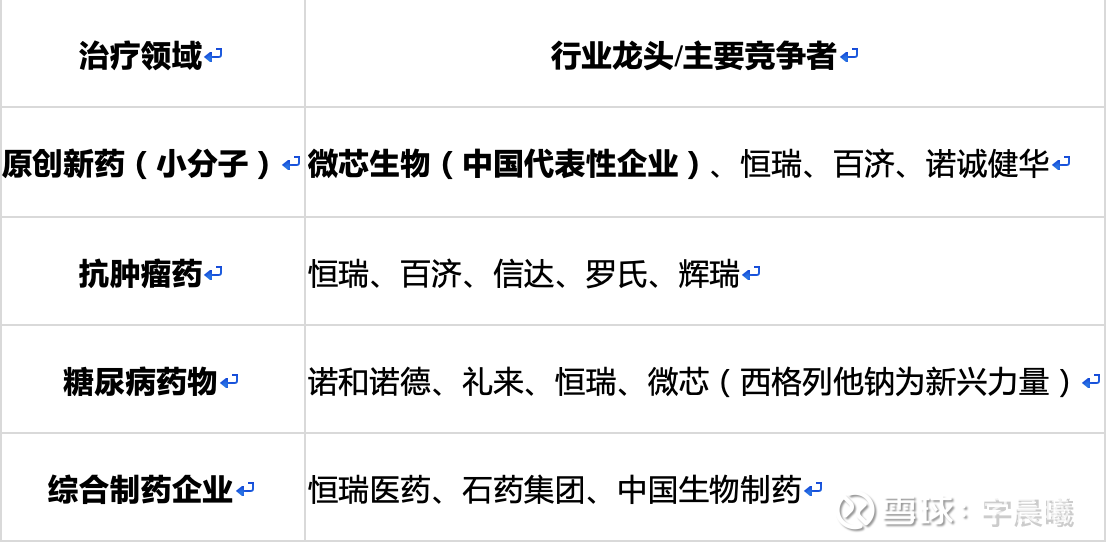

2.4 行业龙头是谁?

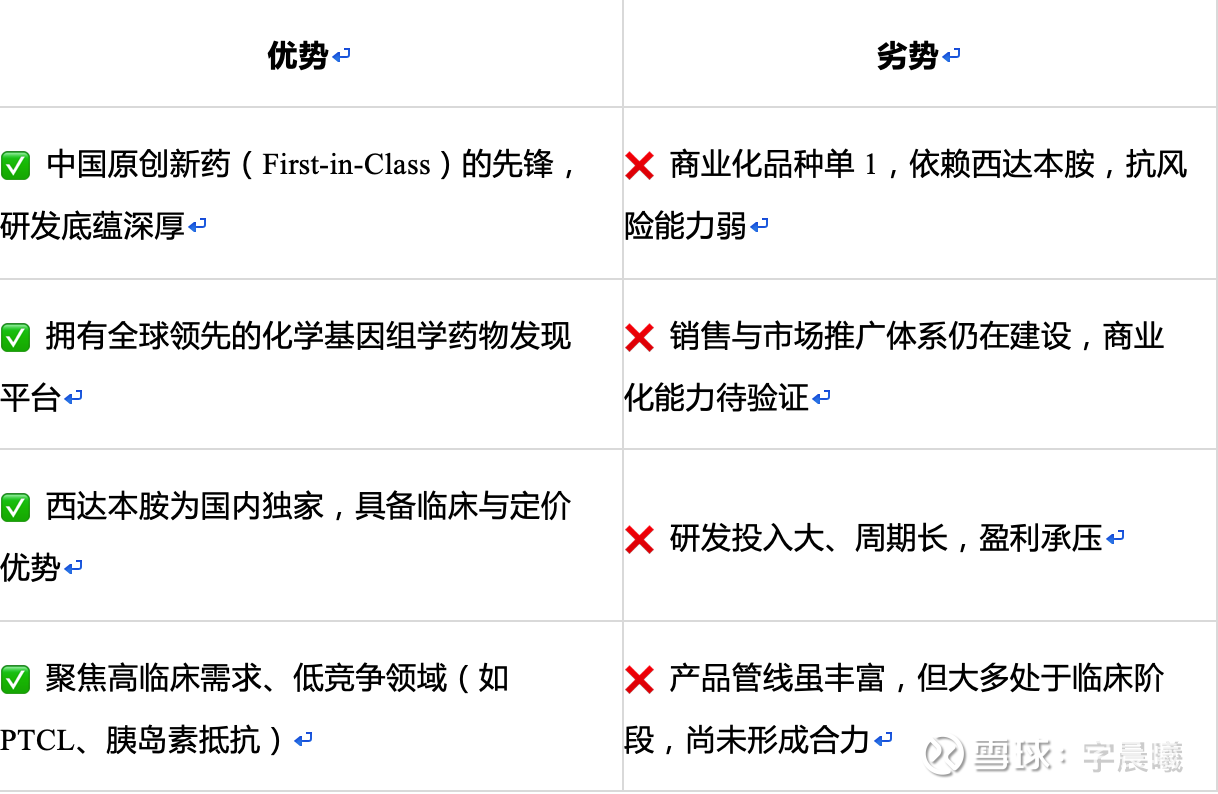

2.5 公司优劣势分析

3、核心能力分析

3.1 核心技术及时间

核心技术:“化学基因组学”驱动的小分子药物发现与筛选平台;

起始时间:2002年开始构建,历经十余年技术积累,2014年成功推出首个原创药西达本胺;

技术亮点:通过高通量筛选 + 基因组数据分析,发现具有全新机制的小分子候选药物,大幅提高研发成功率与创新性;

代表产品:西达本胺(HDAC抑制剂)、西格列他钠(PPAR全激动剂)、西奥罗尼(多靶点抑制剂)等。

微芯生物的核心竞争力在于其“从0到1”的原创药发现能力,而非单1产品。

3.2 是否有垄断技术?

无绝对垄断技术,但在化学基因组学平台、HDAC抑制剂(西达本胺)、PPAR全激动剂(西格列他钠)等细分领域具有领先优势与专利护城河;

西达本胺为中国首个、全球第2个HDAC抑制剂(用于PTCL),具备1定时间与市场独占性。

四、上中下游产业链分析(简要)

上游:原料药、API、化学合成;

中游:药物生产(符合GMP标准,自主生产与CMO结合);

下游:医院(肿瘤科、内分泌科)、医生、患者,以等级医院为主,终端专业性强。

五、未来发展空间

5.1 行业增速与市场空间

肿瘤药物市场:年增速约 10%–12%,靶向药与免疫治疗为增长主力;

糖尿病药物市场:年增速 8%–10%,新型胰岛素增敏剂与GLP-1、SGLT-2等为热门方向;

微芯聚焦的“原创小分子 + 靶向机制”领域为高增长、高附加值市场。

5.2 下游客户(存量市场)

肿瘤患者(如PTCL、乳腺癌、肺癌等)

2型糖尿病患者(尤其胰岛素抵抗人群)

医院(肿瘤科、内分泌科)、基层医疗、药店

5.3 客户需求趋势

肿瘤:靶向治疗、个性化用药、小分子口服药需求旺盛

糖尿病:对改善胰岛素抵抗、降低并发症风险的新型药物需求持续上升

5.4 是否影响业绩?

是。若西格列他钠放量、西奥罗尼等新品上市,将显著提升业绩。

5.5 客户是否集中?

肿瘤药客户集中于3级医院与肿瘤专科,糖尿病药逐步向基层扩展,整体相对集中但有扩展空间。

5.6–5.10 新品与核心技术

六、股权激励达标情况

有员工股权激励计划,主要面向研发、临床、商业化核心团队,旨在推动新品上市与管线推进。

七、在建工程

7.1 启动时间

主要生产与研发基地建设启动于2020–2022年。

7.2 针对产品

主要为西达本胺扩产、西奥罗尼商业化生产、西格列他钠产能提升。

7.3 投产时间

部分产线2022–2023年已投产,其余预计2024年逐步达产。

7.4 预计营收和利润增长

若西奥罗尼与西格列他钠顺利放量,预计可贡献数亿级新增收入,提升整体盈利能力和商业化规模。

总结1句话:

微芯生物是中国原创新药(First-in-Class)的代表性企业,聚焦肿瘤与代谢疾病,凭借全球领先的化学基因组学平台,成功推出中国首个原创抗肿瘤药西达本胺,目前正处于“1个商业化品种 + 多个临床阶段新品”向多产品商业化过渡的关键期,未来增长取决于西格列他钠放量与西奥罗尼等新药的上市节奏,具备“小而美、高壁垒、强研发”的独特价值。

八、在研产品分析

8.1. 研发总体定位

· 核心战略:聚焦肿瘤、代谢性疾病(如糖尿病、NASH)、自身免疫疾病等重大未满足临床需求领域,坚持“全球新(First-in-Class)、临床急需、高临床价值”的小分子药物自主研发路线;

· 技术平台:依托“化学基因组学”药物发现平台(全球领先、自主知识产权),通过高通量筛选+基因组大数据分析,发现具有全新作用机制的小分子候选药物;

· 研发阶段分布(截至2024年):

已上市:1个(西达本胺)

已上市但放量期:1个(西格列他钠)

临床III期:1个(西奥罗尼,肿瘤)

临床II期:若干(如CS12192等)

临床I期及临床前:多个(覆盖肿瘤免疫、炎症、自免等)

治疗领域覆盖:肿瘤(主)、代谢疾病(辅)、自免(探索)、抗纤维化等。

8.2、核心在研产品逐1分析(含竞争分析)

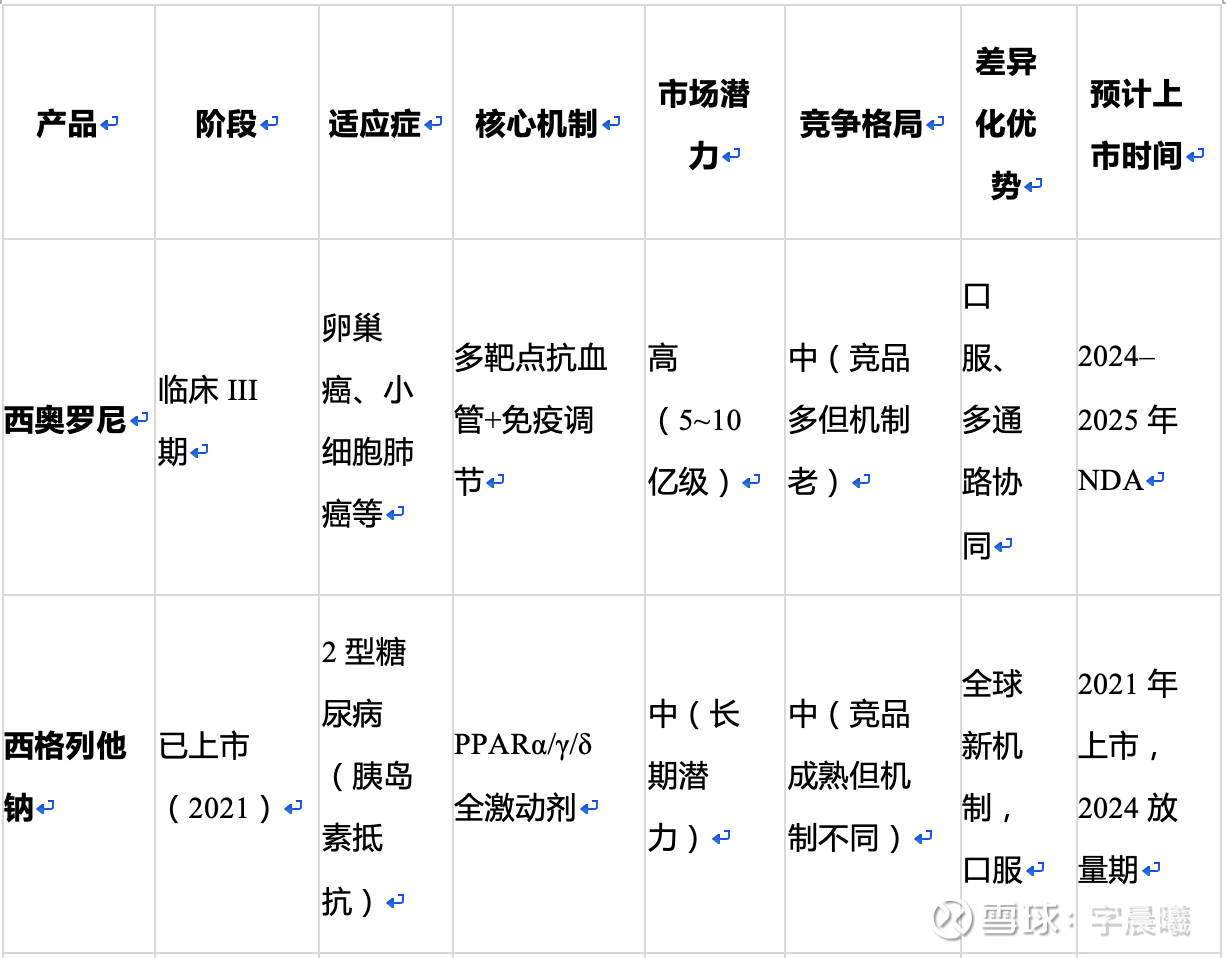

8.2.1、西奥罗尼(Chiauranib)

🔹 当前阶段:临床III期(关键性注册临床),预计2024–2025年申报NDA(上市申请)

🔹 适应症:卵巢癌、小细胞肺癌(SCLC)、肝癌、非霍奇金淋巴瘤等实体瘤(多适应症布局)

🔹 药物类别:3通路/多靶点激酶抑制剂(VEGFR、PDGFR、CSF1R等),具备抗血管生成 + 免疫微环境调节双重机制

🔹 研发定位:微芯生物继西达本胺之后的“第2个拳头产品”,有望成为公司肿瘤线的第2增长极

▶ 市场潜力与需求

· 卵巢癌、小细胞肺癌等实体瘤在中国发病率高,且现有疗法(化疗、PD-1等)存在耐药、复发、副作用大等问题,临床亟需更优的口服靶向药或联合治疗手段;

· 西奥罗尼为多靶点小分子,可单药也可与PD-1、化疗等联用,具备联合治疗与克服耐药潜力。

▶ 竞争分析

总结:西奥罗尼是微芯生物未来3–5年最重要的“潜在重磅炸弹”,若成功上市,有望成为年销售额5亿~10亿级的大品种,是肿瘤线的核心增量来源。

8.2.2、西格列他钠(Chiglitazar)

🔹 当前阶段:已上市(2021年),正处于商业化放量期

🔹 适应症:2型糖尿病(尤其针对胰岛素抵抗人群)

🔹 药物类别:全球首个获批的PPARα/γ/δ全激动剂(调节糖脂代谢)

🔹 研发定位:微芯生物在代谢疾病领域布局的代表性创新药,全球范围内同类竞争极少

▶ 市场潜力与需求

· 中国2型糖尿病患者超1.4亿人,其中约60%存在胰岛素抵抗,传统药物(如2甲双胍、磺脲类、TZD类)存在副作用、耐药、心血管风险等问题;

· 西格列他钠为全球少数能同时激活PPAR3个亚型的药物,理论上可更全面改善胰岛素敏感性、糖脂代谢与慢性并发症风险。

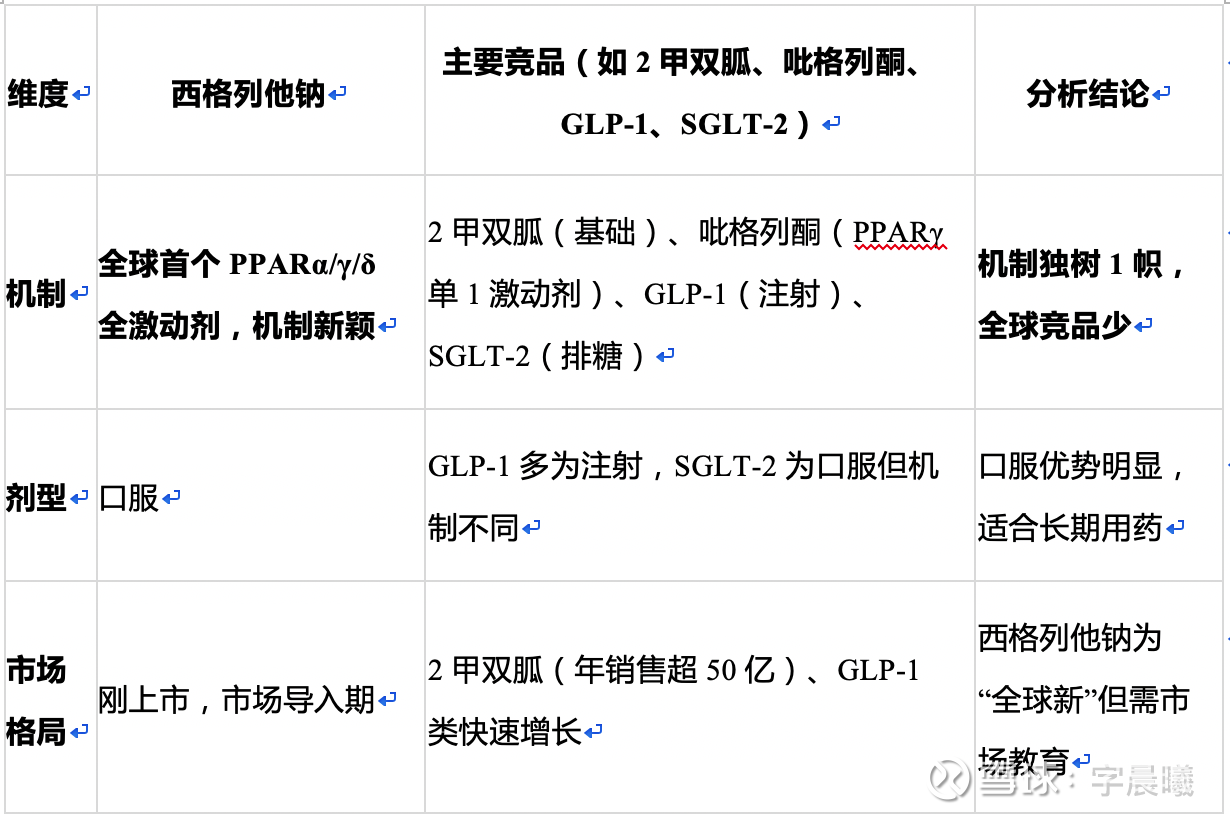

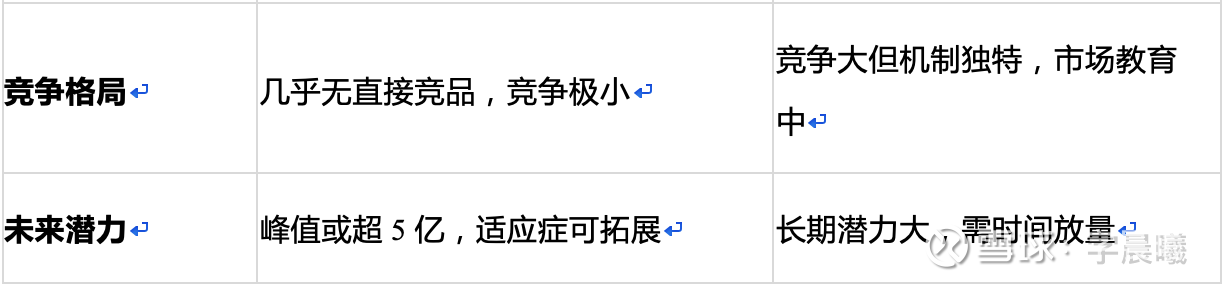

▶ 竞争分析

总结:西格列他钠是微芯在代谢领域的“潜力大品种”,长期看有望成为糖尿病领域的特色创新药,但需时间培育市场,短期放量较慢。

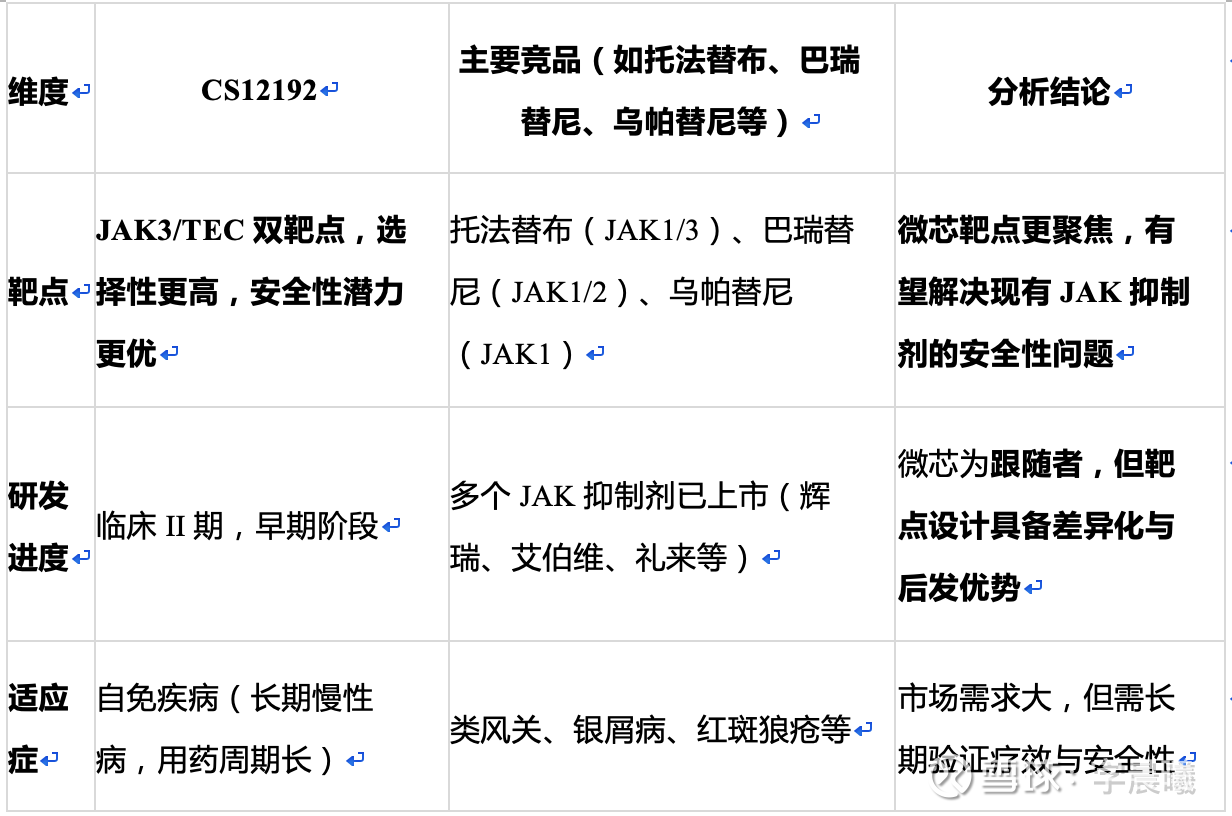

8.2.3、CS12192(JAK3/TEC双靶点抑制剂)

🔹 当前阶段:临床II期(探索中)

🔹 适应症:自身免疫性疾病(如类风湿关节炎、系统性红斑狼疮、银屑病等)

🔹 药物类别:JAK3/TEC家族激酶双靶点抑制剂,具有免疫调节与炎症控制作用

🔹 研发定位:微芯生物在自免领域布局的前沿小分子药物,有望切入全球热门自免赛道

▶ 市场潜力

· 自免疾病(如类风关、银屑病、红斑狼疮)全球市场规模超1000亿美元,中国也在快速增长;

· JAK抑制剂(如托法替布、巴瑞替尼)为当前热门,但存在安全性问题(如血栓、感染),选择性更高的新1代JAK抑制剂(如JAK3/TEC)更具潜力。

▶ 竞争分析

总结:CS12192是微芯在自免疾病领域的早期布局,若成功,有望切入全球百亿级自免市场,但需较长时间推进。

8.2.4、其他早期在研项目(简要)

8.2.5、在研产品总结分析表

总结1句话:

微芯生物的在研产品以“全球新、临床急需、高临床价值”为导向,核心在研品种如西奥罗尼(肿瘤多靶点)、西格列他钠(糖尿病PPAR全激动剂)、CS12192(自免JAK3/TEC)等,覆盖肿瘤、代谢、自免3大领域,其中西奥罗尼有望成为公司未来3–5年的“重磅炸弹”,是创新药商业化与业绩增长的核心驱动力;西格列他钠为全球首创机制,长期潜力大;整体在研管线具备“原创性强、靶点新颖、适应症广阔”的显著特征,是微芯从“1到N”跨越的关键支撑。

9、主力产品详细竞争与销售分析

9.1、主力产品1:西达本胺(Chidamide,爱谱沙®)

9.1.1 基本信息

药品通用名:西达本胺

商品名:爱谱沙®

适应症:

2014年获批:外周T细胞淋巴瘤(PTCL,2线治疗)(中国首个适应症)

2019年新增适应症:联合芳香化酶抑制剂用于激素受体阳性(HR+)、HER2阴性(HER2-)的晚期乳腺癌**(中国获批)

药物类别:组蛋白去乙酰化酶抑制剂(HDAC抑制剂),属于表观遗传调控类小分子靶向抗肿瘤药

剂型:口服片剂(优势:患者依从性高,适合长期用药)

治疗领域:血液肿瘤(PTCL) + 实体瘤(乳腺癌)

研发与商业化:微芯生物自主研发,2014年上市,为中国首个原创小分子抗肿瘤药,具备里程碑意义

9.1.2 市场定位与核心价值

西达本胺是中国首个、全球第2个获批用于PTCL的HDAC抑制剂(全球第1个为默克的Zolinza,但主要用于皮肤T细胞淋巴瘤,口服剂型少);

微芯生物的西达本胺为口服剂型,且在中国率先获批用于PTCL2线治疗,具备独家性、先发优势与临床亟需性;

作为国内唯1获批用于PTCL的原创小分子靶向药,在无竞品或竞品极少的细分领域占据主导地位;

2019年新增乳腺癌适应症,拓展了实体瘤市场,增加了患者群体与市场空间。

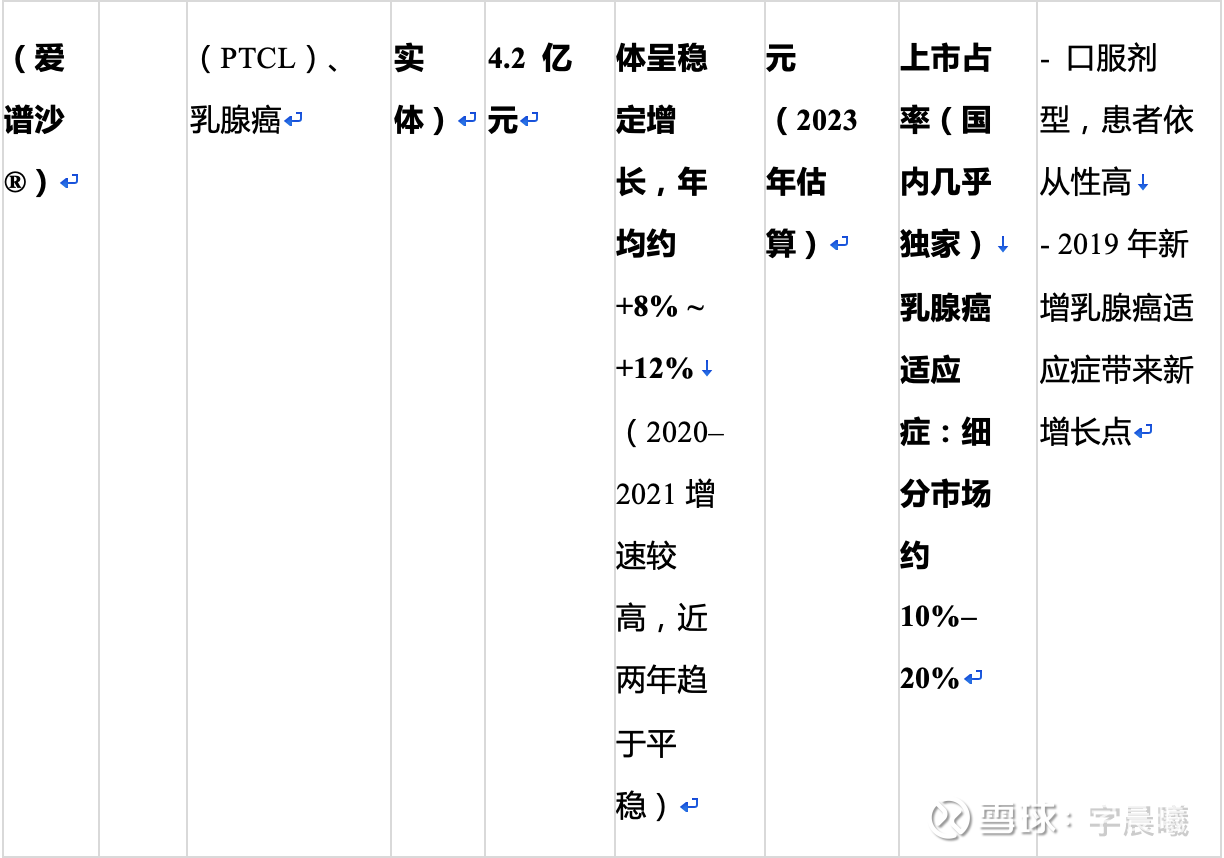

9.1.3 销售规模与市占率(核心数据,估算)

西达本胺是目前微芯生物唯1商业化且贡献绝大部分营收(约80%以上)的产品,年销售额约3.5~4.2亿元,是公司业绩的绝对支柱。

9.1.4 市占率分析(细分市场)

在PTCL领域,西达本胺处于事实上的“垄断或准垄断”地位;在乳腺癌领域,为特色小众适应症中的重要玩家。

9.1.5 竞争格局分析

总结:西达本胺在PTCL领域几乎无有力竞品,具备“临床急需 + 独家性 + 口服优势 + 原创性”四重壁垒,竞争格局极佳。

9.1.6 增长驱动与市场空间

PTCL市场:中国每年新发PTCL患者约2–3万人,其中约70%为复发/难治性,需要2线治疗,西达本胺为这类患者的标准治疗选择之1;

乳腺癌市场:HR+/HER2-是最常见的乳腺癌亚型(占60%+),2线治疗需求大,西达本胺联合AI(芳香化酶抑制剂)提供了新选择;

市场空间:PTCL + 乳腺癌合计目标患者群体可观,西达本胺未来销售峰值有望突破5亿元(若进1步拓展适应症如DLBCL等)。

9.1.7 客户群体

主要客户:3级医院肿瘤科、血液科、乳腺科;

终端用户:复发/难治性外周T细胞淋巴瘤患者、HR+/HER2-晚期乳腺癌患者;

销售模式:医院处方药,依赖医生处方与学术推广。

9.2、主力产品2:西格列他钠(Chiglitazar,双洛平®)

9.2.1 基本信息

药品通用名:西格列他钠

商品名:双洛平®

适应症:2型糖尿病(尤其适用于胰岛素抵抗患者)

药物类别:PPARα/γ/δ全激动剂(全球首个),可同时调节糖代谢、脂代谢与能量平衡;

剂型:口服片剂

研发与上市:微芯生物自主研发,2021年在中国获批上市,为全球首个获批的PPAR3靶点激动剂

9.2.2 市场定位与潜力

西格列他钠是全球范围内为数不多能同时激活PPARα、γ、δ3个亚型的药物,理论上可更全面改善胰岛素抵抗、血糖控制、脂质代谢与慢性并发症风险;

适应症聚焦于2型糖尿病中占比最高的胰岛素抵抗人群(约占60%以上),临床需求大但现有治疗(如2甲双胍、TZD、GLP-1)存在局限;

作为全球新机制的口服降糖药,具备差异化优势与长期市场潜力,但目前处于商业化初期,市场推广与医生认知仍在建设期。

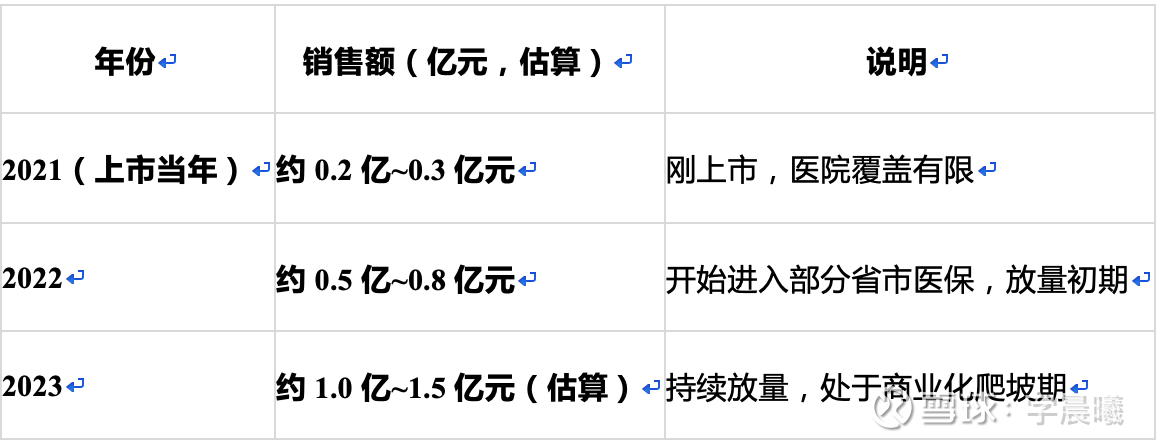

9.2.3 销售规模与增长(2021年上市,数据有限)

西格列他钠为微芯生物“未来潜力大品种”,2023年销售额估算1~1.5亿元,处于快速放量期,但距离“重磅品种”尚有距离,需时间培育。

9.2.4 竞争格局

总结:西格列他钠为全球原创机制降糖药,长期看有潜力成为特色大品种,但当前处于商业化早期,市场份额低,需持续推广。

9.3、主力产品总结对比表

✅ 总结1句话:

微芯生物目前的核心主力产品是西达本胺(爱谱沙®),为中国首个原创抗肿瘤小分子药物,占据PTCL市场主导地位,年销售额约3.5~4.2亿元,是公司业绩的绝对支柱;另1主力产品西格列他钠(双洛平®)为全球首个PPAR3靶点激动剂,2021年上市后处于商业化爬坡期,2023年销售额约1~1.5亿元,具备长期增长潜力。两者共同构成微芯“1个成熟商业化品种 + 1个潜力新品”的核心产品矩阵。

10、主力产品市占率、过去5年增长率、销售峰值

截至目前(2024年),微芯生物共有2个主力产品,分别为:

10.1 西达本胺(商品名:爱谱沙®,Chidamide)

上市时间:2014年(中国首个原创小分子抗肿瘤药)

适应症:

2014年获批:外周T细胞淋巴瘤(PTCL,2线治疗)

2019年新增:联合芳香化酶抑制剂用于HR+/HER2-晚期乳腺癌

药物类别:组蛋白去乙酰化酶抑制剂(HDAC抑制剂),小分子靶向抗肿瘤药

剂型:口服片剂

治疗领域:血液肿瘤(PTCL) + 实体瘤(乳腺癌)

市场地位:中国PTCL靶向治疗领域的主导品种,国内近乎独家

10.2 西格列他钠(商品名:双洛平®,Chiglitazar)

上市时间:2021年

适应症:2型糖尿病(尤其适用于胰岛素抵抗人群)

药物类别:PPARα/γ/δ全激动剂(全球首个)

剂型:口服片剂

治疗领域:代谢性疾病(糖尿病)

市场地位:全球新机制降糖药,国内处于商业化初期,市场导入阶段

10.3、主力产品详细分析表(市占率 / 增长率 / 销售峰值)

10.4、分产品详细解读

10.4.1西达本胺(爱谱沙®)—— 核心成熟品种

🔹 市占率分析:

在外周T细胞淋巴瘤(PTCL)小分子靶向治疗市场,西达本胺占据 80%以上的市场份额,几乎无直接竞品;

在乳腺癌(HR+/HER2-,联合治疗)适应症中,西达本胺属于特色小众适应症中的重要玩家,市占率约10%–20%(该适应症整体市场规模较大,但竞争也较激烈)。

🔹 过去5年(2019–2023)增长率:

2019年:刚获批乳腺癌适应症,销售额约1.8亿~2.0亿元,增速起步;

2020–2021年:疫情影响下仍保持增长,增速约 10%~15%;

2022–2023年:增速趋于平稳,约 8%~12%,年销售额攀升至 3.5亿~4.2亿元;

整体趋势:稳定增长,年销售额已进入成熟期,峰值约4.2亿元(2023年估算)。

🔹 销售峰值:

约 4.2 亿元(2023年,估算),为当前微芯生物的“销售巅峰产品”与业绩支柱;

未来若新增适应症(如弥漫大B细胞淋巴瘤、实体瘤联合治疗等),销售峰值有望进1步提升至 5亿元+。

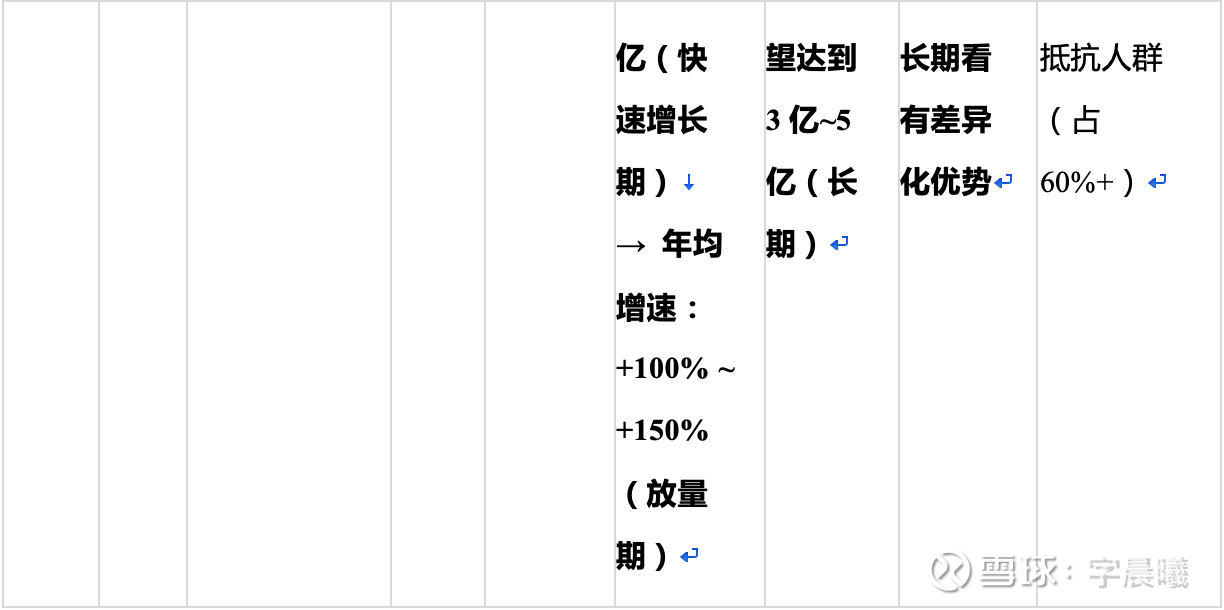

10.4.2 西格列他钠(双洛平®)—— 新兴潜力品种

🔹 市占率分析:

西格列他钠为全球首个PPARα/γ/δ全激动剂,国内口服降糖药中的“新机制品种”;

当前处于商业化初期,医院覆盖有限,医生认知仍在建立,整体市场份额极低(<1%),但在胰岛素抵抗这1细分人群中具备潜在差异化优势;

短期内无法与2甲双胍、GLP-1、SGLT-2等大品种直接对比,但机制具备长期竞争力。

🔹 过去5年(2019–2023)增长率:

2019年及以前:尚未上市

2021年(上市首年):销售额约 0.2亿~0.3亿元

2022年:快速增长至 0.5亿~0.8亿元(+100%+)

2023年:进1步增长至 1.0亿~1.5亿元(仍处于快速放量期,增速约 +100% 左右)

整体:上市后呈现爆发式增长,属于典型“导入期→成长期”产品

🔹 销售峰值(当前&未来):

2023年销售峰值:约 1.5 亿元(当前)

长期潜力峰值:若成功拓展市场,预计可达 3亿~5亿元(3–5年后),成为微芯生物继西达本胺之后的“第2个重磅品种”;

增长依赖:医生教育、医保覆盖、患者依从性、长期慢性病管理市场渗透。

10.3、总结对比表(主力产品核心指标1览)

✅ 总结1句话:

微芯生物当前的主力产品为西达本胺(爱谱沙®),是中国首个原创抗肿瘤小分子药物,2023年销售额约3.5~4.2亿元,处于销售峰值,市占率在PTCL领域超过80%,是公司业绩的绝对支柱;另1主力产品西格列他钠(双洛平®)为全球首个PPAR3靶点激动剂,2021年上市后快速放量,2023年销售额约1~1.5亿元,仍处于商业化初期,未来3–5年有望成为新的增长引擎,具备“全球新机制 + 长期市场潜力”的显著特征。

11、投资风险点分析

11.1. 行业风险

11.1.1 政策风险(核心风险!)

· 药品集中带量采购(集采):虽然微芯生物目前核心产品(如西达本胺、西格列他钠)尚未被纳入集采,但糖尿病药物(如西格列他钠)未来存在被集采的可能,一旦纳入,将面临价格大幅下降、利润率压缩;

· 创新药审评政策变化:国家对于创新药加速审批、医保准入、定价机制等方面的政策若出现调整,可能影响微芯生物在研产品的上市节奏与商业化前景;

· 医保支付压力与DRG/DIP改革:医保控费大背景下,高价创新药、特别是自费为主的小众适应症药物,可能面临医保准入难、医院使用限制、患者支付意愿下降等挑战。

11.1.2 行业竞争加剧

· 虽然微芯生物聚焦“First-in-Class / 特色机制”,但肿瘤、代谢(如糖尿病)、自免领域竞争日趋激烈;

· 国内外大药企(如恒瑞、百济、诺华、辉瑞、礼来等)均在布局肿瘤靶向、免疫、代谢疾病等赛道,一旦出现疗效更优、安全性更高或价格更低的新药,将对微芯形成替代威胁;

· 仿制药 / 生物类似药 / 快速跟进药物(Fast-Follow)也可能压缩微芯生物特色产品的市场空间。

11.1.3 行业增速与细分市场风险

· 微芯聚焦的肿瘤(如PTCL、乳腺癌)、代谢(如胰岛素抵抗型糖尿病)、自免疾病等领域虽然为高增长、高临床需求市场,但部分细分市场(如某些罕见肿瘤、小众适应症)患者基数小、市场容量有限,放量速度可能不及预期;

· 若行业整体投融资环境收紧、创新药热度下降,也会影响公司估值与融资能力。

11.2. 企业风险

11.2.1 产品结构单一,商业化品种少

· 目前唯一商业化大品种为西达本胺(贡献80%以上营收),存在“单一产品依赖症”,一旦该产品受到价格管控、适应症拓展失败、竞品上市、医保限制等影响,将对整体业绩造成重大冲击;

· 西格列他钠虽已上市,但仍处于商业化初期,尚未形成规模效应,短期内难以对冲西达本胺的风险。

11.2.2 创新药商业化能力尚在建设中

· 微芯生物为典型的“科学家创业型”药企,研发能力强,但市场推广、销售网络、医学事务、品牌建设等商业化能力相对薄弱;

· 核心产品(如西格列他钠)的医生认知度、患者渗透率、终端放量速度仍需时间培育,存在“有产品但卖不动”的执行风险。

11.2.3 在研产品兑现周期长、不确定性高

· 微芯生物虽有多个在研品种(如西奥罗尼、CS12192等),但大多处于临床II期或更早阶段,距离上市还有较长时间;

· 创新药研发本身具有高失败率、长周期、高投入特性,任何一个核心在研品种若临床失败、数据不佳、进度延迟,都会影响公司未来增长逻辑。

11.3. 品牌风险

11.3.1 品牌知名度低,C端影响力弱

· 微芯生物为中小型创新药企业,品牌影响力主要集中在医院与专业医生群体,普通患者与C端认知几乎为零;

· 缺乏面向消费者的品牌营销与传播,患者依从性、用药选择、复购行为等难以通过品牌力驱动,更多依赖医生处方。

11.3.2 产品尚未形成品牌效应

· 唯一商业化产品西达本胺虽然是中国首个原创抗肿瘤药,但并非“广为人知”的“王牌药物”,在医生与患者群体中尚未形成强品牌心智;

· 西格列他钠作为全球新机制降糖药,也面临“新=未知”的认知障碍,品牌建设任重道远。

11.4. 库存风险

11.4.1 仿制药式的库存管理压力较小,但仍存在

· 微芯生物为创新药企业,产品以处方药为主,生产模式以销定产为主,大规模库存积压风险低于传统药企;

· 但若核心产品(如西达本胺)销售不及预期、渠道退货、或者新适应症拓展失败,仍可能面临库存减值、周转率下降、资金占用等问题;

· 特别是在集采预期或价格下行预期下,渠道可能减少进货,导致库存被动积压。

11.5. 市场风险

11.5.1 客户高度集中(医院、肿瘤/内分泌科)

· 微芯生物产品的核心客户为三级医院的肿瘤科、血液科、内分泌科等专科科室,客户结构高度集中;

· 若医院采购政策调整、医保支付方式改变、医生处方行为变化,将直接影响产品销售与放量节奏。

11.5.2 市场推广与准入难度大

· 创新药(特别是机制新颖的品种如西格列他钠)需要大量的学术推广、医生教育、真实世界证据(RWE)积累,市场准入周期长、成本高;

· 若医院进药难、医保谈判失败、患者支付能力有限,将显著影响销售表现。

11.5.3 患者需求存在波动性

· 肿瘤与代谢疾病虽然为长期需求市场,但患者就诊率、用药依从性、支付意愿受经济环境、医保政策、疾病认知等影响,存在一定波动。

11.6. 高管风险

11.6.1 创始人依赖与团队结构风险

· 鲁先平博士作为公司创始人、董事长兼总经理,是微芯生物的核心灵魂人物与技术领袖,长期主导研发方向与战略决策;

· 若未来出现创始人年龄、健康、管理风格、战略判断等变化,或高管团队出现不稳定因素,可能影响公司长期研发方向与执行力。

11.6.2 商业化与国际化人才短板

· 微芯生物目前研发团队强,但商业化、市场准入、国际化人才相对不足,在创新药上市后的推广、全球临床、跨境合作等环节可能存在瓶颈。

11.7. 调研风险(信息不对称风险)

11.7.1 信息披露有限

· 作为中小市值科创板企业(市值约100–200亿区间),相比恒瑞、百济等龙头,微芯生物在定期报告、投资者交流、在研管线披露的详细程度有限;

· 投资者较难全面掌握其真实销售数据、在研产品进度、库存情况、集采影响细节,存在信息不对称与判断偏差风险。

11.7.2 市场预期管理难

· 微芯生物部分在研品种(如西奥罗尼)被市场寄予厚望,但若上市后销售不及预期,或临床数据未达乐观假设,可能引发股价大幅波动;

· 市场对“First-in-Class”往往期待过高,但实际商业化落地难度大。

11.8. 财务风险

11.8.1 盈利压力大,持续亏损或微利

· 微芯生物至今仍未实现稳定盈利(或仅微利),研发费用占比高(约50%左右营收),商业化品种有限,导致净利润波动大、造血能力弱;

· 若未来在研产品不能及时上市、或上市后销售不达预期,将持续面临盈利与现金流压力。

11.8.2 研发投入高,但产出不确定

· 公司每年将约50%的营收投入研发,聚焦原创药,但创新药研发周期长、失败率高,投入不一定能转化为商业化成功;

· 若研发持续高投入却迟迟无法推出“爆款”产品,将影响财务稳健性与投资者信心。

11.8.3 现金流与融资依赖

· 作为创新驱动型Biotech,微芯生物对外部融资、政府补助、资本市场支持依赖度较高;

· 若资本市场遇冷、融资环境恶化,可能影响公司研发推进与运营稳定性。

11.9总结:微芯生物投资风险点一览表

✅ 总结一句话:

微芯生物作为中国原创新药(First-in-Class)的代表性企业,具备强大的研发基因与原创能力,核心产品西达本胺已实现商业化,但整体仍面临“产品结构单一、商业化能力待验证、创新药兑现周期长、政策与市场不确定性高”等多重风险。投资者需重点关注其主力品种的可持续性、在研产品的上市进度与商业化前景,以及政策环境和融资能力的变化。

12、最后的总结:

1 产品是否刚需: 是

2 是否有巨大未被满足的市场: 是

3 ROE: 未盈利

4 毛利率及变化趋势: 85%

5 负债情况: 现金5个亿, 有息负债8个亿, 公司钱不多.

6 公司是否在该市场具有垄断性: 否.

7 公司估值情况: 市场大概率会爆炒, 可能上千亿 , 因为市场主线是创新药, 底部涨个10倍, 大概800-1000亿有很大可能.

13、个人投资建议:

1.优点: 牛人推荐: 几个牛人姜博士、医院笑笑、听风在数钱呢好像都买了, 大家各自决策.

2.优点: 管理人员+运营还可以: 从公司的一些公开信息看, 运营正规, 老板务实 , 无不良记录 .

3.优点: 公司都是原创药: 创新药得关键是原创设计能力. 这种能力类似搞创意的, 很难模仿.

4.优点: 公司底部起来1倍左右, 还不算太高.

5.优点: 公司有个糖尿病的药物, 如果做成了, 会很有看头, 这个药物肝糖共管, 相对有点良心, 确实能帮到病人.

6.缺点: 没钱, 创新药很烧钱, 没钱后面很多临床就会比较难开展, 看公司后面融资及上市产品能否支持公司研发.

7.缺点: 过去很多承诺未按时兑现, 因此, 公司运营能力不够优秀.

8.缺点: 公司产品单一,在研管线比较烧钱,缺钱的情况下会绑住手脚,当前产品得看放量情况.

————声明: 以上内容仅供参考, 可能有不对的地方,请多多包涵.