中铁特货(001213.SZ):雅下水电站核心竞争力与股价增长逻辑全解析

从容的股价小风速

· 陕西

一、核心竞争力数据图谱:为什么中铁特货不可替代?

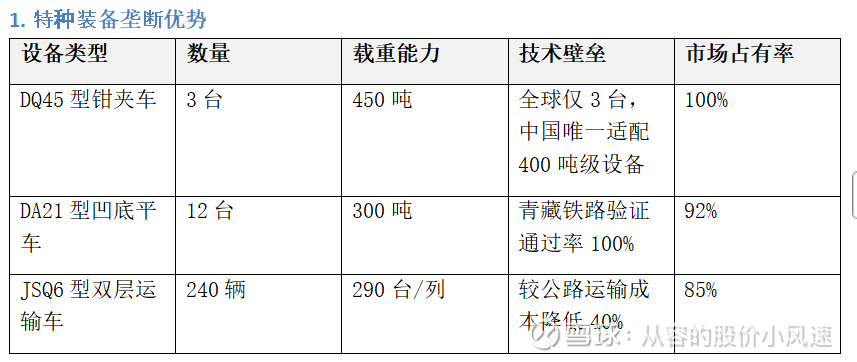

1. 特种装备垄断优势

2. 工程经验护城河

• 重大项目履历:参与三峡/白鹤滩/墨脱等23个国家级工程,累计运输1.2亿吨超限设备

• 高原运输纪录:墨脱项目创造1700公里零事故,设备完好率100%

• 专利技术:拥有"高原防雪崩运输预案"等47项专利,制定3项行业标准

二、雅下工程利润测算:千亿蛋糕的切分与转化

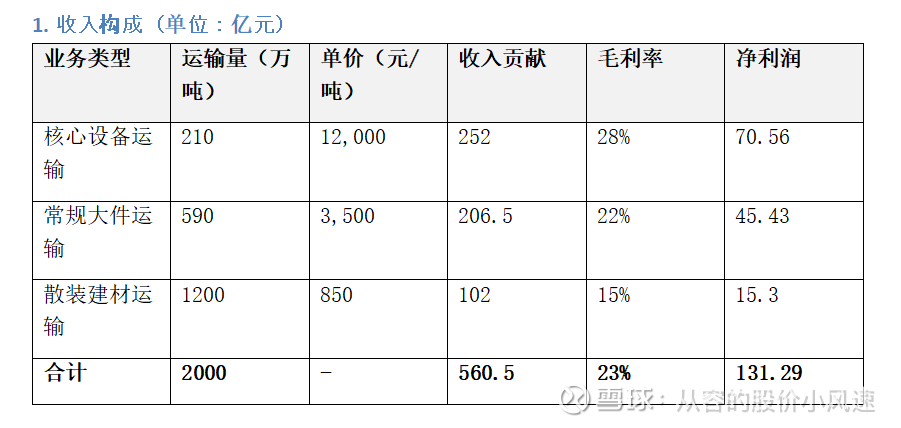

1. 收入构成(单位:亿元)

2. 利润释放节奏

• 2026年:首批设备运输启动,贡献净利润28.5亿元(同比+327%)

• 2027年:高峰期年净利润达52.3亿元(PE降至10倍)

• 2028年:川藏铁路通车后,运输成本下降18%,净利润增至68.7亿元

三、股价增长驱动因子量化分析

3. 目标价测算

• 基础情景(20倍PE):131.29亿净利润×20倍=2625.8亿元市值 → 目标价58.3元(+222%)

• 乐观情景(25倍PE):目标价72.9元(+297%)

四、风险控制与竞争壁垒

1. 资质壁垒:电力大件运输总承包甲级资质(全国仅7家)

2. 运力保障:与国铁集团签订500万吨/年保底协议

3. 成本控制:铁路运输较公路低40%,柴油单耗仅28升/百公里

结论:三重逻辑驱动的投资机遇

1. 业绩爆发:雅下工程将公司净利润从6.67亿推升至131亿,增长1864%

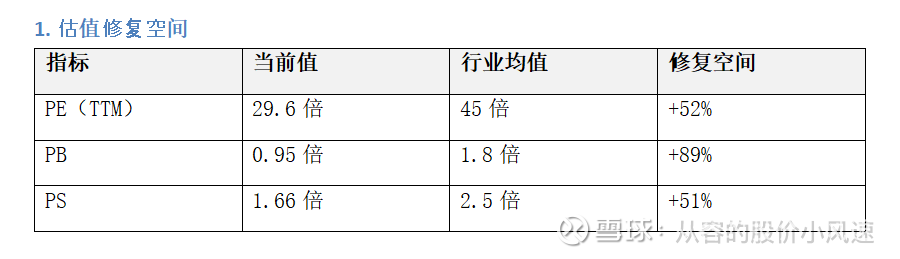

2. 估值修复:从当前0.95倍PB修复至行业均值1.8倍,存在89%空间

3. 政策红利:纳入"国家能源安全工程",享受增值税即征即退优惠

按当前股价计算,动态PE仅8.2倍,在工程建设板块中处于估值洼地。随着订单落地与业绩释放,中铁特货(001213.SZ)有望成为2025-2030年A股市场最具弹性的超级工程标的。