一招看懂上市公司解决同系借款问题——以华润饮料为例

在近期研究中,知常容研究小组发现华润饮料存在一项有意思的操作,公司近4年来总是在财报披露日前卖出全部持有的金融资产,似乎在有意避开财报节点的披露信息。

此操作在集团型上市企业上市筹备阶段较为经典,非集团型企业亦可能借此规避股东资金占用信息披露。

在此分享一下分析过程。特别说明,以下结论基于个人推测,不一定代表真实情况

01.

发现端倪

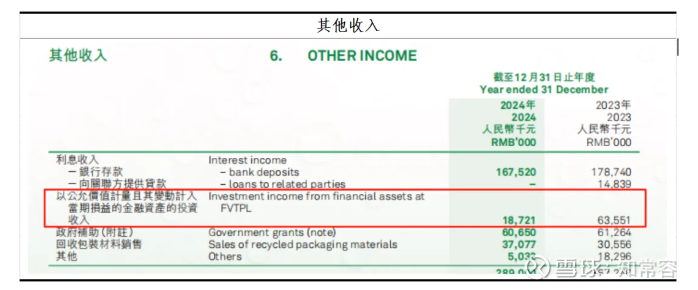

我们注意到利润表"其他收入"科目中列示了1872万元"公允价值计量且其变动计入当期损益的金融资产投资收益"。根据财报勾稽关系,资产负债表通常需同步列示"以公允价值计量且其变动计入当期损益的金融资产(短期投资)"科目。然而,华润饮料资产负债表中没有该项资产。

基于此,我们初步判断华润饮料在财报披露节点前已处置相关金融资产,考虑持续性频繁操作,我们认为公司可能有意在规避信息披露。

02.

寻找证据

我们继续检视现金流量表-投资活动变动。企业对金融资产实施买卖操作均会体现在该科目中。经梳理,确认了公司存在全数买入并卖出的循环操作模式。该操作的时间节点在连续4个会计年度都精准避开了财务报告披露窗口,其刻意为之的意图较为明显。

根据招股说明书披露信息,公司购买的金融资产为“国内知名商业银行的保本及最低回报保证的短期结构性存款”。结构性存款所挂钩标的资产类别多元,很适合做定制化产品。

至此,我们研究小组已经发现了公司的资金运作方式,然其深层动因尚未明朗,基于现有买卖痕迹,该现象纯属巧合的可能性较低。

03.

寻找动机

根据招股书披露信息,我们注意到公司与华润系在金融领域存在关联。

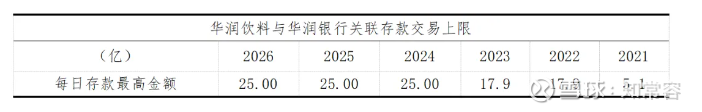

其一,公司与华润银行签订了存款协议,依据协议金额变化,可划分为两个阶段:

1.上市前阶段(2021-2023年),2022年存款金额呈现显著增长;

2.上市后阶段(2024-2026年),存款上限设定为25亿元,该金额恰好等于华润饮料上市前承诺的分红;

其二,招股书显示,2021年及2022年华润饮料流动资产项目中均存在大额"应收同系子公司款项",金额分别为42.3亿元与35.4亿元。

根据附注披露,该款项主要源自向同系子公司提供的应收贷款,2022年相关贷款利率介于3.1%至3.6%之间。

至2023年,华润系子公司已悉数偿还对华润饮料的借款,致使华润饮料净现金余额于当年大幅攀升至59.5亿元,进而呈现财务状况更趋稳健的招股书。

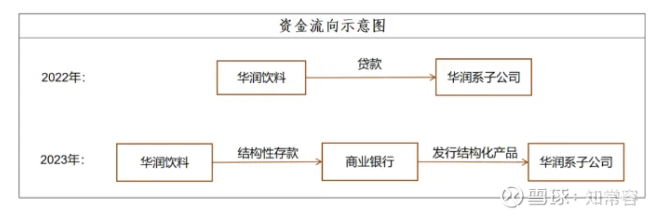

我们大胆推测,子公司贷款和结构性存款存在关联,很可能子公司贷款在2023年“摇身一变”,变成了结构性存款。

04.

闭合链条

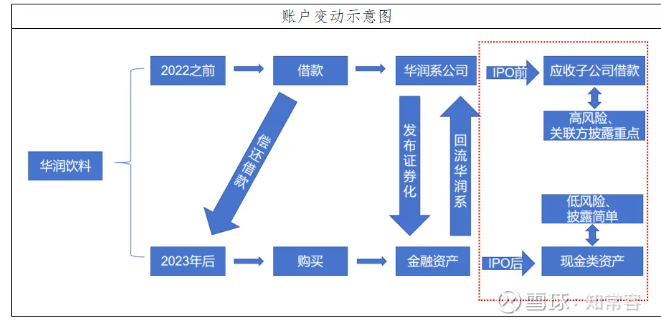

在整理完毕所有资料后,我们推测华润饮料全买、全卖结构性存款,此举为规避披露报表关键节点提供了一种相对合理的解释路径。

我们可合理猜测,2023年在华润系子公司偿还华润饮料借款资金后,经由华润饮料购买华润系所发布的金融产品(或者以结构存款资金池方式),重新回流至华润体系内部,有效填补了华润系短期流动性需求。

产品设计仅需在财报披露日之前卖出,并于事后继续买进,华润饮料在财报上即可有效规避信息披露义务。

第一步:华润系偿还华润饮料借款,华润饮料收回现金;

第二步:华润系列发行产品,华润饮料购买该产品,资金回流华润系。(实际操作时可能存在更多资金池);

第三步:财报披露日前卖出产品,披露日过后,继续买入;

在经过上述操作后,对华润饮料而言,使用“资金搬运术”,公司资产形态由IPO前高风险性质的"应收子公司借款"转换为IPO后低风险的"现金类资产"。

此举实质性解决了上市前关联方借款的合规隐患,提高了华润饮料资产质量。又可以避免华润系在资金流动上出现过大干扰。

05.

对公司影响

华润系子公司偿还华润饮料借款,可能产生短期扰动,但是华润集团体系庞大,短期资金调配并非难事。待资金安排平稳过渡后,即可恢复原有运转体系。

未来华润饮料也可以通过高比例分红,合理合规解决子公司流动性缺口。可以将原本属于上市公司体系的事项,转移至华润非上市体系。

综合来看,华润饮料的现金充足,流动性较好,因此通过“资金搬运术”解决IPO前同系子公司借款问题,并同时满足子公司流动性需求。