错过互联网黄金坑?别慌,食品饮料双击时刻正在开启

2022年,市场对互联网行业极其悲观,导致大多数互联网企业的估值在10倍左右徘徊。与此同时,海外同行却能够享受到25至40倍的估值优待。这种截然不同的境遇一直持续到2025年,才逐渐出现好转迹象。

到2025年,市场的“偏见”又转向了食品饮料行业——那些被戏称为“老登股”的公司。这些企业曾经的市盈率普遍在20至30倍之间,如今却大多跌至15倍甚至更低。

反观海外,即便可口可乐的年度利润增速出现下滑,其滚动市盈率(TTM)仍保持在24倍;而利润增长仅为个位数的百事可乐,其TTM市盈率更是高达28倍。

如果你错过了2022年11月我们报告中《打响互联网增速第一枪》的腾讯音乐,这一次可得留意一下“老登之王”康师傅的双击机会。

01.

双击出发点

为什么我们说康师傅为“老登之王”且蕴含双击机会

1.品牌知名度家喻户晓;

2.收入规模在食品饮料排名靠前;

3.销售渠道触达能力遥遥领先;

4.迈入新的盈利周期

5.派息能力100%;

6.估值显著低于同行,农夫山泉超6000亿港元,东鹏饮料超1500亿元,收入规模、渠道能力更强的康师傅仅有600亿港币,TTM市盈率仅为13.7倍,股息率接近7%。

02.

市场担忧

营业收入下降:市场担忧康师傅经营策略转变,营收下降会影响持续性。但我们认为,其收入体量和销售费用决定,营收降不会导致利润降,反会实现更好利润。2020—2024年规模增长明显,利润平淡,预计下一个5年利润将强于收入。

外卖大战影响:外卖大战冲击了奶茶和方便速食行业,我们认为这并非正常状态。过去,外卖市场扩大,对这些行业的影响短暂,即时零售或能开辟新场景。

高度同质化竞争:康师傅与统一企业的同质化竞争已久,但双方利润都将创历史新高。在新宏观环境下,我们认为它们能在竞争中找到契合点,共同推动行业高质量发展。

100%分红可持续性:理论上,公司无法持续实现100%股利支付率。以康师傅为例,根据其折旧与固定资产变化,未来1-3年内仍有潜力保持这一水平,随后可能降至70%-80%。若发展顺利,即便在70%-80%的区间内,目前仍具吸引力。

03.

基本概况

25H1营业收入401亿,同比-2.7%,

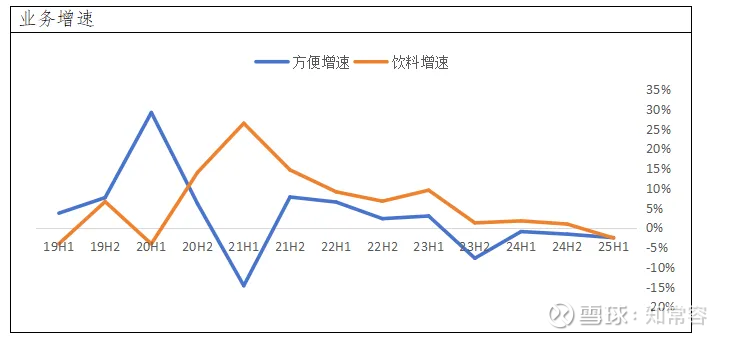

方便面:收入135亿,同比-2.5%,主要与提价后市占率下降有关。根据公司描述,通过合理促销手段,7-8月方便面增速已经恢复正增长。

饮品:收入264亿,同比-2.6%,除了百事饮品外,茶、水、果汁都出现不同程度下降,同样也跟提价有关;

从业务看,康师傅无论是方便面业务还是饮品业务,提价过程均遇到一定阻力,从现有发展路径看,对公司收入增速保持审慎。

归母净利润22.7亿,同比+20.5%,剔除一次性资产出售,归母利润21.1亿,同比+12%,略低于预期,但利润表修复方向,与我们判断保持一致。

我们在2024.2月报告中提出,公司5年左右年利润规模有望提升至50亿附近。截至目前,依然维持此前观点。

按10.68港币计算,当前对应2024/2025E市盈率分别为14.8/12.8倍,而过去平均市盈率约18倍,PE处于历史低位区间。

对于2024/2025E股息率已达到6.8%/7.8%,吸引力显著加强,值得关注。

04.

康师傅VS统一企业中国

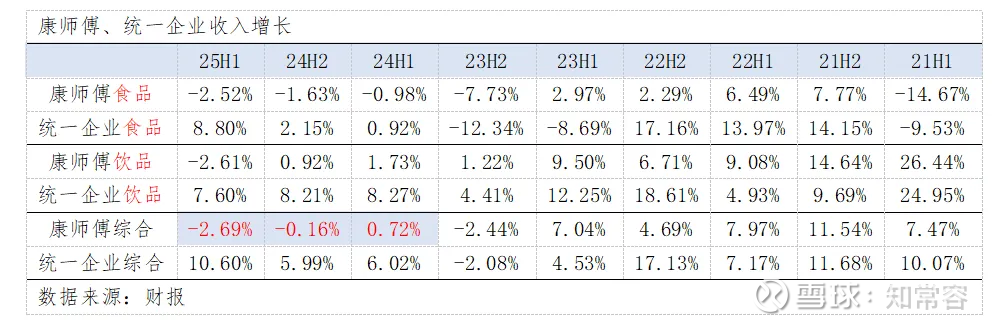

我们将统一企业与康师傅的收入划分为两个区间:

2021-2023期间:两者业务表现互有胜负,基本呈现同涨同跌态势;

2024-至今:因康师傅提出高质量发展战略,康师傅收入连续三个报告期都落后于统一企业,到2025H1期间反差更为明显;

参考海外可口可乐与百事可乐竞争,在高度相似的产品中,头部企业都面临一种困境,一方若试图提价,对手不跟进就会流失份额。反之,若都提价,则可能共同获益。

在大趋势上,饮料行业因可口可乐价格上涨,为其他低价产品提供了提升空间;方便面因棕榈油价格走高,统一企业税前利润仅3.5%,有改善动力。预计未来竞争中,双方将找到平衡。

04.

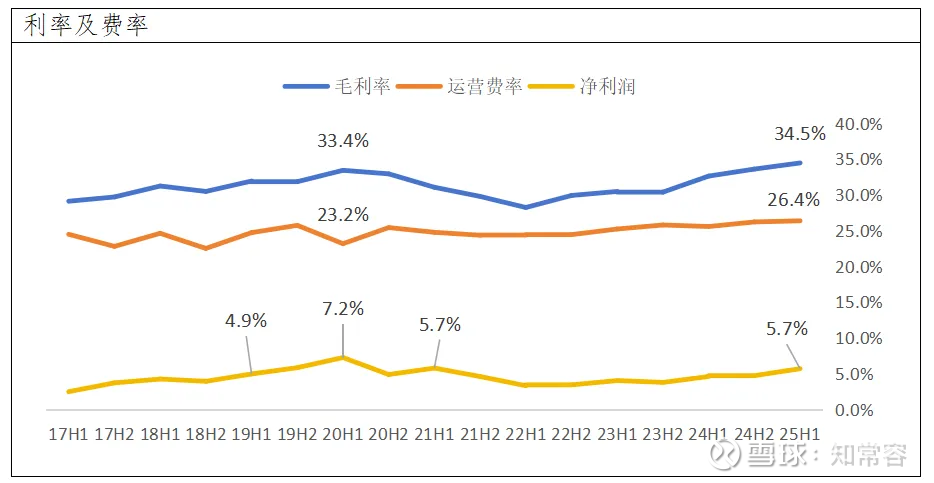

25H1利率及费率

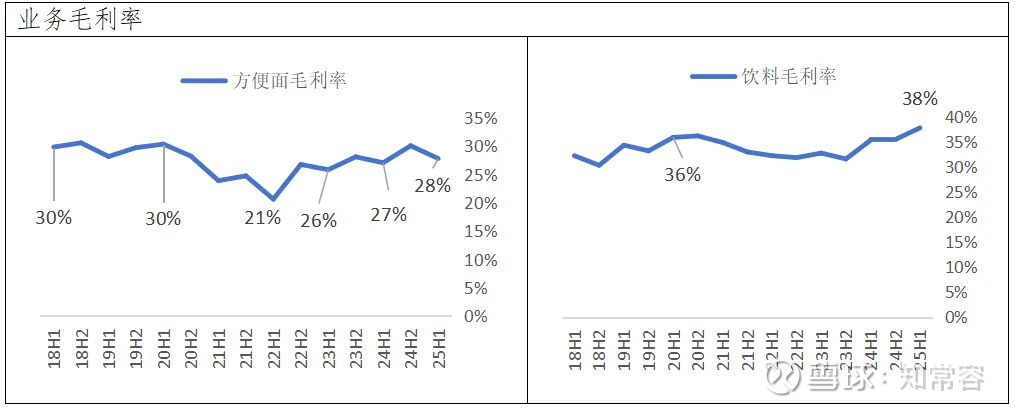

毛利率达到34.5%,为我们观察以来新高:

方便面:毛利率27.8%,由于棕榈油价格较2020年之前要高约40%,按我们测算,原材料价格降至2020年的125%附近时,方便面毛利率就可以达到新高;

饮料业务:毛利率37.7%,创观察以来新高。白糖价格已接近2020年水平,PET价格则较2020年高约20%。

两块业务都显示出了产品结构优化趋势。

运营费率达到26.4%,达到观察以来新高。

净利率5.7%,剔除一次性资产出售为5.26%。净利率已经接近观察期内新高,核心经营利润指标,创新高。

证明了竞争双方可以找到共同点,以实现更高的经营效率。

05.

100%分红可持续性

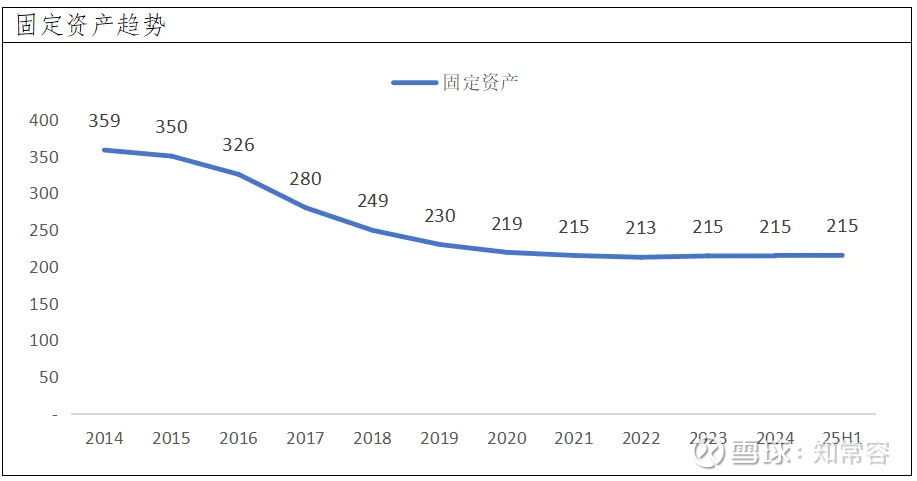

2014-2020期间,折旧>资本开支,使得固定资产大幅度下降。

2021年-25H1期间,折旧≈资本开支,至25H1,本轮资本开支高峰期开始呈现放缓态势。

从固定资产趋势看,康师傅过去100%及以上分红,大都来自折旧产生超额现金流。

对比统一企业,数据上看即使康师傅的固定资产减少30%,其收入规模依然能够保持,现有折旧带来的现金流优势或许还能持续数年。

未来,维持80%~100%股利支付率具有保障。按2025年利润分配,隐含股息率已达到8%。

06.

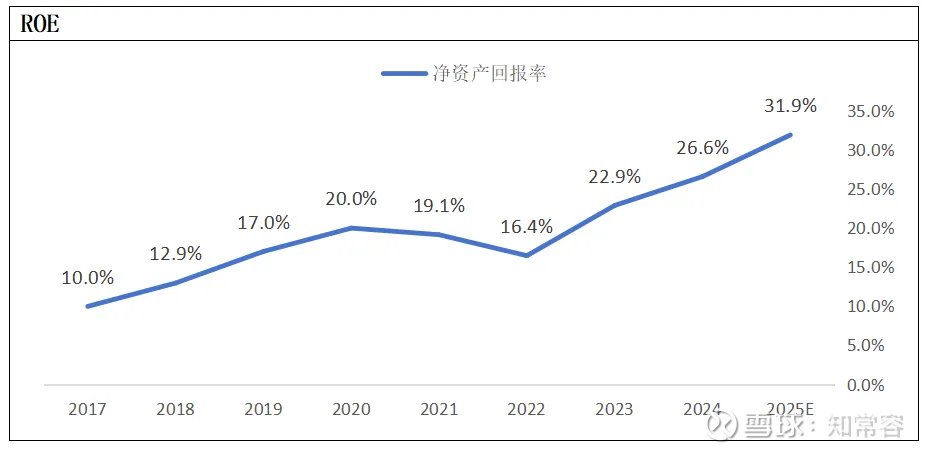

ROE

因出色的现金分配与周转提升,我们预计康师傅ROE将会提升至35%附近,

按中期测算,2025年ROE或接近32%,向着我们既定目标前进。

乐观情景下,ROE很可能达到38%~40%区间,向贵州茅台、农夫山泉看齐。