《炒股就是找规律的游戏:揭秘华尔泰“春节行情”背后的投资密码》

炒股的本质是什么?有人说是预测未来,有人说是分析价值。但在我看来,炒股更像是一场“找规律”的游戏——通过历史数据、行业周期、市场情绪等多维度分析,发现那些被市场验证的、可复制的投资机会,最重要的是学会独立思考。今天,我想分享一个经典的季节性投资案例:华尔泰(001217)每年11-12月的“春节行情”。

案例:华尔泰的“春节魔咒”

如果你翻开华尔泰近年的K线图,会发现一个有趣的现象:每年11月至12月,公司股价往往会出现一波明显上涨,而这一波行情的核心驱动力,正是中国春节对烟花爆竹的传统需求。 以近3年数据为例:

2022年11-12月:股价从10元左右上涨至15元附近,涨幅超50%,期间伴随烟花概念股整体走强;

2023年同期:股价从低位启动,12月单月涨幅超30%,叠加多地政策松绑烟花燃放;

2024年11-12月:股价在震荡调整后再次启动,配合春节备货周期,资金提前布局。

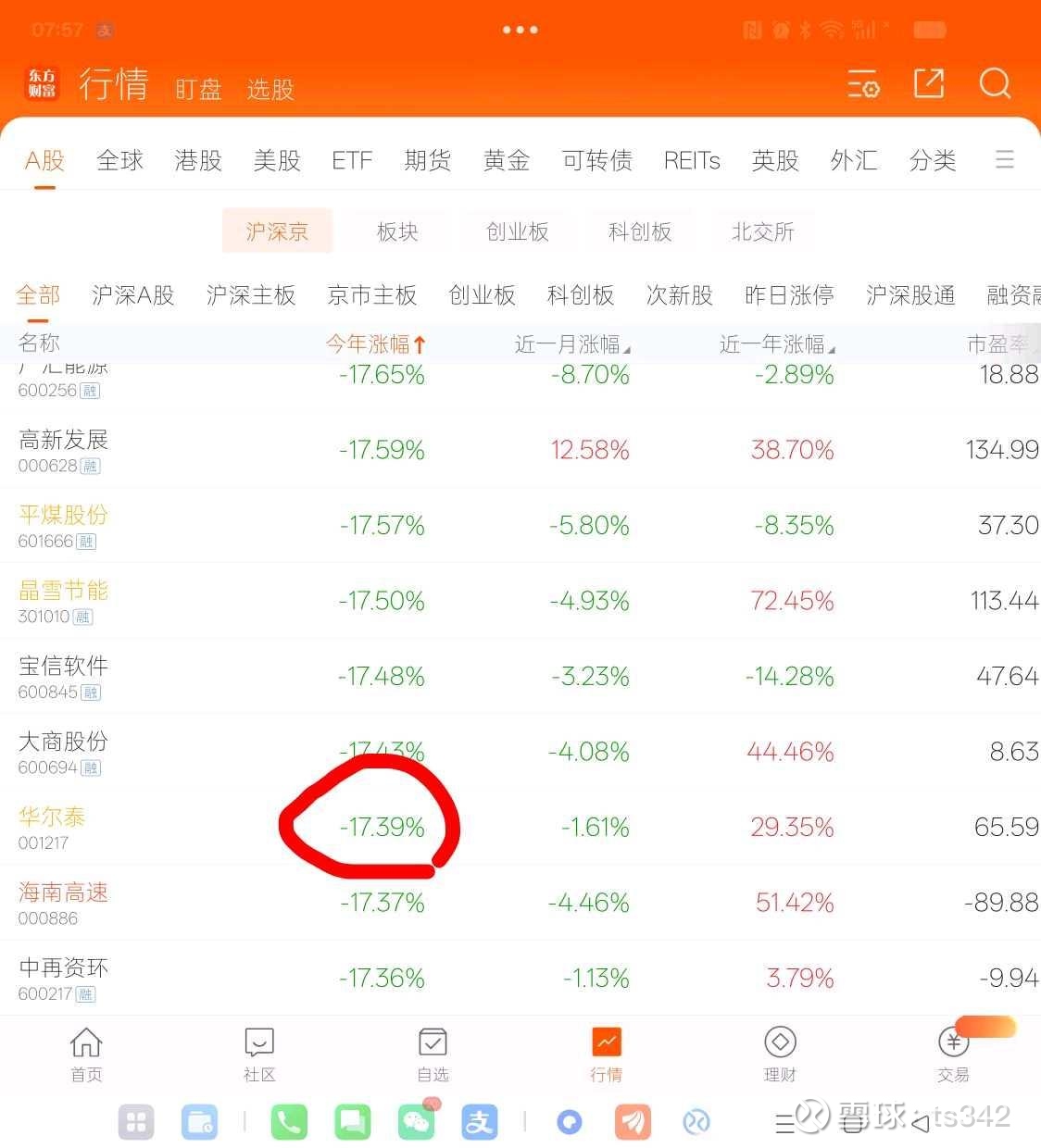

全板块今年跌幅排前150,今年12月份会不会又有一波行情呢?

规律背后的逻辑:春节烟花产业链的“季节性狂欢”

为什么华尔泰会在年底走出独立行情?答案藏在产业链与消费周期的共振中:

核心业务绑定烟花需求:华尔泰是国内最大的烟花爆竹制造商之一,其硝酸产品是烟花发色剂的关键原料。当春节临近,烟花爆竹需求激增,公司订单量、业绩预期同步提升;

政策松绑催化行情:近年来,多地从“全面禁燃”转向“限燃”,广东、河南、辽宁等地明确春节可限时、限区域燃放。政策边际宽松直接刺激烟花产业链景气度;

资金提前布局预期:聪明的资金往往提前预判需求爆发,在11月(备货期)至12月(消费预热期)介入,推动股价上涨;

历史数据验证规律:经过多年市场验证,这一季节性规律已成为部分投资者的“共识”,形成“买预期、卖事实”的交易节奏。

如何把握“春节行情”?实战策略与风险提示

1. 买入时机:关注11月初的“信号”

技术面:若股价经过半年调整后,在11月初出现放量企稳、突破关键压力位(如年线、半年线),可视为入场信号;

基本面:跟踪烟花行业政策动态(如地方政府发布燃放通知)、公司订单情况(财报或公告);

资金面:观察主力资金是否开始流入,龙虎榜数据是否有机构席位介入。

2. 卖出逻辑:春节前兑现利润

时间节点:通常在春节前1-2周,市场对烟花需求的预期已充分兑现,股价可能冲高回落;

止盈信号:若股价连续3天以上滞涨、量能萎缩,或公司发布利好但股价不涨,可考虑分批止盈。

3. 风险提示:不可忽视的“地雷”

政策风险:若某年突然收紧烟花燃放政策,需求将大幅下滑;

业绩不达预期:若公司因产能、成本问题导致利润低于市场预期,股价可能回调;

市场情绪波动:季节性行情受资金推动明显,若市场整体情绪悲观,规律可能失效。

结语:规律不是万能,但值得敬畏

炒股没有100%成功的规律,但通过数据挖掘、逻辑验证找到的“大概率机会”,往往能大幅提升胜率。华尔泰的“春节行情”正是这样的案例——它不是神话,而是基于产业周期、市场需求、资金行为的可分析规律。与其去追涨杀跌,不如低位潜伏,等风来。

投资本质是概率游戏,找到规律只是第一步,更重要的是结合市场动态,动态调整策略。 如果你也发现了一个“可复制”的投资规律,不妨在评论区分享,一起探讨!

相关标的与延伸阅读:

烟花产业链核心股:ST熊猫(烟花销售龙头)、国泰集团(高氯酸钾供应商)、新余国科(烟花自动化设备);

数据参考:历年烟花产值数据、地方政府烟花政策文件。