低空司最新统计分类政策解读及行业后市展望

关于中国低空经济最新政策、行业现状与后市展望的深度电话会议纪要,交流围绕低空经济定义、政策文件、专项债投资、应用场景、产业链企业、载人前景、基础设施、空域规划等核心议题展开。

以下是对核心内容的结构化解读与提炼:

一、政策演进与核心文件

2025年6月1日文件(空管办发):定义低空经济,明确国央企在低空发展中的职责,指导18个部门。

2025年11月文件:明确省市两级空管平台、企业运营平台的分工,规范社会资本进入路径,避免野蛮生长。

近期(2025年12月)文件:进一步明确基础设施投资边界、收入确认依据,回应专项债申报与使用标准,为地方政府和国企提供操作指南。

二、专项债与资金投入

规模:无统一口径,但放量明显。例如:

山东高速:3年采购22000架无人机,总规模约40亿元。

湖北:2025年申报17个低空项目,单个县级项目规模在1-10亿元。

深圳:已招投标项目超10亿元,另有7-8亿元项目在推进。

广东、湖北预计2026年专项债规模分别为50亿元+、20-40亿元。

投资重点:偏向无人机行业应用所需基础设施(如信息化平台、通道间、反制、微气象),而非传统通航。

政策支持:低空经济成为地方政府“腾笼换鸟”、争取国债份额的重要方向。

三、应用场景成熟度排序

植保(农业):最成熟,年销售约20万架,单价12-15万元,渗透率已近两位数,成本比传统方式下降70%。

物流:处于爆发前夜,技术、成本、闭环均已成熟,只待空域政策放开。典型案例如郑州冻品配送、山区物流(京东)、线边库调运等。

巡检(电力、应急等):已进入替代阶段,无人机成本仅为传统方式(如旁路作业车)的1/15,效率更高。

载人:尚处早期,需突破适航认证、电池能量密度、数据链路可靠性、空域跨区管理等多重瓶颈。预计在载物成熟后1-2年才会规模落地。

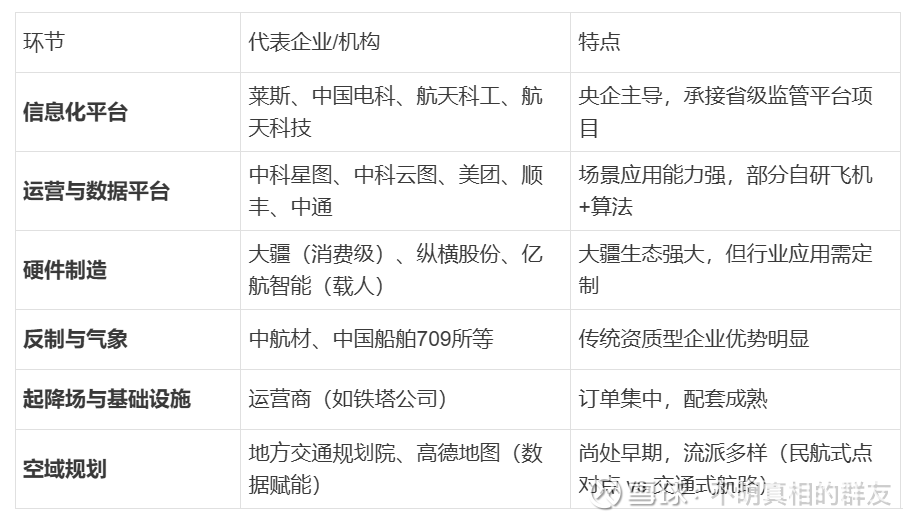

四、产业链企业梳理

$纵横股份(SH688070)$ $中科星图(SH688568)$ $航天科技(SZ000901)$

五、载人场景的挑战与展望

四大瓶颈:

适航认证:全球仅亿航等极少数企业拿全“四证”,且区域限制强。

电池能量密度:现有约300Wh/kg,航时仅十几分钟;需固态电池达500Wh/kg以上才有商业可行性。

数据链路可靠性:5G-A等仍需验证,失联风险对载人是致命隐患。

空域管理:跨区飞行仍为非标流程,政策尚未明朗。

时间展望:载物先成熟(预计2026-2027年),载人随后1-2年跟进。

六、行业当前矛盾与破局点

“先有路还是先有车”:

基础设施(管控平台、航线规划)正在快速建设。

无人机能力已超越部分场景需求(如山区调运、封闭场景物流)。

破局路径:政策试点 → 航线审批 → 场景验证 → 规模复制。物流将是最快突破的领域。

行业感知度低:

低空经济以B端/G端为主,公众感知弱,但行业规模(尤其是硬件销售、专项债)已在快速提升。

2024年起,无人机行业投资活跃度提升约4倍,并购活跃。

七、后市展望与投资逻辑

2026-2027年:基础设施投资高峰期,物流、巡检等场景将率先规模化。

中长期:空域管理逐步规范,航线网络形成,载人场景逐步试点。

投资建议关注:

信息化平台企业(如中科系、航天系)。

场景运营与数据服务商(如中科云图、物流巨头)。

硬件制造与系统集成(如大疆生态、垂直领域专精企业)。

基础设施配套(如起降场、反制、气象服务)。

八、总结

低空经济已从“概念期”进入**“基建先行、场景跟进”的落地期**。政策体系逐步完善,专项债资金持续注入,物流、巡检、植保等场景已具备商业化条件。载人虽远但路径清晰。建议关注政策催化、订单落地、技术突破三条主线,把握产业链中具备卡位优势的企业。