德邦科技(688035)真正的新液冷新龙头崛起,把握英伟达牛市核心标地

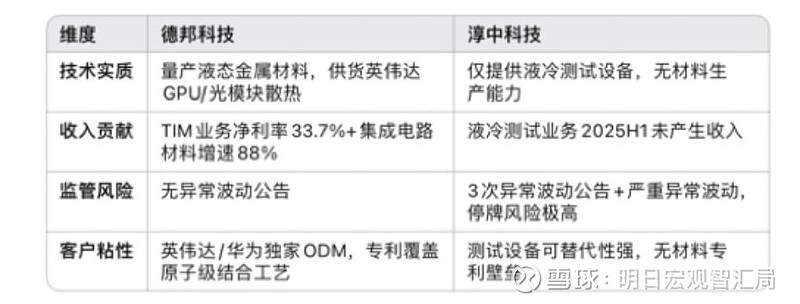

德邦科技作为英伟达液冷产业链核心材料供应商,凭借技术稀缺性与业绩爆发力,已在A股“英伟达牛市”主线上形成全面优势。随着$淳中科技(SH603516)$ 面临监管风险,德邦科技正加速接棒液冷龙头地位。本文从技术壁垒、产业卡位及估值逻辑展开深度分析。

一、技术制高点:液态金属TIM定义行业标准

1. 英伟达GPU散热独家方案

• 子公司泰吉诺的液态金属导热界面材料(Fill-LM S8000系列)通过英伟达Blackwell GPU认证。

• 性能优势:导热系数≥80W/m·K(传统硅脂仅5-8W/m·K),热阻降低60%以上,完美适配单芯片1000W+功耗的散热需求。

• 工艺革命:纳米级表面处理实现原子级结合,解决浸没式液冷环境高分子溶胀难题,为GB300液冷系统核心突破技术。

• 全场景覆盖:产品线延伸至光模块散热,直接服务英伟达GB200 NV72液冷机架供应链。

2. 业绩爆发验证高景气

• 泰吉诺并入德邦(2025年2-6月)短短5个月即贡献营收3818万元、净利润1286万元,净利率高达33.7%,超收购承诺的三年累计净利润30%。

• 德邦2025H1总营收6.9亿元(同比+49%),净利润4557万元(同比+35%),其中集成电路封装材料营收增速达88%。

二、英伟达牛市核心逻辑:液冷渗透率跃升驱动千亿市场

1. 技术刚需驱动

• 英伟达GB300系统全面采用液冷设计,单机柜功耗突破120kW。

• 液冷渗透率将从2025年30%跃升至2030年70%。

• 液冷核心部件价格大幅上涨:

• 快接头:700元→2100元(+200%)

• 冷板:1500元/kW→1800元/kW

2. 政策与市场双轮催化

• 工信部《算力基础设施计划》要求数据中心PUE≤1.25,液冷可压至1.146。

• 全球液冷市场规模2024-2030年CAGR超40%,2030年预计达213亿美元。

替代逻辑明确:淳中科技公告“股价严重脱离基本面”后资金加速出逃,德邦科技凭借唯一量产能力承接板块龙头地位。昨日股价放量大涨16.78%已印证资金切换趋势。

四、估值重构:五倍成长空间清晰

1. 业绩裂变式增长

• 2025年:泰吉诺全年净利润预计超3000万(净利率30%+),德邦主业净利润1.2亿,总计约1.5亿(同比+51%)。

• 2026年:液冷材料需求爆发,净利润有望达2.4亿(+64%)。

2. 估值锚定英伟达产业链

• 当前PE(TTM)63.8倍,显著低于淳中科技停牌前150倍+。

• 按2026年净利润2.4亿给予60倍PE,目标市值144亿,较当前57亿市值存在152%上涨空间。

• 若牛市情绪催化PE至80倍,市值可达192亿(236%涨幅)。

3. 资金抢筹逻辑

• 外资:香港中央结算公司新进十大流通股东(持股0.7%)。

• 机构:广发电子传媒基金、民生资管新进持仓。

• 国家队:大基金持股15.65%,提供战略背书。

投资结论与策略

德邦科技是A股唯一量产英伟达级液态金属TIM的企业,技术壁垒显著、业绩爆发力强,全面碾压淳中科技。在英伟达GB300量产催化与监管驱逐题材炒作的背景下,公司有望承接液冷板块核心流动性。

• 短期:150%上行空间

• 中长期:全球液冷渗透率跃升带来五倍成长路径

操作策略:现价逢低布局,牛市主升浪中龙头标的“回踩即买点”。

(市场有风险,投资需谨慎,本文不作为投资依据。)