谁才是红利之王?长江电力VS中国神华:一场关于“稳健复利”与“极致现金”的十年之约

跟大家分享我的长线价值投资理念:大A不只是短线博弈的专场,长线价值投资同样可行,且是穿越周期的唯一路径。核心原则只有一条 —— 锚定具垄断壁垒与内生增长性的行业头部企业,拿住别动享受复利增长带来的财富效应。然而,知易行难:

1. 长线价值投资本就是反人性的:人往往都有短视倾向,大脑天然偏向及时反馈,恨不得今天买明天就涨停。有研究表明人失去的痛苦是获得快乐的 2.5 倍,大A“牛短熊长”的行情下,大多数人熬不过震荡期的黎明前夜,就骂骂咧咧地离场了。

2. 大A是一个典型的“散户主导”市场:60%的散户贡献了80%的交易量、平均持股30天,基本上没有系统性研究企业长期竞争力、现金流、ROE 等核心指标,投机氛围浓厚。当周围人天天炒垃圾、炒题材(比如最近的商业航天、AI)有可能几个月翻倍的情况下,坚持价值投资的人简直就是“迪厅里打坐”。这种“同伴压力”会让你怀疑人生:我是来投资的,还是来修仙的?

3. 世界上最遥远的距离就是“知与行”:就像人人知道锻炼身体好,但坚持跑步的没几个。价值投资听起来高大上,做起来太枯燥。加之大A优质公司稀缺,大多数优质公司(腾讯、阿里、小米)都去美股、港股上市了,即使挖掘到一些具有深厚护城河、兼具成长和现金流的企业(美的、福耀),大多数人也因耐不住寂寞而浅尝辄止。

如果你的投资账户只能留一只股票持有一整年,你可能会选赛道股;但如果期限是十年,你的名单里一定绕不开‘长电’和‘神华’。一个是‘类债资产’的巅峰,水流即美金;一个是‘周期之王’的蜕变,煤炭变黄金。在2026年这个估值重塑的关键节点,在日均成交 3.6万亿 的狂热牛市中,我们不聊虚无缥缈的梦想,只谈硬核的ROE、现金流与护城河。通过对调研数据的深度穿透,我们将揭示:在低利率时代,谁才是那个真正能让你‘稳坐钓鱼台’的财富终点站。

2015年初至今,长江电力翻了2.6倍,中国神华翻了4倍,沪深300涨幅仅有34.24%,长江电力(蓝色线)整体走势更丝滑。

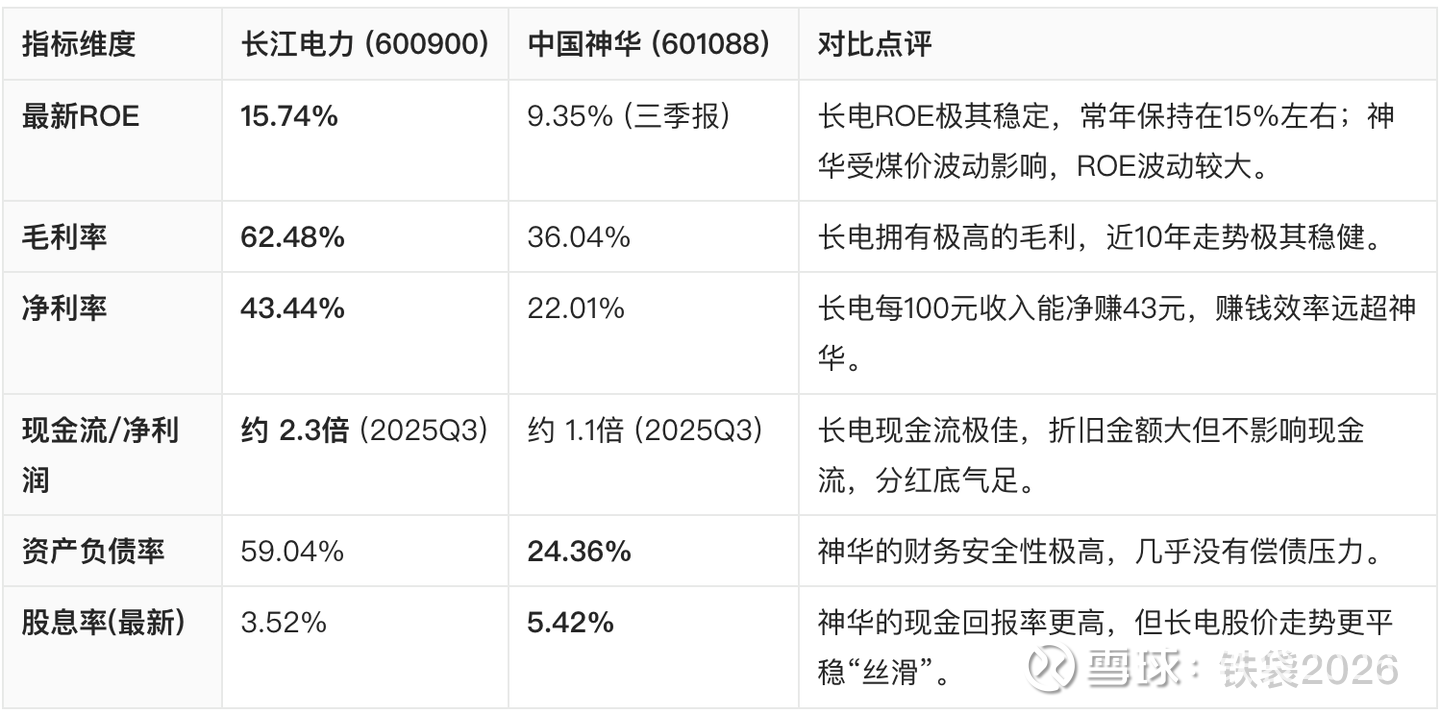

一、核心财务指标

在长线价值投资中,我最关注以下指标,它们分别代表了企业的“赚钱能力”、“赚钱质量”和“安全底线”:

1. ROE(净资产收益率): 【企业的“吸金率”】。代表企业用自己的100块钱一年能赚回多少钱。连续多年能赚 15块钱以上通常被视为顶级优秀企业。

2. 经营性现金流/净利润: 【赚钱的“含金量”】。有些公司账面盈利但没收到现金。这个比例大于1,说明赚到的每一分钱都实实在在地变成了口袋里的现金。

3. 毛利率/净利率: 【产品的“话语权”】。毛利高说明产品竞争力强,反映了公司在产业链中的话语权。净利高说明公司管理效率高。

4. 资产负债率: 【公司的“杠杆压力”】。反映公司欠债的多少。对于公用事业,适当负债是合理的,但过高会面临财务风险。

5. 股息率与支付率: 【投资的“落袋为安”】。股息率是每年的现金分红回报,支付率是公司赚到的利润里拿百分之多少出来分红。

二、财务指标深度对比分析

分析过去10年的历史表现,两家公司的财务底色如下(详情查询【指标对比】):

三、“3+3”筛选规则对比分析

1. 财务硬指标分析

长江电力: 表现出极强的“防御属性”。毛利率稳定在 60%以上,净利率超 40%,这是典型的“印钞机”模式。虽然负债率看似较高(59%),但其债务多为低利息的长期贷款,且经营性现金流是净利润的2倍以上,还款和分红能力极强。

中国神华: 表现出更强的“现金流特征”。资产负债率极低 24%,资产负债表极其干净。虽然ROE和毛利率受煤炭周期影响会有所波动,但其 15.26倍的PE和 5.4%的股息率 提供了很强的安全边际。

2. 商业护城河分析

行业壁垒:

1. 长江电力: 拥有世界级的巨型水电站(如三峡、乌东德、白鹤滩等)。水电站具有“类永续经营”属性,一旦建成,原料(水)免费,后期维护成本极低。

2. 中国神华: 煤电路港航一体化模式。不仅挖煤,还自己发电、开火车运输、走自己的港口。这种一体化极大对冲了煤炭周期风险,护城河极深。

行业赛道: 2026年宏观环境下,能源安全与绿色电力是核心主题。长江电力作为清洁能源代表,更契合长期政策导向。

四、宏观环境与当前A股行情分析

政策环境: “十五五”规划开局之年(2026年),国家强调高质量发展与分红导向。

经济环境: 2026年预计国内利率将长期维持低位,这使得3.5%-5.5%股息率的优质资产具有极高的“替代债”属性。

市场行情: 2026年初,A股估值处于从“估值驱动”向“盈利驱动”转型的关键期。长线资金(险资、社保)更倾向于业绩确定性强的价值股。

五、综合调研结论与建仓建议

1. 终极推荐:长江电力 (600900)

理由: 站在10年维度,我更推荐长江电力。

确定性最高: 虽然神华股息率更高,但煤炭作为化石能源受宏观调控和碳中和政策远期影响较大。长江电力的水电资产具有极强的不可复制性和抗通胀属性。

走势更“丝滑”: 2015年至今的股价走势,长电的波动远小于沪深300及中国神华,更适合追求复利增长的长线投资者。

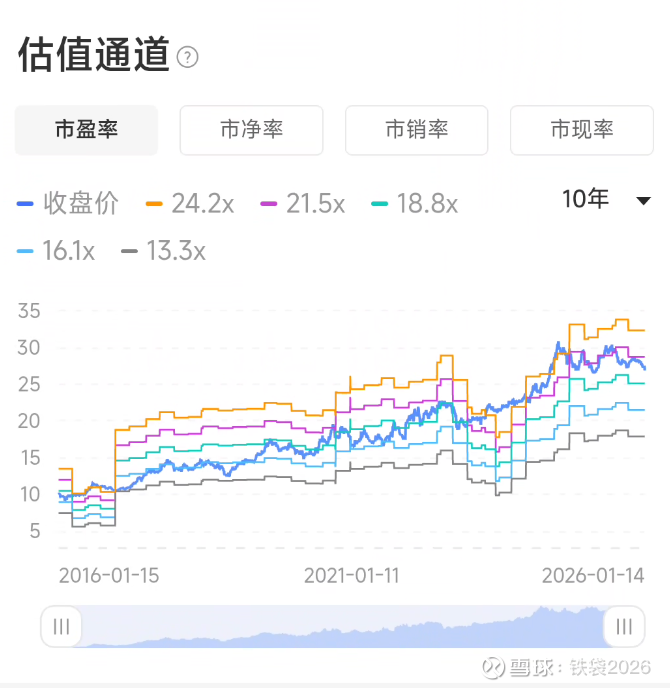

2. 估值通道与建仓建议

长江电力估值分析:

当前PE(TTM): 20.08倍,处于历史估值通道的 61.94%百分位。

估值通道: 报告显示长电的PE通道上限约在24.2x,下限在13.3x左右。当前处于通道中轴偏上方。

建仓操作建议:

第一步(底仓): 当前20倍PE虽非极度低估,但在低利率环境下仍具吸引力。建议在20倍PE附近建立30%底仓。

第二步(分批布局): 若市场回调至PE 18倍以下(进入估值通道下半区),可加仓至60%。

第三步(极端机会): 若因大盘波动跌破15倍PE(估值分位30%以下),则是10年一遇的“击球区”,建议重仓分批买入。

投资总结: 长线价值投资的真谛不是捕捉爆发,而是拥抱平庸的伟大。长江电力就像是一个“永远不会干涸的水库”,在复利的时间魔力下,它是10年配置的基石。

六、指标对比

除了最新指标、利润、负债、现金流,其余都是近十年指标

如果您觉得这篇文章有启发,欢迎点赞、转发、关注!

风险提示: 本文仅供参考,不构成投资建议。市场有风险,入市需谨慎。