【百川畅银】主业没看头,壳资源价值尚存

“懒人包”放前面,先说结论:

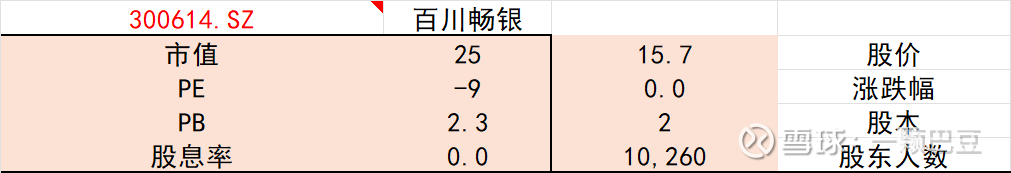

百川畅银,一个基本面已经没啥看头,但“壳”资源价值尚存的矛盾体。其内生业务和管理能力已无可救药,唯一的看点在于,还剩4个亿、为期3.4年的可转债能否倒逼持股高达43%的大股东,想想办法有没有可能卖壳重组。

一、业务和管理:无可救药没啥看头

故事讲得再好,财报一披露啥都清楚了

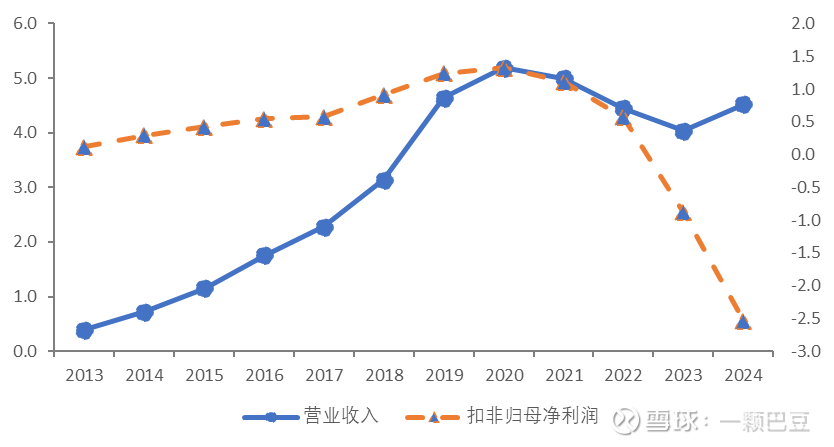

公司2021年上市,之前利润咱也不好说有没有水分。反正2021年以后营收下台阶,毛利率从44%下滑到20%出头的水平。

营收:自2020年见顶后,一路下滑,毫无增长性可言,证明其主营业务(沼气发电)已经彻底触及天花板并开始萎缩。

归母:惨不忍睹,自2021年开始断崖式下跌,连续3年处于亏损状态,证明公司已逐渐丧失了自我造血能力。

从2025年上半年的业务结构来看,主要以沼气发电(传统主业)8996万+移动储能供热(新业务)4168万+环卫及再生资源回收(稳定之前定增注入的)3425万=2个亿营收。

电力业务:这是公司的起家之本,占总营收的45%,是绝对的顶梁柱。一年之内,最大的收入来源没了近三分之一。在垃圾焚烧的冲击下,对填埋气发电业务造成一定影响

热力业务:增长故事破产。这是管理层过去两年向市场描绘的“第二增长曲线”,是公司转型的希望所在。虽然毛利率有所提升,但这在收入萎缩的背景下,只能说明是在收缩战线、削减成本,而不是健康的增长。一个没有收入增长的“增长故事”,可能只是故事。

环卫及再生资源回收服务:2024年花了6260万从创始人/大股东手里买回来的百川环服的业务。可以理解为是美化报表的一个操作。它规模小,且已经停止增长,无法承担起带动公司走出泥潭的重任。

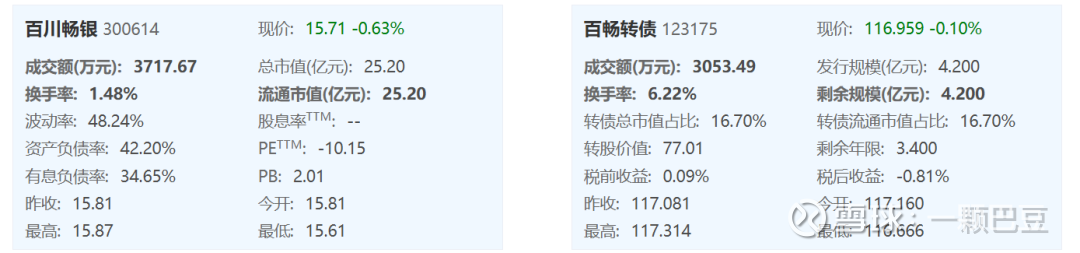

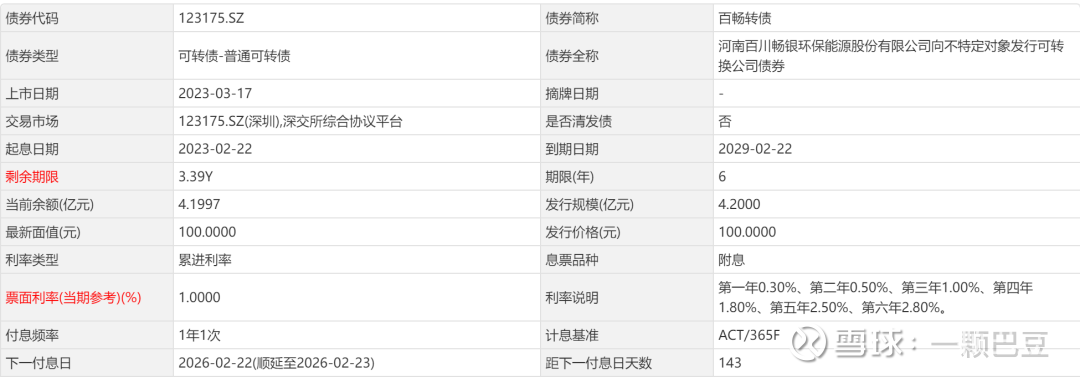

二、可转债的问题怎么解决?

业务的溃败,最终必然反映在岌岌可危的财务报表上

这笔债务是悬在创始人头上的达摩克利斯之剑。以公司目前跌跌不休的股价和基本面,强赎需要股价达到26.52/15.71(+68.8%),还需要下修转股价+促进股价上涨两头用力才能达到哦,感觉比较困难哦。

三、壳的价值

在业务和财务都一败涂地时,干净、控股权集中的壳就是个好东西了。

创始人家族绝对控股43%

市值低壳相对干净:公司市值低,收购成本小;虽然连年亏损,但年营收仍在2-3亿,暂无财务退市风险,是个不错的重组平台

以上当然只是我的yy,因为目前没有任何操作,但是牌已经摆到桌上了。

业务溃败自身业务难以创造价值——4亿债务压顶不解决就死路一条——创始人身家被套有解套动机——并且创始人对这个干净的壳有绝对控制权。怎么才能让我的猜测就是未来可能落地的情况呢....