西门子能源燃机订单暴增81%:一个排到2030年的超级周期

关注我,及时把握市场最热话题,每个交易日更新!

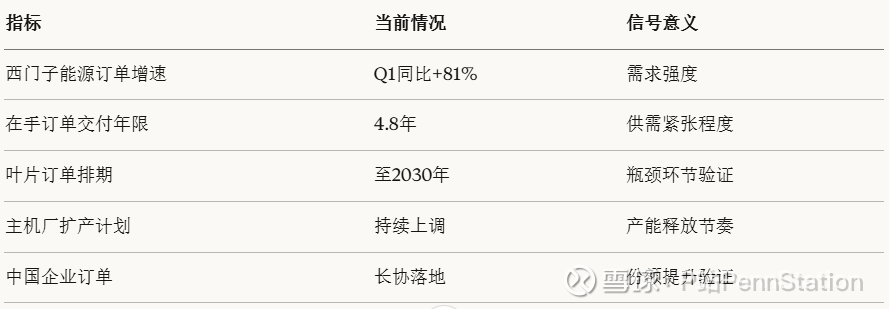

三个值得关注的数字

81%。

这是西门子能源2026年Q1燃气服务业务新签订单的同比增速。

4.8年。

这是西门子能源燃气轮机在手订单的交付年限——意味着现在下单,最早要到2030年底才能拿到货。

2030年。

这是马斯克在访谈中特别提到的时间点:涡轮叶片订单已经排到2030年。

三个数字指向同一个结论:燃气轮机正在经历一轮前所未有的超级景气周期。

一、核心逻辑:为什么订单排到2030年?

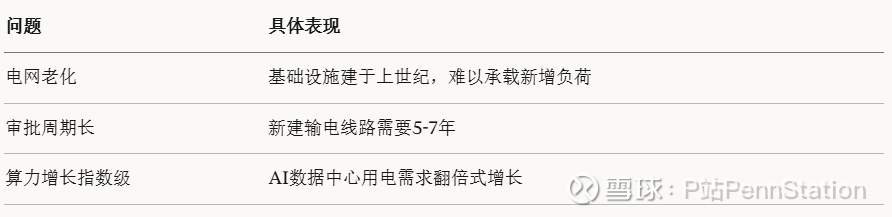

1.1 AI数据中心的"电荒"困境

我在之前的文章中多次提到:电力短缺已成为制约AI发展的核心瓶颈。

北美的现实是:

电网扩容是线性的,AI算力增长是指数级的。这个错配短期内无解。

1.2 "自建电源"成为必然选择

既然电网跟不上,数据中心运营商只能自己发电。

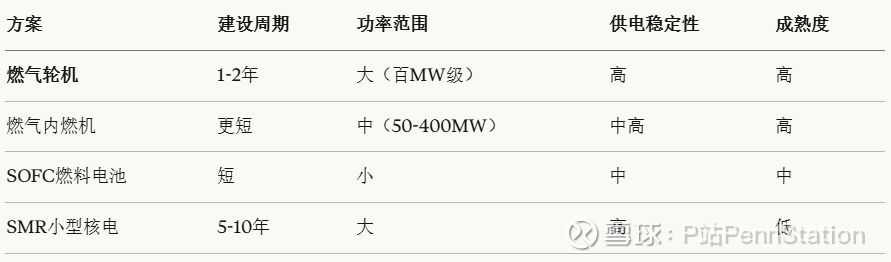

各种发电方案对比:

燃气轮机凭借"建设快+功率大+供电稳定"的综合优势,成为AIDC自建电源的最优解。

1.3 供需缺口有多大?

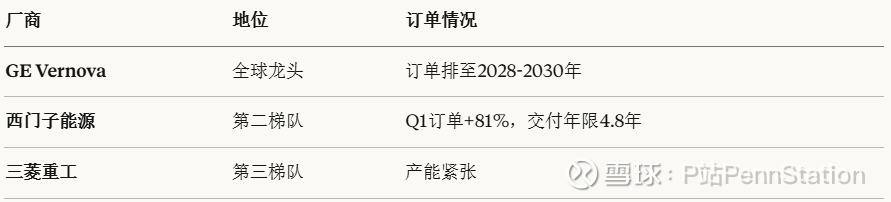

全球燃气轮机市场高度集中,三大寡头占据超过80%份额:

各大主机厂虽然纷纷上调扩产计划,但受制于上游供应链瓶颈,产能释放远不及订单增长速度。

这是一个"卖方市场",而且会持续很多年。

二、产业链拆解:真正的瓶颈在哪里?

2.1 上游核心零部件:价值高地与产能瓶颈(⭐⭐⭐⭐⭐)

产业链的真正瓶颈和最大弹性在上游核心零部件,尤其是热端部件。

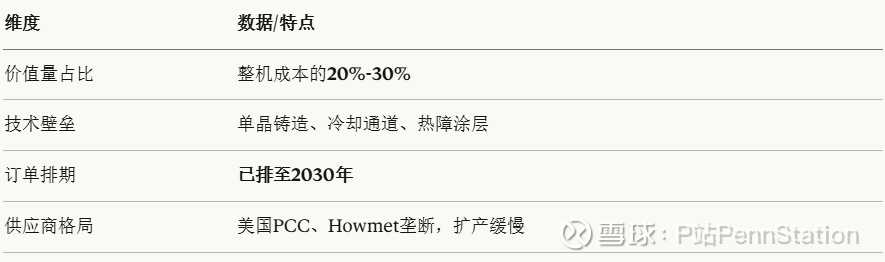

(1)涡轮叶片:终极瓶颈

涡轮叶片是燃气轮机在高温高压下工作的核心部件:

马斯克在访谈中特别指出:涡轮叶片是当前燃机产能的最大限制因素。

全球叶片产能主要由PCC和Howmet掌握,但它们扩产意愿和速度都很缓慢,而且优先供应利润更高的航空发动机,进一步加剧了燃机叶片的供应短缺。

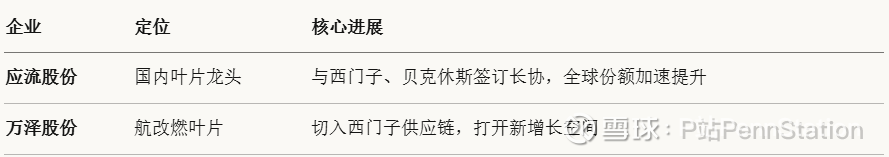

这为中国供应商提供了历史性窗口:

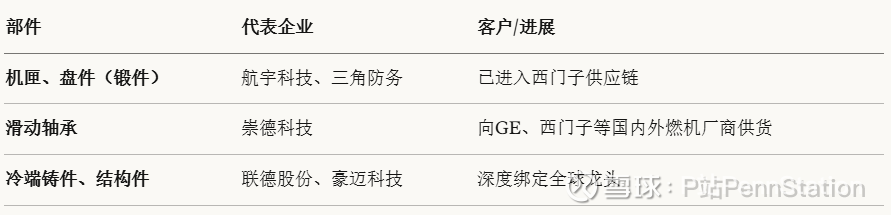

(2)其他热端部件

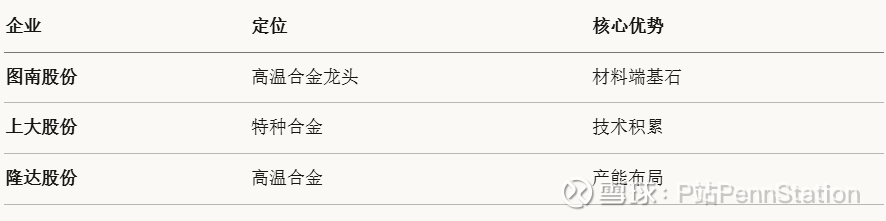

(3)上游材料

高温合金是制造热端部件的基础:

2.2 中游整机:多技术路线共振(⭐⭐⭐⭐)

在燃气轮机供不应求的背景下,部分需求外溢至其他发电技术路线。

(1)燃气内燃机:有力补充

燃气内燃机(尤其是中速机)的优势:

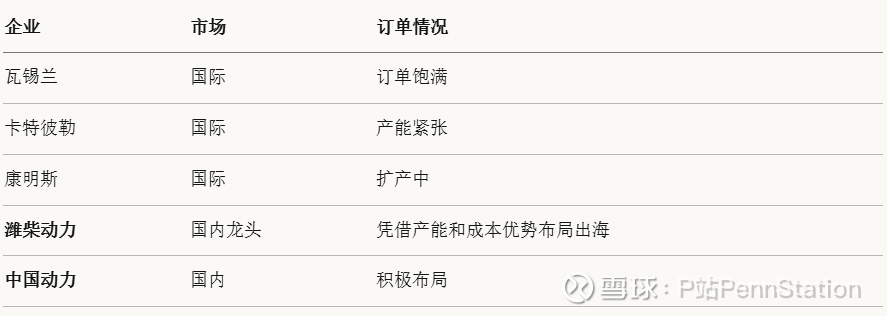

全球龙头订单饱满:

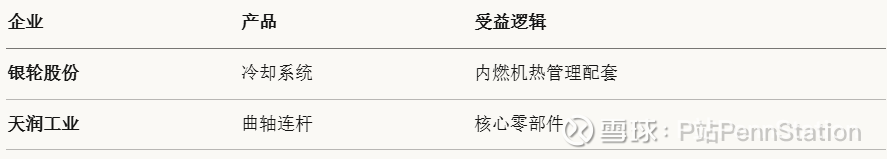

燃气内燃机配套零部件:

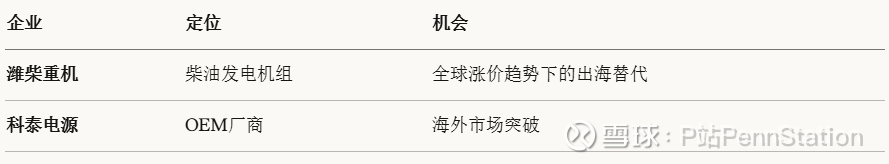

(2)柴油发电机组:刚性需求

柴油发电机组是数据中心法定的备用电源,需求刚性且确定性高:

(3)SOFC燃料电池:新兴补充

SOFC的特点:初始成本高,但发电效率高、部署快、无需用水。

三、研究总结:产业链的三个层次

第一层:确定性+弹性最高——上游核心零部件

产业逻辑: 涡轮叶片是燃机产能的终极瓶颈,订单排至2030年。国际龙头扩产缓慢且优先供应航空,为中国供应商打开历史性窗口。应流股份深度绑定西门子、贝克休斯,份额加速提升。

代表企业: 应流股份、万泽股份(叶片);航宇科技、三角防务、崇德科技、联德股份、豪迈科技(其他热端部件);图南股份、上大股份、隆达股份(高温合金)

催化剂: 主机厂扩产计划、长协订单落地、产能释放

第二层:需求外溢——燃气内燃机及配套

产业逻辑: 燃气轮机供不应求,部分需求外溢至燃气内燃机。中速机发电效率高、交付更快,在50-400MW功率段优势明显。全球龙头订单饱满,国内企业有出海替代机会。

代表企业: 潍柴动力、中国动力(内燃机);银轮股份(冷却)、天润工业(曲轴连杆);潍柴重机、科泰电源(柴油机组)

催化剂: 海外订单突破、产能扩张、成本优势验证

第三层:边际受益——新兴技术路线

产业逻辑: SOFC等新兴技术作为补充方案,长期受益于AIDC电力需求增长。

催化剂: 技术成熟度提升、成本下降、商业化项目落地

四、核心数据跟踪

本轮周期的关键跟踪指标:

五、三个关键风险

风险1:天然气价格大幅波动

燃气轮机的经济性与天然气价格高度相关。如果气价大幅上涨,可能影响AIDC采用燃机发电的意愿。

需要关注: 全球LNG价格、天然气供应格局、能源政策

风险2:替代技术加速成熟

SMR(小型模块化核电)如果加速成熟,可能在中长期替代部分燃机需求。

需要关注: SMR审批进度、成本下降曲线、科技巨头技术选择

风险3:中国企业出海不确定性

地缘政治因素可能影响中国企业进入北美市场的节奏。供应链审查、关税政策等都是潜在风险。

需要关注: 中美贸易政策、供应链审查动态、订单执行进度

六、一个值得讨论的问题

燃气轮机的景气周期能持续多久?

两种观点:

观点A(十年超级周期):

AI算力需求是长期趋势,电力缺口在可见未来无法解决

电网扩容需要5-7年,短期内无法满足需求

主机厂扩产谨慎,供给弹性有限

订单已排到2030年,可见性极高

SMR等替代技术成熟还需10年以上

类比上一轮燃机周期,本轮需求更刚性

观点B(存在周期性):

燃机行业历史上有过周期波动

如果AI投资放缓,需求可能低于预期

一旦主机厂大规模扩产,供需格局可能逆转

高景气往往意味着高预期,估值风险需警惕

清洁能源长期替代趋势不可逆

一个判断:

本轮燃机景气周期的驱动因素与以往不同:

需求端有"硬支撑":AI算力需求确定性远高于传统电力需求

供给端有"硬约束":叶片等核心零部件产能瓶颈真实存在

替代技术有"时间差":SMR等替代技术成熟需要10年

综合判断,本轮景气周期大概率持续到2030年。当前阶段,上游核心零部件(尤其是叶片)是确定性和弹性兼具的最优配置方向。

你怎么看?欢迎在评论区讨论。

燃气轮机产业链研究的核心框架:

短期看: 主机厂订单增速、中国企业长协落地

中期看: 产能释放节奏、份额提升验证

长期看: 替代技术进展、电网扩容节奏

$应流股份(SH603308)$ $万泽股份(SZ000534)$ $图南股份(SZ300855)$

本文为产业研究分析,不构成投资建议。文中提及的公司仅为产业链梳理,不代表推荐。投资有风险,决策需谨慎。

— PennStation