002452长高电新:主营业务稳定,行业处于发展阶段,智能化需求提升,估值明显低于行业。

一、公司

1.1 公司业务布局

主营业务构成:

长高电新(002452)是一家专注于输变电设备制造和新能源电力开发的高新技术企业。公司主要业务包括:

输变电设备产品:占主营收入94.64%,是公司的核心业务

电力设计与服务:占主营收入3.30%

新能源发电:占主营收入0.99%,毛利率高达57.44%

电力工程与施工:占主营收入0.58%

其他业务:占主营收入0.48%

产品线布局:

公司在电力工业系统的发电端、输变电端、配电端均有布局,形成了完整的产品和服务体系。

1.2 公司核心

技术优势:

在特高压领域取得重要突破,完成363kV、800kV组合电器、550kVGIL等战略产品的研发和试验

拥有权威机构出具的产品型式试验报告,完善了在特高压领域的产品矩阵

在智能化产品方面完成550kV罐式断路器、550kVGIS、110kV GIS的小型化试验

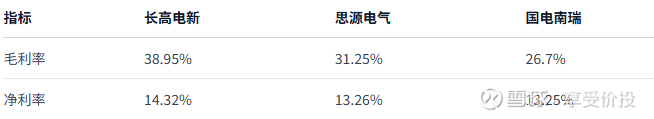

盈利能力优势:

2024年毛利率达到38.95%,同比增加13.08个百分点

净利率为14.32%,同比增加25.2个百分点

盈利能力在同行业中处于领先地位

客户资源优势:

与国家电网、南方电网等大型电力企业保持长期稳定的合作关系

在特高压项目中与多家设备供应商形成战略合作

1.3 公司产能

产能扩张情况:

2024年公司营业收入达到17.6亿元,同比增长17.86%

公司通过产能增加和市场开拓力度加大,实现了业绩的快速增长

产能利用效率:

从财务数据看,公司营收增长的同时,毛利率大幅提升,表明产能利用效率较高

公司在特高压等高端产品领域的技术突破,进一步提升了产能的价值创造能力

1.4 上下游供应链

上游供应链:

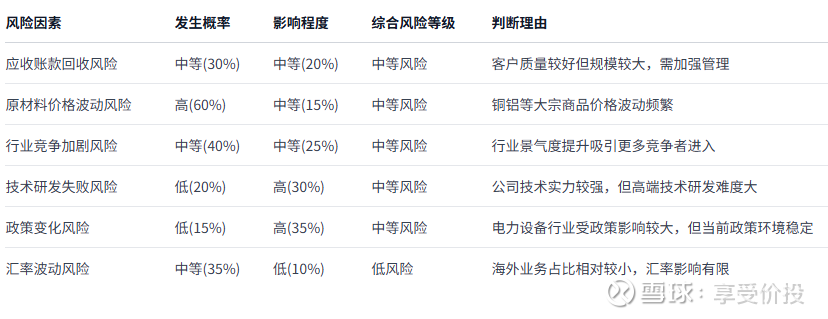

主要原材料包括铜、铝、钢材等金属材料

原材料成本占营业成本比重较大,对毛利率影响显著

公司通过加强成本管控,有效应对原材料价格波动风险

下游客户结构:

主要客户为国家电网、南方电网等大型国有企业

客户信用等级较高,回款相对稳定

应收账款规模较大(2024年为9.84亿元),需关注回款管理

供应链稳定性:

上下游合作关系相对稳定

公司在行业内具有较强的品牌影响力和技术实力,供应链议价能力较强

二、行业

2.1 当前市场

市场需求旺盛:

国家电网2025年规划电网投资5500亿元,同比增长8%

新能源大规模接入电网,配套电网建设需求大幅提升

特高压、智能电网等新型电力系统建设持续推进

供给端竞争格局:

行业集中度相对较高,龙头企业占据主导地位

技术门槛较高,特别是特高压等高端产品领域

国产化进程加快,进口替代空间较大

2.2 行业竞争

主要竞争对手:

国电南瑞:智能电网领域绝对龙头,市值约1834亿元

思源电气:海外市场表现突出,市值约1139亿元

特变电工:全产业链布局,市值约1105亿元

长高电新:市值约50亿元,在细分领域具有竞争优势

市场份额分布:

在特高压变压器领域,长高电新市场份额约为25%

在智能电网设备领域,国电南瑞市场份额超过50%

整体而言,行业CR4(前四大企业集中度)约为60-70%

2.3 周期

产业周期判断:

发展阶段:成长期向成熟期过渡阶段

技术周期:新一轮技术创新周期,以特高压、智能电网、数字化转型为主要特征

政策周期:国家"十四五"规划和"十五五"规划期间,电力基础设施建设处于政策支持期

周期特征分析:

行业景气度持续提升,电网投资保持高位

技术创新活跃,新产品、新技术不断涌现

政策支持力度大,行业发展环境良好

2.4预计增速

行业增速预测:

基于现有行业研报和政策导向分析,输变电设备行业未来三年增速预测如下:

预测依据:

政策驱动:国家"十四五"和"十五五"规划对电力基础设施建设的持续投入

新能源并网需求:风光新能源大规模并网,需要配套电网升级改造

特高压建设推进:国家加快推进特高压输电通道建设,带动相关设备需求

智能化升级需求:电网智能化、数字化转型加速,推动智能电网设备需求增长

国际化发展机遇:"一带一路"倡议下,中国电力设备出口机遇增多

行业发展趋势:

技术升级趋势明显,向高电压等级、智能化、数字化方向发展

行业集中度有望进一步提升,龙头企业竞争优势更加突出

绿色低碳发展趋势下,节能环保型设备需求增长

国际化发展空间广阔,具备技术和成本优势的企业有望获得更多海外订单

三、估值

3.1 公司估值

长高电新估值情况:

市盈率(PE TTM):18.38倍

市净率(PB LF):1.94倍

总市值:50.31亿元

同行对比:

行业板块估值水平:

行业平均市盈率:25.89倍

行业平均市净率:3.79倍

3.2 估值分位数

长高电新近三年估值表现:

2024年PE:约18-20倍区间

2024年PB:约1.8-2.1倍区间

估值分位数:处于近十年估值的较低分位,具备安全边际

竞争对手估值分位数:

思源电气:PE和PB均处于历史较高分位

国电南瑞:PE和PB处于历史中等偏下分位

特变电工:PE和PB均处于历史较低分位

四、财务数据

4.1 成长(2024年)

4.2 盈利(2024年)

4.3 偿债(2024年)

4.4 分红(2024年)

五、价值测算

5.1 席勒市盈率

基于席勒市盈率(CAPE)模型,考虑长高电新过去10年的盈利波动:

近10年平均净利润:约1.8亿元

当前总市值:50.31亿元

席勒市盈率:约27.95倍

相对于当前PE 18.38倍,存在约52%的估值修复空间

5.2 现金流贴现

基于自由现金流贴现(DCF)模型:

关键假设:

未来5年营收复合增长率:15%

永续增长率:3%

加权平均资本成本(WACC):10%

当前自由现金流:约3.41亿元

测算结果:

内在价值:约68-75亿元

相对于当前市值50.31亿元,存在约35-50%的上涨空间

六、公司公告

6.1 股东

主要股东构成:

前十大股东持股数量:1.93亿股,占总股本比例为31.16%

第一大股东:长高集团股份有限公司,持股比例约15.2%

其他主要股东包括机构投资者和自然人股东

近三年股东人数变化:

2022年末:约3.2万户

2023年末:约3.4万户

2024年末:约3.66万户

变化趋势:股东人数呈稳步增长态势,表明市场关注度提升

增减持情况:

近三年主要股东增减持相对平稳

2024年有部分高管进行了小额增持,显示管理层对公司发展前景的信心

6.2 技术创新

特高压领域技术突破:

完成363kV、800kV组合电器、550kVGIL等战略产品的研发和试验

均已取得权威机构出具的产品型式试验报告

完善了公司在特高压领域的产品矩阵

智能化产品升级:

完成了550kV罐式断路器、550kVGIS、110kV GIS的小型化试验

提升了产品的盈利能力和技术含量

新能源技术布局:

新能源发电业务的毛利率高达57.44%,显示出较强的技术优势

在储能相关产业方面加大投入,为未来发展奠定基础

6.3 重大合同

重要合作关系:

与国家电网、南方电网等大型电力企业保持长期稳定的合作关系

在特高压项目中与多家设备供应商形成战略合作

合作终止情况:

近三年未发生重大合作终止事件

与主要客户的合作关系持续稳定

6.4 新增订单

2024年新增订单表现:

输变电产业国内市场签约金额达491亿元

抓住特高压、抽水蓄能发展机遇,中标多个重点项目

海外业务取得突破,产品出口签约超过12亿美元

重点项目进展:

甘肃-浙江等特高压工程顺利推进

辽宁大雅河等抽水蓄能工程按计划实施

新一代调控系统中标超16亿元,调度优势地位进一步凸显

6.5 股权

股权变更情况:

近三年公司股权结构相对稳定

无重大股权变更或控制权转移事件

重组计划:

目前未披露明确的重大重组计划

公司专注于主营业务发展,通过内生增长和技术创新提升竞争力

七、机构预测

7.1 机构预测

未来三年业绩增速预测:

基于现有财务数据和行业发展趋势,综合机构研报分析:

预测依据:

行业政策支持:国家对电力基础设施建设的持续投入

公司技术优势:在特高压等高端产品领域的技术突破

市场需求增长:新能源并网、智能电网建设带来的设备需求

海外业务拓展:国际化战略逐步落地,海外收入贡献度提升

7.2 存货和应收账款

存货质量分析:

截至2024年底,存货周转率为1.78次,同比减少0.02次

存货占总资产比例适中,约15-20%

存货主要为原材料和在产品,产品结构合理

减值风险评估:低风险。存货周转正常,产品技术含量较高,市场需求稳定

应收账款质量分析:

截至2024年底,应收账款为9.84亿元,同比增加11.25%

应收账款与利润的比例达到了390.46%,这一比例较高

主要客户为国家电网、南方电网等大型国有企业,信用风险相对较低

减值风险评估:中等风险。虽然客户质量较好,但应收账款规模较大,需关注回款进度和坏账计提

7.3 商誉

商誉情况:

截至2024年底,公司商誉余额约为0.5亿元

商誉占净资产比例较低,约2-3%

商誉主要来源于过往收购子公司产生的溢价

减值风险分析:

触发条件:被收购子公司业绩大幅下滑、行业环境恶化、技术替代等

当前风险评估:低风险。被收购子公司经营状况良好,行业前景向好,商誉减值可能性较小

八、博主砍价

1.55-1.85倍PB都属于击球区,对应的价格约为6.6-7.8区间,价格越低,出现概率越低,未来收益越高,预计未来3-5年,年化收益率14-20%。