Instacart 的商业模式变化

Instacart 的最高一轮融资发生在 2021 年 3 月(疫情红利最高峰)。当时,投资者认为线上生鲜配送将彻底取代线下超市,给予了它 390 亿美元 的估值。

截至 2026 年 1 月,Instacart(股票代码:CART)的市值约为 101 亿美元。 虽然对比 390 亿显得很惨淡,但从财务健康度来看,它并没有“垮掉”:

已经盈利: 与很多还在烧钱的配送平台(如早期的 Uber、DoorDash)不同,Instacart 从 2022 年就开始实现会计准则下的盈利。2024 年其净利润约为 4.57 亿美元。

商业模式转型: 它不再仅仅靠“跑腿费”赚钱,其 30% 左右的收入来自广告(品牌商在 App 内购买搜索位),这部分的毛利率极高。

认知的落差主要来自 Ben 和 David (Acquired 播客) 经常提到的几个判断点:

缺乏“网络效应”: 用户对配送平台没有忠诚度,哪家便宜用哪家,这导致它必须不断投入补贴。

巨头的挤压: Amazon 拥有 Whole Foods 且配送速度极快,Walmart 拥有极强的自有电商物流。Instacart 夹在中间,生存空间被压缩。

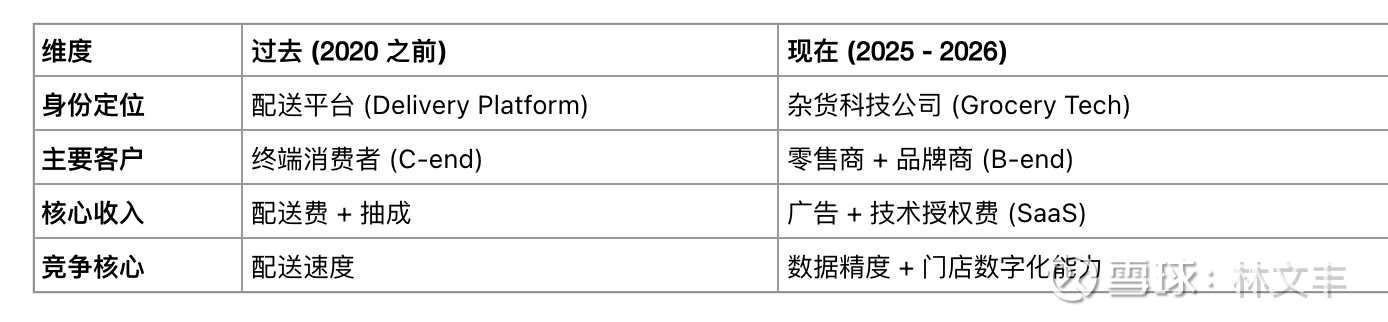

Instacart 的商业模式在过去几年(特别是 2024 年到 2026 年间)经历了从 “跑腿代购平台” (Delivery App) 向 “零售科技赋能者” (Grocery Technology Company) 的巨大转型。这种转变被业界称为从 B2C 驱动向 B2B + 广告驱动的升维。以下是其核心变化的三个维度:

从“代购”转变为“零售基础设施” (Enterprise SaaS)

早期,Instacart 更像是一个分走超市利润的“中间商”,但现在它变成了超市的科技合伙人。

白标服务 (Storefront Pro): Instacart 为 Kroger、Costco、Albertsons 等零售巨头提供电商后台技术。即使你是在超市自己的 App 上下单,背后的库存管理、支付和物流调度可能都是由 Instacart 的系统驱动的。

不仅仅是配送: 它推出了 FoodStorm(订单管理系统)和 Store View(AI 驱动的库存监控),帮助超市解决线下经营的痛点,如缺货预警和熟食订单管理。

利润引擎的切换:从“服务费”到“广告费” (Retail Media)

Instacart 发现,单纯靠收运费和抽成很难支撑高利润,而它手中握有的**“精准购物数据”**才是金矿。

零售媒体网络 (RMN): 现在的 Instacart 本质上是一家高毛利的广告公司。CPG 品牌(如宝洁、可口可乐)会在 Instacart 平台和超市的白标网站上投放广告,直接触达正在下单的消费者。

数据变现: 2025 年其广告收入预计超过 14 亿美元。相比于不确定的配送小费,品牌商的预算更加稳定且利润率极高。

进军物理空间:Connected Stores (智能硬件)

Instacart 不再只存在于手机里,而是通过硬件接管物理超市。

Caper Carts (智能购物车): 这是其近年来最引人注目的变化。这种自带屏幕和摄像头的推车支持“边放边扫、无感结账”。截至 2025 年底,这种智能车已在数千家门店落地。

数字化货架 (Carrot Tags): 通过电子价签技术(Pick-to-Light),当外卖员或顾客寻找特定商品时,价签会闪烁提醒,大幅提升拣货效率。

引入 AI 代理 (Agentic Commerce)

在 2025-2026 年,Instacart 深度集成了生成式 AI(如与 OpenAI 合作):

智能购物助手 (Cart Assistant): 用户不再通过搜索框搜“番茄”,而是直接跟 AI 对话:“我想做一顿适合 4 个人吃的、低碳水的意式晚餐”,AI 会自动生成菜谱并一键将所有配料加入购物车。

总结:这种变化的本质

这种转型的战略意义在于,它规避了与零售巨头(如 Walmart、Amazon)的直接竞争,转而通过提供全渠道技术方案(在线配送 + 门店科技 + 广告闭环)让自己成为了零售生态中不可或缺的底层操作系统。$亚马逊(AMZN)$ $Instacart(CART)$ $拼多多(PDD)$