每日行业观察第25期:塑料产业变局:耐克比亚迪供应链争夺战,政策与技术双驱动下的四强角力

(备注,此报告按照固定的Ai软件,所有信息来源于公开渠道,证券监管部门指定披露数据库,和公开披露的调研记录,系Ai综合分析后自动生成。该报告仅系整理和综合信息,仅供参考,市场有风险,投资需谨慎,)

---分割线---

一、行业趋势与近期市场焦点

1. 产业变革核心驱动

· 政策与技术双浪叠加:全球“禁塑令”升级(欧盟2026年全面实施)与低碳材料需求爆发,推动可降解塑料(CAGR 25%+)、光学级聚合物(PMMA CAGR 17%+)成为新增长极。

· 下游需求结构性转移:新能源车轻量化(单车塑料用量+30%)、AI硬件(散热/导光材料)、低空经济(航空复合材料)重塑产业链价值分配,传统包装材料占比降至50%以下。

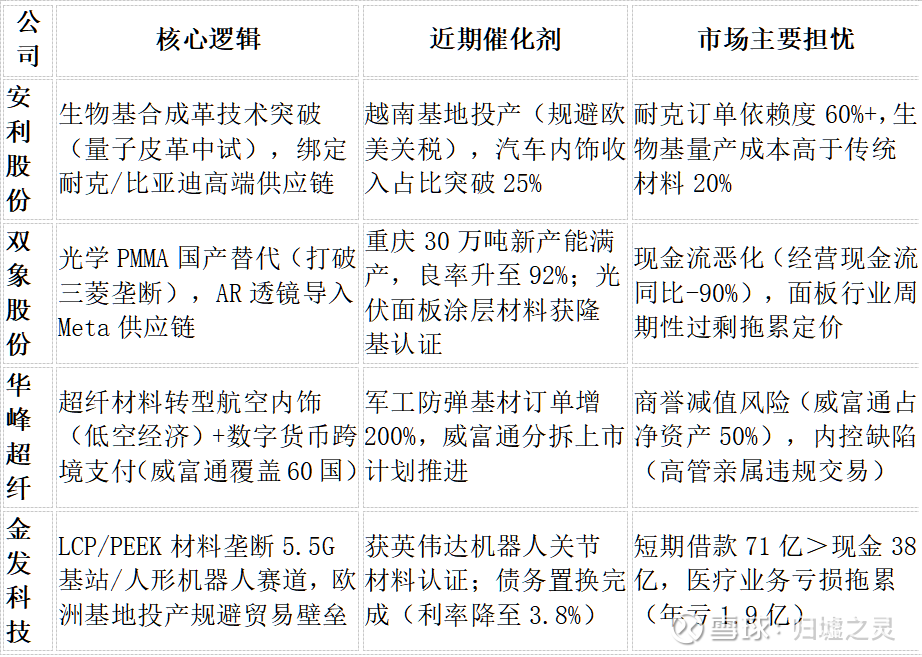

2. 四巨头最新动态与市场分歧

二、周期与成长再定义

1. 周期性判断

· 强周期:金发科技(石化原料价格波动)、华峰超纤(原油→尼龙6传导链)

· 弱周期:安利股份(高端消费需求刚性)、双象股份(光学材料技术壁垒缓冲)

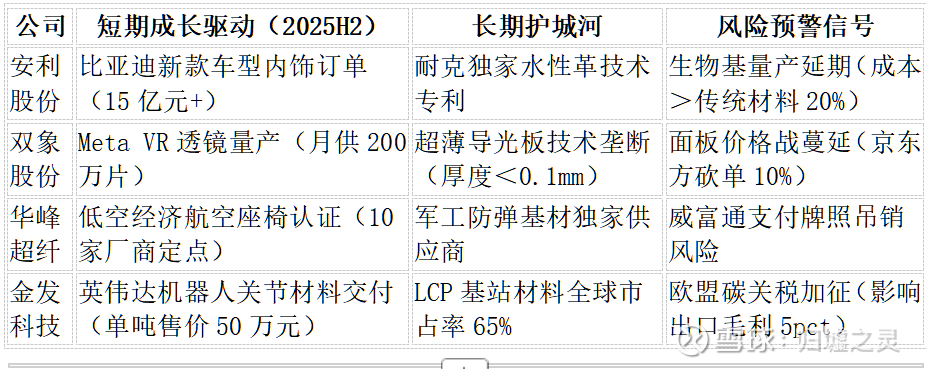

2. 成长性引擎与风险对冲

三、估值锚点与终极决策

1. 核心估值驱动因素

· 安利股份:生物基量产进度(成本降至传统材料1.2倍内)决定估值跃迁,越南产能释放提升安全边际。

· 双象股份:AR透镜良率(目标95%)与现金流修复(应收账款周转率>4)为重估关键。

· 华峰超纤:威富通分拆估值(保守估80亿)可抵消防弹基材增长,但需先解决治理瑕疵。

· 金发科技:债务置换进度(目标负债率<50%)与LCP基站渗透率(30%+)绑定估值修复。

产业终局思考:未来3年决胜关键在 “技术专利化→专利标准化→标准国际化” 的跃迁能力。

· 安利/金发占据政策高地(生物基/可降解),但需突破成本瓶颈;

· 双象技术领先(光学材料),但须改善现金流;

· 华峰需彻底剥离非核心业务,聚焦超纤高端化。当前时点,安利股份的确定性+双象股份的弹性构成最优风险收益比。

数据注记:核心预测基于行业供需模型(2025-2027)及公司产能规划,实际表现需跟踪原油价格、技术专利落地及政策执行力度。