每日行业观察第50期:再生时代激战——医美四强技术更迭下的价值回归

(备注,此报告按照固定的Ai软件,所有信息来源于公开渠道,证券监管部门指定披露数据库,和公开披露的调研记录,系Ai综合分析后自动生成。该报告仅系整理和综合信息,仅供参考,市场有风险,投资需谨慎,)

---分割线---

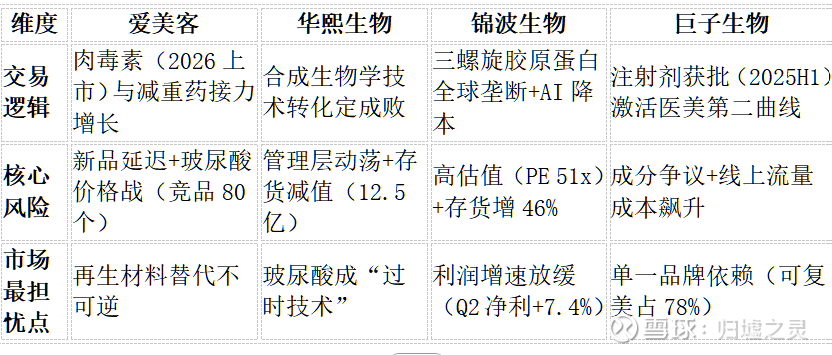

核心结论前置:当前医美行业正处于技术路线更迭关键期,胶原蛋白(尤其重组人源化技术)对玻尿酸的替代趋势加速,叠加监管趋严与消费分级,企业分化加剧。锦波生物因技术垄断与全球化布局获多数投资大师青睐,巨子生物消费韧性支撑估值,爱美客需肉毒素上市扭转预期,华熙生物面临深度转型阵痛。

一、当前市场核心逻辑与风险聚焦(2025年1-7月)

行业β主线:

1. 技术替代加速:胶原蛋白械Ⅲ类产品(如锦波生物“薇旖美”)因生物活性更优、修复效果显著,逐步侵蚀玻尿酸市场份额(爱美客、华熙生物主力产品增速骤降)。

2. 监管升级洗牌:医美反腐深化与械Ⅲ类审批延长(平均3-5年),具备稀缺批文企业(锦波3张、爱美客11张)获渠道溢价,无证产品面临出清。

3. 消费分级加剧:高净值客群转向高端再生材料(客单价>5000元),大众市场依赖线上平价爆款(巨子生物“可复美”复购率40%)。

公司α分化:

二、未来2年核心变量与投资时钟

1. 确定性事件

· 锦波生物:ColNet胶原网新适应症获批(脱发/尿失禁,2026)、东南亚收入占比提至15%(2027)。

· 巨子生物:胶原蛋白注射剂上市(2025Q4)、GLP-1双功能蛋白进入临床(2026)。

· 爱美客:肉毒素国内上市(2026)、再生材料欧美临床启动(2026)。

· 华熙生物:胶原蛋白原料量产(2026)、功能性食品合规化(2027)。

2. 潜在黑天鹅

· 政策风险:医美服务纳入集采(概率30%)、械Ⅲ类审批冻结(概率15%)。

· 技术颠覆:mRNA胶原刺激剂研发成功(概率10%),直接替代注射填充。

3. 投资时钟建议:

· 当下→2025Q4:聚焦锦波生物(技术溢价)、巨子生物(注射剂获批)。

· 2026H1:验证爱美客肉毒素放量能力,决定是否布局。

· 规避时点:华熙生物转型期(至少至2026年报)。

三、估值锚点:三大核心要素

1. 技术迭代速度

· 胶原蛋白替代率:当前玻尿酸填充剂中胶原占比18%,2027年将升至35%(锦波、巨子主导)。

· 关键观测指标:

o 锦波生物“薇旖美”单季度出货量增速(阈值:维持30%+)。

o 爱美客濡白天使复购率(阈值:>60%则延缓替代)。

2. 监管强度与合规红利

· 政策影响:

o 正面:械Ⅲ类审批延长→存量批文价值提升(锦波最受益)。

o 负面:医美机构合规检查→短期渠道收缩(爱美客直销占比85%抗风险)。

· 关键指标:监管飞行检查频次(2025年已增50%)。

3. 国际化能力验证

· 出海进度:

o 锦波生物(越南溢价50%)→ 东南亚医美渗透率<5%,空间最大。

o 巨子生物(可复美入驻东南亚屈臣氏)→ 品牌先行,医疗端滞后。

· 关键验证点:2026年海外收入占比(锦波目标15%、巨子目标10%)。

四、终极结论:聚焦技术垄断与消费韧性

风险提示:

· 技术路线证伪(如三螺旋结构临床效果不及预期)。

· 监管极端化(医美服务全面集采)。

· 消费力断崖下跌(高客单价产品需求腰斩)。

数据注脚:核心财务数据来自2024年报及2025H1预告,行业增速引自沙利文报告,政策动向基于卫健委最新吹风会整理。估值模型WACC=9%,永续增长率3%。

关注@归墟之灵,可在主页上学习更多行业投资逻辑,让你吃到肉!

往期回顾: