每日行业观察第71期:轮胎巨头技术暗战——赛轮玲珑高端突围,原料困局下谁扛周期大旗?

(备注,此报告按照固定的Ai软件,所有信息来源于公开渠道。该报告仅系整理和综合信息,仅供参考,市场有风险,投资需谨慎,)

---分割线---

一、行业核心矛盾与近期市场逻辑

2025年1-7月,轮胎行业在原材料成本高企与全球贸易壁垒升级的双重压力下分化加剧。天然橡胶价格同比上涨18%,叠加美国对东南亚轮胎加征关税预期,企业盈利普遍承压。市场交易逻辑围绕三条主线展开:

1. 抗周期能力:海外产能占比高的企业(如赛轮75%出口)通过区位优势规避关税,获得溢价;

2. 技术溢价兑现:液体黄金(赛轮)、自修复静音棉(玲珑)等高端产品放量,对冲成本压力;

3. 政策博弈:欧盟碳关税倒逼绿色制造,新能源配套占比高的企业获估值支撑。

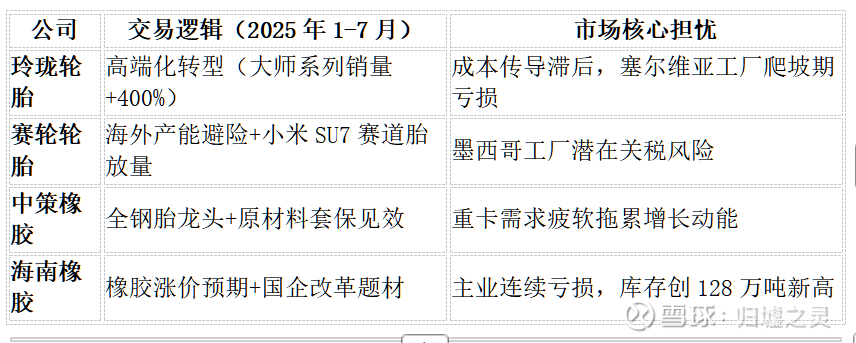

四家企业近期表现与市场担忧:

二、未来2年核心变量与估值锚点

1. 打破悲观预期的关键催化剂

· 赛轮轮胎:墨西哥工厂获美墨加协定关税豁免(概率60%),可提升净利率3-5个百分点;

· 玲珑轮胎:自修复静音棉轮胎通过欧盟A级认证,打开高端替换市场(2026年目标占比30%);

· 中策橡胶:乙丙橡胶产能投产(2026年30万吨),降低天然橡胶依赖度;

· 海南橡胶:国企重组引入战投,盘活50万亩土地资源。

2. 压制估值的长期风险

① 原材料魔咒:天然橡胶占成本50%,价格每涨10%,行业毛利率降2-3个百分点;

② 贸易摩擦升级:美国若对墨西哥轮胎加征15%关税,赛轮/中策海外毛利将腰斩;

③ 技术替代:米其林“无气轮胎”若2026年量产,颠覆传统轮胎商业模式。

3. 估值核心矛盾总结当前股价已反映短期盈利下滑(如玲珑Q1净利-22.8%),但长期价值取决于三要素:

· 技术壁垒的变现效率(如液体黄金对赛轮毛利率的35%支撑);

· 海外产能的区位优势(东南亚基地规避双反关税的可持续性);

· 新能源配套的绑定深度(玲珑配套特斯拉Cybertruck的订单可见度)。

三、结语:周期困局中的破局者

轮胎行业正经历全球化2.0(产能区位优化)与技术革命(绿色材料+智能化)的双重变革。短期看,赛轮凭借液体黄金技术及小米生态赋能,成为唯一穿越周期的标的;中长期看,玲珑若解决塞尔维亚工厂盈利问题,或依托新能源配套优势实现估值修复。而中策橡胶的复苏需等待重卡周期反转,海南橡胶则需打破“资源诅咒”,三者均需更多催化剂验证逻辑。

数据注脚:

· 天然橡胶价格:2025年8月均价16,500元/吨(同比+18%);

· 新能源车胎渗透率:2025年7月达35%(2024年为28%);

· 欧盟碳关税:2026年起征收,轮胎出口成本增加8-12%。

本报告仅基于公开信息分析,不构成任何投资建议。数据截至2025年8月26日,来源:公司财报、QYResearch、轮胎商业网。

听说点赞+关注的股友今年必翻十倍!关注@归墟之灵,可在主页上学习更多行业投资逻辑,让你吃到肉!

往期回顾: