中核科技:终止只是暂停,万亿央企的核装备整合大戏才刚开场

$中核科技(SZ000777)$ 一、引言:一场蹊跷的终止

2025年7月7日,筹划长达半年的中核科技(000777)收购中核西仪重大资产重组宣告终止。公告给出的理由是"市场环境及标的公司实际情况较本次交易筹划初期已发生一定变化"。

然而,这个理由难以令市场信服。中核西仪是一家年营收超13亿、净利润超1.6亿的优质核安全设备企业,其核辐射监测系统、火灾报警系统等产品在国内核电领域具有垄断地位。更值得玩味的是,中核集团在终止公告中承诺"至少一个月内不再筹划重大资产重组"——这个"至少一个月"的表述,是否暗示着更大的整合计划正在酝酿?

这次终止背后的信号远比表面看起来更加耐人寻味。尤其是在中国铀业成功上市、中国聚变能源公司正式成立的背景下,中核科技的战略定位正在发生微妙而深刻的变化。

二、中核集团的资产版图:1.6万亿帝国的证券化新格局

先说说中核集团是个什么级别的存在。

中核集团是中央直接管理的特大型国有重要骨干企业,也是国内唯一拥有完整核燃料循环产业的集团。截至2025年底,集团资产规模约1.6万亿元,员工总数18万人,连续多年入围《财富》世界500强,而且是全球唯一的全产业链核工业企业。

再来看看中核集团旗下的上市公司矩阵(2025年12月最新数据):

A股5家:

中国核电(601985):核电站运营龙头,市值1900亿

中国核建(601611):核电工程建设,市值约600亿

中国铀业(001280):天然铀开采,市值约1400亿(2025年12月上市)

同方股份(600100):核技术应用、IT,市值约320亿

中核科技(000777):核级阀门制造,市值约120亿

港股3家:

中核国际(02302.HK):天然铀矿业务

2025年,随着中国铀业的成功上市,中核集团旗下上市公司市值合计已突破4000亿元,较2024年大幅提升。

但这是否意味着中核集团的证券化已经"完成"了?

答案是否定的。关键在于,不同板块的证券化程度差异巨大。

三、板块证券化率深度拆解:核装备制造仍是"价值洼地"

这里我做了一个分板块的证券化率分析,结论非常有意思:

3.1 核燃料板块:证券化率大幅提升

中国铀业2025年12月成功上市,市值高达1400亿,成为A股"铀业第一股"。这标志着核燃料产业链的上游(天然铀开采)已经完成证券化。

但需要注意的是,核燃料产业链的中下游——铀纯化、铀转化、铀浓缩、核燃料元件加工(中国原子能公司体系)——仍然在体外。这块资产才是真正的"压箱底",战略意义极高,但短期内上市可能性较低。

3.2 核电运营与工程板块:证券化率较高

中国核电(运营)和中国核建(工程)已经覆盖了核电产业链的核心环节,这两个板块的证券化相对成熟。

3.3 核装备制造板块:证券化率极低——这才是重点!

这是我想重点强调的板块。

中核集团的核装备制造体系主要依托中核浦原平台,核心资产包括:

中核科技:核阀门(已上市,市值120亿)

中核西仪:核仪器仪表、辐射监测(未上市,估值约80亿)

西核公司:核专用设备、装卸料机(未上市)

这还没算中核浦原体系下其他可能的装备制造资产。

也就是说,整个核装备制造板块,上市的只有中核科技一家。

而已上市资产(中核科技)仅120亿。

3.4 核环保板块:证券化率为零

中核环保有限公司(乏燃料处理、核设施退役)完全未上市,这是另一个潜在的证券化方向,但与中核科技的关联度较低,暂且不表。

中核集团整体证券化率在提升,但核装备制造板块仍是明显的"价值洼地"。中核科技作为该板块唯一的上市平台,其整合载体价值不降反升。

四、可控核聚变:中核科技的"第二增长曲线"

如果说资产注入是中核科技的"第一逻辑",那么可控核聚变就是其"第二逻辑"——而且这个逻辑在2025年下半年明显加强了。

4.1 中国聚变能源公司成立:150亿注册资本的"国家队"

2025年7月22日,中国聚变能源有限公司在上海正式挂牌成立,注册资本150亿元,是国内注册资本最高的商业聚变公司。

七大股东联合出资:其中中核集团 40.29亿元(含知识产权30亿),持股50.35%

这家公司将以磁约束托卡马克为技术路线,按照"先导实验堆→示范堆→商用堆"三步走发展,瞄准2050年聚变能源商用目标。

4.2 中核科技已明确卡位聚变阀门

这是关键信息——中核科技在投资者互动平台上已经表态:

"公司目前正积极进行聚变堆的相关技术积累,对接核聚变阀门设备需求部门,可有力支撑核聚变阀门的自主开发和供货。"

这意味着什么?

可控核聚变的技术路线虽然还在探索中,但有一点是确定的:无论哪种技术路线,都需要在极端环境下可靠运行的阀门系统。聚变堆的工作温度可达上亿度,对阀门的耐高温、耐辐射、密封性能要求极高,技术门槛远超现有的裂变堆阀门。

中核科技作为国内核级阀门的龙头,又是中核集团体系内企业,卡位聚变阀门赛道几乎是必然选择。

4.3 聚变逻辑的时间框架

需要客观说明的是,可控核聚变商用化的时间表非常长——目前业内共识是2050年前后。这意味着聚变逻辑对中核科技来说是一个超长期故事。

但超长期不代表没有价值。几个关键时间节点值得关注:

2025-2030年:先导实验堆建设期,中核科技可能获得研发订单

2030-2040年:示范堆建设期,如果技术路线跑通,阀门需求将显著放量

2040-2050年:商用堆推广期,真正的业绩贡献期

从投资角度看,聚变逻辑目前更多是"估值溢价"而非"业绩贡献",但它确实为中核科技提供了一个差异化的长期叙事。

五、终止重组背后的战略逻辑分析

现在回过头来看这次重组终止,结合前面的分析,我认为核心原因是:中核西仪自身存在瑕疵,同时集团在酝酿更大的整合方案。

5.1 中核西仪的"硬伤"

从IPO招股书来看,中核西仪存在几个难以回避的问题:

首先是客户集中度过高。中核西仪80%以上的收入来自中核集团下属单位,这在独立性上存在明显审批障碍。无论是IPO还是重组注入,这个问题都绕不过去。

其次是对外资合资公司的高度依赖。中核西仪与美国霍尼韦尔合资成立的西安盛赛尔电子有限公司,2019-2022年贡献的投资收益占中核西仪净利润的42%-98%。在当前中美博弈的大背景下,核工业领域对外资的依赖是一个敏感问题。这个结构性风险,可能是导致重组终止的直接原因。

5.2 更大整合方案的可能性

但中核西仪的瑕疵只是"术"的层面,更深层的原因可能在于:集团在考虑一个更大的整合方案。

如果仅注入中核西仪这一家企业,对中核科技的资本平台价值提升有限。中核集团可能在酝酿的是:将西核公司、中核西仪(剥离外资依赖后)打包整合,一次性注入中核科技,打造一个真正的"核装备制造综合上市平台"。

支撑这个判断的证据包括:

中核集团2024年年终党组会议明确提出"推动布局优化和结构调整"

2025年被定位为集团的"追求卓越年"

中核科技第二大股东已变更为中核工程(中核集团全资子公司),股权结构已为后续整合铺路

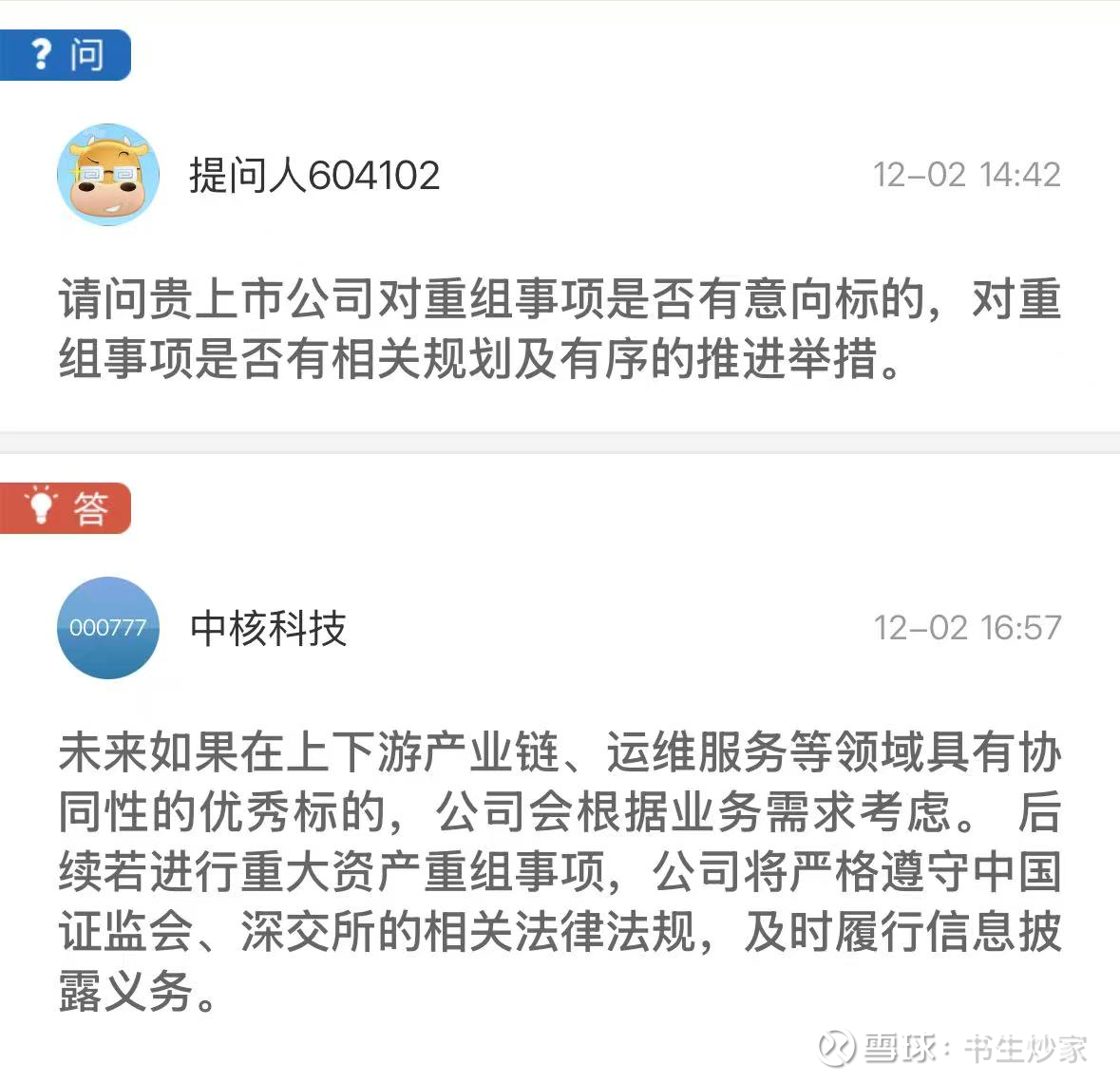

中核科技在投资者说明会上表态:"未来如果在上下游产业链、运维服务等领域具有协同性的优秀标的,公司会根据业务需求考虑"

5.3 更大胆的猜想:中国聚变能源借壳上市?

这里我做一个更大胆的推演——中核科技是否可能成为中国聚变能源公司的上市载体?

先看几个关键线索:

线索一:中国聚变能源的股东结构

中国聚变能源公司的七大股东中,中核集团持股50.35%(绝对控股),中国核电持股6.65%。而中国核电是中核科技的间接控股股东。这意味着,中核科技与中国聚变能源在股权上存在天然的纽带。

线索二:中核科技的主动卡位

中核科技已经明确表态布局聚变阀门,而且措辞相当积极——"正积极进行聚变堆的相关技术积累"、"可有力支撑核聚变阀门的自主开发和供货"。这种表态的背后,是否存在集团层面的战略协调?

线索三:壳资源的匹配度

中国聚变能源公司注册资本150亿元,如果未来要上市,需要一个体量适中、主业相关、股权结构清晰的壳资源。中核科技目前市值约120亿,主营核装备制造——几乎是为聚变资产量身定制的壳。

线索四:时间窗口的考量

可控核聚变的商用化目标是2050年,但资本市场从来都是"买预期"。如果中核集团想在聚变赛道上抢占资本市场的先机,最佳时间窗口就是现在——技术路线刚刚确定、国家队刚刚成立、市场热度正在上升。

当然,这只是一个推演,存在很大的不确定性。但如果这个逻辑成立,那中核科技的想象空间就不只是"核装备整合平台",而是"核装备+聚变"双重资产注入预期。

六、中核科技的投资价值重估

综合以上分析,我对中核科技的投资价值做一个重新梳理:

6.1 核心投资逻辑

核装备整合平台价值:核装备制造板块证券化低,中核科技是唯一上市平台,整合载体价值明确

聚变长期卡位:已明确布局聚变阀门,虽是超长期逻辑,但提供估值溢价空间

央企改革红利:"并购六条"和央企市值管理意见为重组创造政策窗口

业绩稳健:核级阀门龙头地位稳固,是国内为数不多能够生产核一级阀门的企业

6.2 与此前的变化

中国铀业上市后,中核集团整体证券化率确实在提升,但这反而证明了两点:

中核集团的资产证券化战略在加速推进

尚未证券化的板块(尤其是核装备制造)可能是下一个重点

七、关键时间节点与催化剂

已过时间节点:

2025年7月7日:终止中核西仪重组

2025年7月22日:中国聚变能源公司成立

2025年8月7日:一个月冷静期结束

2025年12月3日:中国铀业正式上市

后续关注:

中核集团"十五五"规划编制动向

新一轮重组预案公告

核电项目核准加速情况

可控核聚变技术进展及订单

八、结论

综合以上分析,我的核心判断是:

中核西仪重组的终止,不是资产注入逻辑的终结,而是战略调整的开始。

在中国铀业成功上市、整体证券化率提升的背景下,中核集团的资产运作能力已经得到验证。核装备制造板块作为证券化率最低的板块之一,恰恰是下一阶段的整合重点。

与此同时,可控核聚变"国家队"的成立,为中核科技提供了一个超长期的增长叙事。虽然商用化还很遥远,但作为"国家队"成员的设备供应商身份,本身就具有稀缺性。

对于中核科技来说,真正的问题不是"会不会有资产注入",而是"什么时候、注入什么资产、以什么价格"。

双轮驱动逻辑:核装备整合(中期)+ 聚变卡位(长期),这才是理解中核科技投资价值的正确框架。

当然,投资讲究的是赔率和胜率的平衡。在没有明确重组预期的情况下,股价可能阶段性缺乏催化剂;但从中长期来看,这是一个值得持续跟踪的标的。

以上仅为个人研究分享,不构成任何投资建议。市场有风险,投资需谨慎。

$中核科技(SZ000777)$ $中国核建(SH601611)$

----------------------------------------

特别提示:文中股票仅为鄙人的思考过程,供分析和历史查阅使用,不做买卖个股推荐!投资有风险入市需谨慎!