港股打新指南1

摘要:

1.港股打新是长期统计套利,新规之后胜率是72%,值得深度参与;

2.港股1手中签率中位数为1%-2%,平均数为6%-10%,A股中签率平均数为0.02%-0.05%,港股新股中签概率是A股的100倍;

3.港股平均申购户数为10万人,A股平均申购户数接近1000万人,A股申购户数是港股的100倍;

4.一手资金为1万港元时,一年每只新股都参与的扣除打新费用的理论收益保底4000港元,值得深度参与;

5.上市首日卖出和利弗莫尔暗盘卖出收益差不多,富途暗盘卖出可能收益更高;

6.一手资金量为5000港元能申购58%的新股,一手资金量为1万港元能申购85%的新股,一手资金量为3万港元几乎可以申请100%的新股;

7.对小散户来说,利用一手中签率最高的机制,使用多账户申购能提高中签率;

8.融资申购虽能提高一手资金量,进而提高总的中签概率,但需要支付固定的融资申购费和融资利息,且存在非常微小的全部中签后破发被强制平仓的风险。

正文如下:

1.港股新股上市新股规

2025年8月4日港交所发布了新的港股新股上市规定,将回拨机制修改为双轨制,即机制A和机制B。

机制A:

初始公开发售比例为5%(原来为10%),国际发售比例为95%(原为90%)

当公开认购倍数在15~50倍之间时,公开发售比例调整为15%(原为30%),国际发售比例为85%(原为70%);

当公开认购倍数在50~100倍之间时,公开发售比例调整为25%(原为40%),国际发售比例为75%(原为60%);

公开认购倍数在100倍以上时,公开发售比例调整为35%(原为50%),国际发售比例为65%(原为50%);

机制B:

公开发售比例:发行人可在10%~60%之间自主设定

无回拨机制:一旦确定比例,无论散户认购多火爆都不会调整

目前市场上大多数新股都选择机制B,并且将公开发售比例设定为10%的最低水平,这已经成为当前港股IPO市场的主流趋势。

因此,这将导致港股新股中签率直线下降。

2.中签率以及申购人数对比

《手把手教你港股打新》中关于2017年至2018年港股打新统计显示:

一手中签率平均为58.97%,主板一手中签率平均数为63.15%左右,创业板一手中签率为53.14%左右;

申购户数平均数为1.72万人;

2018年主板破发率为28.79%,创业板破发率为23.21%。

而现在,我统计了2025年8月1日至2026年1月22日的港股新股,结果如下:

一手中签率中位数为1%~2%之间,一手中签率平均数为6%~10%之间;

一手党户数中位数为3.5左右,一手党户数平均数为3.9左右;

2025年8月新规之后上市首日破发率为28%,富途暗盘破发率为23%,利弗莫尔暗盘破发率为28%。(75只,上市首日涨幅<1%的有21只,富途暗盘涨幅<1%的有17只,利弗莫尔暗盘涨幅<1%的有17只)

申购户数平均数为9.97万人,申购户数中位数为9.28万人。(还没有完全统计好,工作量巨大)

从统计结果可以看到,因为实行的港股新股上市新规,港股新股一手中签率大幅下降,而且随者时间的推移,港股新股玩家也增加了,2025年申购户数平均数是2018年的5.8倍。

3.港股打新还能参与吗?

从破发率上面来看貌似2025年8月新规之后与2018年对比没有啥优势,但是从理论上分析就知道其实优势巨大。

现在大多数新股都采用机制B,也就是说散户只能卖出10%,而以前只要散户超额认购,那么散户拿到的筹码就越多,这样散户能卖出的比例就越大,而这就会导致新股股价更容易破发,因为卖的人多了,因此新规的作用是保护散户,减少散户损失。

因此我们更要积极参与港股打新,后顾之忧没了,虽然中签率降了,但损失也减少了。

4.港股打新能赚多少钱?

以2025年8月1日至2026年1月22日的港股新股统计数据为准:

扣除打新前的理论收益计算公式:

港股打新上市首日卖出理论收益 = 一手资金 x 一手中签率 x 上市首日涨幅

港股打新富途暗盘卖出理论收益 = 一手资金 x 一手中签率 x 富途暗盘涨幅

港股打新利弗莫尔暗盘卖出理论收益 = 一手资金 x 一手中签率 x 利弗莫尔暗盘涨幅

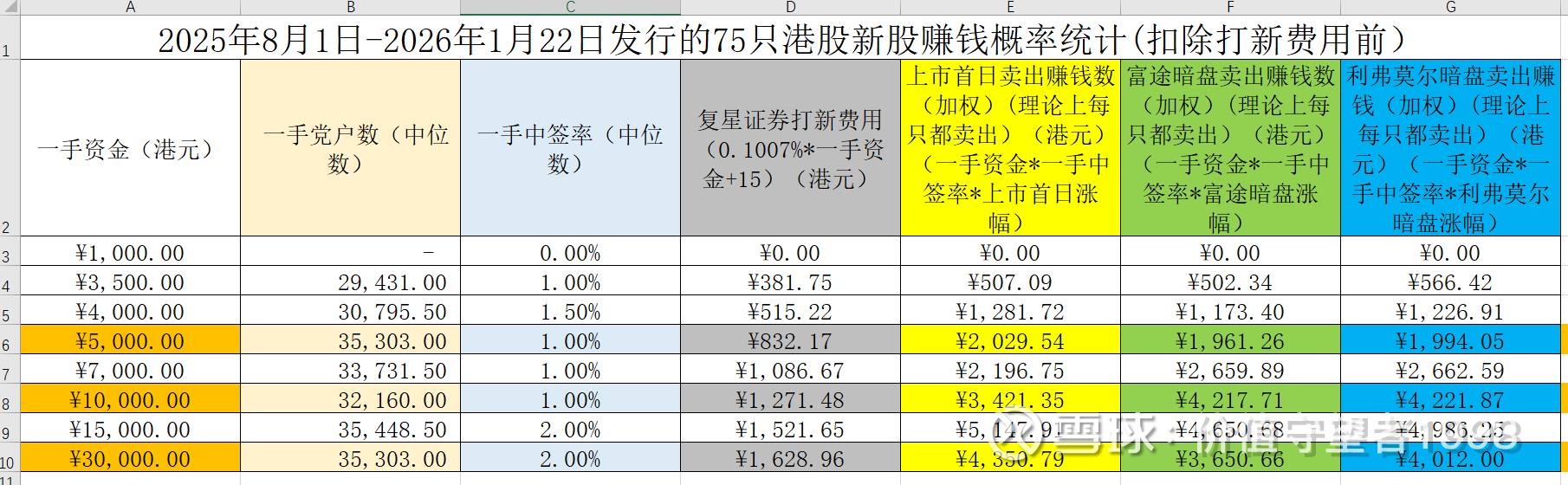

扣除打新费用前的收益:

从图中我们可以看出:

如果我们一手资金为5000港元,那么上市首日卖出能赚2029.54港元,富途暗盘卖出能赚1961.26港元,利弗莫尔暗盘卖出能赚1994.05港元,上市首日卖出性价比稍高,富途暗盘和利弗莫尔暗盘卖出收益相近。

如果我们一手资金为10000港元,那么上市首日卖出能赚3421.35港元,富途暗盘卖出能赚4217.71港元,利弗莫尔暗盘卖出能赚4221.87港元,利弗莫尔暗盘和富途暗盘卖出性价比最高,最差是上市首日卖出。

如果我们一手资金30000港元,那么上市首日卖出能赚4350.79港元,富途暗盘卖出能赚3650.66港元,利弗莫尔暗盘卖出能赚4012.00港元,上市首日卖出性价比最高,其次是利弗莫尔暗盘卖出,最差是富途暗盘卖出。

而这仅仅是2025年8月1日至2026年1月22日的数据,也就接近5个月的时间,要是一年下来,保守估计收益也有8500港元。

但是新股申购和卖出是有费用的,常见的费用如下:

中签前的费用:

新股现金申购费50港元,现在很多互联网券商都免除了;

因此,现在中签前的现金申购费用为0。

中签后的费用:

交易征费:申购金额的0.0027%

交易费:申购金额的0.005%

印花税:交易额的0.1%

券商佣金:一般是0.03%,但有些证券是0

券商平台费:15-20港元不等,我们以15港元为主。

那么中签后的费用为0.10077% x 申购金额+15港元

因此,打新费用 = 0.10077% x 申购金额+15港元

扣除打新后的理论收益计算公式:

港股打新上市首日卖出理论收益 = 一手资金 x 一手中签率 x 上市首日涨幅 - 打新费用

港股打新富途暗盘卖出理论收益 = 一手资金 x 一手中签率 x 富途暗盘涨幅 - 打新费用

港股打新利弗莫尔暗盘卖出理论收益 = 一手资金 x 一手中签率 x 利弗莫尔暗盘涨幅 - 打新费用

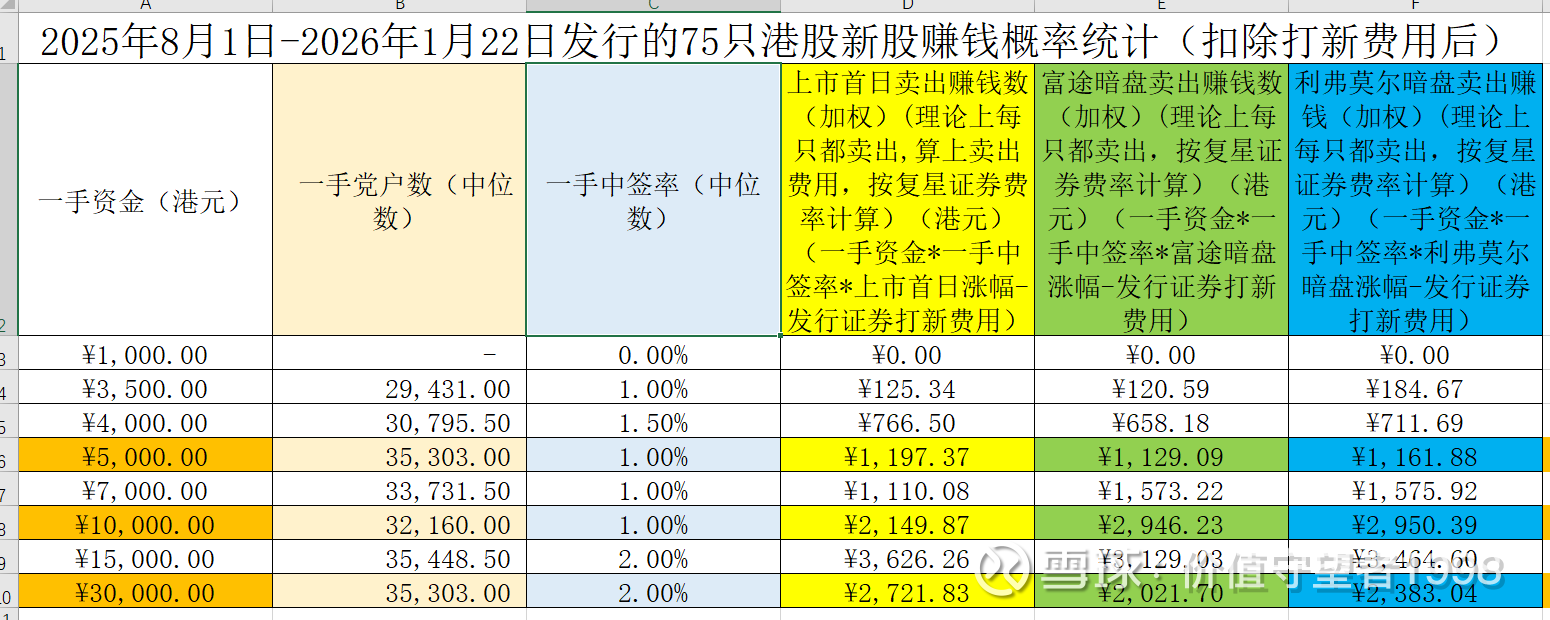

扣除打新费用后的收益:

从图中我们可以看出:

如果我们一手资金为5000港元,那么上市首日卖出能赚1197.37港元,富途暗盘卖出能赚1129.09港元,利弗莫尔暗盘卖出能赚1161.88港元,上市首日卖出性价比稍高,其次是利弗莫尔暗盘卖出,较差是富途暗盘卖出。

如果我们一手资金为10000港元,那么上市首日卖出能赚2149.87港元,富途暗盘卖出能赚2946.23港元,利弗莫尔暗盘卖出能赚2950.39港元,利弗莫尔暗盘和富途暗盘卖出性价比最高,最差是上市首日卖出。

如果我们一手资金30000港元,那么上市首日卖出能赚2721.83港元,富途暗盘卖出能赚2021.70港元,利弗莫尔暗盘卖出能赚2383.04港元,上市首日卖出性价比最高,其次是利弗莫尔暗盘卖出,最差是富途暗盘卖出。

而这仅仅是2025年8月1日至2026年1月22日的数据,也就接近5个月的时间,要是一年下来,保守估计收益也有4000港元。

5.港股打新资金分配

我们知道港股新股一手资金量要求是不一样的,那应该放多少钱在账户里面最合适呢?

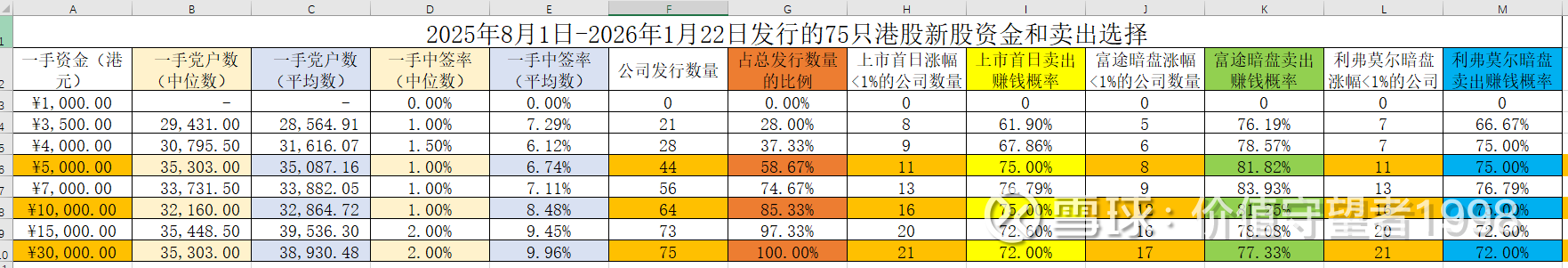

如图所示,我们统计了不同一手资金下的各种参数,结果如下:

当我们一手资金数量为5000港元时,一手中签率中位数为1%,一手中签率平均数为6.74%,可参与的新股申购数量为44家,占总发行数量的比例为58.67%,而上市首日卖出赚钱概率为75%,富途暗盘卖出赚钱概率为81.82%,利弗莫尔暗盘卖出赚钱概率为75%,因此在这种情况下,最好还是选择在富途暗盘卖出,而上市首日卖出和利弗莫尔暗盘卖出概率是一样的。

当我们一手资金数量为10000港元时,一手中签率中位数为1%,一手中签率平均数为8.48%,可参与的新股申购数量为64家,占总发行数量的比例为85.33%,而上市首日卖出赚钱概率为75%,富途暗盘卖出赚钱概率为81.25%,利弗莫尔暗盘卖出赚钱概率为75%,因此在这种情况下,最好还是选择在富途暗盘卖出,而上市首日卖出和利弗莫尔暗盘卖出概率是一样的。

当我们一手资金数量为30000港元时,一手中签率中位数为2%,一手中签率平均数为9.96%,可参与的新股申购数量为75家,占总发行数量的比例为100%,而上市首日卖出赚钱概率为72%,富途暗盘卖出赚钱概率为77.33%,利弗莫尔暗盘卖出赚钱概率为72%,因此在这种情况下,最好还是选择在富途暗盘卖出,而上市首日卖出和利弗莫尔暗盘卖出概率是一样的。

从结果看出一手资金量在30000港元时,几乎可以覆盖所有的新股申购,而资金量在10000港元时可以申购85%的新股,资金量在5000港元时,只能申购60%的新股。

但是随着一手资金量的上升,赚钱的概率也在逐渐下降,在5000港元和10000港元在上市首日卖出的赚钱概率都是75%,到30000港元时在上市首日卖出的赚钱概率为72%,下降了3%。

富途暗盘卖出的赚钱概率永远是最大的,但是现在富途牛牛都开不了了,因此只能选择上市首日或者其他证券的暗盘卖出。

我的建议是一个账户最多配置3万港元,10000港元最优。

6.如何提高港股打新中签的概率

这就要涉及到港股新股的分配机制了:

港股新股发售分为公开发售和国际发售,其中公开发售针对散户,而国际发售针对机构投资者;

公开发售分为甲组和乙组,甲组对应申购金额在500万港元一下的小散户,乙组对应申购金额在500万港元以上的大散户。

但甲组和乙组的公开发售股份数量是一样的,各占50%,非常公平。

因而甲组是我们小散户的阵地,目前甲组散户平均户数为10万,而一手申购户数平均为4万,一手中签率平均数在6%~10%之间,一手中签率平均数在1%~2%之间。

方法1:

申购多手新股,提高总的中签概率

因为一手中签率是最高的,申购超过1手之后的平均一手中签率是在递减的,这是港交所给一手党的福利。

虽然平均一手中签率会随着申购手数的增加而递减,但总的中签概率是在上升的,但我的统计数据显示要稳中一手所需的资金至少也在10万港元以上,有些一手中签率低的,甚至乙组都不能稳拿一手。

因此,方法1不推荐。

方法2:

多开几个户,通过多户来增加中签率。

因为一手中签率最高,而稳中一手需要的资金量很大,因此可以通过用亲戚的卡来多开户实现中签率的叠加。

但是注意,港交所不允许一个身份证在多个证券账户申购同一只新股,重复申购会直接拒绝申请,这一点跟A股是一样的。

方法3:

融资申购,也叫孖展申购。

就是通过跟券商借钱来提高自己的一手资金量,通过融资倍数为10倍,有些甚至可以达到20倍融资。

但是会面临两个费用,一是融资申购费,通常为100港元,有些证券会提供融资申购券来抵消这个费用,而有些证券的融资申购费为50港元或40港元;二是融资利息,这个融资利率为2%~7%不等,取决于券商,通常资金会占用6~8天,产生的融资利息如果按7%的最高融资利率计算的话,也得好几百港元呢。

融资申购的劣势:

1.固定的成本,融资申购费+融资利息,最少也要100多港元

2.如果中签数量很多,一旦破发,很可能导致券商强制平仓,10倍融资跌10%就平仓,20倍融资,跌5%就平仓。

因此,我的建议是对热门新股可以使用融资申购,而对冷门新股不要使用融资申购。

最好的方法是多开户,通过数量来增加中签概率。

总结:

1.总的来说,港股打新就是一个统计套利的游戏,胜率在72%以上,长期下来一定是赚钱的。

因为新股不可能永远是破发的,如果永远破发,那就没有人去购买新股了,无论是机构投资者还是散户都不会去购买,只有这件事有利可图,人们才会去干这件事,因此从长期来看,港股打新一定是赚钱的,而且还是赚钱概率比较高的游戏。

2.从结果上看,一年下来,单个账户港股打新至少能赚4000港元,要是多个账户,完全有可能做到年入10000港元。

3.一手资金量最好是1万港元,最高3万港元。

4.上市首日卖出和暗盘卖出胜率差不多。

5.通过多个账户提高中签率的方法对小散户最合适。

参考文献:

1.《手把手教你港股打新》

2.集思录——港股新股数据

3.港交所——披露易网站

目前我正在研究如何通过指标来提高胜率,意思就是不是每一只都打,而是有选择性的打新,这样虽然减少了机会,但也提高了胜率,毕竟谁都不想亏钱。敬请期待下一期。