再聊一聊油价的现状

亲爱的阿兰

· 加拿大

油价最近聊了很多次了:

用一句本·伯南克的名言:“货币政策98%靠说,只有2%靠行动。”

油价现在的供需基本面中性偏紧,主要还是在交易消息面。

一方面 EIA 等机构的供给和需求数据并不可靠,要反复修正。

另一方面,OPEC+ 天天喊着增产,实际幅度有限。

所以短期内供给需求很难计算,库存小幅积累或者小幅去化很难说:

夏季高需求+中国 SPR 持续购油 支撑市场 25Q3 偏紧

目前看到中国 SPR 购油已经减速,OPEC+ 上产能,25Q4 就有累库的可能。

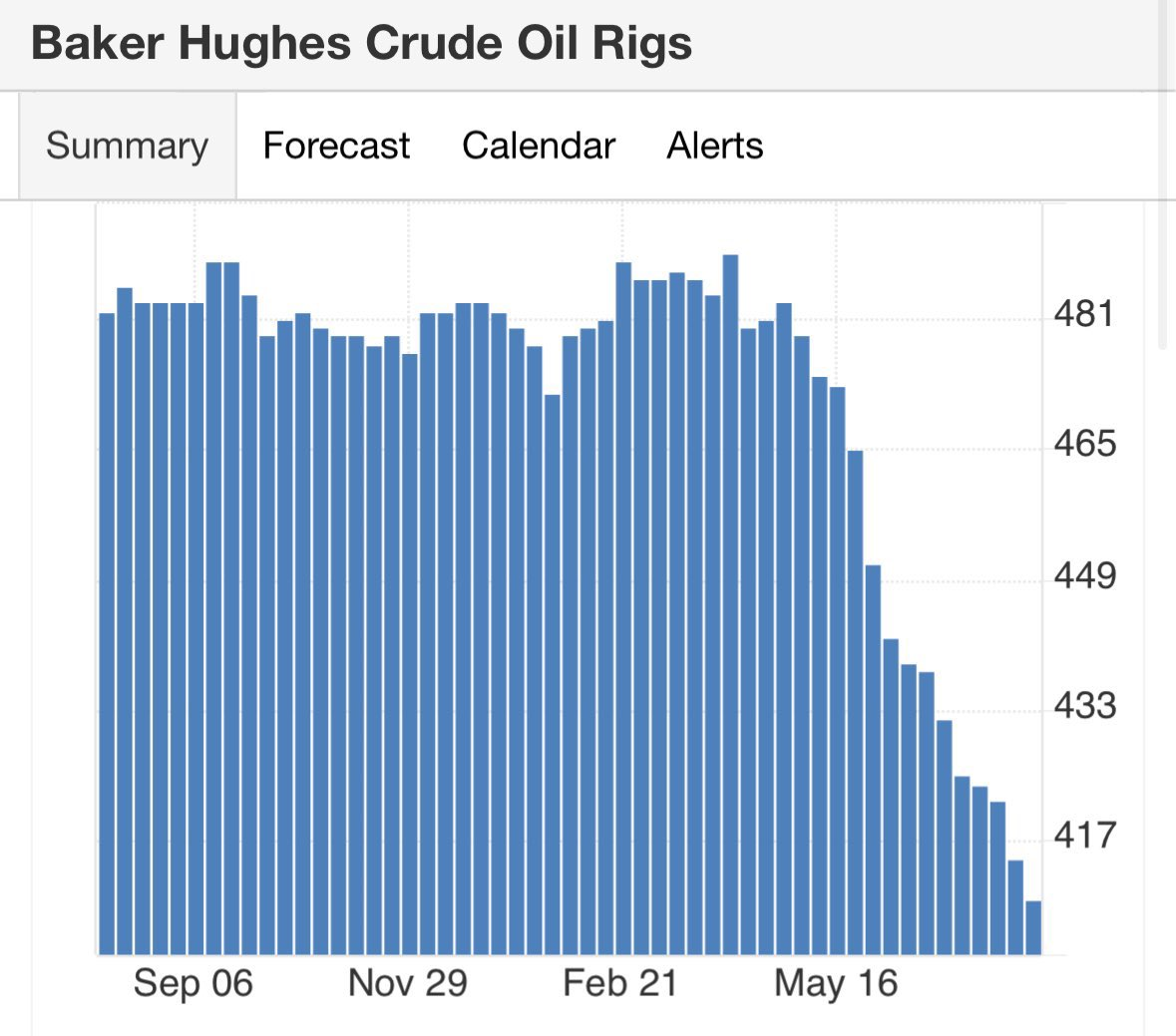

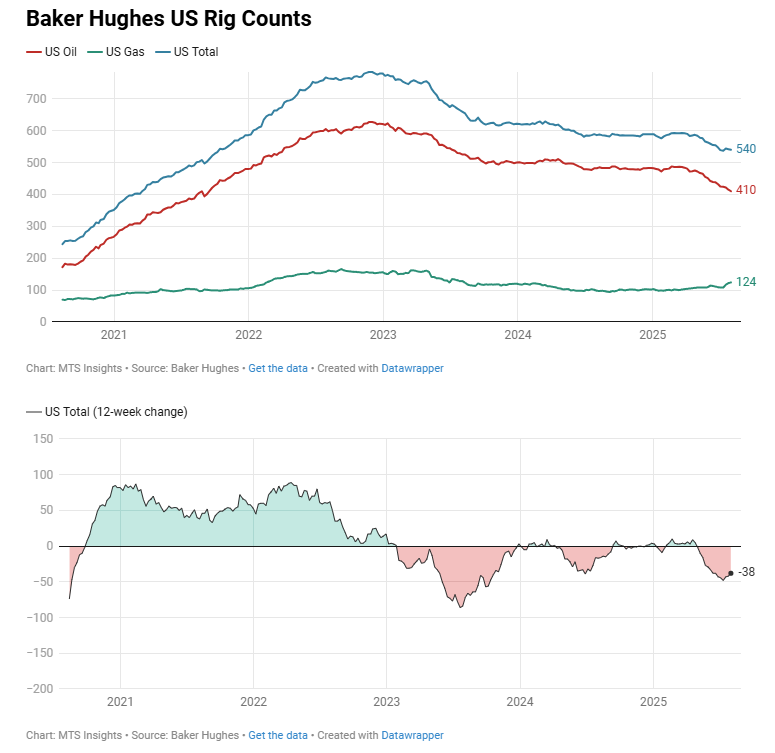

但你回头去看美国页岩,在当前油价下,大公司并购小公司提高库存维持产能,又都在砍资本开支不再扩产,维持股东回报等涨价了。钻机数不断下降,明显的不能再明显。

从钻完到投产的整个链条看,自钻机开钻到完井再

点击查看全文