并购案例:泰科电子的并购历程

本文:1409字 | 7 分钟阅读

Q

连接器巨头泰科,与并购的关联?

A:泰科成立于并购,整合于并购,发展于并购。

并购,在世界500强、各行各业龙头企业的成长中,都是必不可少的工具。接下来的并购案例中,我们陆续分析优秀企业的并购历程。

一、每周并购进展

根据同花顺数据,上周内(2025年5月26日-2025年6月1日),三大交易所共披露113条并购重组(含对外投资等)事件:

正在进行中的并购重组77次(其中首次披露33次);

完成资产过户31家;失败5家。

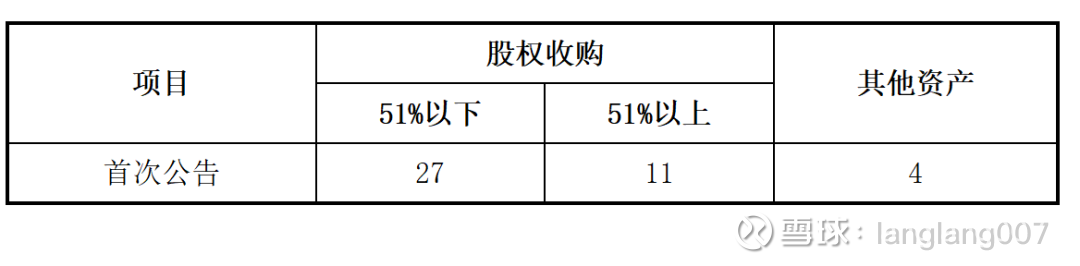

首次披露的家数情况如下(包含上市公司权益变动、对外投资、母子公司投资等事项):

其中,收购超过51%股权的并购重组具体情况如下:

其中,停牌发股购买资产包括3家:

渤海汽车(600960)、海光信息(688041)、新筑股份(002480)

二、泰科的发展历程

泰科电子(TE Connectivity,简称TE、泰科,股票代码TEL)是全球连接器、传感器的领导者。

泰科是连接器全球第一;泰科2024年收入约158亿美元,净利润32亿美元,市值474亿美元,市盈率15倍。

1、前身(1940年-1999年)

1938年,Deutsch成立,最初专注于航天业开发和电气连接器;核心优势为复合材料外壳、环境密封、卡扣式耦合;经过多年发展,逐步成为高可靠、坚固耐用、环境密封连接器的代名词。

1941年,AMP成立,最初生产连接汽车尾灯的金属连接器;AMP在端子、连接器系统拥有深厚技术沉淀,其革命性技术为压接技术。1990年占全球连接器20%份额,年收入为50亿美元。

1957年,Raychem成立,专注研发利用辐射化学技术制造新型材料,如加热电缆、热缩套管;这些材料在军工、航天、通讯、汽车至关重要。

1960年,Crest成立,创始人曾在AMP担任高管;是一个控股公司、投资平台,收购中小型但技术专精的连接器和电子元件制造商;Crest核心领域在电源连接器、工业连接器、特定应用的互连产品。90年代末,Crest成为全球前五的玩家。

2、收购、整合、独立(1999年-2007年)

1999年,多元化工业巨头泰科国际有限公司以113亿美元,收购AMP。之后,陆续收购:

1999年,泰科国际收购Raychem。2000年,泰科国际收购Crest。2005年,泰科国际收购Deutsch。

经过一系列的收购与整合后,泰科国际旗下电子元件业务在市场上被称为“泰科电子”。

2007年,泰科国际完成一项重大战略重组,将旗下三个主要业务部门分拆为独立上市公司:安全解决方案:ADT;工程产品与服务:电子元件:泰科电子。

3、重塑与发展(2007年至今)

2007年后,公司进行战略调整,聚焦核心,优化业务:

2009年,出售无线通讯基础设施业务,退出低增长领域;2010年,关闭、整合冗余工厂,降低运营成本。2014年,启动战略收购:重点投资高增长领域,包括汽车电子、数据通信、工业设备等。

2014年,收购Measurement,强化公司传感器技术,压力、温度、位置、振动、湿度等。

2015年,收购AdvancedCath,强化医疗领域。

2016年,收购ABB的电子部门,强化工业自动化领域。

2021年,收购First Sensor AG,强化传感器产品组合。

2021年,收购Linx,补充天线、无线连接解决方案。

2023年,收购Schaffner,电磁兼容性解决方案领导者,增强电力电子领域。

三、泰科发展分析

第一,成立于并购

当前的泰科,来源于泰科国际收购多家连接器企业后,再次分拆的电子元件部门。

泰科核心资产来源于并购,以AMP为主的四家连接器相关企业。

第二,重塑于并购

2007年设立后,专注主业,优化业务,出售非连接器业务。

第三,发展于并购

2014年启动战略并购,聚焦汽车、通讯、工业。

我们是方案专家:FA助手;

我们是方案专家:BY助手;

我们是技术专家,我们做好基础,寻找商务主导的你。

解决“企业并购”的实操疑惑,