全球车规芯片龙头 “停摆”,荷兰冻结安世资产!200亿缺口下,士兰微与华润微的迎来重磅接棒机遇!

一、事件冲击:全球车规芯片龙头 “停摆”,200 亿缺口浮出水面

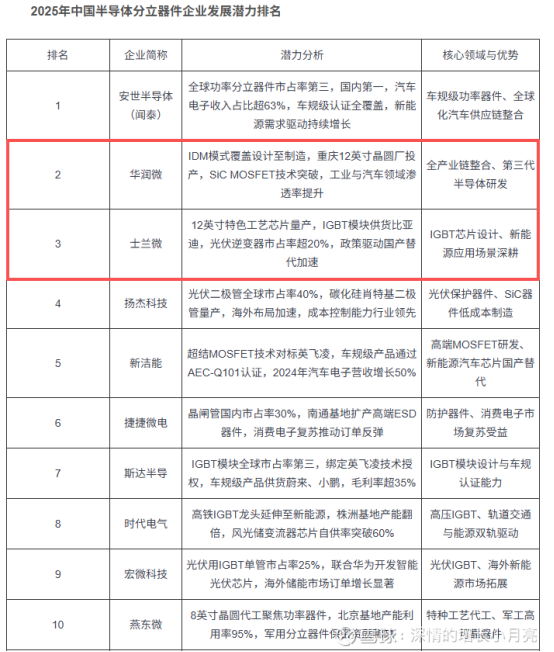

2025 年 9 月 30 日,荷兰政府以 “国家安全” 为由冻结安世半导体全球资产及知识产权,冻结期长达一年。作为全球功率分立器件第三、中国市场第一的龙头企业,安世在车规级 MOSFET、二极管领域市占率约 10%,汽车电子收入占比超 63%。此次冻结直接导致其车规级 IGBT/MOSFET 产能调配停滞,更让原计划 2025 年量产的 1200V SiC 模块搁置。

安世半导体作为全球车规芯片龙头(市占率约10%),其退出将释放超200亿元/年的市场缺口,直接利好国内技术领先、产能储备充足的功率半导体企业——士兰微(600460.SH)与华润微(688396.SH)。

值得注意的是,安世原本供应特斯拉 Model 3/Y 主驱 IGBT 模块的 30% 用量,且与多家国际车企存在深度合作。供应链不确定性已引发客户信任危机,国内整车厂及 Tier 1 供应商正加速寻找替代方案。

二、核心受益:士兰微与华润微的 “接棒” 逻辑

(一)士兰微(600460.SH):产能拉满 + 订单落地,直接填补缺口

1. 绑定头部车企,订单增量明确

公司已通过特斯拉验证,2025 年 Q2 起为 Model 3/Y 供应主驱 IGBT 模块,年订单额超 5 亿元,恰好承接安世留下的特斯拉份额。针对比亚迪 40 亿元的车规 IGBT 年采购量,士兰微当前份额 8%,目标提升至 15%,有望新增 6 亿元收入。

2. 产能储备充足,保障交付能力

5、6、8、12 吋芯片生产线均满负荷运转,成都封装基地也实现满产。更关键的是,子公司士兰明镓已具备月产 0.9 万片 SiC MOSFET 芯片的能力,基于 Ⅱ 代芯片的电动车驱动模块已批量供货,Ⅳ 代产品正在客户端验证,2025 年即可量产 —— 完美对接安世停滞的 SiC 模块需求。厦门 8 英寸 SiC 产线预计年底通线,未来产能规模可达 3.5 万片 / 月,进一步夯实供给能力。

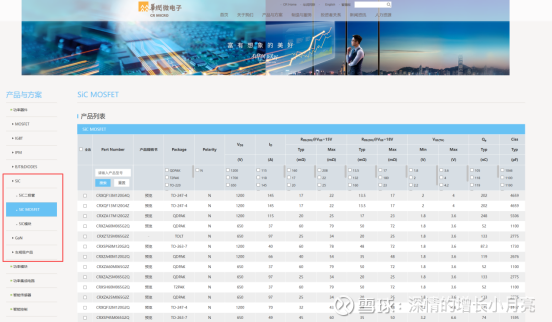

(二)华润微(688396.SH):SiC 爆发 + 差异化竞争,抢占增量市场

1. SiC 业务高增,契合高端需求

公司车规级 SiC MOSFET 和高端 IGBT 模块已进入主流车厂验证阶段,2024 年 SiC 销售额同比暴涨超 100%。当前新能源汽车 800V 高压平台渗透率已突破 35%,光储充市场对高效功率器件需求旺盛,而华润微的产品结构恰好与安世侧重的传统硅基器件形成差异,得以在增量市场快速突围。

2. 业务结构优化,替代空间打开

泛新能源领域收入占比已升至 44%,成为第一大应用支柱。凭借国际领先的 BCD 工艺和 ASIL D 认证,公司已实现对三菱半导体的部分替代,叠加安世退出后的市场空白,有望加速切入头部车企供应链。

三、底层支撑:国产替代 + 政策红利的双轮驱动

1. 替代逻辑再强化

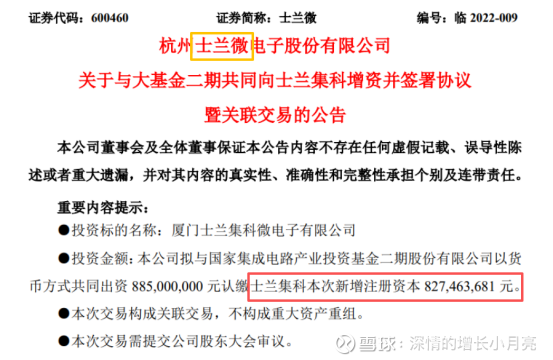

此次事件凸显半导体供应链地缘风险,下游企业对国产化的需求空前迫切。2025 年国内车规级 IGBT 国产化率已突破 50%,而功率半导体整体市场规模将达 600 亿元,士兰微、华润微作为龙头直接受益于替代浪潮。国家大基金二期已注资超 200 亿元支持功率半导体产业,进一步夯实成长基础。

2. 政策环境添助力

近期中国密集出台的产业保护与战略反制措施,正为本土半导体企业构建起 “政策安全网”,与安世事件形成强烈共振。稀土领域,10 月 9 日商务部连发两则公告收紧出口管制,不仅将含中国原产稀土的物项、稀土相关技术全面纳入许可管理,更对用于 14 纳米以下逻辑芯片、256 层以上存储芯片的稀土用途实施逐案审批。由于稀土靶材、永磁材料是光刻机、蚀刻机等半导体设备的核心原料,中国控制着全球 90% 的稀土精炼产能,这一政策直接限制海外半导体扩产节奏,反而为士兰微、华润微的产能释放创造了相对优势。