(3/10)认识2026 Top10美股——CIEN

![]() ####本文有部分内容由 谷歌 Gemini Deep Research 生成

####本文有部分内容由 谷歌 Gemini Deep Research 生成![]() $Ciena科技(CIEN)$

$Ciena科技(CIEN)$

AI 时代的“连贯光学”领主

第一部分:公司地位与归因增长 (Growth & Quality)

公司行业地位:核心壁垒及产业链位置

Ciena 是全球光网络基础设施的核心设备商,也是目前![]() 全球唯一实现 1.6 Tbps 连贯光学解决方案(WaveLogic 6 Extreme, WL6e)商用交付的公司 。

全球唯一实现 1.6 Tbps 连贯光学解决方案(WaveLogic 6 Extreme, WL6e)商用交付的公司 。

核心壁垒(WaveLogic 6):WL6e 采用 3nm 工艺,相比前代产品,其单波长传输速率翻倍至 1.6T,而单位比特功耗降低了 50% 。这种![]() “性能翻倍、功耗减半”的技术代差,使其在面临电力限制的 AI 数据中心互连(DCI)市场中具有无可争议的统治力,

“性能翻倍、功耗减半”的技术代差,使其在面临电力限制的 AI 数据中心互连(DCI)市场中具有无可争议的统治力,![]() 领先竞争对手(如诺基亚、思科)至少两年 。

领先竞争对手(如诺基亚、思科)至少两年 。

产业链位置:Ciena 处于 AI 算力集群向外扩张的“咽喉”位置。随着 AI 集群从“单机架(Scale-up)”向“分布式集群(Scale-across)”演进,地理分布的数据中心之间需要极高带宽、极低延迟的管道连接,Ciena 正是这些管道的核心架构师 ![]() 。

。

主营业务构成:拆解收入来源,识别增长“主引擎”

Ciena 的业务正从传统电信商(Telcos)向云服务商(Webscale)发生范式级转换。

网络平台 (Networking Platforms):贡献了总营收的 77.1% 。其中,可重构线路系统 (RLS) 在 2025 财年![]() 增长 72%,成为构建软件定义 AI 网络的基础 。

增长 72%,成为构建软件定义 AI 网络的基础 。

增长“主引擎”:非电信业务。2025 财年 Q4,![]() 非电信客户占比首次突破 55%,其中直接云服务商(Direct Cloud Providers)收入同比飙升 49% 。

非电信客户占比首次突破 55%,其中直接云服务商(Direct Cloud Providers)收入同比飙升 49% 。

五维财务透视 (3+3 增长)

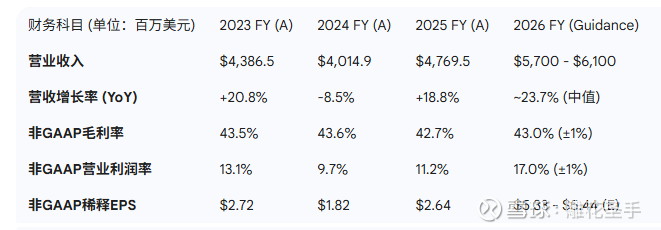

下表展示了 Ciena 近三年的核心财务演进及 2026 年展望 :

利润回收期:2026 财年的![]() 营业利润率预期从 11.2% 大幅跃升至 17%,标志着 3nm 研发投入已进入正式回收期,规模效应开始稀释固定研发成本 。

营业利润率预期从 11.2% 大幅跃升至 17%,标志着 3nm 研发投入已进入正式回收期,规模效应开始稀释固定研发成本 。

Capex (资本开支):2026 财年指引为 2.5 亿至 2.75 亿美元,主要用于 WL6/WL7 的 3nm 及 2nm 掩模组(Mask Sets)费用。这构成了极高的资本壁垒 。

现金流质量:2025 财年自由现金流 (FCF) 达 6.65 亿美元 。由于 2026 年利润率显著扩张,FCF Yield 预计将进一步提升,支撑公司 10 亿美元的三年回购计划 。![]()

第二部分:多维估值对比 (Valuation Context)

横向对比 (Peers) 与 纵向对比 (History)

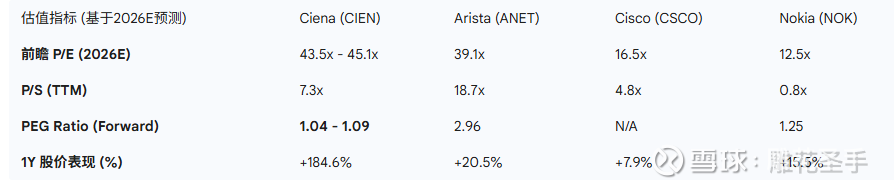

Ciena 目前正处于从“通信设备股”向“AI 基础设施股”重新定价的过程中。

纵向对比:Ciena 的 TTM PE 高达 ~280x ,主要受 2024 年去库存周期导致利润极低的影响。然而,前瞻 PE 仅为 44x 左右,远低于其 2026 年预计超过 100% 的盈利增速 ![]() 。

。

核心标准 PEG:框架建议 PEG < 1.3 为合理/低估。Ciena 目前的前瞻 PEG 为 1.04 ![]() ,在整个 AI 硬件板块中属于性价比极高的标的,其估值溢价被强劲的盈利增长完全覆盖。

,在整个 AI 硬件板块中属于性价比极高的标的,其估值溢价被强劲的盈利增长完全覆盖。

第三部分:决策判断与赔率模型 (Odds & Confidence)

管理层展望 (Priority)

CEO Gary Smith 极其乐观,称行业正处于“网络补齐(Catch-up)”阶段。他指出,由于算力部署远超网络,即便云巨头今天停止建数据中心,也需要至少 24个月 的网络投资来匹配现有算力 。 ![]()

![]()

![]()

指引诚信度 (Guidance Track Record)

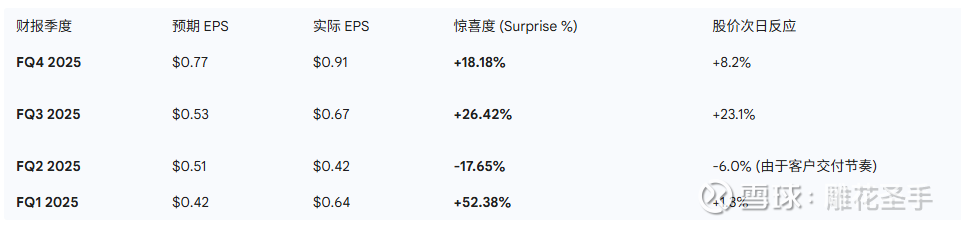

通过复盘过去 12 个季度的表现,Ciena 管理层呈现出明显的“保守预期,超预期交付”的特征 。

下表展示了过去四个季度的 EPS 惊喜度 :

分析:除 Q2 因特定客户物流波动外,其余季度均大幅击败预期,平均惊喜度高达 22.98% 23。

业绩目标 (1Y & 3Y) 回报模型

1年期 (1Y) 测算:基于 2026E EPS $5.34 和 50x PE (参考 ANET 的高确定性溢价)。

预期股价 = $5.34 x 50 = 267$ 美元。

3年期 (3Y) 测算:基于 2028E EPS $8.60 17 及 35x PE (考虑增长斜率放缓)。

预期股价 = $8.60 x 35 = 301$ 美元。

赔率评价与确定性

赔率评价 (Odds):一般 (15%-50%)。股价近期涨幅已高达 184%,短期面临技术性回调和获利回吐压力。

确定性评价 (Confidence):极度确定 (>75%)。50 亿美元的积压订单![]() 提供了极高的 2026 财年营收可见度。WL6e 的技术垄断地位在未来 18-24 个月内

提供了极高的 2026 财年营收可见度。WL6e 的技术垄断地位在未来 18-24 个月内![]() 难以撼动。

难以撼动。

结论

业绩增长前景和确定性极高,但短期股价受“AI超级周期”情绪推升,已完全计入 2026 财年的基本面改善,且 CEO 及高管在近期高位出现了减持行为 。建议关注因宏观环境或 S&P 500 纳入预期波动带来的回调机会。

如果按照基准情形 240 美金 (45 PE、5.34 EPS ),想要在 2026 年实现 50% 收益,需要等待 160 美金以下介入;

如果按照牛市情形 305 美金 (50 PE、6.10 EPS ),想要在 2026 年实现 50% 收益,需要等待 203 美金以下介入。

核心风险提示:

客户集中度:前三大客户贡献了 43.6% 的营收![]() ,任何一家大厂暂停开支都将导致业绩剧震 。

,任何一家大厂暂停开支都将导致业绩剧震 。

供应链瓶颈:先进制程芯片和特定组件的供应紧缺预计到 2027 年才能缓解 。

地缘政治:关税政策变化可能影响其 3nm 芯片的获取成本及全球制造布局 。