(1)那些当黑炸子鸡们——HIMS

第一部分:公司地位与归因增长:数字医疗的范式重构

1.1 公司行业地位与核心壁垒

Hims & Hers Health, Inc. (HIMS) 是美国领先的数字原生健康管理平台。公司通过垂直整合的 DTC(直接面向消费者)模式,在性健康、脱发、皮肤护理及体重管理等原本具有社交压力且价格高昂的专科领域,建立了极高的品牌忠诚度 。

核心壁垒:

垂直整合基础设施:拥有超过 700,000 平方英尺的运营空间,并扩建俄亥俄州 350,000 平方英尺的 503B 复合药房设施![]() 。预计到 2026 年底,公司将通过内部设施履行大部分复合 GLP-1 订单,从而大幅提升利润空间 。

。预计到 2026 年底,公司将通过内部设施履行大部分复合 GLP-1 订单,从而大幅提升利润空间 。

AI 驱动的个性化诊疗:MedMatch 系统利用超过 5,000 万个数据点进行 AI 分析,为超过 20% 的订阅者提供定制化剂量和疗法组合 。![]()

![]()

高粘性订阅模式:核心订阅业务留存率在 3 个月以上保持在 82% ![]() 。

。

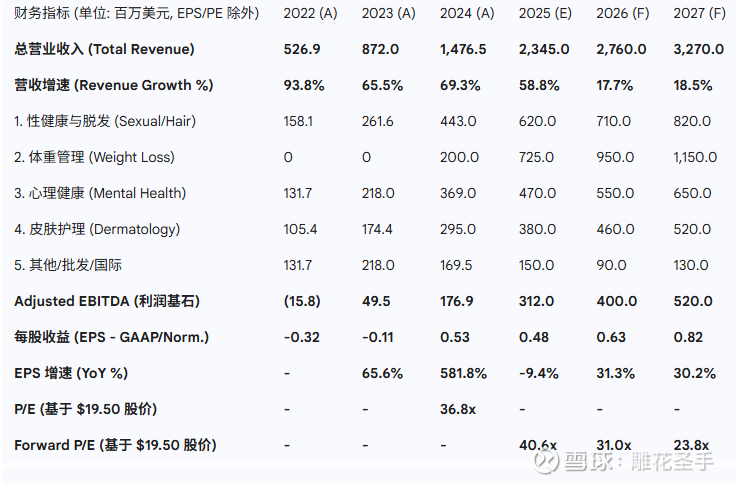

1.2 主营业务构成详细展开

HIMS 的业务由五个主要垂直领域构成。最新季度 (2025 Q3) 总营收为 5.99 亿美元 。

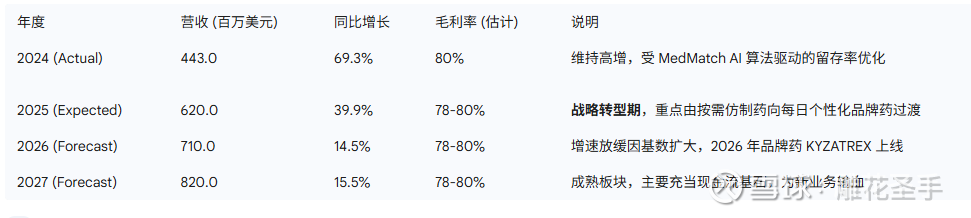

1.2.1 性健康与脱发 (最新季度营收: ~$1.80亿, 占比: ~30%)

该板块是公司的创始基石,通过订阅制将低毛利仿制药转化为高粘性健康方案。

分析:该板块已进入成熟增长期。2026 年的主要催化剂是与 Marius Pharmaceuticals 合作推出的 FDA 批准口服睾酮疗法,这将推动公司从销售低价仿制药向高利润品牌药转型 。![]()

![]()

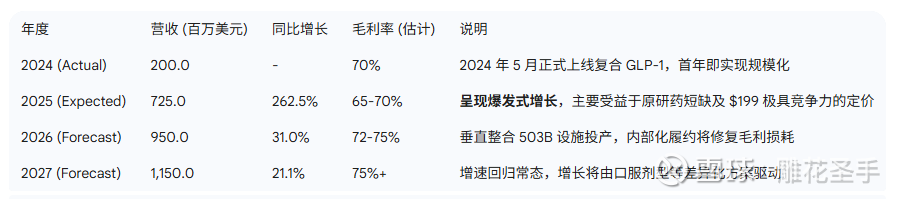

1.2.2 体重管理 (最新季度营收: ~$1.86亿, 占比: ~31%)

通过复合司美格鲁肽 (Semaglutide) 迅速切入 GLP-1 自费市场。

分析:该板块目前是公司的主要增长引擎![]() 。虽然初期由于采购成本和价格竞争导致集团毛利率在 2025 年 Q3 降至 74% ,但随着 2026 年底垂直整合完成,毛利有望回升。

。虽然初期由于采购成本和价格竞争导致集团毛利率在 2025 年 Q3 降至 74% ,但随着 2026 年底垂直整合完成,毛利有望回升。

1.2.3 心理健康 (最新季度营收: ~$1.50亿, 占比: ~25%)

提供焦虑和抑郁的在线咨询及处方服务。

分析:心理健康业务展现出极强的抗周期性。MedMatch AI 在此板块应用最深![]() ,有效提升了处方精准度和用户留存 。

,有效提升了处方精准度和用户留存 。

1.2.4 皮肤护理 (最新季度营收: ~$1.20亿, 占比: ~20%)

专注于痤疮、抗衰老及 Hers 品牌的个性化护肤方案。

分析:超过 75% 的用户选择个性化定制方案,溢价能力强。Hers 品牌的目标是 2026 年实现 10 亿美元总营收![]() ,皮肤护理将是其中的核心组件 。

,皮肤护理将是其中的核心组件 。

1.3 国际业务开展与未来业绩预期

HIMS 正在加速其全球版图扩张,核心目标是建立一个能够产生 10 亿美元级年收入![]() 的国际平台 。

的国际平台 。

市场现状:通过收购 Zava Global 成功进入英国、德国、法国、爱尔兰和西班牙市场,覆盖超过 2 亿潜在用户 。2025 年底通过收购 Livewell 正式进入加拿大市场,重点部署减重与慢病管理方案 。 ![]()

![]()

业绩预期:管理层预计 2025 年国际收入约为 5,000 万美元,而 2030 年的目标是实现 10 亿美元,意味着在未来五年内有 20 倍 的增长空间 ![]()

![]() 。

。

1.4 2026 年计划推出的新业务 (增长极)

长寿专科 (Longevity):定于 2026 年正式上线。产品线将涵盖多肽(Peptides)、辅酶(Coenzymes)以及针对代谢与身体机能优化的下一代 GLP-1/GIP 联合方案 。

诊断与 Labs 服务:2025 年底上线的“全身实验室检测(Labs)”是 2026 年的核心支撑。用户可进行无痛血液采样(YourBio 技术)并实时在 App 中追踪激素及生物标志物,这标志着公司从“病后治疗”向“预防性健康管理”的范式转变 。

独家品牌药合作:2026 年将上线与 Marius Pharmaceuticals 合作的 KYZATREX(FDA 批准的口服睾酮疗法),该产品具有极高的临床壁垒,旨在彻底取代低毛利的按需仿制药方案 。

1.5 财务透视:核心指标拆解与利润质量分析 (基于现价 $19.50)

1.5.1 为什么 Net Income 与 EBITDA 差距如此之大?

差距的核心来源是:一次性税收收益、股权激励 (SBC) 以及 重资产折旧。

2024 年调节:Net Income 包含了一次性释放的 $6,800 万 递延所得税资产,导致账面利润虚高 。

长期差异:SBC 支出约占营收的 6%(2024 年为 $9,230 万),叠加 2025 年起每年数千万美元的 503B 设施折旧,使得净利润规模远小于 EBITDA![]()

![]() 。

。

1.5.2 营收增速波动的业务逻辑 (2026 vs 2027)

2026 年低增速 (17.7%):高基数压力及 $2,500 万 的收入确认逆风(受 503A 设施迁移导致运送周期变短影响)。

2027 年回升 (18.5%):2026 年上线的“长寿专科”与“全身实验室检测”进入规模化变现期,加上国际市场(英国、加拿大)的放量支撑。

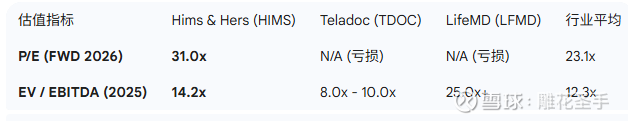

第二部分:多维估值对比 (Valuation Context)

2.1 横向对比 (Peers)

2.2 纵向对比 (History)

目前 P/E 约 31x - 45x。市场正经历从“关注营收增速”向“关注自由现金流和 EBITDA”的定价锚点切换。

第三部分:决策判断与赔率模型 (Odds & Confidence)

3.1 管理层展望与指引诚信度

指引诚信度:管理层有“Over-deliver”的历史,2024 年的利润目标是提前一年达成的 ![]()

![]() 。

。

2026 挑战:2026 年将面临巨大的“增长缺口”,如果长寿板块无法及时贡献营收,分析师的低增长预期将成为股价的压舱石![]()

![]() 。

。

3.2 业绩目标与收益率测算 (现价 $19.50)

假设 2026 年 EPS 为 $0.63:

标准情形 (Standard Case):P/E 维持 40x,目标价:$25.20。

牛市情形 (Bull Case):长寿板块超预期,P/E 修复至 45x,目标价:$40.50。

第四部分:近期关于 HIMS 复合 Wegovy 口服药的风险分析

4.1 背景介绍:正面硬刚制药巨头

2026 年 2 月 5 日,HIMS 宣布推出复合型口服司美格鲁肽(Semaglutide)片剂,起步价仅为 $49/月(后续 $99/月),直接对标诺和诺德(Novo Nordisk)于 2026 年 1 月新推出的品牌药 Wegovy 口服版(价格约 $149/月)。

此举引发了剧烈反弹:

NVO 起诉:诺和诺德 CEO 指责 HIMS 为“浪费金钱的劣质仿冒品”,并威胁将采取法律和监管行动打击“非法大规模复合”行为。

FDA 监管:FDA 专员 Marty Makary 随即警告将对“大规模营销非法仿制药”的公司采取行动。

4.2 风险深度分析

4.2.1 复合药 vs. 仿制药的法律红线

本质区别:HIMS 的产品是“复合药”(Compounded),并非经过 FDA 审批的“仿制药”(Generic)。复合药仅在药物短缺期间或为了满足个性化需求(如改变剂型、去除过敏原)时才被允许生产![]()

![]() 。

。

历史教训:2025 年初 semaglutide 注射剂短缺结束后,FDA 曾给予 90 天窗口期停止生产。HIMS 随后通过“微调剂量”和“添加维生素”进入法律灰色地带,宣称其为“临床必要的个性化产品”以规避专利限制。![]()

![]()

![]()

胜诉评估:由于口服 Wegovy 从未进入短缺列表,HIMS 直接推出针对大众市场的廉价口服版,在法律上处于“极度脆弱”状态。若 FDA 定义这种大规模口服复合药为“本质上的复制品”,则可能面临禁售。

4.3 估值修正模型

4.3.1 标准情形 (减重业务增速归零)![[菜狗] [菜狗]](//assets.imedao.com/ugc/images/face_regular/v1/emoji_13.png?v=1)

假设前提:口服业务被 FDA 叫停,注射剂业务受原研产能恢复影响不再增长,维持在 $7.25 亿/年。

2030 年营收目标:由 65 亿下修为约 $48 亿 - $52 亿。![]()

目标下修:

2026 估值:P/S预期1.71x![]() ,EPS 预期 降至 $0.42。对应 30x P/E 的合理价格为 $12.60。

,EPS 预期 降至 $0.42。对应 30x P/E 的合理价格为 $12.60。![]()

当前价格 ($19.50) 是否 Price-in:尚未完全 Price-in。目前价格反映了市场仍预期减重业务能维持一定增长。

4.3.2 极端情形 (减重业务估值清零)

假设前提:整个减重板块因法律风险和安全性负面舆论彻底崩溃。![]()

目标下修:

2030 年营收目标:由 65 亿直接腰斩至 $30 亿 - $35 亿(仅靠核心业务)。![]()

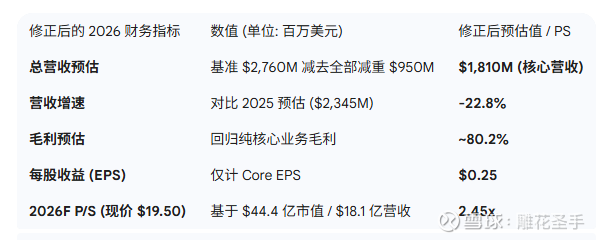

2026 估值:P/S预期2.45x![]() ,剔除减重业务后的 core EPS 约为 $0.25。对应 25x P/E 的合理价格为 $6.25。

,剔除减重业务后的 core EPS 约为 $0.25。对应 25x P/E 的合理价格为 $6.25。![]()

当前价格 ($19.50) 是否 Price-in:完全没有。清零意味着估值体系的崩塌。![]()

4.4 公司文化风险:莽撞还是天才?

HIMS 管理层(尤其是 CEO Andrew Dudum)表现出极其典型的 “先行动,后道歉”的硅谷增长黑客文化![]()

![]() 。

。

Andrew Dudum:Atomic 孵化器背景,行事激进,擅长利用社交媒体(X)直接叫板制药巨头。他将 HIMS 比作“医疗界的 Netflix”,认为打破垄断必须走法律灰色地带。![]()

![]()

文化定性:直接挑战 NVO 的核心专利红线,且在 FDA 严厉警告下依然推行 $49 低价策略,这种行为模式带有明显的**“高空跳伞不带降落伞”**的赌博色彩。这种文化在顺风期能带来极高溢价,但在监管趋严的 2026 年(Makary 执掌 FDA),其带来的合规风险正指数级上升。![]()

![]()

第五部分:结论和操作建议

5.1 综合研究结论

HIMS 目前处于高增长潜力和极高监管风险的对冲状态。

基本面韧性:即便没有 GLP-1,其核心脱发和性健康业务每年产生过亿自由现金流,估值地板约在 $10 - $12 。

短期逆风:口服 Wegovy 事件直接触怒了监管层,DOJ 的介入是重大的负面催化剂![]()

![]() ,可能导致 2026 年上半年的估值持续承压。

,可能导致 2026 年上半年的估值持续承压。

5.2 操作建议与买入价格测算

短期计提减重业务的价值,也许10美元以下才开始有投资价值。