立昂微-禾赛科技VCSEL芯片的独家代工厂

古鹭冬

· 浙江

一、业务规模:2025年预计收入约20亿元

根据多方权威信息(雪球、东方财富、公司供应链披露):

1. 核心客户绑定

立昂微子公司立昂东芯是禾赛科技VCSEL芯片的独家代工厂。

禾赛2025年激光雷达出货量预计达100万台以上(2024年约30–40万台),同比增长2–3倍。

2. 收入测算

VCSEL芯片占激光雷达BOM成本约15%–20%;

假设禾赛2025年激光雷达营收约100亿元(单价约1000元/台 × 100万台);

对应VCSEL芯片采购额为 15–20亿元;

立昂东芯作为独家/超70%份额供应商,预计实现代工收入约20亿元(含部分机器人与卫星订单)。

二、盈利能力:毛利率有望突破40%,净利率约15%

1. 成本优势显著

自建6英寸砷化镓产线(月产能5000片,全球份额>25%);

单颗VCSEL代工成本比海外厂商(如Lumentum、II-VI)低30%;

自研磷化铟材料+电机技术进一步压缩BOM。

2. 利润水平

行业平均VCSEL芯片毛利率约 25%–30%;

立昂微凭借规模效应与垂直整合,2025年该业务毛利率预计达40%+;

考虑研发摊销与管理费用,净利润率约15%。

对应利润:20亿元收入 × 15% = 3亿元净利润。

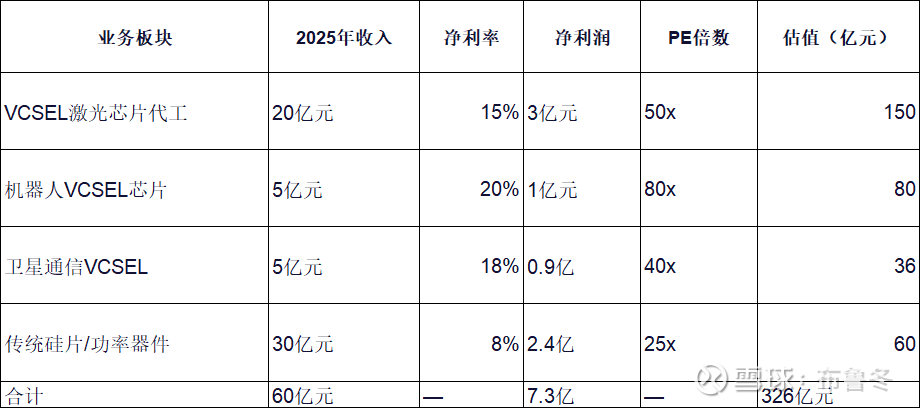

三、估值逻辑:分部估值法 vs PS法,目标市值300–600亿元

1. 分部估值法(主流券商采用)

2. 市销率(PS)法:考虑技术溢价

激光雷达芯片行业2025年平均PS为 7–8倍;

立昂微因全球独家量产二维可寻址VCSEL(支持动态分区点亮、高点云密度),具备技术稀缺性溢价;

若按 8倍PS → 60亿营收 × 8 = 480亿元;

极端乐观(全固态雷达普及+机器人爆发)→ 10倍PS = 600亿元。

四、关键支撑点与风险提示

核心优势

全球唯一量产二维可寻址VCSEL芯片,适配L3+/机器人复杂场景;

成本优势推动激光雷达下探至10万元级车型,打开渗透天花板。

⚠️ 主要风险

技术替代:老鹰半导体等加速高功率VCSEL研发;

产能爬坡不及预期:海宁新产线若延迟影响交付;

下游压价:车企降本压力传导至芯片环节。