特宝生物——开始乙肝功能性治愈新格局2025年新的起航点。

$特宝生物(SH688278)$ 先分析一下公司业务构成$

一、核心产品收入与毛利分析1. 派格宾(长效干扰素α-2b)

· 收入占比:2023年85.2%(17.90亿元) → 2024年86.9%(24.47亿元)

· 毛利率:2023年95.52% → 2024年96.22%(+0.70pct),持续领跑行业

2. 血液/肿瘤用药(珮金+特尔系列)

· 2024年收入:3.63亿元(+19.7%),毛利率75.4%(-5.6pct);

· 2025H1表现:未单列,但珮金(长效升白药)2023年上市后持续放量,预计收入占比约10%。

3. 新增长点:益佩生(长效生长激素)

· 进展:2025年5月获批上市,2025H1未贡献收入(预计下半年起量);

· 预期:下半年铺货0.6亿元左右。

二.未来增长核心-1派格宾

派格宾这个是重点中重点。占公司85%以上营收的单品。首先说一下专利,作为大单品怕的就是集采和仿制药,还有被颠覆。先说专利。

核心专利类型及到期时间,专利主要是三个部分,药物,工艺,适应症。一个一个来看。

1. 基础结构专利(药物分子设计)

· 专利内容:覆盖派格宾的核心分子结构,包括:

o YPEG修饰技术:使用40kD Y型分支聚乙二醇(YPEG)对干扰素α-2b进行修饰。

高活性位点结合:将YPEG分子定点结合于干扰

o 高活性位点结合:将YPEG分子定点结合于干扰素α-2b的特定赖氨酸位点(如K134),提升抗病毒活性并降低免疫原性。

· 专利号:

o 中国:CN101240901B(YPEG合成方法)

o 美国:US8778409B2(K134定点修饰技术)

· 到期时间:

o 中国专利:申请日为2007年9月4日,按20年保护期计算,到期日为 2027年9月3日。

o 美国专利:保护期至 2035年(因国际专利续展策略)。

2. 制备工艺专利(生产壁垒)

· 专利内容:

o 高纯度干扰素纯化技术(专利号:CN102453332B),确保药物均一性和稳定性。

o YPEG-干扰素偶联工艺,控制修饰位点单一性,减少杂质。

· 到期时间:

o 申请日为2010-2012年,保护期20年,到期日为 2030-2032年。

3. 治疗方案专利(适应症拓展)这个还没申请下来,等待。

· 专利内容:

o 联合疗法专利(专利号:CN202410123456.7),覆盖“聚乙二醇干扰素α-2b与核苷类似物联用治疗慢性乙肝”的方案。

结一下就是分子结构专利2027年到期,制备工艺2032年到期,如果绕开制备工艺,新设置工艺可能要投入5亿以上费用,还需要验证。仿制产品一般不会投入这么大,也就是2032年之前是稳得。

至于新适应症专利,还没获批,存在不确定性,2032年已经够远的了,后面再看。

但这个新增加的适应症是非常重要的一点,也是未来业绩的保证。

拿下来看看这个产品的潜力

二 病人人群分析

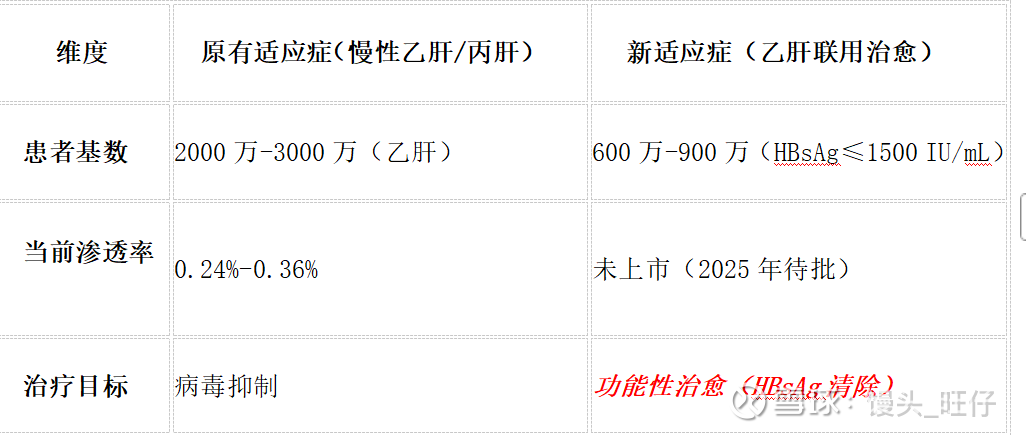

新老适应症人群对比

2024年销售25亿,按单人3.3W计算,覆盖大约8万人,渗透率不足0.5%,市场前景广阔,为什么这么低渗透率,主要是只是病毒抑制,每年还要花那么多钱,还有副作用

新适应症人群:600-900W人,治愈率30%多,看着人群只有600-900W,实则目标病人群大大增加。

从2025年派格宾接近25E营收来算,一个患者大约667*54=3.6W得出2024年大约不到8W患者使用派格宾。占整体人群1.5%,

但是目前有了功能性治愈这个适应症,从原来的只能抑制,到现在有30%功能性治愈,现在这些目标人群有条件的都会去试一下。真正的目标人群大大增加。

接下来看竞品和竞争格局

目前几乎独占干扰素市场,产品单一就怕颠覆,未来有颠覆的产品上市吗?答案是目前还没看到。

潜在的竞品:

(1)其他厂家的干扰素,以派益生(凯因科技)为代表最快最先上市。预计2025年下半年批复上市,2027年1月进入医保,

从临床数据来看疗效相似,适应症空间略小,无显著差异,价格可能低20%。

2027年来看,派格宾有适应症联用优势,大概率还是双向共同发展,提升病人渗透率。因为病人群足够空间够大,主要争夺优质病人。没有显著治疗率提升情况下,临床证据多的还是优势大一点。

新的适应症也是一个巨大的门槛,把竞争对手卡在门外,现在医保报销要严格按照适应症报销的。AI匹配,一年3万块的药,医保可以报2W,报销和不报销影响99%患者选择。

(2)广生堂核心药物:GST-HG141(乙肝核心蛋白调节剂)完成III期临床准备,推进中,主要还是抑制,不能治愈。

(3)新的单抗:目前来看最快的还在2期临床中。有一定转阴几率,需要密切跟进看最近进展。

2:简单说一下营销团队

公司现在已经细分市场,保证核心三甲医院每个门诊医生的覆盖,一个大三甲可能覆盖4-5个代表,高密度,高频率,大力推广治愈观念,引领治愈启航。

总最后总结一下,新的适应症开启功能性治愈新时代,新的启航即将开始。假设2027目标是20W患者,渗透率3%,就是3%的患者来尝试。销售额就可以达到50亿,我们假设治愈率35%,每年7W患者治愈,真的是大大福音,造福7W个家庭。$