【抢权配售】利柏转债,配债分析!

自由可转债

· 广东

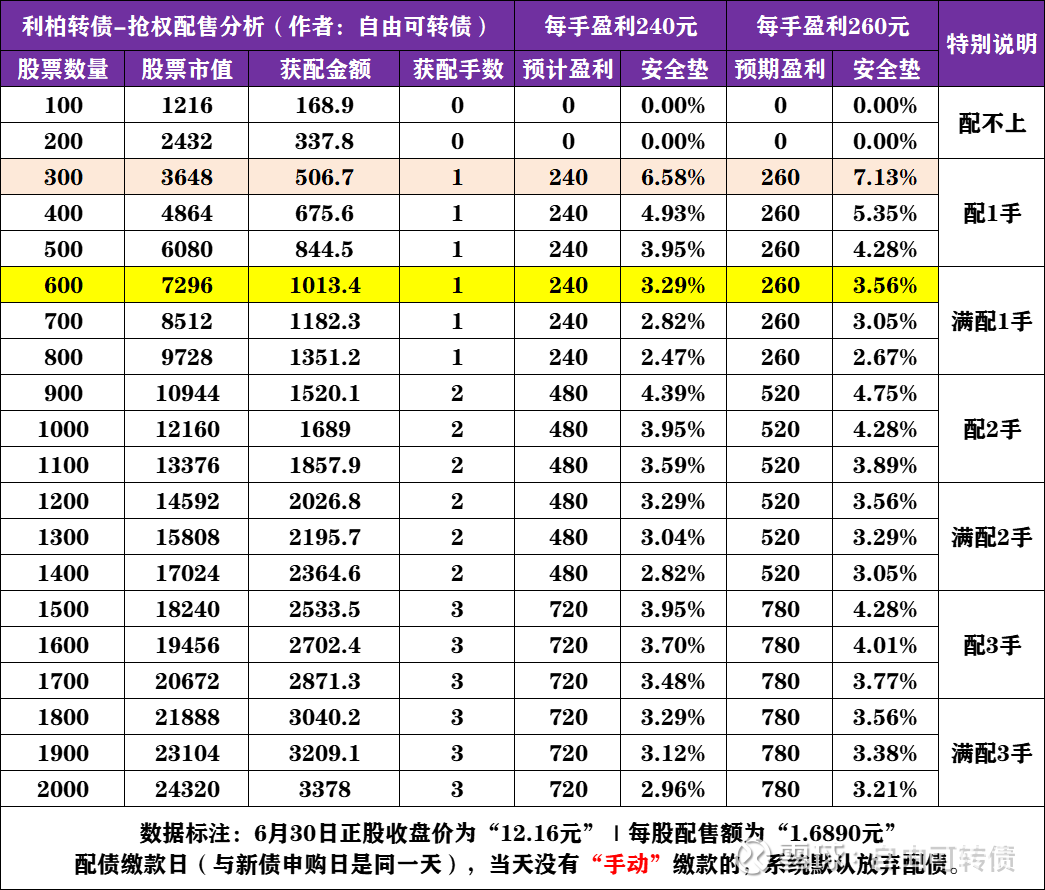

利柏转债(sh111023):正股利柏特,公司所属板块是专用设备。主营业务是工业模块的设计和制造。核心概念题材是中俄贸易概念、氢能源、一带一路、核能核电。公司2025年一季报显示的营业总收入为6.68亿元,同比增长1.45%。扣非归母净利润为3323万元,同比增长5.71%。转债发行规模为7.50亿,转股价值为100.16元。目前仅按照发行规模及转债转股价值给一个简单的预期(正常或“偏低”的预期),预期上市当天价格为124元,即每手盈利240元。

利柏转债是沪市转债:沪市转债最小配售单位为1手(10张)一手一手的配。获配金额每满1000元稳稳的能配上一手。(1手=10张=1000元|1张=100元)

一手党:7月2日当天收盘后持有600股“利柏特”的股票,可以获配1手(10张)可转债。配债是股东权利,即使没有开通可转债交易权限,也能够正常参与配债。成功缴款对应的配债后,转/配债上市时可以正常

点击查看全文