【华西军工】霍莱沃深度:卫星和特种领域电磁测量测试需求爆发

核心观点

► 电磁技术领先者,布局特种、卫星、雷达等新质领域

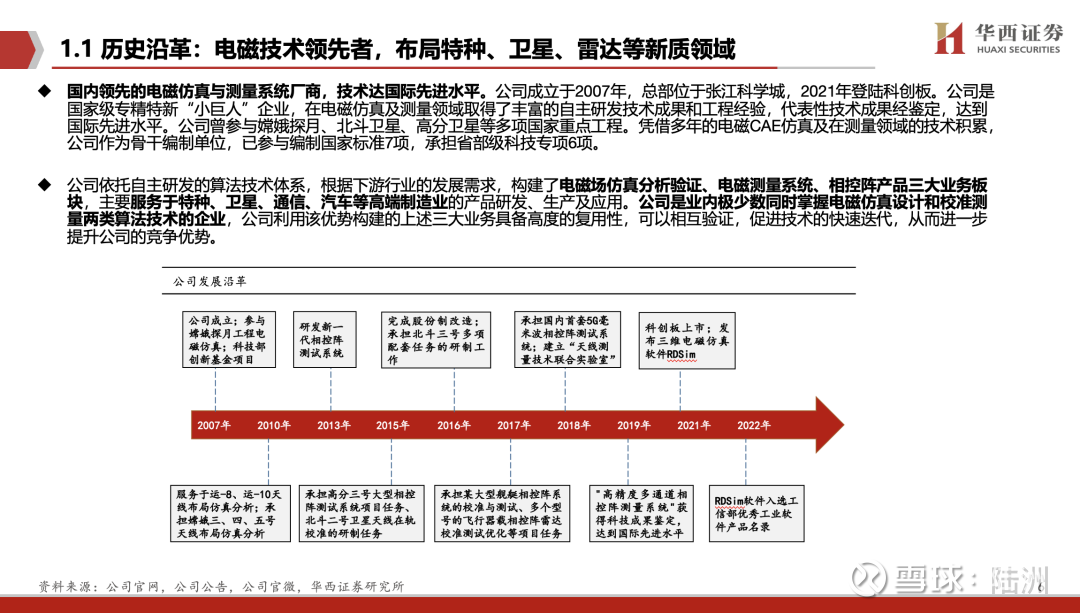

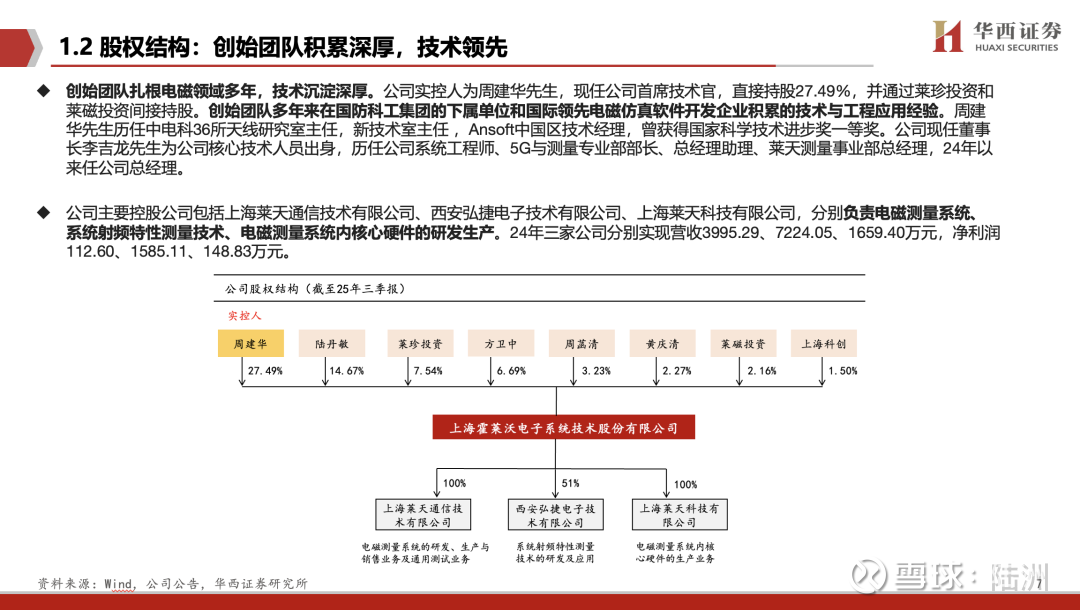

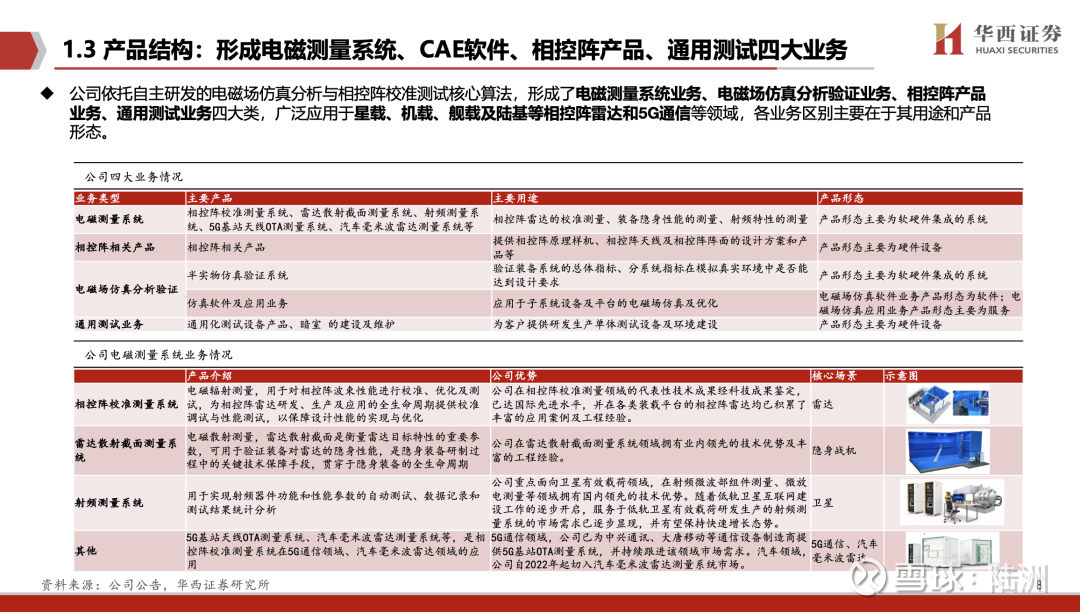

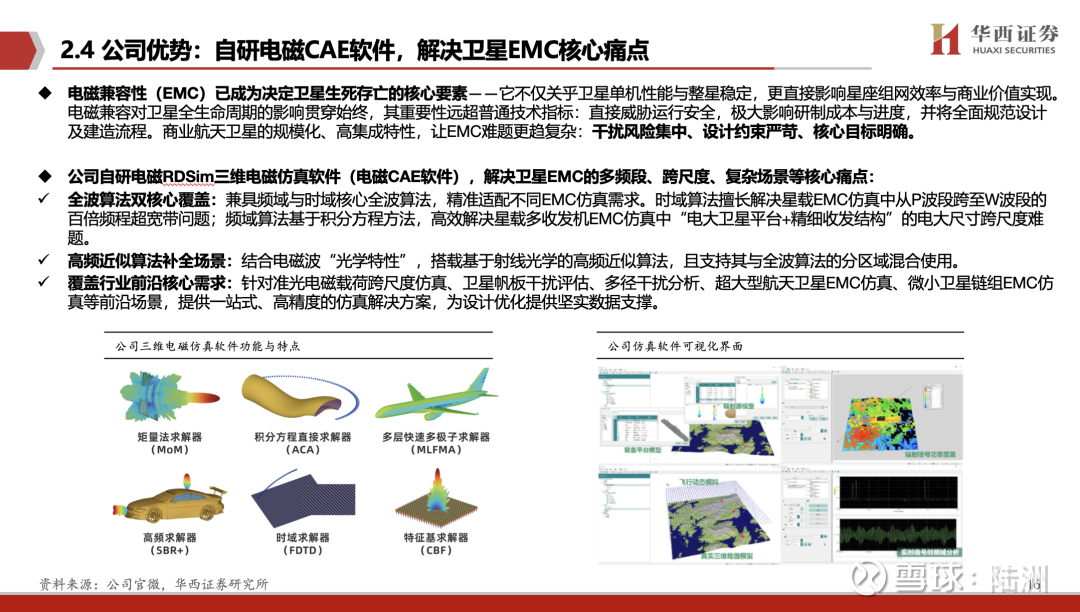

国内领先的电磁仿真与测量系统厂商,技术达国际先进水平。公司依托自主研发的算法技术体系,根据下游行业的发展需求,构建了电磁场仿真分析验证、电磁测量系统、相控阵产品三大业务板块,主要服务于特种、卫星、通信、汽车等高端制造业的产品研发、生产及应用。公司是业内极少数同时掌握电磁仿真设计和校准测量两类算法技术的企业。

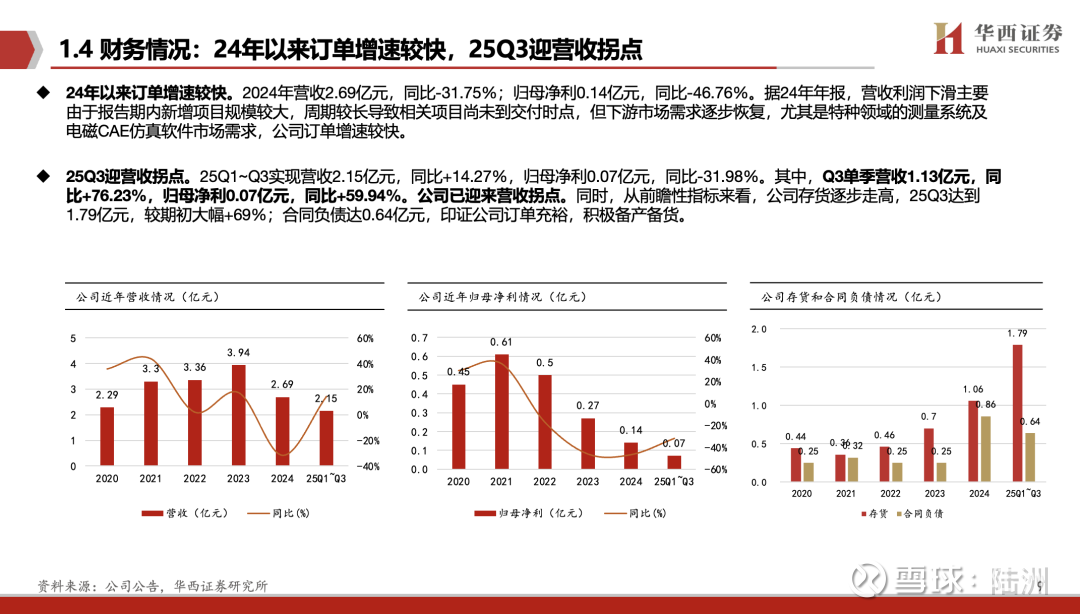

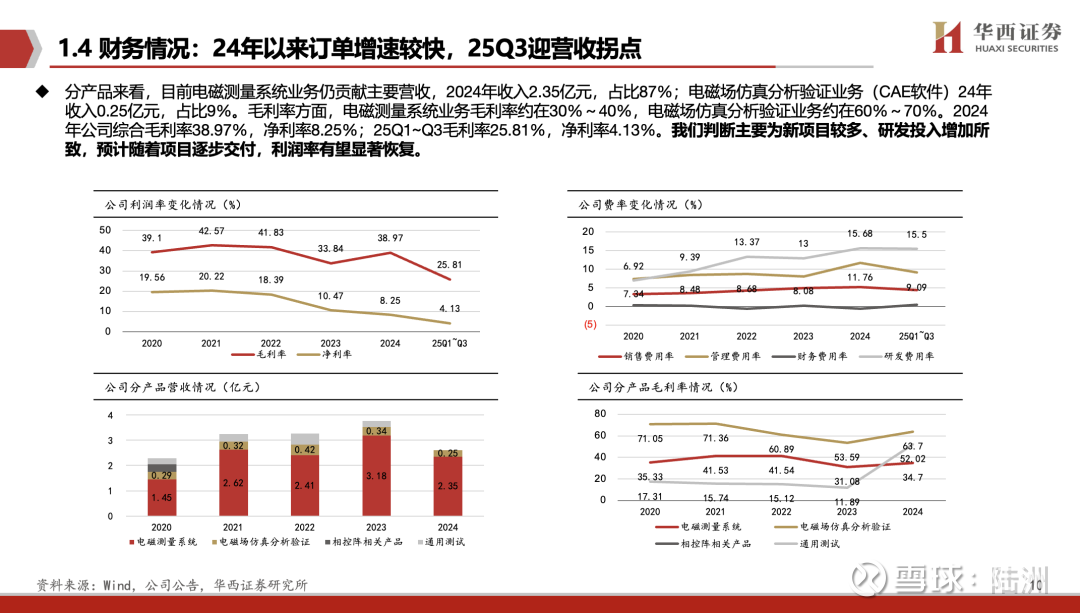

24年以来订单增速较快,25Q3迎营收拐点。2024年营收2.69亿元,同比-31.75%;归母净利0.14亿元,同比-46.76%。但下游市场需求逐步恢复,尤其是特种领域的测量系统及电磁CAE仿真软件市场需求,公司订单增速较快。25Q1~Q3实现营收2.15亿元,同比+14.27%,归母净利0.07亿元,同比-31.98%。其中,Q3单季营收1.13亿元,同比+76.23%,归母净利0.07亿元,同比+59.94%。公司已迎来营收拐点。同时,存货及合同负债高增,印证公司订单充裕,积极备产备货。

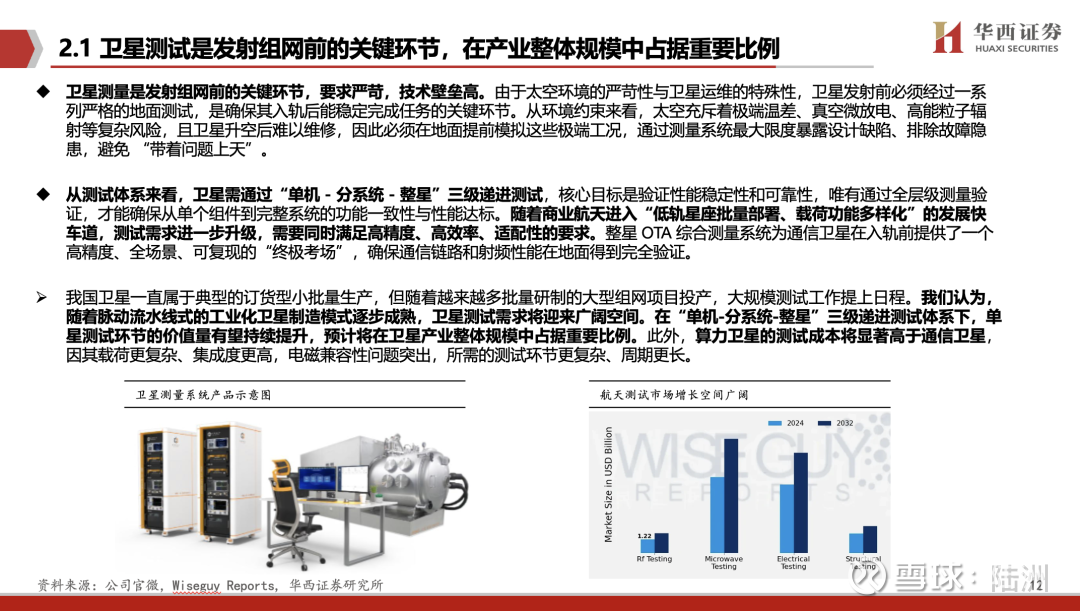

► 卫星测量稀缺标的,深度受益商业航天大潮流

卫星测量是发射组网前的关键环节,要求严苛,技术壁垒高。商业航天是新质生产力的典型代表,我们判断在十五五期间持续有催化剂。可回收火箭试验步伐加快,我们预计卫星发射数量从明年开始每年都是100-200%以上的高增长。随着脉动流水线式的工业化卫星制造模式逐步成熟,卫星测试需求将迎来广阔空间。在“单机-分系统-整星”三级递进测试体系下,单星测试环节的价值量有望持续提升,预计将在卫星产业整体规模中占据重要比例。而算力卫星的测试成本将显著高于通信卫星,因其载荷更复杂、集成度更高,电磁兼容性问题突出,所需的测试环节更复杂、周期更长。同时,无论是科研阶段还是批产阶段,卫星载荷的电磁测试都是重中之重。我们认为,卫星测试设备公司能够较早地兑现业绩,具有较大的弹性。

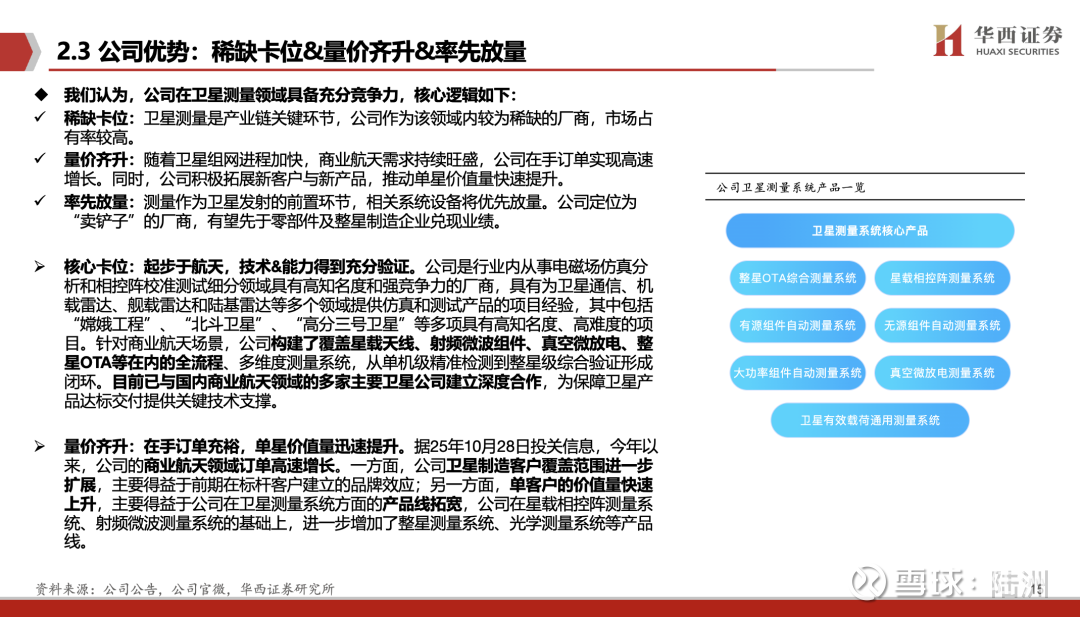

我们认为,公司在卫星测量领域具备充分竞争力,核心逻辑如下:

1、稀缺卡位:卫星测量是产业链关键环节,公司作为该领域内较为稀缺的厂商,市场占有率较高。

2、量价齐升:随着卫星组网进程加快,商业航天需求持续旺盛,公司在手订单实现高速增长。同时,公司积极拓展新客户与新产品,推动单星价值量快速提升。

3、率先放量:测量作为卫星发射的前置环节,相关系统设备将优先放量。公司定位为“卖铲子”的厂商,有望先于零部件及整星制造企业兑现业绩。

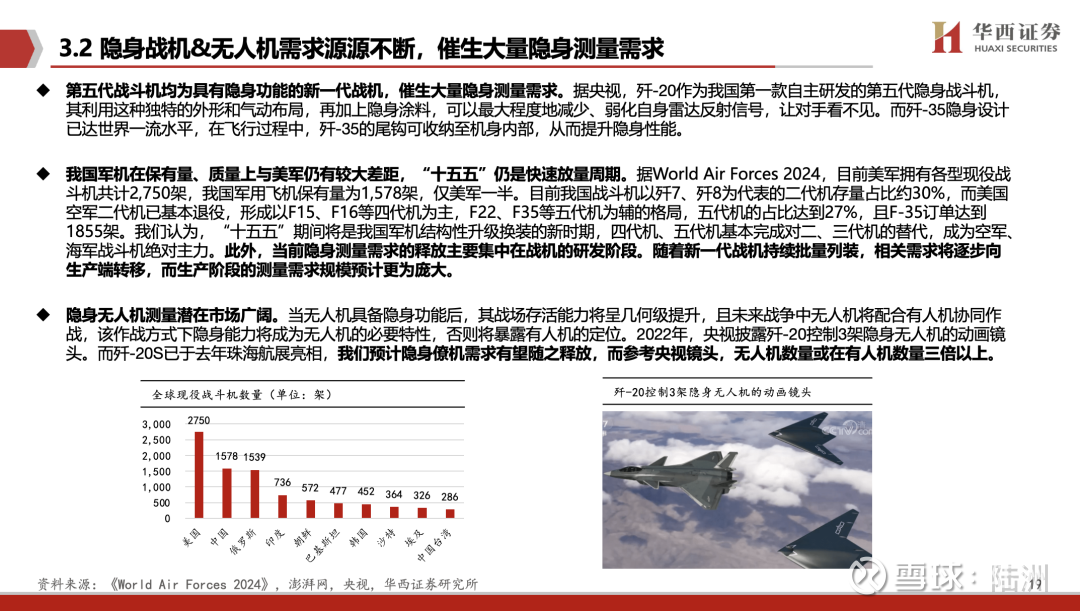

► 隐身测量需求启动,公司产品获核心院所全面验证与采购

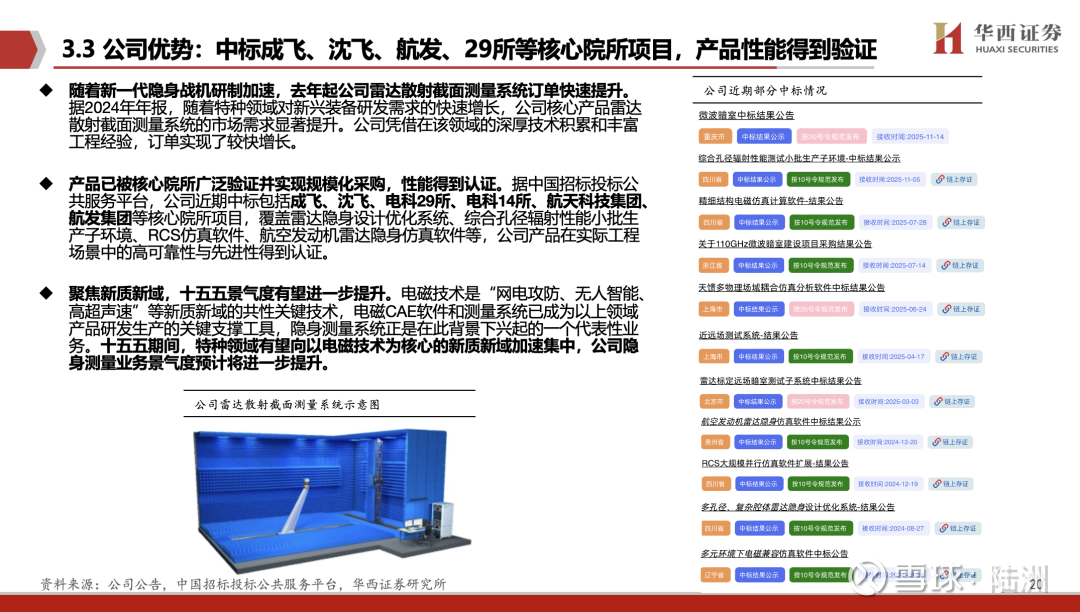

雷达散射截面积测量是设计、制造、维护隐身飞机的必要手段,贯穿全生命周期。第五代战斗机均为具有隐身功能的新一代战机,催生大量隐身测量需求。此外,当前隐身测量需求的释放主要集中在战机的研发阶段。随着新一代战机持续批量列装,相关需求将逐步向生产端转移,而生产阶段的测量需求规模预计更为庞大。同时,隐身无人机测量潜在市场广阔。据中国招标投标公共服务平台,公司近期中标包括成飞、沈飞、电科29所、电科14所、航天科技集团、航发集团等核心院所项目,覆盖雷达隐身设计优化系统、综合孔径辐射性能小批生产子环境、RCS仿真软件、航空发动机雷达隐身仿真软件等,公司产品在实际工程场景中的高可靠性与先进性得到认证。

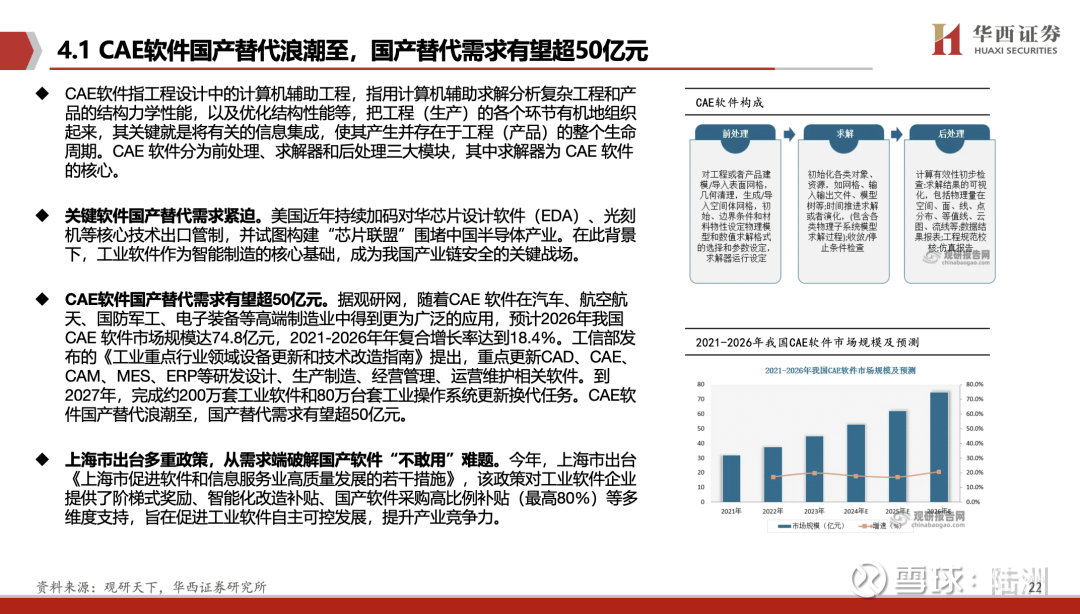

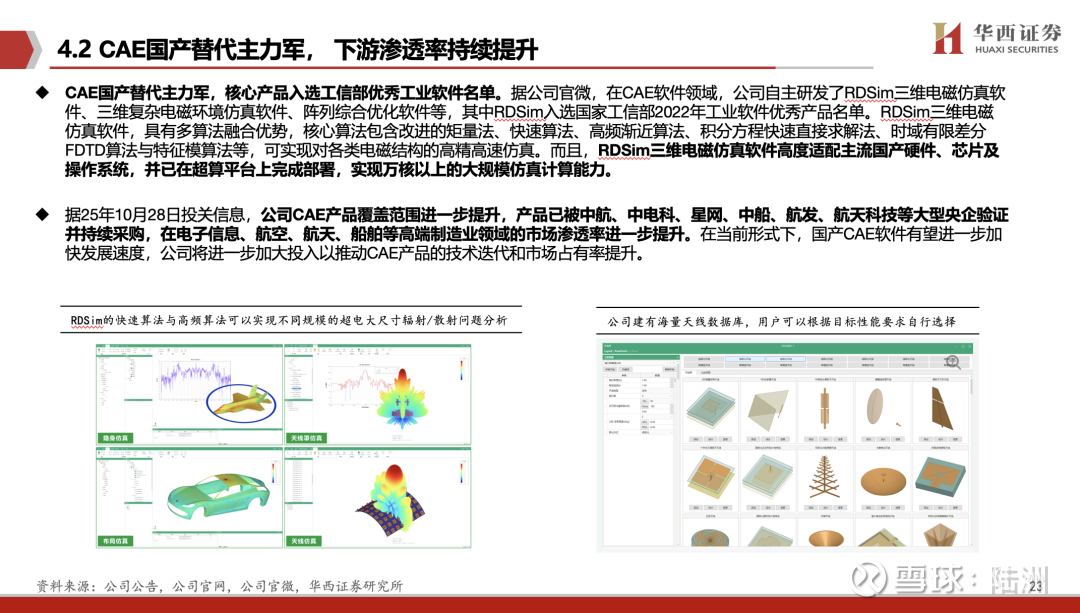

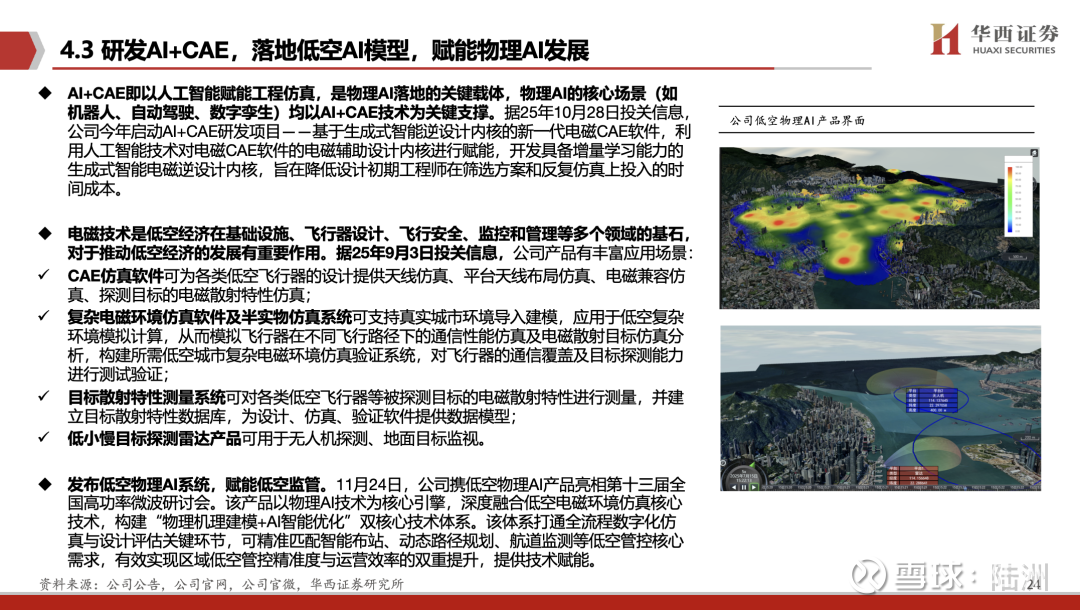

► CAE国产替代主力军, AI+CAE赋能物理AI发展

关键软件国产替代需求紧迫。美国近年持续加码对华芯片设计软件(EDA)、光刻机等核心技术出口管制,并试图构建“芯片联盟”围堵中国半导体产业。在此背景下,工业软件作为智能制造的核心基础,成为我国产业链安全的关键战场。据观研网,CAE软件国产替代需求有望超50亿元。公司作为CAE国产替代主力军,核心产品入选工信部优秀工业软件名单。公司RDSim三维电磁仿真软件高度适配主流国产硬件、芯片及操作系统,并已在超算平台上完成部署,实现万核以上的大规模仿真计算能力。同时,公司积极研发AI+CAE,赋能物理AI发展。11月24日,公司低空物理AI产品亮相,该体系打通全流程数字化仿真与设计评估关键环节,可精准匹配智能布站、动态路径规划、航道监测等低空管控核心需求,有效实现区域低空管控精准度与运营效率的双重提升,提供技术赋能。

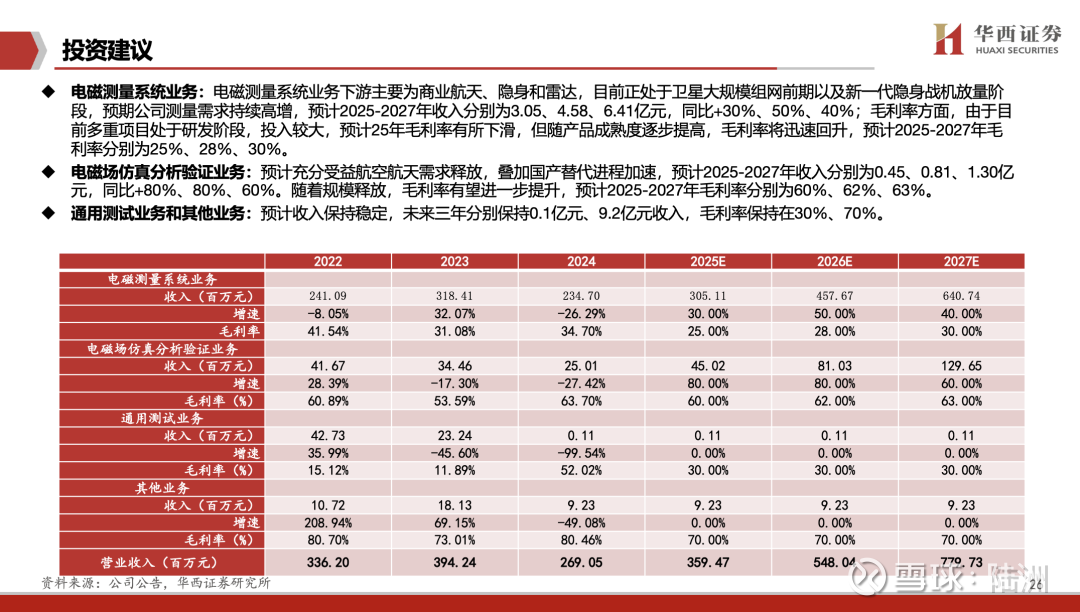

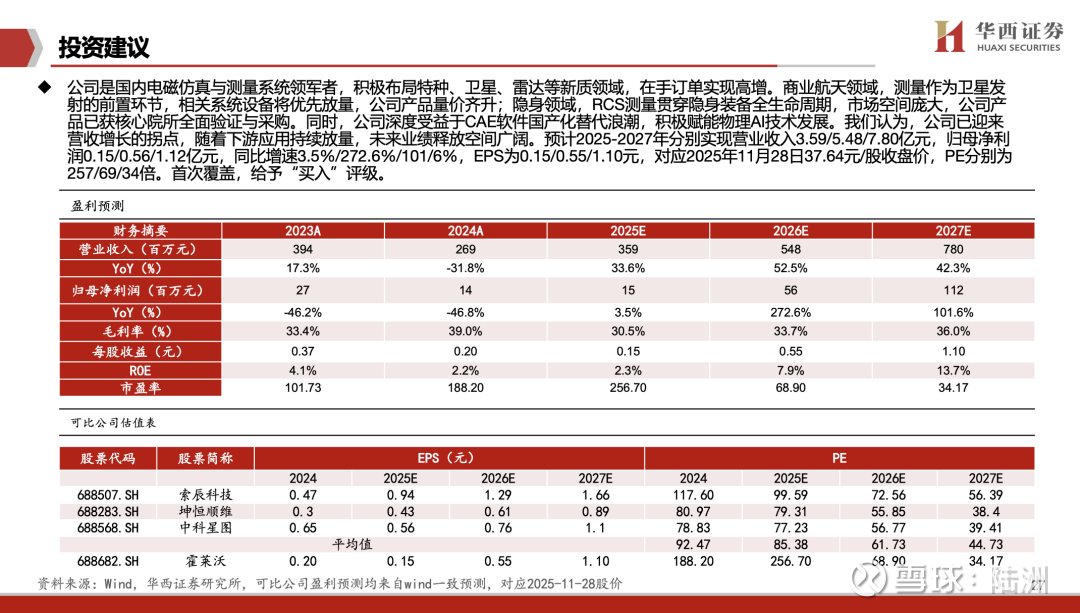

► 投资建议:

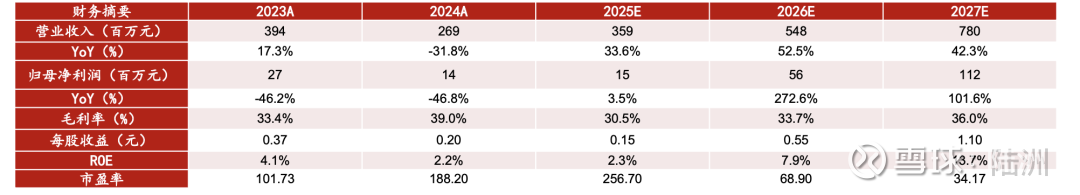

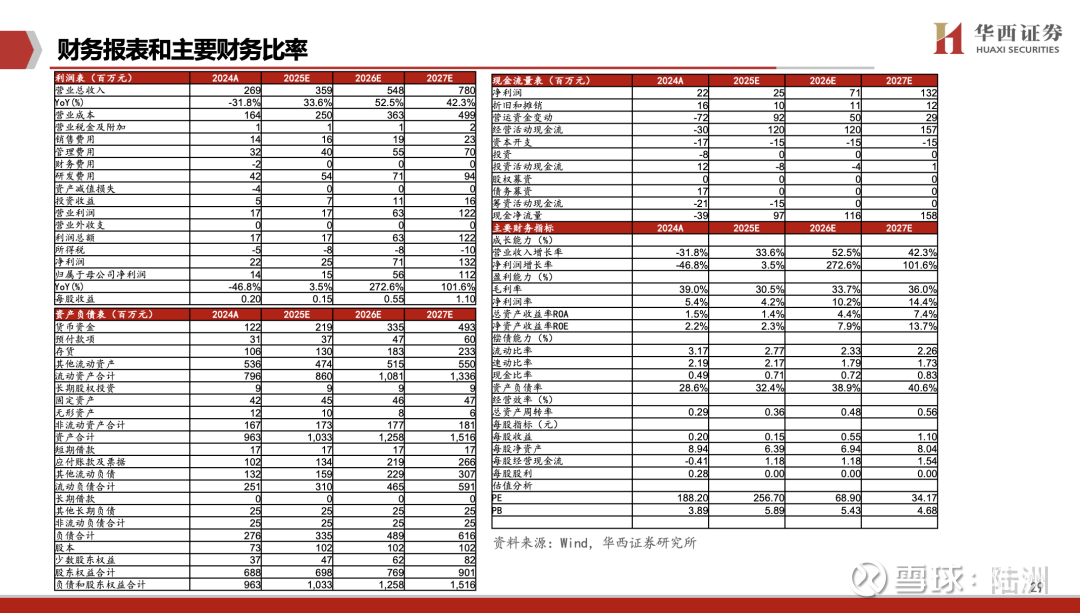

公司是国内电磁仿真与测量系统领军者,积极布局特种、卫星、雷达等新质领域,在手订单实现高增。商业航天领域,测量作为卫星发射的前置环节,相关系统设备将优先放量,公司产品量价齐升;隐身领域,RCS测量贯穿隐身装备全生命周期,市场空间庞大,公司产品已获核心院所全面验证与采购。同时,公司深度受益于CAE软件国产化替代浪潮,积极赋能物理AI技术发展。我们认为,公司已迎来营收增长的拐点,随着下游应用持续放量,未来业绩释放空间广阔。预计2025-2027年分别实现营业收入3.59/5.48/7.80亿元,归母净利润0.15/0.56/1.12亿元,同比增速3.5%/272.6%/101/6%,EPS为0.15/0.55/1.10元,对应2025年11月28日37.64元/股收盘价,PE分别为257/69/34倍。首次覆盖,给予“买入”评级。

► 风险提示:

卫星互联网组网进度不及预期等;新型战机测量需求释放不及预期等;市场竞争加剧。

► 盈利预测:

正文

注:文中报告节选自华西证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

分析师:陆洲

分析师执业编号:S1120520110001

证券研究报告:《【华西军工】霍莱沃深度:卫星和特种领域电磁测量测试需求爆发》

报告发布日期:2025年12月1日

重要提示:

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过本订阅号发布的观点和信息仅面向华西证券的专业投资机构客户。若您并非华西证券客户中的专业投资机构客户,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。因本订阅号受限于访问权限设置,若给您造成不便,敬请谅解。市场有风险,投资需谨慎。

法律声明:

本订阅号为华西证券军工团队设立及运营。本订阅号不是华西证券研究报告的发布平台。本订阅号所载的信息仅面向华西证券的专业投资机构客户,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自华西证券研究所已经发布的研究报告或者是对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。

在任何情况下,本订阅号所推送信息或所表述的意见并不构成对任何人的投资建议。华西证券及华西证券研究所也不对任何人因为使用本订阅号信息所引致的任何损失负任何责任。

本订阅号及其推送内容的版权归华西证券所有,华西证券对本订阅号及推送内容保留一切法律权利。未经华西证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。