The Hershey Company 分析

1.1 公司基本信息 ,生意模式 ,创始人背景和公司发展

公司概况 : The Hershey Company 由 Milton S. Hershey 于1894年创立 ,是北美最大的优质巧克力生产商 ,也是美国领先的零食制造商和全球巧克力与非巧克力糖果领导者 。公司总部位于宾夕法尼亚州的 Hershey ,在约70个国家销售90多个品牌的产品 。

业务模式 : Hershey 通过三个业务部门运营:北美糖果部门、北美咸味零食部门和国际业务部门 。公司主要产品包括巧克力和非巧克力糖果、口香糖和薄荷清新产品、蛋白棒、食品原料(如烘焙原料和糖浆 )以及各类零食(如爆米花和椒盐脆饼 ) 。

创始人与公司历史 : Milton S. Hershey 在经历多次创业失败后 ,于1883年在宾夕法尼亚州创立了 Lancaster Caramel Company 。1894年 ,他成立了 Hershey Chocolate Company 作为其焦糖公司的子公司 。1896年 ,Hershey 建立了牛奶加工厂 ,为后来的牛奶巧克力生产奠定基础 。1927年10月24日 ,公司正式注册成立 ,逐渐发展成为今天的巧克力生产巨头 。

市场定位 : 公司定位为优质巧克力和零食的领导者 ,专注于通过强大的品牌资产、产品创新和高效分销保持市场领先地位 。Hershey 不断拓展其产品组合 ,从传统巧克力向更广泛的零食品类扩展 ,以满足消费者不断变化的需求 。

1.2 过去5年的财务表现

(Fiscal Years End on 12/31 on Calendar Year)

Balance Sheet (百万美元)

Income Statement (百万美元)

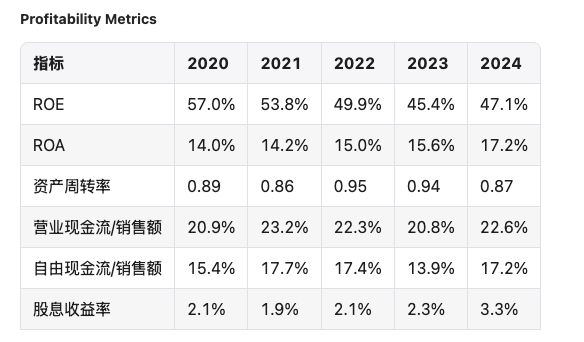

Profitability Metrics

Cash Flow Statement (百万美元)

1.3 最近重大事件与新闻

LesserEvil 收购计划 :2025年4月3日 ,Hershey 宣布达成收购 LesserEvil 的最终协议 。LesserEvil 是一家生产有机、美味零食的公司 ,其产品结合了大胆的风味和更健康的成分 。此收购将进一步扩展 Hershey 的零食组合 ,预计于2025年晚些时候完成 。

Sour Strips 品牌收购 :2024年11月8日 ,Hershey 完成了对 Sour Strips 品牌的收购 。Sour Strips 是一个新兴的酸味糖果品牌 ,在美国各类食品分销渠道均有销售 。

新产品推出 - Reese's Filled Pretzels :2025年4月 ,Hershey 推出了 Reese's Filled Pretzels ,这是一款将 Reese's 标志性花生酱填充入脆皮椒盐卷饼的新产品 ,进一步拓展了其零食品类 。

产能扩张 :2023年5月31日 ,Hershey 完成了从 Weaver Popcorn Manufacturing, Inc.收购某些资产 ,以增加生产能力 。Weaver 是微波爆米花和即食爆米花的生产和包装领导者 ,曾是 Hershey's SkinnyPop 品牌的代工厂 。

管理层变动 :2025年1月10日宣布了 CEO 继任计划 ,表明公司正在为领导层变更做准备 。

原材料挑战 :2024年 ,可可产品市场价格上涨约70% ,给公司的成本结构带来压力 。

1.4 好生意:定量指标、定性指标 (波特五力)

定量指标 :

毛利率高达47.3%(2024年) ,显示强大的定价能力

净利润率稳步上升 ,从2020年的15.6%增至2024年的19.8%

ROE 保持在高水平 ,2024年为47.1%

经营现金流强劲 ,2024年达25.32亿美元 ,占销售额的22.6%

过去5年营收 CAGR 达8.3% ,EPS CAGR 达15.6%

波特五力分析 :

现有竞争者的竞争程度 :中等

Hershey 是北美最大的优质巧克力生产商 ,在美国糖果市场占据领导地位

主要竞争对手包括 Mars、雀巢、亿滋(Mondelēz)和费列罗等全球食品巨头

品牌忠诚度高 ,减轻了价格竞争的压力

Reese's 是美国第一大糖果品牌 ,为公司提供强大的市场地位

新进入者的威胁 :低

行业进入壁垒高 ,需要大规模投资、广泛的分销网络和强大的品牌认知

规模经济优势明显 ,新进入者难以达到具有竞争力的成本结构

现有品牌强大的消费者忠诚度形成护城河

复杂的供应链和原材料采购关系难以复制

替代品的威胁 :中等到高

消费者健康意识提高对传统糖果形成长期挑战

更健康的零食选择不断增加 ,如蛋白棒、低糖零食等

公司通过收购(如 LesserEvil)和产品创新(如 Reese's Filled Pretzels)积极应对

季节性因素和礼品文化保护部分需求不受替代品影响

供应商的议价能力 :中等

可可、糖和包装材料等关键原材料价格波动较大

2024年可可价格上涨约70% ,显示供应商议价能力的提升

公司通过全球采购策略和对冲机制管理价格风险

气候变化增加了农产品供应的不确定性

购买者的议价能力 :中等

主要客户包括大型批发商、连锁超市和零售商 ,拥有一定议价能力

公司的强大品牌减轻了渠道伙伴的议价压力

直接面向消费者的电子商务渠道有助于部分平衡传统零售商的议价能力

产品差异化和品牌忠诚度降低了价格敏感性

综合评估 :Hershey 的业务具有较强的竞争优势和可持续性 。其核心优势在于强大的品牌资产、稳固的市场地位和产品差异化 。尽管面临健康趋势挑战和原材料价格波动 ,公司通过产品创新和适当的多元化策略减轻了这些风险 。从"好生意"角度评分为3.5/5 。

1.5 好管理:管理层评估、公司治理、股东回报

管理层团队 :

Michele G. Buck 自2019年10月起担任董事会主席、总裁兼 CEO

管理团队经验丰富 ,包括来自亚马逊的首席技术官 Deepak Bhatia 和首席财务官 Steven E. Voskuil

内部晋升渠道畅通 ,同时适当引入外部人才 ,保持团队活力

管理层展现了战略远见 ,通过收购 Sour Strips 和 LesserEvil 等拓展零食业务版图

公司治理结构 :

董事会多元化 ,女性董事占比达40%

采用双层股权结构 ,包括普通股和非公开交易的 B 类股

高管薪酬与公司业绩和个人表现紧密挂钩

财务报告透明度高 ,严格遵守 SEC 规定

企业文化与价值观 :

致力于创造"更多美好时刻"的企业使命

重视员工参与、多样性和包容性 ,女性在领导岗位比例高

创新文化显著 ,持续推出新产品和战略性收购

获得"世界最具道德企业"认可和"最佳工作场所"认证

股东回报政策 :

慷慨且可持续的股息政策 ,过去5年股息 CAGR 达14.8%

股息支付率稳定在48%-52%之间

积极的股票回购计划 ,过去5年共回购18.17亿美元股票

过去5年向股东返还总计约59亿美元(股息40.76亿和回购18.17亿)

资本配置效率 :

收购活动与公司扩展零食业务的整体战略保持一致

资本支出主要用于提升制造能力和技术升级 ,提高运营效率

高 ROE(47%左右)和 ROA(17%左右)表明资本使用效率高

自由现金流强劲且稳定 ,5年累计81.32亿美元

ESG 表现 :

致力于可持续采购和减少温室气体排放

通过 Milton Hershey School 等项目积极回馈社区

强调供应链伦理 ,特别是在可可供应链方面

在可持续发展和社会责任方面获得多项认可

综合评估 :Hershey 在"好管理"维度表现出色 ,管理层具有战略远见 ,公司治理结构健全 ,企业文化积极正面 ,股东回报政策慷慨且可持续 ,资本配置效率高 ,ESG 表现良好 。从"好管理"角度评分为4/5 。

1.6 好价格:估值分析

当前估值指标 (截至2025年4月18日 ):

市盈率(P/E):15.24倍

市值:约333亿美元

当前股价:164.23美元

52周价格区间:140.13美元 - 211.92美元

盈利能力定价分析 :

当前市盈率15.24倍 ,低于许多消费品公司的估值

基于2024年的每股收益10.92美元计算 ,收益率约为6.6%(=1/15.24 ) ,高于4.7%的市场基准利率

过去5年 EPS 复合年增长率为15.6% ,若增长持续 ,当前市盈率相对合理

现金流估值 :

2024年 ,公司产生了约19.26亿美元的自由现金流

自由现金流收益率约为5.8%(19.26亿/333亿 ) ,高于当前国债收益率

公司稳定的现金流生成能力支持当前估值

股息回报 :

目前每股年股息为5.48美元

股息收益率约为3.3%(5.48/164.23 ) ,具有竞争力

过去5年股息 CAGR 为14.8% ,远超通胀率

股息支付率稳定在50%左右 ,具有可持续性

相对于历史估值 :

当前股价(164.23美元 )距离52周高点(211.92美元 )下跌了约22.5%

处于52周价格区间的中低位 ,提供一定的安全边际

市盈率低于历史平均水平 ,表明可能存在低估

行业比较 :

与食品和饮料行业其他成熟公司相比 ,15.24倍的市盈率处于合理区间

考虑到 Hershey 的品牌优势、市场地位和盈利能力 ,其估值相对保守

内在价值估计 :

使用股息贴现模型(假设未来5年股息增长率为10% ,之后长期增长率为3% ,折现率为8% ) ,计算得出的内在价值约为190-200美元

当前股价164.23美元提供了约15-20%的安全边际

潜在风险因素 :

可可等原材料价格波动(2024年可可价格上涨约70% )可能影响短期盈利

消费者健康意识提高可能长期影响糖果需求

市场对食品公司增长预期通常较低 ,可能限制估值上行空间

综合评估 :从"好价格"维度看 ,Hershey 当前估值具有吸引力 。15.24倍的市盈率低于历史平均水平 ,3.3%的股息收益率具有竞争力 ,且股价距离52周高点有显著折扣 。考虑到公司强大的品牌资产、市场领导地位和历史上稳定的盈利增长 ,当前价格提供了合理的安全边际 。在"好价格"维度评分为4/5 。

1.7 批判性思考与反驳

对"好生意"维度的质疑 :

健康趋势影响被低估 :消费者对健康的关注和减少糖分摄入的趋势可能比预期更严重地影响巧克力和糖果的长期需求 。Hershey 虽然通过收购拓展零食产品线 ,但其核心收入仍高度依赖传统糖果 。

原材料风险加剧 :2024年可可价格上涨70% ,这种波动可能成为常态而非例外 。气候变化导致的农产品产量不稳定性增加 ,可能长期挤压 Hershey 的利润率 。

国际扩张瓶颈 :Hershey 一直未能在北美以外市场取得显著突破 ,限制了长期增长潜力 。许多国际市场已被雀巢和亿滋等竞争对手占据 。

电子商务挑战 :数字渠道的崛起可能削弱 Hershey 在传统零售渠道的优势 ,增加价格透明度和竞争 。

对"好管理"维度的质疑 :

并购战略成效待验证 :最近的并购(如 LesserEvil、Sour Strips )尚未显示明确的财务回报 ,整合效果存疑 。

过于依赖现有业务模式 :管理层可能过于保守 ,未能在颠覆性创新方面进行足够投入来应对消费习惯的长期变化 。

股权结构问题 :双层股权结构可能导致决策偏向某些利益相关者 ,而非所有股东的最佳利益 。

高管薪酬 :是否与长期价值创造充分挂钩值得质疑 。

对"好价格"维度的质疑 :

成长乏力 :2024年收入增长仅0.3% ,远低于前几年 。这种增长停滞可能反映更深层次问题 ,使当前市盈率并不算低 。

缺乏催化剂 :尽管估值相对合理 ,但缺乏能推动股价大幅上涨的明确催化剂 。

比较基准问题 :与其他消费品行业公司(如软饮料、个人护理用品 )相比 ,Hershey 的增长前景可能更为有限 ,因此不该享有相同估值倍数 。

利率环境变化 :若利率持续高位或进一步上升 ,可能进一步压低 Hershey 等股息股的估值 。

整体分析的不足 :

确认偏误 :分析可能过于关注 Hershey 的优势 ,而低估其面临的结构性挑战 。

产业生命周期考量不足 :未充分考虑传统糖果行业可能正处于成熟期向衰退期过渡的阶段 。

替代品分析不足 :未详细分析健康零食、植物基糖果等新兴品类对 Hershey 的替代威胁 。

行业整合趋势 :未考虑食品行业可能面临的整合浪潮 ,以及 Hershey 在其中的角色和风险 。

考虑这些批判性观点后 ,对各维度评分略作调整:

"好生意"维度修正评分:3.5/5(下调0.5分 )

"好管理"维度维持评分:4/5

"好价格"维度维持评分:4/5

综合修正评分:3.8/5

1.8 综合评估:价值投资视角

The Hershey Company 在价值投资的三个核心维度——好生意、好管理和好价格——均展现出良好表现 ,综合评分为3.8/5 。

优势与亮点 :

强大的品牌资产与市场地位 :作为北美最大的巧克力生产商和美国领先的零食制造商 ,Hershey 拥有深厚的品牌价值和消费者忠诚度 。

稳定且高利润的业务模式 :47.3%的毛利率和19.8%的净利润率 ,显示出强大的定价能力和运营效率 。

优异的资本回报率 :47.1%的 ROE 和17.2%的 ROA 位于行业顶尖水平 ,表明资本配置高效 。

慷慨且可持续的股东回报 :3.3%的股息收益率和过去5年14.8%的股息增长率 ,对收入型投资者极具吸引力 。

合理的当前估值 :15.24倍的市盈率提供安全边际 ,特别是考虑到公司的品牌价值和稳定的盈利能力 。

风险与挑战 :

消费者健康意识提高 :可能长期影响传统糖果需求 ,需要公司加速向更健康的零食类别转型 。

原材料价格波动 :特别是可可的价格波动可能影响短期利润率 ,需要有效的成本管理策略 。

增长放缓迹象 :2024年仅0.3%的收入增长表明可能存在增长瓶颈 ,需要更多成功的创新和收购 。

国际扩张挑战 :过于依赖北美市场 ,在全球市场拓展方面进展有限 。

行业成熟度 :传统糖果行业可能面临长期增长放缓 ,需要成功拓展新品类 。

投资者关注要点 :

短期催化剂 :关注 LesserEvil 收购的整合进展、新产品推出的市场反响以及原材料价格走势 。

中期观察指标 :收入增长是否重回较高水平、非传统糖果业务占比提升程度、国际市场扩张进展 。

长期价值驱动因素 :品牌资产的可持续性、零食产品组合多元化战略成效、适应消费者健康趋势的能力 。

从价值投资角度看 ,Hershey 公司适合以下类型的投资者:

寻求稳定收入和股息增长的收入导向型投资者

偏好具有强大品牌资产和市场领导地位的防御型投资者

长期投资者 ,能够欣赏其品牌价值、稳健的财务状况和可持续的股东回报政策

The Hershey Company 虽然面临一些长期挑战 ,但其强大的竞争优势、稳健的财务状况和当前的合理估值使其成为一个具有吸引力的价值投资选择 ,特别是考虑到其作为防御型资产在经济不确定时期的表现潜力 。

2. 最终结论

从价值投资的角度评估 ,The Hershey Company 是一家拥有卓越品牌资产和市场领导地位的优质企业 ,管理层表现出色 ,当前估值提供了合理的安全边际 。公司在强劲的财务表现、高资本回报率和慷慨的股东回报方面展现出价值投资者寻求的特质 。

尽管面临消费者健康趋势变化、原材料价格波动和增长放缓等挑战 ,Hershey 通过产品创新和战略并购积极应对 ,展现出良好的适应能力 。其在2025年4月宣布收购 LesserEvil 以及推出 Reese's Filled Pretzels 等新产品 ,表明公司在向更广泛的零食品类扩展方面取得进展 。

以15.24倍的市盈率和3.3%的股息收益率 ,当前价格为长期投资者提供了合理的入场点 ,特别是考虑到公司的品牌价值、强劲现金流和稳定增长的股息 。综合三大价值投资维度 ,Hershey 获得3.8/5的评分 ,显示其作为长期投资标的的吸引力 。

投资者应密切关注公司在扩展健康零食组合、整合新收购的业务以及应对原材料成本压力方面的进展 ,这些因素将影响其未来的增长轨迹和估值潜力 。