西安奕材:京东方创始人王东升“孵化”的狼崽,武力值正在爆表

核心观点

1.西安奕材成立于2016年,2025年上市,由京东方创始人王东升创立并担任董事长,以日韩专家团队引入、消化,并提升技术水平,专注于12英寸硅片研发生产。

2.西安奕材将成为中国存算基地的基石,西安奕材与光谷金控携手布局硅材料,武汉硅材料基地项目总投资约125亿元,助力武汉光谷打造“世界级存算一体化产业基地”。

3.西安奕材硅片产品已在三星电子、SK海力士等战略客户验证导入,西安三星半导体是三星电子在西安高新区投资建设的存储芯片制造基地,主要生产NANDFlash闪存芯片,西安奕材将成为韩国存储巨头在国内的基材供应商。

4.西安奕材的成长性极其清晰,由于在手订单巨大,产能释放就等于利润释放,2024年末产能71万片/月,2026年目标120万片/月,远期规划武汉基地投产后达170万片/月以上,按照目前沪硅产业20PS的估值,公司表示2027年保守估值在1600亿。

一、硅片:半导体材料价值量最大的细分

半导体材料位于产业链上游,是行业的关键支撑,兼具国产替代和景气度较高的双重逻辑。

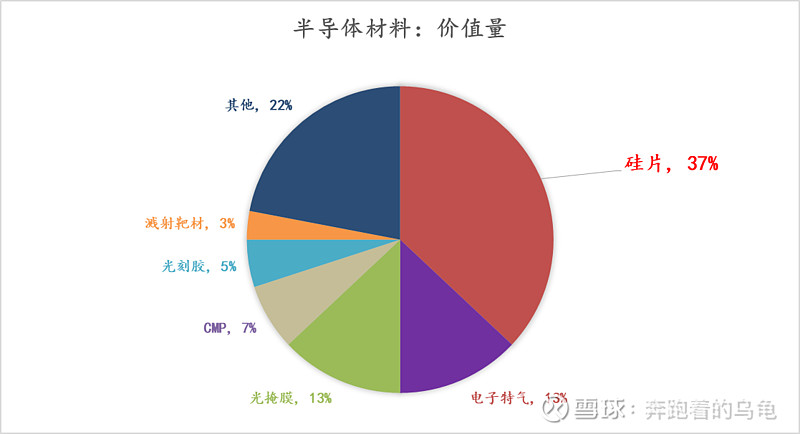

据SEMI数据,全球半导体材料价值量占比前六分别为:硅片(37%)、电子特气(13%)、光掩膜(13%)、CMP(7%)、光刻胶(5%)和溅射靶材(3%),其他种类材料合计占比约22%。

然而,这么重要的半导体材料,国产占比却低的可怜。在中低端材料领域,如8英寸硅片、抛光液和引线框架,国产化率已经突破30%,然而在12英寸大硅片、光刻胶、电子特气等技术壁垒相对较高的领域,国产化程度仍不足20%,亟待突破。

图:硅片国产化率

二、日本在全球硅片产能接近43%,未来几乎全部需要国产进行替代

根据SEMI预计,2030年全球半导体市场规模有望达到万亿美元,假设保持现有增速,全球半导体硅片市场规模届时有望翻倍,预计超过200亿美元。

全球12英寸硅片需求预计到2026年将达到1000万片/月,中国大陆地区届时需求将超过300万片/月,约占全球需求的1/3。

全球前五大产能占比70%,日本接近43%。

图:日本占据硅片主要产能

其中12英寸硅片:进口依赖度超90%(先进制程5nm-14nm),国内需求中仅不足20%由本土企业供应;

以当前的中日关系,国产硅片的自给率在未来5年至少要达到80%以上,意味着国内市场在5年内至少有400%的成长空间。

三、西安奕材12英寸硅片产能2026年接近翻倍,在手订单覆盖率约200%

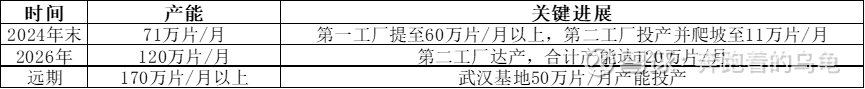

西安奕材以“西安双厂+武汉新基地”为核心,分阶段推进12英寸硅片产能扩张,2024年末产能71万片/月,2026年目标120万片/月,远期规划武汉基地投产后达170万片/月以上,以下是详细规划:

现有产能(截至2024年末)

第一工厂(西安):原规划50万片/月,2023年达产,2024年末通过技术优化提升至60万片/月以上。

第二工厂(西安):2024年投产,规划50万片/月,2024年末产能约11万片/月,处于产能爬坡阶段。

合计产能:71万片/月,全球占比约7%,中国大陆第一、全球第六。

中期产能规划(2026年)

第一工厂:稳定在60万片/月以上。

第二工厂:2026年达产,产能50万片/月。

合计产能:120万片/月,预计满足中国大陆40%需求,全球份额突破10%。

远期产能规划(武汉基地)

2025年12月签约武汉硅材料基地,总投资约125亿元,规划产能50万片/月,生产12英寸抛光片与外延片,服务华中及周边客户。

武汉基地投产后,总产能预计达170万片/月以上,进一步巩固国内龙头地位,提升全球竞争力。

图:西安奕材产能规划

2025年9月25日,西安奕材在手订单覆盖率约200%,意味着扩产的产能将转换为实际的订单。

附:

在手订单覆盖率=(期末在手订单金额/数量)÷(未来一段时间规划产能/营收目标)×100%

这个指标的时间口径需要对应,比如计算“未来1年的产能覆盖率”,分子就是期末未交付的订单总额,分母就是未来1年的规划产能对应的产值。

四、西安奕材估值分析

考虑到12英寸硅片国产渗透率极低,以及超过30%的年化增长水平,目前适合PS估值:

2026年总产能将达120万片/月,全球市占率有望突破10%;对应营收规模:从2025年29亿元到2026年52亿元,2027年上升到80亿。

按照沪硅产业的20PS估值,西安奕材2027年合理估值为1600亿,如果考虑地缘政治,中日关系等因素,2027年合理估值在2000亿以上